IST,

IST,

पहला द्विमासिक मौद्रिक नीति वक्तव्य, 2019-20 मौद्रिक नीति समिति (एमपीसी), भारतीय रिज़र्व बैंक का संकल्प

4 अप्रैल 2019 पहला द्विमासिक मौद्रिक नीति वक्तव्य, 2019-20 मौद्रिक नीति समिति ने आज की अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि –

परिणामस्वरूप, एलएएफ के तहत प्रतिवर्ती रेपो दर 5.75 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर तथा बैंक दर 6.25 प्रतिशत पर समायोजित हो जाएगी। एमपीसी ने मौद्रिक नीति रुख को तटस्थ रखने का भी निर्णय लिया है। ये निर्णय वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +2/-2 प्रतिशत के दायरे में हासिल करने के उद्देश्य से भी है। इस निर्णय के समर्थन में प्रमुख विवेचनों का वर्णन नीचे दिए गए विवरण में किया गया है। आकलन वैश्विक अर्थव्यवस्था 2. फरवरी 2019 में पिछली एमपीसी बैठक के बाद से वैश्विक आर्थिक गतिविधियों की गति कम हुई है। ऐसा प्रतीत होता है कि अमेरिका में, 2018 की अंतिम तिमाही का नरम निष्पादन 2019 की पहली तिमाही में भी जारी रहा है जोकि फैक्टरी गतिविधि में गिरावट के रूप में प्रतिबिम्बित हुआ है। नरम घरेलू मांग और संकुचित निर्माण गतिविधि के कारण 2018 की चौथी तिमाही में यूरो क्षेत्र भी धीमा हो गया। यूरो क्षेत्र के घटकों में से, इतालवी अर्थव्यवस्था में लगातार तीसरी और चौथी दो तिमाहियों में संकुचन हुआ। यूके में, सितंबर-जनवरी के दौरान औद्योगिक उत्पादन में संकुचन के साथ, ब्रेक्सिट अनिश्चितता के कारण विकास धीमा हो गया। चौथी तिमाही में जापानी अर्थव्यवस्था घरेलू उपभोग व्यय में वृद्धि और निवेश व्यय की वसूली के कारण पुनरुज्जीवित हुई। हालांकि, विनिर्माण गतिविधि और कारोबार विश्वास के नवीनतम आंकड़ों से पता चलता है कि 2019 की पहली तिमाही में विकास की गति कम हो गई है। यूएस फेड और अन्य प्रमुख उन्नत अर्थव्यवस्थाओं (एई) के केंद्रीय बैंकों की मौद्रिक नीतियों में डोविश रुख अपनाया गया है। 3. कुछ प्रमुख उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में आर्थिक गतिविधि भी धीमी हो गई। औद्योगिक गतिविधि को प्रभावित करने वाली घरेलू और वैश्विक मांग ने 2018 की चौथी तिमाही में चीनी अर्थव्यवस्था में गिरावट आई । बहुतांश कमजोरियाँ 2019 में बनी रहीं जो कि पहली तिमाही में कमतर फैक्टरी उत्पादन में परिलक्षित होती है, हालांकि खरीद प्रबंधक सूचकांक (पीएमआई) में तीन महीने के संकुचन के बाद मार्च में विस्तार हुआ। रूसी अर्थव्यवस्था पहली तिमाही में घरेलू और बाहरी दोनों प्रकार विपरीत परिस्थितियों से प्रभावित होती रही। 2018 की समाप्ति पर ब्राजील की अर्थव्यवस्था कमजोर बनी रहीं; 2019 की पहली तिमाही के लिए उपलब्ध आर्थिक संकेतक बताते हैं कि कमजोर रहीं,घरेलू और बाहरी, दोनों मांगों के कारण आर्थिक गतिविधियों पर रोक लगी हुई है। दक्षिण अफ्रीकी अर्थव्यवस्था भी 2018 की अंतिम तिमाही में धीमी हो गई। औद्योगिक गतिविधि और बाहरी मांग में गिरावट से पहली तिमाही की गतिविधि में और भी कमजोरी आई। 4. वेनेजुएला से निर्यात पर अमेरिकी प्रतिबंधों के कारण आपूर्ति में कमी के साथ-साथ ओपेक और रूस द्वारा उत्पादन में कटौती के कारण कच्चे तेल की कीमतें बढ़ गई हैं। चीन-अमेरिकी व्यापार सौदे के सकारात्मक परिणामों की उम्मीदों से सोने की कीमतें कमजोर हुईं। धीमे वैश्विक विकास और स्थिर या गिरती वस्तुओं की कीमतों के कारण प्रमुख एई और कई प्रमुख ईएमई में मुद्रास्फीति कम बनी रही। 5. प्रमुख केंद्रीय बैंकों के मौद्रिक नीति रुख और कच्चे तेल की कीमतों में तेजी से वित्तीय बाजारों का संचालन जारी रहा। कमजोर आर्थिक आंकड़ों से अमेरिका में, मार्च के अंतिम सप्ताह में इक्विटी बाजार में कुछ बिक्री दबाव देखा गया। देश-विशिष्ट कारकों और वैश्विक वित्तपोषण की सुविधा पूर्ण स्थिति से लाभ के कारण ईएमई में इक्विटी बाजार लाभान्वित हुए। अमेरिका में बॉन्ड प्रतिफल में नरमी आई, जर्मनी में वह नकारात्मक क्षेत्र में फिसल गया और आगे जापान में नकारात्मक क्षेत्र में डूब गया क्योंकि केंद्रीय बैंकों ने नरम रुख का संकेत दिया। एई के साथ मिलकर अधिकांश ईएमई में बॉन्ड प्रतिफल मुद्रास्फीति के दृष्टिकोण में सुधार के साथ घट रहा है । मुद्रा बाजारों में, अमेरिकी डॉलर ने हाल के हफ्तों में एक प्रशंसनीय पूर्वाग्रह के साथ कारोबार किया है। ईएमई मुद्राओं ने देश-विशिष्ट कारकों पर और चीन में कमजोर आर्थिक दृष्टिकोण की आशंकाओं के साथ एक मूल्यह्रास पूर्वाग्रह के साथ कारोबार किया है। घरेलू अर्थव्यवस्था 6. घरेलू अर्थव्यवस्था की ओर मुड़ते हुए, केंद्रीय सांख्यिकी कार्यालय (सीएसओ) द्वारा फरवरी 2019 में जारी किए गए 2018-19 के दूसरे अग्रिम अनुमानों में भारत के वास्तविक सकल घरेलू उत्पाद (जीडीपी) की वृद्धि को पहले के 7.2 प्रतिशत के अग्रिम अनुमान की तुलना में नीचे 7.0 प्रतिशत पर संशोधित किया। घरेलू आर्थिक गतिविधि में 2018-19 की तीसरी तिमाही में सार्वजनिक और निजी दोनों खपत में कमी के कारण लगातार तीसरी तिमाही में गिरावट आई। हालांकि, तीसरी तिमाही में सकल स्थाई पूंजी निर्माण (जीएफसीएफ) की वृद्धि लगातार पांचवीं तिमाही में दोहरे अंकों में रही, जिसमें मुख्य रूप से सड़क क्षेत्र और किफायती आवास पर सरकार के जोर द्वारा समर्थित जीएफसीएफ से जीडीपी अनुपात 2017-18 की तीसरी तिमाही में 31.8 प्रतिशत के मुकाबले में 2018-19 तीसरी तिमाही में बढ़कर 33.1 प्रतिशत रहा। तीसरी तिमाही में कच्चे तेल की कीमतों में गिरावट के कारण निर्यात में सीमांत तेजी और आयात में तीव्र गिरावट के कारण शुद्ध निर्यात से कुल मांग पर दबाव में सुधार आया। 7. आपूर्ति पक्ष पर, सीएसओ के दूसरे अग्रिम अनुमान ने 2018-19 में वास्तविक योजित सकल मूल्य (जीवीए) को 2017-18 में 6.9 प्रतिशत की तुलना में कम करके 6.8 प्रतिशत रखा। पिछले वर्ष में प्राप्त रिकॉर्ड स्तर से कृषि उत्पादन में गिरावट के कारण तीसरी तिमाही में जीवीए वृद्धि दर 6.3 प्रतिशत पर आ गई। विनिर्माण जीवीए विकास के कुछ हद तक धीमे हो जाने से तीसरी तिमाही में औद्योगिक जीवीए वृद्धि अपरिवर्तित रही। सेवाएँ जीवीए वृद्धि भी तीसरी तिमाही में अपरिवर्तित रही; जब कि निर्माण गतिविधि वृद्धि में तेजी आई, लोक प्रशासन, रक्षा और अन्य सेवाओं में गतिविधि में कुछ कमी आई। 8. तीसरी तिमाही के अतिरिक्त, 2018-19 के लिए खाद्यान्न उत्पादन का दूसरा अग्रिम अनुमान 281.4 मिलियन टन था, जो 2017-18 के चौथे अग्रिम अनुमानों की तुलना में 1.2 प्रतिशत कम था, लेकिन 2017-18 के दूसरे अग्रिम अनुमानों की तुलना में 1.4 प्रतिशत अधिक था। अमेरिका के राष्ट्रीय महासागरीय और वायुमंडलीय प्रशासन (एनओएए) के अनुसार, एल नीनो की स्थिति फरवरी 2019 के दौरान मजबूत हुई, जो एक सामान्य दक्षिण पश्चिम मानसून की संभावनाओं को प्रभावित कर सकती है। 9. उद्योग के उच्च आवृत्ति संकेतकों में से, ऑटोमोबाइल, फार्मास्यूटिकल्स, और मशीनरी और उपकरणों के कारण जनवरी 2019 में औद्योगिक उत्पादन सूचकांक (आईआईपी) के विकास का विनिर्माण घटक 1.3 प्रतिशत तक धीमा हो गया। फरवरी में आठ प्रमुख उद्योगों की वृद्धि सुस्त रही। सूक्ष्म और लघु के साथ-साथ मध्यम उद्योगों के लिए ऋण प्रवाह कम रहा, यद्यपि, बड़े उद्योगों के लिए उसमें सुधार हुआ। विनिर्माण क्षेत्र में क्षमता उपयोग (सीयू), जैसाकि रिज़र्व बैंक की आदेश पुस्तिका, इन्वेंट्री और क्षमता उपयोग सर्वेक्षण (ओबीआईसीयूएस) द्वारा मापा जाता है, में दूसरी तिमाही में 74.8 प्रतिशत से तीसरी तिमाही में 75.9 प्रतिशत तक सुधार हुआ, जो इसकी दीर्घकालिक औसत से अधिक है; मौसमी रूप से समायोजित सीयू 75.4 प्रतिशत से बढ़कर 76.1 प्रतिशत हो गया। औद्योगिक आउटलूक सर्वेक्षण (आईओएस) का व्यावसायिक मूल्यांकन सूचकांक चौथी तिमाही में समग्र रूप से सुधार की ओर इशारा करता है। विनिर्माण क्रय प्रबंधक का सूचकांक (पीएमआई) मार्च में 20 वें महीने के लिए विस्तार क्षेत्र में रहा। निवेश गतिविधि के प्रमुख संकेतक संकुचित हुए, जैसेकि जनवरी में पूंजीगत वस्तुओं का उत्पादन और फरवरी में पूंजीगत वस्तुओं का आयात। 10. सेवा क्षेत्र के उच्च आवृत्ति संकेतक, गतिविधि में महत्वपूर्ण सुधार का सुझाव देते हैं। वाणिज्यिक वाहनों की बिक्री फरवरी में संकुचित हुई। परिवहन क्षेत्र के अन्य संकेतक अर्थात् पोर्ट माल ढुलाई और अंतर्राष्ट्रीय हवाई माल ढुलाई भी संकुचित हो गयी। तथापि, निर्माण क्षेत्र के संकेतक, अर्थात् स्टील की खपत और सीमेंट का उत्पादन स्वस्थ विकास को दर्शाता रहा। होटल उप-खंड ने जनवरी में विदेशी पर्यटकों के आगमन और फरवरी में अंतरराष्ट्रीय हवाई यात्री ट्रैफिक में कुछ सुधार दिखाया। मार्च 2019 में लगातार दसवें महीने में सेवा पीएमआई विस्तार क्षेत्र में बना रहा। 11. सीपीआई में वर्ष-दर-वर्ष परिवर्तन द्वारा मापी गई खुदरा मुद्रास्फीति, चार महीने की लगातार गिरावट के बाद फरवरी में बढ़कर 2.6 प्रतिशत हो गई। मुद्रास्फीति में वृद्धि खाद्य और ईंधन को छोड़कर वस्तुओं की कीमतों में वृद्धि और खाद्य समूह में अवस्फीति की कमजोर गति से प्रेरित थी। तथापि, ईंधन समूह में मुद्रास्फीति नई अखिल भारतीय सीपीआई श्रृंखला में अपने सबसे निचले स्तर तक पहुंच गई। 12. खाद्य समूह के भीतर, फरवरी माह में चार उप-समूहों - सब्जियां, चीनी, दालें और फल में अवस्फीति जारी रही । पिछले तीन महीनों में अवस्फीति के बाद अंडे की कीमतें मुद्रास्फीति में बदल गईं, जबकि मुद्रास्फीति अन्य सभी खाद्य उप-समूहों में बनी रही । 13. ईंधन और प्रकाश उप-समूह में मुद्रास्फीति दिसंबर में 4.5 प्रतिशत से गिरकर फरवरी में 1.2 प्रतिशत हो गई। तरलीकृत पेट्रोलियम गैस (एलपीजी) की कीमतों में तेजी से गिरावट आई है, जो अंतरराष्ट्रीय ऊर्जा की कीमतों में नरमी के असर से कम है। ईंधन समूह में दूसरे सबसे बड़े वजन के साथ जलाऊ लकड़ी की कीमतों में भी गिरावट आई। जनवरी और फरवरी में बिजली अवस्फीति की ओर चली गई। मिट्टी के तेल में मुद्रास्फीति बढ़ गई है, तथापि, यह इसके प्रशासित मूल्य में कैलिब्रेटेड वृद्धि के प्रभाव को दर्शाती है। 14. खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति जनवरी में घटकर 5.2 प्रतिशत हो गई, लेकिन फरवरी में 5.4 प्रतिशत तक बढ़ गई, जो व्यक्तिगत देखभाल एवं प्रभाव, तथा मनोरंजन और मनोरंजन उप-समूहों में मुद्रास्फीति में एक व्यापक-आधारित पिक-अप द्वारा संचालित थी। तथापि, कपड़ों एवं जूतों और परिवहन एवं संचार उप-समूहों की महंगाई में गिरावट आई, जो पेट्रोल और डीजल की कीमतों में कमी को दर्शाती है। स्वास्थ्य और शिक्षा उप-समूहों में मुद्रास्फीति बढ़ गई, भले ही दिसंबर की तुलना में इसमें जनवरी-फरवरी के दौरान दिसंबर की तुलना में स्पष्ट रूप से सुधार आ गया। 15. रिज़र्व बैंक के परिवार सर्वेक्षण द्वारा मापी गई मुद्रास्फीति प्रत्याशा, फरवरी के दौर में पिछले प्रत्येक दौर के लिए 40 आधार अंकों से तीन महीने आगे और आगामी एक वर्ष के क्षितिज के लिए कम हुई । विनिर्माण कंपनियों के रिज़र्व बैंक के औद्योगिक आउटलुक सर्वेक्षण में भाग लेने वाली फर्मों ने इनपुट मूल्य दबाव में कमी की सूचना दी, लेकिन उन्होंने पहली तिमाही: 2019-20 में कर्मचारियों के खर्च में वृद्धि की उम्मीद की। जनवरी-फरवरी 2019 में कृषि और औद्योगिक इनपुट लागत धीमी गति से बढ़ी। संगठित विनिर्माण और सेवा क्षेत्रों में ग्रामीण मजदूरी और कर्मचारियों की लागत में मामूली वृद्धि तीसरी तिमाही: 2018-19 में स्थिर रही। 16. 1 से 6 फरवरी, 2019 के दौरान ₹ 27,928 करोड़ (₹ 279 बिलियन) के दैनिक निवल औसत अधिशेष से प्रणालीगत चलनिधि 7 फरवरी - 31 मार्च के दौरान घाटे में चली गई, जो सरकारी नकदी संतुलन के निर्माण को दर्शाती है। फरवरी-मार्च में मुद्रा प्रचलन में तेजी से विस्तार हुआ। प्रणाली की चलनिधि आवश्यकताओं को खुला बाजार क्रय परिचालन (ओएमओ) द्वारा फरवरी में ₹ 37,500 करोड़ (₹ 375 बिलियन) और मार्च में ₹ 25,000 करोड़ (₹ 250 बिलियन) की टिकाऊ चलनिधि उपलब्ध करवाकर पूरा किया गया । परिणामस्वरूप, 2018-19 के लिए रिजर्व बैंक द्वारा ओएमओ के माध्यम से उपलब्ध कराई गयी कुल टिकाऊ चलनिधि ₹ 2,98,500 करोड़ (₹ 2,985 बिलियन) है। औसत दैनिक निवल आधार पर एलएएफ के तहत उपलब्ध कराई गयी चलनिधि, फरवरी (7-28 फरवरी, 2019) में ₹ 95,003 करोड़ (₹ 950 बिलियन) और मार्च में ₹ 57,043 करोड़ (₹ 570 बिलियन) थी। भारित औसत कॉल दर (डबल्यूएसीआर) फरवरी और मार्च में पॉलिसी रेपो दर के साथ मोटे तौर पर संरेखित रही। 17. मार्च के अंत में चलनिधि की मौसमी मजबूती की आशंका को देखते हुए, रिज़र्व बैंक ने नियमित 14-दिवसीय परिवर्तनीय दर मीयादी रेपो नीलामी के अलावा माह के दौरान चार दीर्घावधि (14-दिन और 56-दिन के बीच वाली अवधि) परिवर्तनीय दर रेपो नीलामियों का आयोजन किया। इसके अलावा, रिज़र्व बैंक ने 26 मार्च, 2019 को 3 वर्षों की अवधि के लिए 5 बिलियन अमेरिकी डॉलर की दीर्घावधि विदेशी मुद्रा खरीद/ बिक्री स्वैप का आयोजन किया, जिससे सिस्टम में ₹ 34,561 करोड़ (₹ 346 बिलियन) की टिकाऊ चलनिधि उपलब्ध कराई जा सके। 18. मुख्य रूप से अंतरराष्ट्रीय कच्चे तेल की कीमतों में गिरावट के कारण पेट्रोलियम उत्पादों के निर्यात में हुई कमी की वजह से जनवरी और फरवरी 2019 में निर्यात वृद्धि कमजोर रही। गैर-तेल निर्यात, इंजीनियरिंग सामान, रसायन, चमड़ा और समुद्री उत्पादों में या तो क्रमिक रूप से कम अथवा नकारात्मक वृद्धि दर्ज की गई। निर्यात के मामले में, अंतर्राष्ट्रीय कच्चे तेल की कम कीमतों ने तेल आयात बिल को कम कर दिया। गैर-तेल गैर-सोने के आयात में तेजी से गिरावट आई है जिसका कारण मोती और कीमती पत्थरों, परिवहन उपकरण, परियोजना के सामान और वनस्पति तेलों की मांग में कमी था । फरवरी 2019 में व्यापार घाटा क्रमिक रूप से और साल-दर-साल दोनों आधार पर- 17 महीनों में कम होकर अपने निम्नतम स्तर पर रहा। इसके साथ-साथ सेवाओं के निर्यात में वृद्धि और आय के भुगतान के कम होने के साथ-साथ चालू खाता घाटा भी क्रमिक रूप से कम हो गया। वित्त पोषण की ओर, अप्रैल-जनवरी 2018-19 में निवल एफडीआई अंतर्वाह मजबूत रहा । विदेशी पोर्टफोलियो निवेशक चौथी तिमाही: 2018-19 में घरेलू पूंजी बाजार में निवल खरीदार बन गए। 31 मार्च, 2019 को भारत का विदेशी मुद्रा आरक्षित निधि 412.9 बिलियन अमेरिकी डॉलर रही । संभावना 19. फरवरी 2019 के छठे द्विमासिक मौद्रिक नीति संकल्प में, तिमाही4: 2018-19 के लिए सीपीआई मुद्रास्फीति 2.8 प्रतिशत, छमाही1: 2019-20 के लिए 3.2-3.4 प्रतिशत और तिमाही3: 2019 के लिए 3.9 प्रतिशत का अनुमान, सेंट्रल ट्रेजेक्टरी के आसपास व्यापक तौर पर संतुलित जोखिम के साथ लगाया गया था। जनवरी-फरवरी में वास्तविक मुद्रास्फीति का औसत 2.3 प्रतिशत था । 20. 2019-20 के दौरान मुद्रास्फीति का मार्ग कई कारकों से आकार लेने की संभावना है। सबसे पहले, जनवरी-फरवरी के दौरान कम खाद्य मुद्रास्फीति का निकटवर्ती मुद्रास्फीति दृष्टिकोण पर असर पड़ेगा। दूसरा, फरवरी की नीति के समय देखे गए ईंधन समूह की मुद्रास्फीति में बढ़ोतरी हुई है। तीसरा, फरवरी में खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति उम्मीद से कम थी, जिसने हेडलाईन मुद्रास्फीति को कम करने के लिए कुछ डाउनवर्ड पूर्वाग्रह को बनाया। चौथा, पिछली नीति के बाद से अंतर्राष्ट्रीय कच्चे तेल की कीमतों में लगभग 10 प्रतिशत की वृद्धि हुई है । रिज़र्व बैंक के सर्वेक्षणों में अनुमान किए गए परिवारों की मुद्रास्फीति प्रत्याशा के साथ-साथ उत्पादकों की इनपुट और आउटपुट मूल्य अपेक्षाओं अपेक्षाओं में भी आगे नरमी दिखाई दी। इन कारकों को ध्यान में रखते हुए और 2019 में एक सामान्य मानसून मानकर, तिमाही4: 2018-19 में सीपीआई मुद्रास्फीति का मार्ग नीचे की ओर तिमाही4: 2018-19 में 2.4 प्रतिशत,छमाही1: 2019-20 में 3.5-3.0 प्रतिशत और छमाही2: 2019-20 में 3.5-3.8 प्रतिशत पर, जोखिम के साथ व्यापक तौर पर संतुलित कर तक संशोधित किया गया है। 21. फरवरी की नीति में 2019-20 के लिए सकल घरेलू उत्पाद की वृद्धि दर 7.4 प्रतिशत पर छमाही1 में 7.2-7.4 प्रतिशत की सीमा में, और तिमाही 3 में 7.5 प्रतिशत की सीमा तक अनुमानित थी - जोखिमों के साथ समान रूप से संतुलित। तब से, पूंजीगत वस्तुओं के उत्पादन और आयात में मंदी के रूप में घरेलू निवेश गतिविधि के कमजोर होने के कुछ संकेत हैं। वैश्विक अर्थव्यवस्था में वृद्धि में सुधार भारत के निर्यात को प्रभावित कर सकता है। सकारात्मक पक्ष पर, हालांकि, वाणिज्यिक क्षेत्र में उच्च वित्तीय प्रवाह बढ़ता है तो वह आर्थिक गतिविधि के लिए अच्छा है। निजी खपत, जो लचीली बनी हुई है, को ग्रामीण क्षेत्रों में सार्वजनिक खर्चों से भरने और कर लाभ के कारण घरों की डिस्पोजेबल आय में वृद्धि की उम्मीद है। कारोबारी प्रत्याशाएं आशावादी बनी हुई हैं। उपरोक्त कारकों को ध्यान में रखते हुए, 2019-20 के लिए जीडीपी की वृद्धि 7.2 प्रतिशत पर - छमाही1 में 2019--20 में 6.8-7.1 प्रतिशत और छमाही 2 में 7.3-7.4 प्रतिशत की सीमा तक - जोखिमों के साथ समान रूप से संतुलित रुप में अनुमानित है।   22. निकट अवधि में, कई अनिश्चितताएं मुद्रास्फीति दृष्टिकोण को अस्पष्ट कर देती हैं। पहला, प्रमुख खाद्य पदार्थों के घरेलू और वैश्विक मांग-आपूर्ति संतुलन के अनुकूल रहने की उम्मीद के साथ, खाद्य मुद्रास्फीति के लिए अल्पकालिक दृष्टिकोण सौम्य बना हुआ है। हालांकि, शुरुआती रिपोर्ट 2019 में अल नीनो प्रभाव की कुछ संभावना बताते हैं। खासकर गर्मियों के महीनों के दौरान, सब्जी की कीमतों में अचानक उलटफेर का खतरा भी है। दूसरा, ईंधन समूह की वस्तुओं,विशेष रूप से बिजली, ईंधन की लकड़ी और चिप्स में मुद्रास्फीति में छमाही2: 2018-19 में अभूतपूर्व नरमी देखी गई। हालांकि,ईंधन की वस्तुओं में मुद्रास्फीति में इस नरमी की स्थिरता के बारे में अनिश्चितता है। तीसरा,तेल की कीमतों के लिए आउटलुक अपसाइड और डाउनसाइड दोनों तरफ धुंधला होना जारी है। दूसरी तरफ,ओपेक के उत्पादन में कटौती जारी रहने से आपूर्ति कम हो जाएगी। दूसरी ओर, मांग की स्थितियों को लेकर काफी अनिश्चितता है।क्या व्यापार तनावों का तेजी से समाधान होना चाहिए, वैश्विक मांग में तेजी से तेल की कीमतों में बढ़ोतरी होने की संभावना है। हालांकि, व्यापार तनाव दीर्घ काल तक बना रहा और मांग की स्थिति खराब हो गई तो, ओपेक द्वारा उत्पादन में कटौती के बावजूद कच्चे तेल की कीमतें मौजूदा स्तर से गिर सकती हैं। चौथा, खाद्य और ईंधन को छोड़कर मुद्रास्फीति पिछले बारह महीनों में बढ़ गई है जिसमें फरवरी में कीमतों में कुछ वृद्धि हुई है। हालांकि, घरेलू आर्थिक गतिविधियों में हालिया मंदी के कारण क्या, इस श्रेणी में मुद्रास्फीति के आउटलुक पर असर डाल सकता है । पांचवां, वित्तीय बाजार आंशिक वैश्विक विकास और व्यापार अनिश्चितता को दर्शाते हुए अस्थिर बने हुए हैं, जिसका मुद्रास्फीति पर प्रभाव पड़ सकता है। छठां, सामान्यत: सरकारी स्तर पर राजकोषीय स्थिति की सावधानीपूर्वक निगरानी की आवश्यकता है। 23. एमपीसी यह नोट करता है कि आउटपुट अंतर नकारात्मक रहता है और घरेलू अर्थव्यवस्था विशेष रूप से वैश्विक मोर्चे पर विपरीत परिस्थितियों का सामना कर रही है। इस समय जरूरत निजी निवेश को कम करके घरेलू विकास के आवेगों को मजबूत करने की है जो कि सुस्त बना हुआ है। 24. इस पृष्ठभूमि में, एमपीसी ने नीतिगत रेपो दर को 25 आधार अंकों तक कम करने और मौद्रिक नीति के तटस्थ रुख को बनाए रखने का निर्णय लिया। 25. डॉ. पामी दुआ, डॉ. रविंद्र एच. ढोलकिया, डॉ. माइकल देबब्रत पात्र और श्री शक्तिकान्त दास ने नीतिगत रेपो दर को 25 आधार अंकों तक कम करने के निर्णय के पक्ष में मत किया। डॉ. चेतन घाटे और डॉ. विरल वी. आचार्य ने नीतिगत दर को अपरिवर्तित रखने के लिए मतदान किया। 26. डॉ.चेतन घाटे, डॉ.पामी दुआ, डॉ.माइकल देबब्रत पात्र, डॉ. विरल वी.आचार्य और श्री शक्तिकान्त दास ने मौद्रिक नीति के तटस्थ रुख को बनाए रखने के निर्णय के पक्ष में मत दिया। डॉ.रवींद्र एच.ढोलकिया ने तटस्थ से समायोजन के लिए रुख बदलने हेतु मत दिया। 27. एमपीसी की बैठक के कार्यवृत्त 18 अप्रैल 2019 को प्रकाशित किए जाएंगे। 28. एमपीसी की अगली बैठक 3, 4 और 6 जून 2019 को आयोजित की जाएगी। जोस जे.कट्टूर प्रेस प्रकाशनी : 2018-2019/2364 |

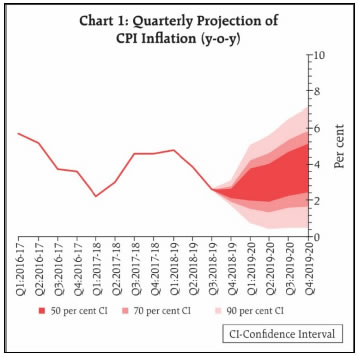

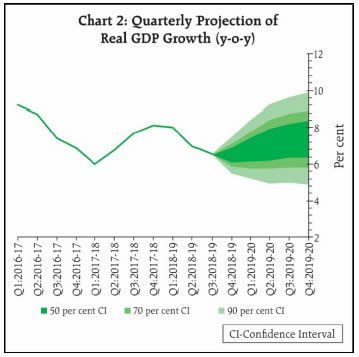

पृष्ठ अंतिम बार अपडेट किया गया: