IST,

IST,

डॉ. रघुराम जी. राजन, गवर्नर द्वारा चौथा द्विमासिक मौद्रिक नीति वक्तव्य, 2015-16

29 सितंबर 2015 डॉ. रघुराम जी. राजन, गवर्नर द्वारा चौथा द्विमासिक मौद्रिक नीति वक्तव्य, 2015-16 भाग क: मौद्रिक नीति मौद्रिक और चलनिधि उपाय वर्तमान और उभरती समष्टि आर्थिक स्थिति के आकलन के आधार पर यह निर्णय लिया गया है कि:

परिणामस्वरूप, एलएएफ के अंतर्गत प्रतिवर्ती रिपो दर 5.75 प्रतिशत पर बरकरार रहेगी तथा सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 7.75 प्रतिशत रहेंगी। आकलन 2. अगस्त 2015 के तीसरे द्विमासिक वक्तव्य से वैश्विक वृद्धि में, विशेषकर उभरती बाजार अर्थव्यवस्थाओं में नरमी आई है, वैश्विक व्यापार में और गिरावट हुई है और वृद्धि के अधोगामी जोखिम बढ़ गए हैं। अमेरिका में औद्योगिक उत्पादन मंद रहा क्योंकि ऊर्जा क्षेत्र में पूंजीगत व्यय फिर से कम कर दिया गया और अमरिकी डॉलर में मज़बूती के प्रभाव से निर्यात कम हो गया। तथापि, स्थिर रूप से सुधरती श्रम बाज़ार स्थितियों में उपभोक्ता व्यय गतिशील रहा। यूरो क्षेत्र में मामूली सा सुधार हुआ जिसका कारण घरेलू खपत, श्रम बाज़ार में कम मंदी और सुधरती हुई वित्तीय स्थितियां थीं जो अति उदार मौद्रिक नीति से उत्पन्न हुईं। तथापि, जापान में आर्थिक गतिविधि कम निजी खपत और निर्यात के कारण विचलित रही और इससे कारोबारी तथा उपभोक्ता विश्वास में कमी देखी गई। उभरती हुई बाज़ार अर्थव्यवस्थाएं कम होते वैश्विक व्यापार, निराशाजनक पण्य वस्तु कीमतों, कमज़ोर होती हुई मुद्रा और पूंजीगत बर्हिवाह के भँवर में फंस गई जो राष्ट्र-विशिष्ट घरेलू बाधाओं को बढ़ा रहा है। चीन की निवेश से खपत की ओर पुर्नसंतुलन की स्थिति से शेयर बाज़ार गिर रहे हैं, औद्योगिक उत्पादन तथा निर्यात कम रहा। 11 अगस्त को रेनमिम्बी के हल्के अवमूल्यन ने विश्वभर में वित्तीय बाजारों को अस्थिर कर दिया। ब्राजील और रूस मंदी और बेलगाम मुद्रास्फीति से जूझ रहे हैं, जबकि दक्षिण अफ्रीका कड़े संरचनात्मक प्रतिबंधों का सामना कर रहा है जिससे इसे गिरावट का खतरा हो रहा है। 3. चीनी मुद्रा के अवमूल्यन से इक्विटी मूल्यों, पण्य वस्तुओं और मुद्राओं में तेजी से गिरावट आई है। उभरती बाजार अर्थव्यवस्थाओं से परिपक्व बाण्ड बाजारों में पूंजी जाने से विकसित बाजारों का प्रतिफल कम हो गया है और आस्ति वर्गों में फैला जोखिम व्यापक हो गया है। हालांकि सितंबर की शुरुआत में कम अस्थिरता थी और कुछ उभरती बाजार अर्थव्यवस्थाओं में पूंजीगत प्रवाह सतर्कता के साथ वापस आ गए थे, किंतु वित्तीय बाजारों में भावनाएं क्षीण रहीं। वैश्विक स्थिति को देखते हुए 17 सितंबर को फेडरल ओपन मार्केट कमिटी द्वारा दरों को रोके रखने के निर्णय और कमजोर घरेलू मुद्रास्फीति से वित्तीय बाजार थोड़े समय के लिए ऊपर उठे किंतु समग्र वित्तीय स्थिति अभी स्थिर होनी बाकी है। 4. भारत में अनंतिम आर्थिक सुधार हो रहा है फिर भी अभी इसमें मजबूती आना बाकी है। कृषि में ऊगाई क्षेत्र में पिछले वर्ष से थोड़ा विस्तार हुआ है, जो जून माह में मानसून की समय पर और मजबूती के साथ शुरुआत दर्शाता है किंतु दक्षिण-पश्चिमी मानसून वर्तमान में 14 प्रतिशत कम है जिसमें उत्पादन भारित वर्षा की कमी 20 प्रतिशत है। फिर भी, पहले अग्रिम अनुमान दर्शाते हैं कि खाद्य उत्पादन पिछले वर्ष से अधिक रहने का अनुमान है जो समय पर एडवाइजरी जारी करके तथा बीजों और उर्वरकों की उपलब्धता की नियमित निगरानी के माध्यम से वर्षा में कमी के प्रतिकूल प्रभावों को नियंत्रित करने के लिए किए गए कार्यों को दर्शाता है। संबंधित कृषि कार्यकलाप जो मानसून से अछूते रहे हैं, उनमें लचीलापन रहा और ये फसल उत्पादन पर प्रतिकूल मौसम के प्रभावों को आंशिक रूप से कम कर सकते हैं। तथापि, ग्रामीण मांग मंद रही जैसाकि अभी ट्रैक्टर और दुपहियों की कम बिक्री में दिखाई दिया। 5. विनिर्माण में अप्रैल-जुलाई में असमान वृद्धि दिखाई दी जिसमें औद्योगिक गतिविधि जुलाई में परिणामस्वरूप धीमी रही, हालांकि यह लगातार नौवें महीने के लिए विस्तारकारी मोड में रही है। कपड़ा, फर्नीचर और मोटर वाहन उद्योगों में वृद्धि हुई। इसके अलावा, पिछले दो वर्षों में कमी की लंबी अवधि के बाद हाल के महीनों में उपभोक्ता वस्तुओं के उत्पादन में वृद्धि का पुनरारंभ, विशेषकर शहरी क्षेत्रों में उपभोग मांग में कुछ वृद्धि का संकेत है। तथापि, हमारी पिछली समीक्षा से लेकर अब तक बाह्य मांग स्थितियों में कमी आई है जो लगातार कम निर्यात और वैश्विक अधिक्षमता के कारण सस्ते आयात की ओर इशारा करती है। इससे निरंतर रूप से घरेलू क्षमता का अल्प-उपयोग हो रहा है, नए आदेश तथा बिक्री की तुलना में तैयार माल का वृद्धि अनुपात कम हो रहा है। 6. अभी भी मंद समग्र मांग के परिणामस्वरूप आउटपुट मूल्य वृद्धि कमजोर है किंतु इनपुट सामग्री लागत और गिर गई है जिससे अधिकांश उत्पादकों के लिए मार्जिन में बढ़ोतरी हुई। ऐसा प्रतीत होता है कि समग्र मांग के कमजोर होने से नए निवेश इरादे जारी रखने के लिए उच्चतर मार्जिन का प्रभाव समाप्त हो गया है। इस प्रकार, ऐसी संभावना है कि पूंजीगत माल के उत्पादन में विस्तार का संबंध ग्रीन फील्ड पाइपलाइन के निर्माण की अपेक्षा अवरूद्ध परियोजनाओं को पुनरुज्जीवित करने से है। हाल की तिमाहियों में सर्वेक्षण आधारित व्यापार भावना में गिरावट आई है। फिर भी विनिर्माण परचेजिंग मैनेजर्स इंडेक्स (पीएमआई) में अगस्त में विस्तार हुआ, हालांकि यह कमजोर घरेलू और निर्यात आदेश बहियों के कारण जुलाई में धीमा रहा था। 7. सेवा क्षेत्र में निर्माण कार्यकलाप कमजोर हो रहा है जैसाकि सीमेंट की कम मांग और कुछ स्थानों पर बिक्री नहीं हुए आवासीय घरों की बड़ी सूची में प्रदर्शित हुआ है। तथापि सड़कों, बंदरगाहों और अंततः रेलवे पर बढ़ते सार्वजनिक व्यय से निर्माण को आगे बढ़ाने में कुछ प्रोत्साहन मिल सका। माल-भाड़े तथा यात्री ट्रैफिक से संबंधित अग्रणी सूचक मिश्रित रहे हैं। अगस्त में सेवाओं के पीएमआई में लगातार दूसरे महीने में सुधरते नए कारोबार के कारण विस्तार हुआ किंतु कारोबारी प्रत्याशाएं मंद रहीं। 8. हेडलाइन उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति नवंबर 2014 से लेकर अगस्त तक अपने निम्नतम स्तर पर रही। इस वर्ष में अबतक मुद्रास्फीति में कमी का कारण मूल्यों में महीने-दर-महीने कम वृद्धि और अनुकूल आधार प्रभावों का मिश्रण रहा। कुल मिलाकर, वर्ष-दर-वर्ष खाद्य मुद्रास्फीति में तेजी से कमी आई जिसमें सब्जियां और शक्कर सबसे आगे रहे। खाद्यान्न मुद्रास्फीति में अप्रैल-अगस्त के दौरान स्थिर सुधार हुआ किंतु दलहन और प्याज की कीमतों का उच्च दवाब बना हुआ है। 9. खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति अगस्त में लगातार दूसरे महीने में सहज रही जिसका मुख्य कारण पेट्रोल और डीज़ल की कीमतों में गिरावट थी जिससे परिवहन में मुद्रास्फीति कम हो गई। तथापि, हवाई परिवहन को छोड़कर, किराये नीचे की ओर स्थिर रहे। घरों के किराये में मुद्रास्फीति में वृद्धि हुई किंतु यह शिक्षा, व्यक्तिगत देखभाल और इसके प्रभाव तथा स्वास्थ्य सहित सेवाओं की विजातीय श्रेणी में हुई कुछ नरमी से अधिक रही। परिवारों की मुद्रास्फीति प्रत्याशाएं संभवतः सब्जियों और दालों की कीमतों में हाल की माह-दर-माह वृद्धि के कारण दोहरे अंकों में बनी रहीं। व्यावसायिक पूर्वानुमानकर्ताओं की मुद्रास्फीति प्रत्याशाओं में सहजता आई क्योंकि जनवरी 2016 के मुद्रास्फीति लक्ष्य के आसपास विश्वास बन गया। ग्रामीण मजदूरी वृद्धि मंद रही और कॉर्पोरेट स्टाफ लागतों में कमी आई। 10. अगस्त से सितंबर के मध्य तक चलनिधि स्थिति काफी सहज रही। ऋण प्रवाह की तुलना में अधिक जमाराशि संग्रह जैसे संरचनात्मक कारकों के अतिरिक्त मुद्रा की कम मांग और सरकार के खर्च में बढ़ोतरी से चलनिधि अधिशेष में योगदान मिला। इसके जवाब में रिज़र्व बैंक ने ओवरनाइट तथा 2 से 20 दिनों की लंबी अवधि की परिवर्तनीय दर प्रतिवर्ती रिपो आयोजित कीं। परिणामस्वरूप, रिज़र्व बैंक का औसत निवल दैनिक चलनिधि अवशोषण जुलाई के ₹ 120 बिलियन से बढ़कर अगस्त में ₹ 261 बिलियन और सितंबर (15 सितंबर तक) ₹ 544 बिलियन हो गया। मुद्रा बाजार दरें सामान्य तौर पर रिपो दर से कम रहीं। चूंकि तिमाही कर संग्रह सितंबर के मध्य तक प्रणाली से निकल गया, घाटे की स्थिति वापस लौट आई और रिज़र्व बैंक रु.544 बिलियन के औसत निवल अंतर्वेशन में लग गया (16 से 27 सितंबर तक), इसके लिए कॉल मुद्रा दर को रिपो दर के समीप रखा गया। व्यक्तिगत ऋण जैसे कुछ प्रकार के बैंक क्रेडिट में काफी वृद्धि हुई, ऐसा ही वाणिज्यिक पेपर, सार्वजनिक इक्विटी इश्यूज़ और आवास वित्त के माध्यम से गैर-बैंक वित्तीयन प्रवाहों से हुआ। 11. उभरती बाजार अर्थव्यवस्थाओं में वृद्धि की कमजोर संभावनाओं और विश्व व्यापार की मात्रा वृद्धि विश्व जीडीपी वृद्धि से कम होने के साथ ही भारत के व्यापारिक वस्तुओं के निर्यात में दूसरी तिमाही के पहले दो महीनों में गिरावट जारी रही। आयात के मूल्यों में भी कमी आई किंतु अंतरराष्ट्रीय कच्चे तेल और स्वर्ण की कीमतों में तेजी से हुई गिरावट से बढ़ते आयात की मात्रा को पूरा कर दिया। पिछली तिमाही में थोड़ी सी वृद्धि दर्ज करने के बाद गैर-तेल गैर-स्वर्ण आयात में फिर से कमी आई, हालांकि उर्वरक, इलेक्ट्रॉनिक्स और दलहन का काफी अधिक आयात किया गया। सेवा निर्यात में नरमी के साथ व्यापक होते व्यापारिक वस्तुओं के व्यापार घाटे से दूसरी तिमाही के दौरान चालू खाता घाटे (सीएडी) में थोड़ी वृद्धि हुई। संधारणीय प्रत्यक्ष विदेशी निवेश और अनिवासी जमाराशियों में अभिवृद्धि से निवल पूंजी अंतर्वाह में बढ़ोतरी हुई और मुख्य रूप से इक्विटी बाजारों से बहिर्वाह से इसमें कमी आई। वर्ष 2015-16 की पहली छमाही में विदेशी मुद्रा भंडार में 10.4 बिलियन अमेरिकी डॉलर तक वृद्धि हुई। नीतिगत रुख और औचित्य 12. अगस्त में द्विमासिक नीति वक्तव्य में रिज़र्व बैंक ने संकेत दिया था कि अगले मौद्रिक नीति नरमी हाल के मुद्रास्फीतिजन्य दवाब के कम होने, मानसून के पूर्ण परिणाम, फेडरल रिज़र्व बैंक की संभावित कार्रवाई और इसकी प्रारंभिक विगत कार्रवाइयों के अधिक अंतरण के अनुरूप होगी। तब से, मुद्रास्फीति नौ महीने के निम्नतम स्तर पर है जैसा अनुमान लगाया गया था। मानसून की कमी और अलग-अलग स्थानों पर असमान और अस्थायी वर्षा के बावजूद, सरकार द्वारा आपूर्ति को व्यवस्थित करने के लिए खाद्य मुद्रास्फीति दवाबों को दृढ़ कार्रवाई द्वारा नियंत्रित किया गया है। अवस्फीति व्यापक आधारित रही है और खाद्य तथा ईंधन को छोड़कर मुद्रास्फीति भी जून में अपने उच्चतम स्तर से कम हुई है। फेडरल रिज़र्व ने नीति सामान्यीकरण को स्थगित कर दिया है। बाजारों ने रिज़र्व बैंक की विगत नीतिगत कार्रवाइयों को वाणिज्यिक पेपर और कॉर्पोरेट बाण्डों के माध्यम से अंतरित किया है किंतु बैंकों ने केवल सीमित हद तक ही ऐसा किया है। काफी सहज चलनिधि स्थिति के बावजूद भी बैंकों की माध्यिका आधार उधार दरों में केवल लगभग 30 आधार अंकों की कमी आई है। रिज़र्व बैंक द्वारा की गई पहली दर कार्रवाई से आठ महीनों के समय के बाद भी यह जनवरी-जून के दौरान नीति दरों में हुई 75 आधार अंकों की कमी का एक अंश मात्र है। तथापि, बैंक जमा दरें काफी कम हुई हैं जो यह दर्शाती है कि और फायदा देना संभव है। 13. भविष्य में अनुकूल आधार प्रभावों के रुख बदलने के कारण सितंबर से कुछ महीने के लिए मुद्रास्फीति के बढ़ने की संभावना है। खाद्य मुद्रास्फीति के परिदृश्य में सुधार आ सकेगा यदि बोए हुए क्षेत्र से उच्च स्तर पर उत्पादन हासिल किया जाए। न्यूनतम समर्थन मूल्यों में मामूली बढ़ोतरी होने से अनाजों की मुद्रास्फीति काबू में आ सकती है, वहीं खाद्य वस्तुओं की अंतरराष्ट्रीय कीमतों के कम रहने से चीनी और खाद्य तेल की कीमतें और आम तौर पर खाद्य मुद्रास्फीति कम रह सकती है। खाद्य वस्तुओं, खासकर प्याज और दलहनों की कीमतें बढ़ने की स्थिति में उसे काबू में रखने की दृष्टि से आपूर्ति-पक्ष प्रबंधन के लिए सरकार द्वारा सक्रिय उपाय करना ज़रूरी है। हाल में उत्पन्न रुपया के मूल्यह्रास के दौर पर सावधानीपूर्वक निगरानी रखनी होगी, भले ही कच्चे तेल की कीमतें कम होने से राहत मिली हो। इन सबको ध्यान में रखते हुए यह प्रत्याशा की जाती है कि मुद्रास्फीति जनवरी 2016 में 5.8 प्रतिशत के स्तर पर पहुंचेगी, जो कि अगस्त में आकलित स्तर से मामूली कम है (चार्ट 1)। 14. पण्य वस्तुओं की कीमतें कम रहने, अवस्फीति, चलनिधि की अनुकूल स्थिति, अटकी परियोजनाओं के कुछ हद तक चालू होने, तथा केंद्र सरकार द्वारा उच्च स्तर पर पूंजी व्यय किए जाने के कारण वर्ष 2015-16 की पहली छमाही में संवृद्धि ने मामूली गति पकड़ी। तथापि, निर्यात के स्तर में लगातार गिरावट, वर्षा की कमी और प्रत्याशित स्तर से औद्योगिक उत्पादन के कम रहने तथा निवेश की गतिविधि मंद रहने की वजह से अंतर्निहित औद्योगिक कार्यकलापों में कमज़ोरी बरकरार है। वैश्विक संवृद्धि और व्यापार की गति प्रारंभिक प्रत्याशित स्तर से कम रहने के साथ ही निजी क्षेत्र में नए निवेश की आशा न रहने, बैंकों की दबावग्रस्त आस्तियों के चलते उत्पन्न अवरोधों तथा कारोबार के प्रति विश्वास के घटने के कारण वर्ष 2015-16 में उत्पादन की वृद्धि दर पूर्व में आकलित 7.6 प्रतिशत के स्तर से मामूली गिरावट दर्ज करते हुए 7.4 प्रतिशत पर पहुंच गई (चार्ट 2)। समवर्ती संकेतकों ने भी जीडीपी की नई श्रृंखला में उच्चतर संवृद्धि दर दर्शाई है, अत: नई श्रृंखला में विनिर्दिष्ट उत्पादन के संभावित स्तर और उत्पादन के अंतर के पूर्ववर्ती उपायों के परिप्रेक्ष्य में जांच करना ज़रूरी है। 15. पिछली समीक्षा के बाद अधिक छूट देने के लिए निर्धारित हमारी कई शर्तों को पूरा किया गया है। मुद्रास्फीति के संबंध में जनवरी 2016 के लिए निर्धारित 6 प्रतिशत के लक्ष्य को हासिल करने की संभावना है। अप्रैल 2015 के मौद्रिक नीति वक्तव्य में रिज़र्व बैंक ने बताया था कि वह वित्तीय वर्ष 2017-18 के अंत तक मुद्रास्फीति के दायरे के मध्य-बिंदु को हासिल करने के लिए प्रयास करेगा। अत: वित्तीय 2016-17 के अंत तक मुद्रास्फीति को 5 प्रतिशत तक लाने की ओर ध्यान केंद्रित करना चाहिए। इस परिप्रेक्ष्य में हमारी पिछली समीक्षा के बाद वैश्विक कार्यकलापों की गति धीमी रहने के कारण पण्य वस्तुओं की कीमतें कुछ समय के लिए काबू में रहने की संभावना है। औद्योगिक क्षमता का पूरा उपयोग न किए जाने की स्थिति बरकरार रहने के कारण कमज़ोर वैश्विक मांग की भरपाई करने के लिए घरेलू मांग का बढ़ना ज़रूरी है जिससे देशी निवेश चक्र की गति में तेजी आ सके। वेतन आयोग की आगामी रिपोर्ट से घरेलू मांग को काफी राजकोषीय प्रोत्साहन प्राप्त हो सकेगा, तथापि, सरकार ने अपने राजकोषीय लक्ष्यों को पूरा करने और व्यय की गुणवत्ता में सुधार लाने की इच्छा पुन: जाहिर की है। इन परिस्थितियों में मुद्रास्फीति संबंधी अपने लक्ष्यों के अनुरूप मौद्रिक नीति का रुख यथासंभव सामंजस्यपूर्ण हो, जबकि सतत संवृद्धि को हासिल करने की दृष्टि से उच्चतर उत्पादकता बढ़ाने हेतु नीति के कार्यान्वयन को मान्यता देने के साथ ही संरचनात्मक सुधारों और कॉर्पोरेट कार्रवाई को प्राथमिकता दी जाएगी। यदि मौद्रिक प्रोत्साहन के स्तर को लेकर निश्चितता हो तो निवेश का स्तर अच्छा रहने की संभावना है, भले ही मौद्रिक प्रोत्साहन का संचारण कम स्तर पर होता हो। अत: रिज़र्व बैंक ने नीति दर में 50 आधार अंकों की कटौती कर फ्रंट-लोडेड नीतिगत कार्रवाई की है। मुद्रास्फीति को लेकर आगामी वर्ष के संबंध में किए गए हमारे पूर्वानुमानों के मद्देनज़र खजाना बिलों की वास्तविक ब्याज दरें 1.5-2.0 प्रतिशत के आसपास रहने की संभावना है। यह स्तर सुधार की इस अवस्था की दृष्टि से उपयुक्त है। 16. हालांकि रिज़र्व बैंक का रुख सामंजस्यपूर्ण बरकरार रहेगा, फिर भी अल्प अवधि के लिए मौद्रिक नीति का ध्यान सरकार के साथ मिलकर कार्य करने के प्रति होगा ताकि नीति दरों में की गई 125 आधार अंकों की संचित कटौती का लाभ आगे पहुंचाने को लेकर बैंकों की अनिच्छा को दूर किया जा सके। रिज़र्व बैंक लक्षित अवस्फीतिकारी पथ पर अर्थव्यवस्था को रखने से संबंधित मौद्रिक नीतिगत समायोजन के संकेतों के प्रति लगातार सतर्क रहेगा। 17. पांचवां द्विमासिक मौद्रिक नीति वक्तव्य 01 दिसंबर 2015 को घोषित किया जाएगा। खंड ख : विकासात्मक और विनियामक नीतियां 18. वक्तव्य के इस खंड में मौद्रिक नीति ढांचे को सुदृढ करने, बैंकिंग संरचना और प्रथाओं को और दक्षतापूर्ण बनाने, वित्तीय बाज़ारों को व्यापक व गहन बनाने, कॉर्पोरेट व वित्तीय आस्तियों से पैदा होने वाले दबावों का सामना करने तथा वित्तीय सेवाओं तक सबकी पहुंच को बढ़ाने की दिशा में रिज़र्व बैंक द्वारा किए गए उपायों की समीक्षा की जाती है। I. मौद्रिक नीति का ढांचा 19. मौद्रिक नीति और उसके संस्थागत व परिचालनात्मक ढांचे पर चर्चा इस वक्तव्य के खंड क में प्रस्तुत की गई है। साथ ही, वक्तव्य के साथ जारी मौद्रिक नीति रिपोर्ट भी इस खंड में प्रस्तुत की गई है। II. बैंकिंग संरचना 20. रिज़र्व बैंक ने आधार दर, जो कि निधियों की उनकी सीमांत लागत पर आधारित है, के परिकलन पर बैंकों के लिए दिशानिर्देशों का प्रारूप राय जानने के लिए उपलब्ध कराया है। ये दिशानिर्देश नवंबर 2015 के अंत तक जारी किए जाएंगे। 21. मार्च 2015 में रिज़र्व बैंक ने ‘‘बड़े एक्सपोज़र संबंधी ढांचा और बाज़ार तंत्र के जरिए क्रेडिट आपूर्ति का बढ़ाया जाना’’ विषयक एक चर्चा पत्र स्टेकहोल्डरों की राय जानने के लिए जारी किया। इस चर्चा पत्र में संवृद्धि के वित्तपोषण की दृष्टि से कॉर्पोरेट क्षेत्र के लिए बैंक ऋण के निधिपोषण के वैकल्पिक स्रोतों को बढ़ावा देने की आवश्यकता पर ध्यान केंद्रित किया गया है। इससे बैंकों के तुलन-पत्रों को भी जोखिम-मुक्त किया जा सकेगा। विशेष रूप से इस पत्र में बड़े कॉर्पोरेटों को अपनी कार्यशील पूंजी और सावधिक ऋणों की आवश्यकताओं को पूरा करने के लिए बैंकिंग प्रणाली से उधार लेने के लिए निर्धारित उच्चतम स्तर से अतिरिक्त राशि बाज़ार से ज़टाने हेतु बढ़ावा देने के उपाय सुझाए गए हैं। स्टेकहोल्डरों से प्राप्त सुझावों के आधार पर रिज़र्व बैंक दिसंबर 2015 के अंत तक तत्संबंधी परिपत्र का मसौदा जारी करेगा। 22. अपनी पर्यवेक्षणात्मक प्रक्रिया के एक अंग के रूप में रिज़र्व बैंक आय निर्धारण, आस्ति वर्गीकरण और प्रावधानीकरण (आईआरएसीपी) के मौजूदा विवेकपूर्ण मानदंडों के संबंध में बैंकों के अनुपालन की स्थिति का मूल्यांकन करता है। जहां तक आस्ति वर्गीकरण और प्रावधानीकरण का संबंध है, बैंकों और पर्यवेक्षकों में मतभेद है। आईआरएसीपी मानदंडों के साथ ही अन्य स्टेकहोल्डरों को संबद्ध कराने की दृष्टि से और अधिक पारदर्शिता लाने, बेहतर अनुशासन के लिए रिज़र्व बैंक विनिर्दिष्ट सीमा से अधिक अंतर पाए जाने की स्थिति में बैंकों के वित्तीय विवरणों में बताई जाने वाली लेखा टिप्पणियों में कतिपय प्रकटीकरणों को अनिवार्य बनाएगा। तत्संबंधी अनुदेश अलग से जारी किए जा रहे हैं। 23. वर्ष 2014-15 के केंद्रीय बजट में मौजूदा भारतीय लेखांकन मानकों (आईएनडी एस) और अंतरराष्ट्रीय वित्तीय रिपोर्टिंग मानकों (आईएफआरएस) के बीच तालमेल बिठाने पर बल दिया गया है। रिज़र्व बैंक ने कॉर्पोरेट कार्य मंत्रालय को बैंकों और गैर-बैंकिंग वित्तीय कंपनियों द्वारा 2018-19 से आईएनडी एएस के कार्यान्वयन की रूपरेखा संबंधी सिफारिश प्रस्तुत की है। रिज़र्व बैंक ने इसके कार्यान्वयन के लिए एक कार्य समूह (अध्यक्ष : श्री सुदर्शन सेन) का गठन किया। इस कार्य समूह की रिपोर्ट जनता की टिप्पणी के लिए अक्टूबर 2015 के अंत तक रिज़र्व बैंक की वेबसाइट पर उपलब्ध कराई जाएगी। 24. वर्तमान में वैयक्तिक आवास ऋणों पर लागू न्यूनतम जोखिम भार 50 प्रतिशत है। आर्थिक रूप से कमज़ोर तबकों और निम्न आय समूहों के लिए ‘‘कम लागत के आवास की वहनीयता’’ में सुधार लाने तथा ‘‘सभी के लिए घर’’ को बढ़ावा देने की दृष्टि से और साथ विवेकपूर्ण आशंकाओं को ध्यान में रखते हुए यह प्रस्ताव किया गया है कि निम्न मूल्य के, किंतु अच्छे ढंग से संपार्श्वीकृत वैयक्तिक आवास ऋणों के लिए लागू जोखिम भारों में कटौती की जाए। तत्संबंधी विस्तृत दिशानिर्देश अलग से जारी किए जा रहे हैं। 25. बैंकों को उनके कुल निवेशों के 25 प्रतिशत से अधिक निवेशों को परिपक्वता तक धारित (एचटीएम) श्रेणी के अंतर्गत धारित करने की अनुमति प्रदान की गई है किंतु शर्त यह है कि अतिरिक्त धारिता में सिर्फ एसएलआर प्रतिभूतियां शामिल होनी चाहिए तथा एचटीएम श्रेणी के अंतर्गत धारित कुल एसएलआर प्रतिभूतियां निवल मांग और मीयादी देताओं (एनडीटीएल) के 22 प्रतिशत से अधिक नहीं होना चाहिए। सांविधिक चलनिधि अनुपात (एसएलआर) को घटाकर एनडीटीएल का 21.50 प्रतिशत कर दिया गया है जो 7 फरवरी 2015 से प्रभावी है। इन दरों को समरूप बनाने के लिए, एचटीएम के तहत एसएलआर प्रतिभूतियों की सीमा को 9 जनवरी 2016 से प्रारंभ होने वाले पखवाड़े से, 22 प्रतिशत से घटाकर 21.50 प्रतिशत करने का निर्णय लिया गया है। इसके बाद, एसएलआर और एचटीएम दोनों की सीमा में 31 मार्च 2017 तक प्रत्येक तिमाही में 0.25 प्रतिशत की कमी की जाएगी। 26. 10 से अधिक वर्षों तक बेदावा रहने वाली बैंक जमा राशियों तथा अन्य जमा शेष को अंतरित करते हुए जमाकर्ता शिक्षा एवं जागरुकता योजना, 2014 प्रारंभ की गई है। इस योजना के अंतर्गत जमाकर्ताओं के हितों को बढ़ावा देने के मंतव्य वाले प्रस्तावों के आधार पर चयनित आवेदकों को वित्तीय सहायता मंजूर करने की परिकल्पना की गई है। 9 जनवरी 2015 को जारी की गई प्रेस प्रकाशनी की प्रतिक्रिया स्वरूप रिज़र्व बैंक को वित्तीय सहायता के लिए 90 आवेदन प्राप्त हुए हैं। सफल (चुने हुए) आवेदकों के नाम 1 अक्तूबर 2015 तक घोषित किए जाएंगे। इस निधि से वित्तीय सहायता प्राप्त करने के लिए आवेदन आमंत्रित करने की खिड़की को पुन: खोला जाएगा। 27. अनुमेय कारोबारी क्षेत्रों, समुचित आकार, शहरी सहकारी बैंकों (यूसीबी) को वाणिज्य बैंकों में परिवर्तित करने तथा नए यूसीबी को लाइसेंस प्रदान करने के मामलों की जांच करने तथा इस संबंध में अनुशंसा करने के लिए गठित यूसीबी से संबंधित उच्चाधिकार प्राप्त समिति (एचपीसी) (अध्यक्ष : श्री आर. गांधी) की रिपोर्ट, प्रतिक्रियाओं और सुझावों के लिए 20 अगस्त 2015 को रिज़र्व बैंक की वैबसाइट पर उपलब्ध कराई गई। प्राप्त होने वाले फीडबैक के आधार पर समिति की अनुशंसाओं को 2015-16 के उत्तरार्द्ध में लागू करने के संबंध में विचार किया जाएगा। 28. साइबर सुरक्षा ने दुनिया भर में महत्वपूर्ण स्थान प्राप्त कर लिया है। नई प्रौद्योगिकियों के व्यापक स्तर पर प्रयोग किए जाने, अंतर-संबद्धता और निर्भरता के बढ़ जाने के कारण नए जोखिम, चुनौतियां और कमजोरियां प्रकट हुई हैं। रिज़र्व बैंक ने, स्वयं के साइबर संबंधी उपायों में रिज़र्व बैंक को सहायता प्रदान करने के साथ ही साथ बैंकों की तैयारी की निगरानी करने और प्रणालीगत कमजोरियों की पहचान करने के लिए एक सूचना प्रौद्योगिकी (आईटी) सहायक संस्था की स्थापना कर रहा है। 29. रिज़र्व बैंक 1 जनवरी 2016 तक अपने सभी मास्टर (प्रमुख) विनियमों को अद्यतन करेगा और विनियमों के अनुपालन के लिए अपेक्षित प्रक्रियाओं को सुचारू बनाएगा। सभी मास्टर विनियमों को पूर्णत: अद्यतन किया जाएगा और उनको ऑनलाइन उपलब्ध कराया जाएगा। रिज़र्व बैंक विनियामक संवादों में स्पष्टता को बढ़ाने का भी प्रयास करेगा। III. वित्तीय बाजार 30. विदेशी संविभाग निवेशकों (एफपीआई) द्वारा निवेश की अधिक पूर्वानुमान करने योग्य व्यवस्था को स्थापित करने के उद्देश्य से ऋण प्रतिभूतियों की एफपीआई सीमाओं के लिए सरकार से परामर्श करते हुए मध्यावधि ढांचा (एमटीएफ) तैयार किया गया है, जिसकी मुख्य बातें निम्नानुसार हैं – (i) आगे से, ऋण प्रतिभूतियों में एफपीआई निवेश की सीमाएं रुपये में मूल्यवर्गित कर घोषित/निर्धारित की जाएंगी। (ii) केंद्र सरकार की प्रतिभूतियों में एफपीआई निवेश की सीमाओं को चरणबद्ध ढंग से बढ़ा कर मार्च 2018 तक, बकाया भंडार के 5 प्रतिशत तक की जाएगी। समग्ररूप से, यह प्रत्याशा है कि इसके कारण सभी सरकारी प्रतिभूतियों (जी-सेक) से संबंधित वर्तमान ₹ 1,535 बिलियन की सीमा के अलावा केंद्र सरकार की प्रतिभूतियों में ₹ 1,200 बिलियन के अतिरिक्त निवेश का गुंजाइश बनेगी। (iii) इसके अतिरिक्त, राज्य विकास ऋणों (एसडीएल) एफपीआई द्वारा निवेश के संबंध में एक अतिरिक्त सीमा होगी जिसे मार्च 2018 तक, चरणबद्ध ढंग से बकाया भंडार के 2 प्रतिशत तक बढ़ाया जाना होगा। इसके कारण मार्च 2018 तक लगभग ₹ 500 बिलियन सीमा में अतिरिक्त राशि प्राप्त होगी। (iv) सीमाओं में वृद्धि की घोषणा प्रत्येक छमाही में मार्च और सितंबर में की जाएगी और उसे प्रत्येक तिमाही में जारी किया जाएगा। (v) सरकारी प्रतिभूतियों (एसडीएल सहित) में निवेश करने की वर्तमान अपेक्षा, तीन वर्षों की न्यूनतम अवशिष्ट परिपक्वता सहित, जारी रहेगी। (vi) वर्तमान वित्तीय वर्ष की शेष अवधि के लिए सीमाएं को दो चरणों में, 12 अक्तूबर 2015 से और 1 जनवरी 2016 से बढ़ाई जाएंगी। प्रत्येक चरण में होने वाली वृद्धि निम्नानुसार होगी :

31. 07 अप्रैल 2015 को घोषित 2015-16 से संबंधित प्रथम द्विमासिक मौद्रिक नीति वक्तव्य में यह प्रस्ताव किया गया था कि बाह्य वाणिज्यिक उधार (ईसीबी) जुटाने के लिए पात्र भारतीय कॉर्पोरेटों को समुचित विनियामक ढांचे के अंतर्गत विदेश स्थित केंद्रों में रुपया में मूल्यवर्गित बांड जारी करने की अनुमति प्रदान की जाए। मसौदा ढांचे पर प्राप्त टिप्पणियों के आधार पर, सरकार से विमर्श करते हुए यह निर्णय लिया गया है कि भारतीय कॉर्पोरेटों को विदेश स्थित केंद्रों में न्यूनतम पांच वर्षों की परिपक्वता अवधि वाले रुपया में मूल्यवर्गित बांड जारी करने की अनुमति प्रदान की जाए, जो कॉर्पोरेट ऋण में विदेशी निवेश की अनुमेय सीमाओं (वर्तमान में 51 बिलियन अमरीकी डॉलर) के अंतर्गत हो। छोटी सी प्रतिरोधात्मक सूची को छोड़कर, निधियों के अंतिम प्रयोग पर कोई पाबंदी नहीं होगी। विस्तृत अनुदेश अलग से जारी किए जा रहे हैं। 32. रिज़र्व बैंक ने टिप्पणी/फीडबैक प्राप्त करने के लिए ईसीबी से संबंधित मसौदा ढांचे को 23 सितंबर 2015 को वैबसाइट पर डाला है। वर्तमान आर्थिक और कारोबारी माहौल के अनुरूप संशोधित ढांचा मौजूदा ईसीबी नीति को प्रतिस्थापित करेगा। 33. वर्तमान में अनुसूचित वाणिज्यिक बैंकों तथा प्राथमिक व्यापारियों (पीडी) को मंदडि़या बिक्री (शार्ट सेल) लेनदेन के बिक्री शेष को एनडीएस-ओएम प्लेटफॉर्म के अलावा काउंटर पर (ओटीसी) बाजार में लगाने की अनुमति है। हालांकि, ओटीसी बाजार में प्राथमिक व्यापारियों तथा बाजार के गिल्ट खाता धारकों (जीएएच) के बीच मंदडि़या बिक्री की अनुमति नहीं है। भारतीय समाशोधन निगम लिमिटेड (सीसीआईएल) ने एनडीएस-ओएम के रिपोर्ट किए गए हिस्से में एक सुविधा प्रारंभ किया है गिल्ट खातों को समाहित करने वाले लेनदेनों के विवरण दर्ज होते हैं। तदनुसार, पीएम को इसके गिल्ट खाता धारकों को मंदडि़या बिक्री तथा गिल्ट खाता धारकों से पीएम द्वारा खरीद की भी रक्षा संबंधी (कवर) लेनदेन के रूप में अनुमति प्रदान करने का प्रस्ताव किया गया है। इस संबंध में दिशानिर्देश अक्तूबर 2015 के अंत तक जारी किए जाएंगे। 34. सरकारी प्रतिभूतियों के अंतर-बैंक रिपो बाजार में बाजार के बुनियादी ढांचे के क्षेत्र में महत्वपूर्ण सुधार हुआ है। इससे रिज़र्व बैंक उन रिपो लेनदेनों पर लगाए गए प्रतिबंधों की समीक्षा कर सकेगा जो विशेष रूप से रिपो बाजार में गिल्ट खाता धारकों की सहभागिता से संबंधित हैं जो सरकारी प्रतिभूतियों और ब्याज दर डेरिवेटिव बाजार पर कार्य समूह (अध्यक्ष : श्री आर गांधी) की सिफारिशों द्वारा निर्देशित हैं। इस संबंध में नवंबर 2015 के अंत तक नए दिशा-निर्देश जारी किए जाएंगे। 35. प्रत्येक निर्गम के लिए वास्तविक वितरण अवधि बढ़ाकर और व्यवधान के बिना बाजार को बड़े निर्गमों को अवशोषित करने के लिए और अधिक समय की अनुमति देकर वितरण प्रक्रिया को सुविधाजनक बनाने के लिए जी-सेक में जब जारी (डब्ल्यूआई) व्यापार की 2006 में अनुमति दी गई थी। जब जारी (डब्ल्यूआई) बाजार में व्यापार को प्रोत्साहित करने के क्रम में, प्रस्ताव है कि :

इस संबंध में विस्तृत दिशा-निर्देश नवंबर 2015 के अंत तक जारी किए जाएंगे। 36. कॉर्पोरेट ऋण में रिपो पर जनवरी 2010 में दिशानिर्देश जारी किए गए थे। रिपो बाजार को अधिक विकसित करने के लिए भारतीय प्रतिभूति एवं विनिमय बोर्ड (सेबी) के परामर्श से कॉर्पोरेट बॉन्ड में रिपो के लिए इलेक्ट्रॉनिक मंच (प्लैटफार्म) की शुरूआत के लिए एक व्यापक रूपरेखा तैयार की जाएगी। 37. जहां मुद्रा वायदा बाजार विकसित हो गया है, वहीं इस क्षेत्र में भागीदारी को कुछ संवर्गों की संस्थाओं तक प्रतिबंधित कर दिया गया है। मुद्रा वायदा बाजार में भागीदारी प्रोफ़ाइल में विविधता लाने के लिए, एकल प्राथमिक व्यापारियों को कुछ जोखिम नियंत्रण उपायों और जी-सेक बाजारों में अपने मौजूदा दायित्वों को बनाए रखने के अधीन मान्यता प्राप्त बाजारों में मुद्रा वायदा अनुबंध में कारोबार करने के लिए अनुमति दी जाएगी। इस संबंध में दिशा-निर्देश नवंबर 2015 के अंत तक जारी किए जाएंगे। 38. वर्तमान में एक्सचेंज ट्रेडेड मुद्रा डेरिवेटिवों में चार मुद्रा जोड़ों अर्थात अमरीकी डालर-आईएनआर, यूरो-आईएनआर, जीबीपी-आईएनआर और जापानी येन-आईएनआर में फ्यूचर्स और ऑपशंस शामिल हैं। विदेशी मुद्राओं में निवेश का सीधा बचाव करने में सक्षम बनाने और बाजार प्रतिभागियों द्वारा देशपार मुद्रा कार्यनीतियों के निष्पादन की अनुमति देने की दृष्टि से, एक्सचेंज ट्रेडेड फ्यूचर्स और ऑपशंस को तीन मुद्रा जोड़ों अर्थात यूरो-अमरीकी डॉलर, ब्रिटिश पाउंड-अमरीकी डॉलर और अमरीकी-जापानी येन में शुरू किया जाएगा। सेबी के साथ परामर्श से आवश्यक दिशानिर्देश नवंबर 2015 के अंत तक जारी किए जाएंगे। 39. सत्यापन योग्य दस्तावेजी सबूत के माध्यम से अंतर्निहित जोखिम स्थापित करना ओटीसी विदेशी मुद्रा बाजार की पहुँच के लिए एक महत्वपूर्ण विनियामक आवश्यकता है। ओटीसी बाजार में अपनी मुद्रा जोखिम का प्रबंध करने और हेजिंग को आसान बनाने के लिए बाजार सहभागियों के लिए और अधिक लचीलापन प्रदान करने के लिए यह निर्णय लिया गया है कि निवासी संस्थाओं के लिए ओटीसी बाजार में अपने विदेशी मुद्रा जोखिम की हेजिंग के लिए किसी भी अंतर्निहित दस्तावेजों की प्रस्तुति के बगैर एक साधारण घोषणापत्र की प्रस्तुति के अधीन सीमा 2,50,000 अमेरिकी डालर से एक मिलियन अमेरिकी डालर तक बढ़ाई जाए। आगे यह भी प्रस्ताव है कि ओटीसी बाजार में प्रलेखन से संबंधित आवश्यकताओं की व्यापक समीक्षा की जाए। मुद्रा बाजार में अंतर्निहित जोखिम के बिना आर्थिक रूप से परिष्कृत निवेशकों की कुछ सीमा तक भागीदारी की संभावना की भी जांच की जाएगी। मौजूदा ढांचे के संशोधित मसौदे को दिसंबर 2015 के अंत तक सार्वजनिक टिप्पणी के लिए जारी किया जाएगा। IV. मुद्रा प्रबंधन 40. बढ़ते वित्तीय समावेशन के साथ, प्रौद्योगिकी के उपयोग को बढ़ाने और एक "कम नकदी" समाज की ओर प्रस्थान करने के लिए ठोस प्रयास किए जा रहे हैं। इलेक्ट्रॉनिक भुगतान और लेन-देन के लिए कार्ड के उपयोग को बढ़ावा देने के लिए रिजर्व बैंक देश में, विशेष रूप से टीयर III से VI तक के केंद्रों में, कार्ड स्वीकृति के बुनियादी ढांचे के प्रसार के लिए सार्वजनिक क्षेत्र में एक अवधारणा पत्र (कन्सेप्ट पेपर) नवंबर 2015 के अंत तक जारी करेगा। 41. रिजर्व बैंक ने महात्मा गांधी श्रृंखला 2005 में अंकों के बाएं से दाएं ओर बढ़ते आकार की एक नई संख्या प्रणाली के साथ ₹ 100, ₹ 500 और ₹ 1000 मूल्यवर्ग के बैंकनोट जारी किए। यह नई प्रणाली सभी मूल्यवर्ग के बैंकनोटों के लिए चरणबद्ध तरीके से शुरू की जा रही है। 42. दृष्टिबाधित व्यक्तियों के लिए बैंकनोट की पहचान आसान बनाने के लिए, कोणीय ब्लीड लाइनों के रूप में बैंकनोट में अतिरिक्त पहचान के निशान की शुरूआत की प्रक्रिया शुरू की गई है और ₹ 100, ₹ 500 और ₹ 1000 के मूल्यवर्ग के बैंकनोट के अग्रभाग में बाएं और दाएं ओर उभरी हुई लाइनों के रूप में अर्थात ₹ 100 में 4 लाइनों, ₹ 500 में 5 लाइनों और इसके अलावा ₹ 1000 में 6 लाइनों से इसकी शुरूआत की गई है । साथ ही बेहतर पहचान की सुविधा के लिए इन मूल्यवर्गों में मौजूदा पहचान चिह्न के आकार में भी 50 प्रतिशत की वृद्धि की जा रही है। संगीता दास प्रेस प्रकाशनी: 2015-2016/770 |

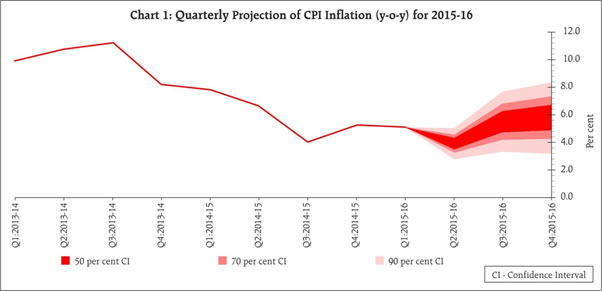

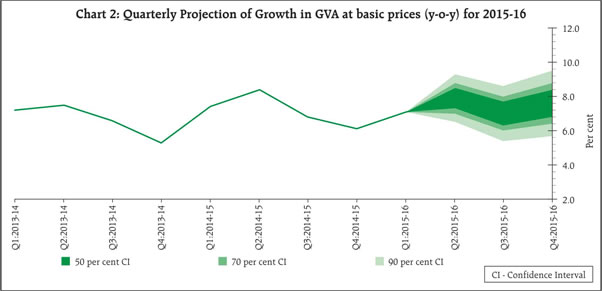

पृष्ठ अंतिम बार अपडेट किया गया: