भारतीय रिज़र्व बैंक ने आज जुलाई-सितंबर 2022 में संचालित किए गए औद्योगिक परिदृश्य सर्वेक्षण (आइओएस) के 99वें चक्र का परिणाम जारी किया। इस सर्वेक्षण में 2022-23 दूसरी तिमाही के लिए भारतीय विनिर्माण कंपनियों द्वारा किए जानेवाले कारोबार के परिवेश और 2022-231 की तीसरी तिमाही के लिए उनकी प्रत्याशाओं का गुणात्मक मूल्यांकन किया गया है। सर्वेक्षण के इस चक्र में कुल 1234 कंपनियों ने प्रत्युत्तर दिए। कोविद 19 महामारी के कारण व्याप्त अनिश्चितता की स्थिति को देखते हुए प्रमुख मानदंडों के आधार पर आगे की दो तिमाहियों और उसके आगे की तीन तिमाहियों के आउटलुक का मूल्यांकन करने के लिए सर्वेक्षण के इस चक्र में एक अतिरिक्त ब्लॉक सम्मिलित किया गया है। विशेष: क. दूसरी तिमाही (Q2) 2022-23 का मूल्यांकन -

2022-23 की दूसरी तिमाही के दौरान विनिर्माण क्षेत्र में व्यापार की स्थिति सुधार के पथ पर पाया गई क्योंकि COVID-19 महामारी के प्रभाव में और कमी आई; उत्तरदाताओं ने उत्पादन, ऑर्डर बुक, क्षमता उपयोग, रोजगार और विदेशी व्यापार स्थितियों के लिए सकारात्मक मूल्यांकन बनाए रखा, हालांकि सर्वेक्षण के पिछले दौर से भावनाओं में मामूली बदलाव पाया गया (सारणी-ए)। -

निर्माताओं ने तिमाही के दौरान कच्चे माल की बढ़ती लागत, वेतन व्यय और वित्त की लागत से जारी दबावों का आकलन किया; तथापि, उन्होंने कच्चे माल की लागत में वृद्धि की गति में कुछ कमी महसूस की। -

उत्तरदाताओं ने Q2:2022-23 के दौरान बिक्री कीमतों में वृद्धि की गति में गिरावट की सूचना दी; तिमाही के लिए लाभ मार्जिन पर उनकी धारणा खराब हुई। -

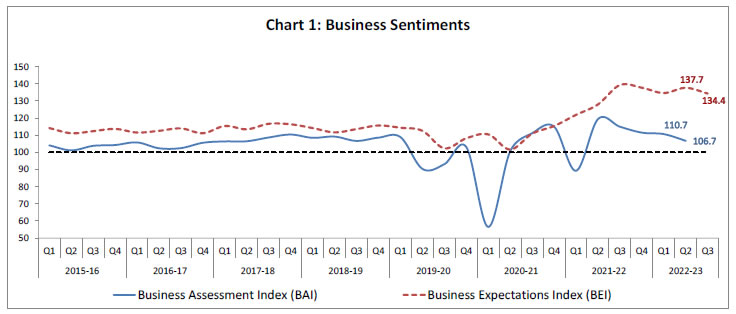

कुल मिलाकर, विनिर्माण क्षेत्र में कारोबारी धारणा सकारात्मक रही, हालांकि कुछ नरमी के साथ; व्यापार मूल्यांकन सूचकांक (बीएआई2) एक तिमाही पहले 110.7 की तुलना में 2022-23 की दूसरी तिमाही में 106.7 रहा (चार्ट-1)। ख. तीसरी तिमाही (Q3) 2022-23 के लिए अपेक्षाएं -

उत्तरदाता 2022-23 की तीसरी तिमाही के दौरान मांग की स्थिति पर आशावादी बने रहे, हालांकि यह मामूली रूप से कम हो गया, जैसा कि उत्पादन, ऑर्डर बुक और रोजगार पर उनकी अपेक्षाओं में परिलक्षित होता है। -

2022-23 की तीसरी तिमाही के दौरान कच्चे माल की खरीद और कर्मचारियों की लागत से दबाव कम होने की संभावना है। -

बिक्री मूल्य और लाभ मार्जिन में और वृद्धि होने की उम्मीद है; उत्तरदाताओं का कम हिस्सा सर्वेक्षण दौर की तुलना में आगामी तिमाही के दौरान बिक्री कीमतों में और वृद्धि के साथ-साथ लाभ मार्जिन में वृद्धि की उम्मीद करता है। -

कुल मिलाकर, विनिर्माता व्यवसाय की स्थितियों के बारे में आशावादी बने रहे: 2022-23 की तीसरी तिमाही में व्यापार अपेक्षा सूचकांक (बीईआई) 134.4 पर उच्च बना रहा, हालांकि यह पिछली तिमाही के 137.7 से मामूली रूप से कम हुआ (चार्ट 1)। ग. 2022-23 की चौथी और 2023-24 की पहली तिमाही के लिए अपेक्षाएं -

निर्माताओं को 2022-23 पहली तिमाही तक मांग की स्थिति, रोजगार की स्थिति और समग्र व्यावसायिक स्थिति पर आशावादी हैं (सारणी-बी)। -

उत्तरदाताओं को अगले वित्तीय वर्ष की पहली तिमाही तक निरंतर इनपुट लागत दबाव और बिक्री मूल्य वृद्धि की उम्मीद है। | Table A: Summary of Net responses3 on Survey Parameters | | (per cent) | | Parameters | Assessment period | Expectation period | | Q1:2022-23 | Q2:2022-23 | Q2:2022-23 | Q3:2022-23 | | Production | 22.2 | 18.1 | 67.4 | 56.2 | | Order Books | 21.7 | 18.6 | 68.1 | 62.4 | | Pending Orders | 7.5 | 7.3 | 2.6 | -0.7 | | Capacity Utilisation | 16.8 | 8.6 | 60.6 | 46.6 | | Inventory of Raw Materials | -9.8 | -4.6 | -41.5 | -25.7 | | Inventory of Finished Goods | -9.0 | -4.0 | -41.3 | -26.5 | | Exports | 14.3 | 11.1 | 60.8 | 56.0 | | Imports | 14.9 | 13.4 | 61.3 | 57.6 | | Employment | 15.3 | 12.5 | 54.9 | 43.8 | | Financial Situation (Overall) | 20.6 | 13.9 | 67.1 | 57.7 | | Availability of Finance (from internal accruals) | 18.1 | 15.9 | 61.9 | 49.3 | | Availability of Finance (from banks & other sources) | 17.2 | 15.4 | 60.4 | 55.1 | | Availability of Finance (from overseas, if applicable) | 14.4 | 10.6 | 64.6 | 58.9 | | Cost of Finance | -23.6 | -30.1 | -64.0 | -51.9 | | Cost of Raw Material | -84.4 | -72.5 | -79.0 | -64.2 | | Salary/ Other Remuneration | -34.8 | -26.4 | -60.8 | -46.0 | | Selling Price | 25.0 | 14.4 | 60.3 | 45.1 | | Profit Margin | 1.8 | -9.3 | 47.4 | 35.2 | | Overall Business Situation | 22.3 | 15.8 | 70.7 | 59.4 |

| Table B: Business Expectations of Select Parameters for extended period – Net response | | (per cent) | | Parameters | Round 98 | Round 99 | | Q2:2022-23 | Q3:2022-23 | Q4:2022-23 | Q1:2023-24 | | Overall Business Situation | 70.7 | 59.4 | 56.4 | 57.3 | | Production | 67.4 | 56.2 | 55.9 | 56.6 | | Order Books | 68.1 | 62.4 | 55.6 | 56.0 | | Capacity Utilisation | 60.6 | 46.6 | 54.3 | 55.0 | | Employment | 54.9 | 43.8 | 45.6 | 45.5 | | Cost of Raw Materials | -79.0 | -64.2 | -57.7 | -57.8 | | Selling Prices | 60.3 | 45.1 | 46.3 | 47.3 | Note: Please see the excel file for time series data. | Table 1: Assessment and Expectations for Production | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 44.5 | 10.7 | 44.8 | 33.8 | 58.8 | 6.8 | 34.3 | 52.0 | | Q3:2021-22 | 1,082 | 42.5 | 11.6 | 45.9 | 30.9 | 75.3 | 3.8 | 20.9 | 71.5 | | Q4:2021-22 | 1,283 | 38.0 | 14.2 | 47.8 | 23.8 | 66.5 | 5.3 | 28.3 | 61.2 | | Q1:2022-23 | 1,239 | 36.6 | 14.4 | 48.9 | 22.2 | 70.4 | 4.9 | 24.7 | 65.6 | | Q2:2022-23 | 1,234 | 34.3 | 16.3 | 49.4 | 18.1 | 72.4 | 5.0 | 22.6 | 67.4 | | Q3:2022-23 | | | | | | 60.8 | 4.6 | 34.5 | 56.2 | ‘Increase’ in production is optimistic.

Note: The sum of components may not add up to total due to rounding off (This is applicable for all tables). |

| Table 2: Assessment and Expectations for Order Books | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 44.9 | 10.1 | 45.0 | 34.7 | 56.9 | 6.5 | 36.7 | 50.4 | | Q3:2021-22 | 1,082 | 39.0 | 9.5 | 51.5 | 29.5 | 73.9 | 3.6 | 22.4 | 70.3 | | Q4:2021-22 | 1,283 | 34.7 | 13.4 | 51.9 | 21.3 | 66.2 | 4.7 | 29.1 | 61.5 | | Q1:2022-23 | 1,239 | 34.1 | 12.5 | 53.4 | 21.7 | 70.4 | 4.2 | 25.4 | 66.1 | | Q2:2022-23 | 1,234 | 30.7 | 12.1 | 57.2 | 18.6 | 72.7 | 4.6 | 22.6 | 68.1 | | Q3:2022-23 | | | | | | 67.1 | 4.7 | 28.3 | 62.4 | | ‘Increase’ in order books is optimistic. |

| Table 3: Assessment and Expectations for Pending Orders | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Above Normal | Below Normal | Normal | Net response | Above Normal | Below Normal | Normal | Net response | | Q2:2021-22 | 1,414 | 9.6 | 8.1 | 82.3 | -1.6 | 10.8 | 7.2 | 82.0 | -3.7 | | Q3:2021-22 | 1,082 | 7.2 | 10.9 | 81.9 | 3.6 | 8.8 | 4.8 | 86.4 | -4.1 | | Q4:2021-22 | 1,283 | 9.8 | 13.7 | 76.5 | 3.9 | 8.5 | 7.9 | 83.6 | -0.5 | | Q1:2022-23 | 1,239 | 6.7 | 14.2 | 79.1 | 7.5 | 8.8 | 10.6 | 80.6 | 1.8 | | Q2:2022-23 | 1,234 | 10.3 | 17.6 | 72.0 | 7.3 | 7.7 | 10.3 | 82.1 | 2.6 | | Q3:2022-23 | | | | | | 10.8 | 10.1 | 79.2 | -0.7 | | Pending orders ‘Below Normal’ is optimistic. |

| Table 4: Assessment and Expectations for Capacity Utilisation (Main Product) | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 39.2 | 10.4 | 50.4 | 28.8 | 51.6 | 6.2 | 42.2 | 45.4 | | Q3:2021-22 | 1,082 | 31.2 | 9.0 | 59.8 | 22.2 | 68.3 | 3.1 | 28.5 | 65.2 | | Q4:2021-22 | 1,283 | 30.2 | 13.0 | 56.9 | 17.2 | 57.0 | 4.5 | 38.5 | 52.6 | | Q1:2022-23 | 1,239 | 29.5 | 12.8 | 57.7 | 16.8 | 63.5 | 4.5 | 32.0 | 59.0 | | Q2:2022-23 | 1,234 | 23.4 | 14.8 | 61.8 | 8.6 | 65.6 | 5.0 | 29.4 | 60.6 | | Q3:2022-23 | | | | | | 51.5 | 4.9 | 43.6 | 46.6 | | ‘Increase’ in capacity utilisation is optimistic. |

| Table 5: Assessment and Expectations for Level of CU (compared to the average in last 4 quarters) | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Above Normal | Below Normal | Normal | Net response | Above Normal | Below Normal | Normal | Net response | | Q2:2021-22 | 1,414 | 15.4 | 7.7 | 76.9 | 7.8 | 15.6 | 7.9 | 76.5 | 7.7 | | Q3:2021-22 | 1,082 | 12.6 | 8.4 | 78.9 | 4.2 | 30.4 | 3.7 | 65.9 | 26.7 | | Q4:2021-22 | 1,283 | 12.6 | 10.8 | 76.6 | 1.9 | 30.1 | 5.8 | 64.2 | 24.3 | | Q1:2022-23 | 1,239 | 19.6 | 10.4 | 70.0 | 9.2 | 39.3 | 5.4 | 55.4 | 33.9 | | Q2:2022-23 | 1,234 | 20.5 | 12.8 | 66.7 | 7.8 | 50.2 | 6.3 | 43.5 | 43.9 | | Q3:2022-23 | | | | | | 37.0 | 6.1 | 56.9 | 30.9 | | ‘Above Normal’ in Level of capacity utilisation is optimistic. |

| Table 6: Assessment and Expectations for Assessment of Production Capacity (with regard to expected demand in next 6 months) | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | More than adequate | Less than adequate | Adequate | Net response | More than adequate | Less than adequate | Adequate | Net response | | Q2:2021-22 | 1,414 | 17.3 | 7.6 | 75.1 | 9.7 | 28.4 | 5.8 | 65.8 | 22.6 | | Q3:2021-22 | 1,082 | 13.2 | 6.1 | 80.6 | 7.1 | 31.0 | 4.0 | 65.1 | 27.0 | | Q4:2021-22 | 1,283 | 14.1 | 7.1 | 78.8 | 7.1 | 30.7 | 4.0 | 65.3 | 26.7 | | Q1:2022-23 | 1,239 | 25.2 | 7.2 | 67.6 | 18.0 | 42.7 | 3.9 | 53.5 | 38.8 | | Q2:2022-23 | 1,234 | 21.1 | 6.8 | 72.1 | 14.3 | 51.5 | 5.4 | 43.0 | 46.1 | | Q3:2022-23 | | | | | | 42.9 | 4.5 | 52.7 | 38.4 | | ‘More than adequate’ in Assessment of Production Capacity is optimistic. |

| Table 7: Assessment and Expectations for Exports | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 39.2 | 7.7 | 53.0 | 31.5 | 49.8 | 6.2 | 44.0 | 43.6 | | Q3:2021-22 | 1,082 | 29.8 | 9.7 | 60.5 | 20.0 | 67.3 | 3.1 | 29.6 | 64.3 | | Q4:2021-22 | 1,283 | 25.3 | 12.6 | 62.1 | 12.7 | 59.2 | 4.5 | 36.4 | 54.7 | | Q1:2022-23 | 1,239 | 25.5 | 11.2 | 63.4 | 14.3 | 62.4 | 4.4 | 33.2 | 58.0 | | Q2:2022-23 | 1,234 | 25.2 | 14.0 | 60.8 | 11.1 | 65.2 | 4.4 | 30.4 | 60.8 | | Q3:2022-23 | | | | | | 61.2 | 5.2 | 33.6 | 56.0 | | ‘Increase’ in exports is optimistic. |

| Table 8: Assessment and Expectations for Imports | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 36.0 | 5.8 | 58.2 | 30.2 | 47.3 | 4.5 | 48.3 | 42.8 | | Q3:2021-22 | 1,082 | 26.8 | 6.9 | 66.3 | 19.9 | 63.4 | 2.9 | 33.7 | 60.4 | | Q4:2021-22 | 1,283 | 22.9 | 11.6 | 65.4 | 11.3 | 55.6 | 3.8 | 40.6 | 51.8 | | Q1:2022-23 | 1,239 | 23.9 | 9.0 | 67.0 | 14.9 | 59.7 | 3.4 | 36.9 | 56.4 | | Q2:2022-23 | 1,234 | 23.5 | 10.1 | 66.4 | 13.4 | 64.5 | 3.2 | 32.3 | 61.3 | | Q3:2022-23 | | | | | | 60.8 | 3.2 | 36.0 | 57.6 | | ‘Increase’ in imports is optimistic. |

| Table 9: Assessment and Expectations for level of Raw Materials Inventory | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Above average | Below average | Average | Net response | Above average | Below average | Average | Net response | | Q2:2021-22 | 1,414 | 20.2 | 5.5 | 74.4 | -14.7 | 23.7 | 6.2 | 70.0 | -17.5 | | Q3:2021-22 | 1,082 | 16.5 | 5.1 | 78.4 | -11.4 | 33.7 | 4.4 | 61.9 | -29.4 | | Q4:2021-22 | 1,283 | 14.7 | 6.9 | 78.4 | -7.8 | 32.7 | 3.7 | 63.5 | -29.0 | | Q1:2022-23 | 1,239 | 16.8 | 7.0 | 76.1 | -9.8 | 42.4 | 3.6 | 54.0 | -38.8 | | Q2:2022-23 | 1,234 | 15.0 | 10.5 | 74.5 | -4.6 | 46.1 | 4.6 | 49.3 | -41.5 | | Q3:2022-23 | | | | | | 32.8 | 7.1 | 60.1 | -25.7 | | ‘Below average’ Inventory of raw materials is optimistic. |

| Table 10: Assessment and Expectations for level of Finished Goods Inventory | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Above average | Below average | Average | Net response | Above average | Below average | Average | Net response | | Q2:2021-22 | 1,414 | 20.0 | 5.2 | 74.8 | -14.9 | 25.0 | 5.6 | 69.4 | -19.4 | | Q3:2021-22 | 1,082 | 15.3 | 5.5 | 79.2 | -9.8 | 34.4 | 3.8 | 61.8 | -30.7 | | Q4:2021-22 | 1,283 | 13.7 | 7.2 | 79.0 | -6.5 | 31.1 | 3.9 | 64.9 | -27.2 | | Q1:2022-23 | 1,239 | 16.4 | 7.4 | 76.2 | -9.0 | 42.4 | 3.0 | 54.6 | -39.5 | | Q2:2022-23 | 1,234 | 14.2 | 10.2 | 75.6 | -4.0 | 45.6 | 4.3 | 50.1 | -41.3 | | Q3:2022-23 | | | | | | 33.4 | 6.9 | 59.7 | -26.5 | | ‘Below average’ Inventory of finished goods is optimistic. |

| Table 11: Assessment and Expectations for Employment | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 29.5 | 4.6 | 65.9 | 24.9 | 28.6 | 2.5 | 69.0 | 26.1 | | Q3:2021-22 | 1,082 | 25.3 | 5.4 | 69.3 | 19.8 | 52.2 | 1.3 | 46.5 | 50.9 | | Q4:2021-22 | 1,283 | 20.3 | 8.9 | 70.8 | 11.4 | 49.2 | 2.0 | 48.8 | 47.2 | | Q1:2022-23 | 1,239 | 23.4 | 8.1 | 68.4 | 15.3 | 52.7 | 2.5 | 44.7 | 50.2 | | Q2:2022-23 | 1,234 | 21.5 | 9.0 | 69.5 | 12.5 | 57.1 | 2.1 | 40.8 | 54.9 | | Q3:2022-23 | | | | | | 45.0 | 1.2 | 53.9 | 43.8 | | ‘Increase’ in employment is optimistic. |

| Table 12: Assessment and Expectations for Overall Financial Situation | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Better | Worsen | No change | Net response | Better | Worsen | No change | Net response | | Q2:2021-22 | 1,414 | 41.7 | 8.9 | 49.4 | 32.8 | 54.0 | 5.8 | 40.2 | 48.2 | | Q3:2021-22 | 1,082 | 38.1 | 9.8 | 52.0 | 28.3 | 71.5 | 2.9 | 25.7 | 68.6 | | Q4:2021-22 | 1,283 | 33.9 | 13.2 | 53.0 | 20.7 | 64.0 | 4.7 | 31.3 | 59.3 | | Q1:2022-23 | 1,239 | 33.0 | 12.3 | 54.7 | 20.6 | 69.3 | 3.9 | 26.7 | 65.4 | | Q2:2022-23 | 1,234 | 28.7 | 14.8 | 56.4 | 13.9 | 70.4 | 3.4 | 26.2 | 67.1 | | Q3:2022-23 | | | | | | 61.4 | 3.8 | 34.8 | 57.7 | | ‘Better’ overall financial situation is optimistic. |

| Table 13: Assessment and Expectations for Working Capital Finance Requirement | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 39.6 | 4.7 | 55.7 | 34.9 | 44.7 | 3.0 | 52.2 | 41.7 | | Q3:2021-22 | 1,082 | 31.6 | 4.5 | 63.9 | 27.1 | 63.3 | 2.2 | 34.4 | 61.1 | | Q4:2021-22 | 1,283 | 31.4 | 8.1 | 60.5 | 23.3 | 54.7 | 2.9 | 42.4 | 51.7 | | Q1:2022-23 | 1,239 | 33.4 | 7.9 | 58.7 | 25.5 | 62.8 | 1.4 | 35.7 | 61.4 | | Q2:2022-23 | 1,234 | 29.6 | 6.8 | 63.5 | 22.8 | 65.0 | 2.6 | 32.5 | 62.4 | | Q3:2022-23 | | | | | | 51.2 | 1.6 | 47.3 | 49.6 | | ‘Increase’ in working capital finance is optimistic. |

| Table 14: Assessment and Expectations for Availability of Finance (from Internal Accruals) | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Improve | Worsen | No change | Net response | Improve | Worsen | No change | Net response | | Q2:2021-22 | 1,414 | 35.3 | 6.8 | 57.9 | 28.5 | 42.4 | 3.8 | 53.7 | 38.6 | | Q3:2021-22 | 1,082 | 30.6 | 5.8 | 63.6 | 24.8 | 64.1 | 2.1 | 33.8 | 61.9 | | Q4:2021-22 | 1,283 | 27.7 | 9.6 | 62.7 | 18.1 | 55.7 | 2.8 | 41.5 | 52.9 | | Q1:2022-23 | 1,239 | 27.8 | 9.7 | 62.4 | 18.1 | 62.4 | 2.5 | 35.2 | 59.9 | | Q2:2022-23 | 1,234 | 24.0 | 8.0 | 68.0 | 15.9 | 64.2 | 2.4 | 33.4 | 61.9 | | Q3:2022-23 | | | | | | 51.3 | 2.0 | 46.7 | 49.3 | | ‘Improvement’ in availability of finance is optimistic. |

| Table 15: Assessment and Expectations for Availability of Finance (from banks and other sources) | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Improve | Worsen | No change | Net response | Improve | Worsen | No change | Net response | | Q2:2021-22 | 1,414 | 33.2 | 4.9 | 61.8 | 28.3 | 38.4 | 2.9 | 58.8 | 35.5 | | Q3:2021-22 | 1,082 | 26.2 | 3.9 | 69.9 | 22.4 | 60.6 | 1.9 | 37.5 | 58.7 | | Q4:2021-22 | 1,283 | 24.1 | 8.0 | 68.0 | 16.1 | 52.0 | 2.1 | 45.9 | 49.8 | | Q1:2022-23 | 1,239 | 24.8 | 7.6 | 67.5 | 17.2 | 59.3 | 1.5 | 39.2 | 57.8 | | Q2:2022-23 | 1,234 | 21.9 | 6.5 | 71.6 | 15.4 | 62.2 | 1.8 | 36.1 | 60.4 | | Q3:2022-23 | | | | | | 56.7 | 1.7 | 41.6 | 55.1 | | ‘Improvement’ in availability of finance is optimistic. |

| Table 16: Assessment and Expectations for Availability of Finance (from overseas, if applicable) | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Improve | Worsen | No change | Net response | Improve | Worsen | No change | Net response | | Q2:2021-22 | 1,414 | 33.8 | 2.3 | 63.9 | 31.5 | 44.0 | 1.3 | 54.7 | 42.7 | | Q3:2021-22 | 1,082 | 22.4 | 3.4 | 74.1 | 19.0 | 66.5 | 0.6 | 32.8 | 65.9 | | Q4:2021-22 | 1,283 | 17.9 | 8.7 | 73.4 | 9.1 | 52.5 | 1.5 | 46.0 | 50.9 | | Q1:2022-23 | 1,239 | 21.9 | 7.5 | 70.6 | 14.4 | 60.2 | 0.9 | 38.9 | 59.2 | | Q2:2022-23 | 1,234 | 17.4 | 6.8 | 75.8 | 10.6 | 65.8 | 1.2 | 33.0 | 64.6 | | Q3:2022-23 | | | | | | 59.6 | 0.8 | 39.6 | 58.9 | | ‘Improvement’ in availability of finance is optimistic. |

| Table 17: Assessment and Expectations for Cost of Finance | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 32.5 | 4.0 | 63.5 | -28.6 | 34.9 | 3.3 | 61.8 | -31.5 | | Q3:2021-22 | 1,082 | 24.9 | 5.5 | 69.5 | -19.4 | 58.3 | 2.5 | 39.3 | -55.8 | | Q4:2021-22 | 1,283 | 22.1 | 9.6 | 68.3 | -12.6 | 50.7 | 2.1 | 47.2 | -48.6 | | Q1:2022-23 | 1,239 | 30.5 | 6.9 | 62.6 | -23.6 | 57.0 | 2.1 | 40.9 | -54.9 | | Q2:2022-23 | 1,234 | 36.1 | 6.1 | 57.8 | -30.1 | 65.6 | 1.6 | 32.8 | -64.0 | | Q3:2022-23 | | | | | | 53.5 | 1.6 | 44.9 | -51.9 | | ‘Decrease’ in cost of finance is optimistic. |

| Table 18: Assessment and Expectations for Cost of Raw Materials | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 62.5 | 1.4 | 36.1 | -61.0 | 56.8 | 2.0 | 41.2 | -54.9 | | Q3:2021-22 | 1,082 | 62.0 | 3.2 | 34.8 | -58.8 | 76.6 | 1.4 | 22.1 | -75.2 | | Q4:2021-22 | 1,283 | 55.0 | 5.5 | 39.4 | -49.5 | 75.1 | 1.5 | 23.3 | -73.6 | | Q1:2022-23 | 1,239 | 85.5 | 1.1 | 13.3 | -84.4 | 78.2 | 1.2 | 20.6 | -77.0 | | Q2:2022-23 | 1,234 | 77.0 | 4.6 | 18.4 | -72.5 | 80.6 | 1.6 | 17.9 | -79.0 | | Q3:2022-23 | | | | | | 66.8 | 2.6 | 30.7 | -64.2 | | ‘Decrease’ in cost of raw materials is optimistic. |

| Table 19: Assessment and Expectations for Salary/Other Remuneration | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 33.1 | 1.8 | 65.2 | -31.3 | 32.5 | 0.9 | 66.6 | -31.6 | | Q3:2021-22 | 1,082 | 29.3 | 2.4 | 68.3 | -26.9 | 51.2 | 0.9 | 47.9 | -50.4 | | Q4:2021-22 | 1,283 | 24.6 | 6.4 | 69.0 | -18.2 | 50.9 | 1.0 | 48.2 | -49.9 | | Q1:2022-23 | 1,239 | 39.6 | 4.8 | 55.5 | -34.8 | 66.3 | 0.7 | 33.0 | -65.6 | | Q2:2022-23 | 1,234 | 30.8 | 4.4 | 64.7 | -26.4 | 61.3 | 0.4 | 38.3 | -60.8 | | Q3:2022-23 | | | | | | 46.3 | 0.3 | 53.4 | -46.0 | | ‘Decrease’ in Salary / other remuneration is optimistic. |

| Table 20: Assessment and Expectations for Selling Price | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 42.0 | 3.9 | 54.1 | 38.2 | 31.1 | 2.9 | 66.0 | 28.2 | | Q3:2021-22 | 1,082 | 34.5 | 6.3 | 59.2 | 28.2 | 59.7 | 2.3 | 38.0 | 57.4 | | Q4:2021-22 | 1,283 | 30.0 | 9.7 | 60.2 | 20.3 | 54.0 | 3.7 | 42.3 | 50.3 | | Q1:2022-23 | 1,239 | 33.3 | 8.3 | 58.4 | 25.0 | 59.5 | 3.8 | 36.7 | 55.7 | | Q2:2022-23 | 1,234 | 25.1 | 10.7 | 64.2 | 14.4 | 63.4 | 3.2 | 33.4 | 60.3 | | Q3:2022-23 | | | | | | 48.8 | 3.7 | 47.5 | 45.1 | | ‘Increase’ in selling price is optimistic. |

| Table 21: Assessment and Expectations for Profit Margin | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Increase | Decrease | No change | Net response | Increase | Decrease | No change | Net response | | Q2:2021-22 | 1,414 | 30.0 | 20.6 | 49.5 | 9.4 | 43.7 | 11.0 | 45.3 | 32.7 | | Q3:2021-22 | 1,082 | 22.8 | 19.0 | 58.2 | 3.8 | 59.9 | 8.2 | 31.9 | 51.7 | | Q4:2021-22 | 1,283 | 20.6 | 21.8 | 57.6 | -1.2 | 49.5 | 9.7 | 40.8 | 39.8 | | Q1:2022-23 | 1,239 | 22.5 | 20.7 | 56.7 | 1.8 | 53.6 | 10.4 | 35.9 | 43.2 | | Q2:2022-23 | 1,234 | 16.2 | 25.5 | 58.2 | -9.3 | 57.6 | 10.1 | 32.3 | 47.4 | | Q3:2022-23 | | | | | | 44.2 | 9.0 | 46.8 | 35.2 | | ‘Increase’ in profit margin is optimistic. |

| Table 22: Assessment and Expectations for Overall Business Situation | | (Percentage responses) | | Quarter | Total response | Assessment | Expectations | | Better | Worsen | No change | Net response | Better | Worsen | No change | Net response | | Q2:2021-22 | 1,414 | 43.5 | 9.5 | 47.0 | 34.0 | 59.9 | 7.5 | 32.5 | 52.4 | | Q3:2021-22 | 1,082 | 42.3 | 9.8 | 47.9 | 32.5 | 73.1 | 2.8 | 24.1 | 70.3 | | Q4:2021-22 | 1,283 | 37.7 | 13.6 | 48.8 | 24.1 | 67.6 | 4.2 | 28.2 | 63.4 | | Q1:2022-23 | 1,239 | 36.0 | 13.8 | 50.2 | 22.3 | 71.8 | 3.8 | 24.4 | 68.0 | | Q2:2022-23 | 1,234 | 31.6 | 15.7 | 52.7 | 15.8 | 73.9 | 3.2 | 22.9 | 70.7 | | Q3:2022-23 | | | | | | 63.8 | 4.4 | 31.7 | 59.4 | | ‘Better’ Overall Business Situation is optimistic. |

| Table 23: Business Sentiments | | Quarter | Business Assessment Index (BAI) | Business Expectations Index (BEI) | | Q2:2021-22 | 119.4 | 128.0 | | Q3:2021-22 | 115.0 | 139.3 | | Q4:2021-22 | 111.5 | 137.8 | | Q1:2022-23 | 110.1 | 134.7 | | Q2:2022-23 | 106.7 | 137.5 | | Q3:2022-23 | | 134.4 |

|

IST,

IST,