IST,

IST,

വായ്പകളിലെ നഷ്ടസാധ്യതയെയും ബാങ്ക് ക്യാപ്പിറ്റൽ റഗുലേഷനെയും കുറിച്ച് ചില ചിന്തകൾ

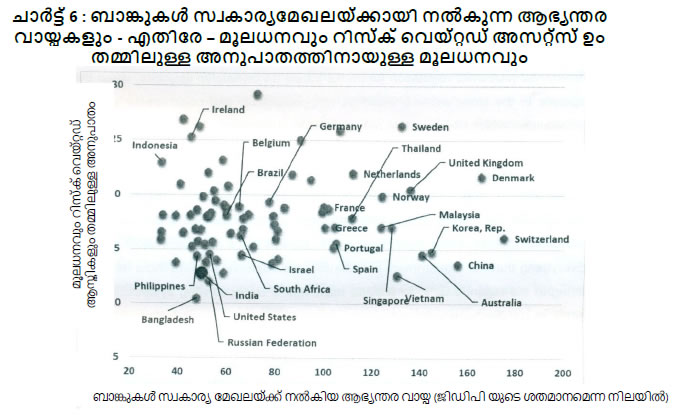

| രാജ്യത്തെ പ്രമുഖ മാനേജ്.മെന്റ് പഠന സ്ഥാപനങ്ങളിലൊന്നിന്റെ ചുറ്റതിരുകൾക്കുള്ളിൽ എതിരേൽക്കപ്പെടുവാനും അതിലും പ്രധാനമായി, പ്രതീക്ഷയുണർത്തുന്ന യുവ മനസ്സുകളുമായും ഉന്നതസ്ഥാനേഛയുള്ള ഭാവി നേതാക്കളുമായും കൂടിക്കാഴ്ച നടത്തുവാനും ഒരു അവസരം കിട്ടുകയെന്നത് ഒരു ബഹുമതിയാണ്. നിങ്ങളെല്ലാവരും നമ്മുടെ രാജ്യത്തിന്റെ സാമ്പത്തിക ചരിത്രത്തിലെ വളരെ ശ്രദ്ധേയമായ ഒരു ഘട്ടത്തിൽ തൊഴിൽധാരയിൽ എത്തി ച്ചേരാൻ പോകുന്നവരാണ്. ചരിത്രപ്രധാനമായ അനേകം സാമ്പത്തിക പരിഷ്കാര ങ്ങളുടെ തൊട്ടുപിന്നാലെയാണ് നാം എല്ലാം ഇന്നിവിടെ സമ്മേളിച്ചിരിക്കുന്നത്. പ്രത്യേകമായി അവയിൽ രണ്ടെണ്ണത്തിനെക്കുറിച്ച് പരാമർശിക്കുവാൻ ഞാൻ ആഗ്രഹിക്കുകയാണ്. ഇൻസോൾവെൻസി ആന്റ് ബാങ്ക് റപ്റ്റസി കോഡ് (ഐബിസി), 2016 ഉം റിവൈസ്.ഡ് ഫ്രെയിംവർക്ക് ഫോർ റെസല്യൂഷൻ ഓഫ് സ്ട്രെസ്സ്ഡ് അസറ്റ്സ് – നെകുറിച്ച് 2018 ഫെബ്രുവരി 12ന് പുറപ്പെടുവിച്ച ആർബിഐ സർക്കുലറുമാണവ. മുകളിൽ പ്രസ്താവിച്ച പരിഷ്കാരങ്ങളെ സംബന്ധിച്ച് ഒരു നിയന്താവിന്റെ കാഴ്ചപ്പാട് വ്യക്തമാക്കുവാനും ഏതാനും മിഥ്യാവാദങ്ങളുടെ പൊള്ളത്തരം വെളിപ്പെടുത്തി ക്കൊണ്ട് ബാങ്കിങ് വ്യവസായത്തെക്കുറിച്ച് സാമാന്യമായി പ്രതിപാദിക്കുവാനുമാണ് ഞാൻ ശ്രമിക്കുന്നത്. ഈ സന്ദർഭം ഉപയോഗിച്ചുകൊണ്ട് വിശേഷവിധിയായി വായ്പാരംഗത്തെ നഷ്ടസാധ്യത കണക്കിലെടുത്ത് ബാങ്കുകൾക്ക് ആവശ്യമായ മുൻകരുതൽ മൂലധനത്തിന്റെ പര്യാപ്തയുടെയോ അല്ലെങ്കിൽ അപര്യാപ്തതയുടെയോ വിവാദകാരണമായ മറ്റൊരു വിഷയത്തിലേക്കും തുടർന്ന് ഞാൻ കടക്കുന്ന തായിരിക്കും. അടിസ്ഥാനപരമായ കാര്യങ്ങളിൽ നിന്നും നമുക്ക് തുടങ്ങാം. ഒരു സന്പദ് വ്യവസ്ഥയിലെ പണലഭ്യത അധികമായുള്ള ഏജൻറുമാരെയും (രുടെയും ഇടയിൽ) പണലഭ്യത കമ്മിയായുള്ള ഏജൻറുമാരെയും ഒരു മധ്യസ്ഥ പദവി സ്ഥാപിച്ചുകൊണ്ട് ഒന്നിച്ചു കൊണ്ട് വരികയും അങ്ങനെ ഒരു സമ്പദ് വ്യവസ്ഥയിൽ മുതൽമുടക്കുകൾക്കായി ഒരു സമ്പാദ്യ ധാരയ്ക്ക് വഴിയൊരുക്കുകയുമാണ് ബാങ്കുകൾ ചെയ്യുന്നത്. മുന്നറിയിപ്പില്ലാതെ പിൻവലിക്കാൻ കഴിയുന്ന പണനിക്ഷേങ്ങളുടെ രൂപത്തിൽ പൊതുജനങ്ങളിൽ നിന്നും കൂട്ടവകാശമില്ലാത്ത ധനം ശേഖരിക്കാനും റിസർവ് ബാങ്ക് നൽകുന്ന ബാങ്കിങ് ലൈസൻസ് ഈ സ്ഥാപനങ്ങളെ അനുവദിക്കുന്നു. മുഖ്യമായും ഈ നിക്ഷേപങ്ങളിൽ നിന്നാണ് ബാങ്കുകൾ വായ്പക്കാർക്ക് വായ്പകൾ നൽകുന്നത്. അതുകൊണ്ട്, ബാങ്കുകൾക്ക് അവയുടെ സ്വന്തം പണം സൂക്ഷിക്കാനായി അങ്കിൾ സ്ക്രൂജിന്റേതുപോലുള്ള ഒരു ഭീമൻ പണപ്പെട്ടി കൈവശമുള്ളതുകൊണ്ടല്ല, മറിച്ച് അവയ്ക്ക് നിക്ഷേപങ്ങളിലൂടെ സമാഹരിക്കന്ന പണം കൈവശമുള്ളതുകൊണ്ടാണ് അതുപയോഗിച്ച് വായ്പകൾ നൽകുവാൻ കഴിയുന്നത്. നമുക്ക് ബാങ്കുകൾ ആവശ്യമുണ്ടോ? എന്നാലും ഇപ്പറഞ്ഞ മധ്യസ്ഥ പ്രവർത്തനം നിർവഹിക്കുവാനായി നമുക്ക് എന്തുകൊണ്ട് ബാങ്കുകളെ ആവശ്യമായി വരുന്നുവെന്നത് മുകളിൽ നൽകിയ വിവരണം ഉടനടി വ്യക്തമാക്കുന്നില്ല - എന്തുകൊണ്ട് പണം മിച്ചംപിടിക്കുന്നവർക്ക് അത് നേരിട്ട് വായ്പാന്വേഷകർക്ക് കടമായി നൽകിക്കൂടാ, എന്തിനാണ് നമുക്ക് ഒരു മധ്യസ്ഥ സംവിധാനം വേണ്ടി വരുന്നത്? അത്തരം ബാന്ധവങ്ങളിൽ വിവരശേഖരണത്തിന്റെ അനുചിതഘടന സഹജമായ ഒരു പോരായ്മയായതിനാൽ വായ്പയെടുക്കുന്ന ഓരോരുത്തരെയും നേരിട്ട് ശ്രദ്ധാപൂർവം നിരീക്ഷിക്കുകയെന്നത് പണം മിച്ചം പിടിക്കുന്ന ഓരോരുത്തരെയും സംബന്ധിച്ചിടത്തോളം ചിലവേറിയതും ഫലപ്രദമായി നിറവേറ്റാൻ കഴിയാത്തതുമായ കാര്യമാണ്. മിക്കവാറും അവസ്ഥ കളിൽ വായ്പ നൽകുന്നവരേക്കാളും വായ്പയെടുക്കുന്നവർക്കാണ് തിരിച്ചടക്കാനുള്ള അവരുടെ പ്രാപ്തിയെക്കുറിച്ച് കൂടുതൽ അവബോധമുണ്ടായിരിക്കുക. പദ്ധതി മൂല്യനിർണ്ണയത്തിലും നഷ്ടസാധ്യതാ നിരീക്ഷണത്തിലുമുള്ള സവിശേഷ വൈദഗ്ധ്യത്തിലൂടെ ഒരു വായ്പാക്കാരന്റെ തിരിച്ചടവ് വീഴ്ചയെ തടയുവാനും, ഏജന്റുമാർ നേരിട്ട് നിർവഹിക്കുന്ന മേൽനോട്ടത്തിനു വേണ്ടി വരുന്നതിനേക്കാളും വലിയ അളവിൽ കുറഞ്ഞ ചെലവിൽ നിയോഗിത നിരീക്ഷക (ഡയമണ്ട്, 1984) രുടെ പ്രയോജനപ്രദമായ പങ്ക് നിർവഹിക്കുന്നവാനും അപ്രകാരം ബാങ്കുകൾക്ക് കഴിയുന്നു. നിയോഗിത നിരീക്ഷകരുടെ ഈ ചുമതല ഒരു വായ്പാ കരാറിൽ ഉചിതമായ ഉഭയസമ്മത നിബന്ധനകൾ ഉൽപ്പെടുത്തിക്കൊണ്ട് ബാങ്കുകൾ ക്രോഡീകരി ച്ചിരിക്കുന്നു. ഈ അംഗീകൃത രൂപത്തിന് രണ്ട് വശങ്ങളാണ് - പ്രതീക്ഷിക്കുന്ന വിധത്തിൽ പ്രവർത്തിക്കുന്നതിൽ വായ്പ വാങ്ങുന്നവർ വീഴ്ച വരുത്തുകയാണെങ്കിൽ ബാങ്കുകളുടെ അവകാശം സംരക്ഷിക്കുന്നതിനായി ശ്രദ്ധയോടെ തയ്യാറാക്കി യിട്ടുള്ള ഉഭയസമ്മതനിബന്ധനകളും, പ്രതീക്ഷകൾക്കനുസരണമായ പ്രവൃത്തിയിൽ നിന്നും വായ്പ വാങ്ങുന്നവർ വ്യതിചലിക്കുന്ന പക്ഷം ഉഭയസമ്മത നിബന്ധനകളുടെ ശരിയാംവണ്ണമുള്ള നിർവഹണവും. ശ്രദ്ധയോടെ തയ്യാറാക്കിയിട്ടുള്ള ഉഭയ സമ്മത നിബന്ധനകൾ, വായ്പാ കരാർ മാനിക്കപ്പെടാത്തപക്ഷമുണ്ടാകുന്ന പരിണതഫലങ്ങളെക്കുറിച്ച് വായ്പ വാങ്ങുന്നയാളെ ഓർമ്മപ്പെടുത്തുന്ന കൃത്യം നിർവഹിക്കുന്നതിനാൽ അവ സാധാരണ സാഹചര്യങ്ങളിൽ ഒരു നിരോധമായി വർത്തിക്കുന്നു. അത്തരത്തിലുള്ള ഒരു വായ്പാ കരാർ, ഒരു ബാങ്ക് നടപ്പിൽ വരുത്തിയിരിക്കുന്ന ശക്തമായ മൂല്യനിർണ്ണയ നിരീക്ഷണ സംവിധാനങ്ങളുടെ പരിണാമമായിരിക്കും. വായ്പ വാങ്ങുന്ന ഒരാൾക്ക് അത് നൽകുമ്പോൾ ഒരു ബാങ്ക് മുന്നിൽ കാണുന്ന നഷ്ടസാധ്യതയെ ഈ മൂല്യനിർണയത്തിൽ ശരിയാം വണ്ണം വിലയിരുത്തേണ്ടതാണ്. ഏത് മേഖലയിലേക്കാണോ വായ്പ നൽകുന്നത്, ആ മേഖലയിൽ ധനസഹായം നൽകപ്പെടുന്ന സംരംഭത്തിലെ കല്പിതമായ വിറ്റുവരവിന്റെ പ്രവാഹത്തെ ബാധിക്കാൻ പോന്ന തരത്തിലുള്ള ഇടർച്ചകൾ, പല തരത്തിലുള്ള നഷ്ടസാധ്യതകൾ എന്നിവയുൾപ്പെടെയുള്ള കാര്യങ്ങളെക്കുറിച്ച് ശരിയായ ധാരണയും മേൽപ്പറഞ്ഞ മൂല്യനിർണയത്തിൽ ഉൾപ്പെട്ടിരിക്കണം. ഒരു നല്ല വായ്പാ കരാറിൽ ഈ കാര്യങ്ങളും, അതിലധികവും കണക്കിലെടുക്കേണ്ടതുണ്ട്. അങ്ങനെയാണെങ്കിൽ ഒരു വായ്പയുടെ പ്രവർത്തന ക്ഷമമായ കാലയളവിൽ ഒരു പ്രത്യേക സാഹചര്യം ഉണ്ടാകുന്ന പക്ഷം എപ്രകാരം അതിനോട് പ്രതികരിക്കണമെന്നതിനെക്കുറിച്ച് ഒരു രേഖാചിത്രമായി ബാങ്കിന് അതിനെ ഉപയോഗപ്പെടുത്താവുന്നതാണ്. എന്നാൽ ബാങ്കുകൾ നടത്തുന്ന സൂക്ഷ്മനിരീക്ഷണമോ, വ്യവസ്ഥാലംഘന ങ്ങൾക്ക് കൈക്കൊള്ളുന്ന നടപടികളോ അപര്യാപ്തമായിരിക്കുമ്പോൾ കൂടുതൽ വ്യവസ്ഥാലംഘനങ്ങളിലേക്ക് നയിക്കുന്ന വിധത്തിൽ നിരോധപ്രഭാവം ദുർ ബലമാകുകയും ചെയ്യുന്നു. വായ്പകളുടെ സൂക്ഷ്മനിരീക്ഷകരെന്ന തങ്ങളുടെ പങ്ക് നിർവഹിക്കുന്നതിൽ ബാങ്കുകൾ കർക്കശമായ നിലപാട് സ്വീകരിക്കേണ്ടതുണ്ട്. അങ്ങനെയാവുമ്പോൾ ബന്ധപ്പെട്ട മറ്റ് കക്ഷികൾക്ക് ഇക്കാര്യത്തിൽ അവരുടെ പങ്ക് ജാഗ്രതയോടെ നിർവഹിക്കാൻ കഴിയും. ഒരു ഉദാഹരണമായി പറയുകയാണെങ്കിൽ, വായ്പയെടുത്ത ഒരു പ്രത്യേക വ്യക്തിയുടെ കാര്യത്തിൽ ബാങ്കുകൾ ലാഘവത്തോടെ പ്രവർത്തിക്കുന്നവെന്ന് കരുതുക. കാരണം, വായ്പയെടുത്ത അയാൾക്ക് തന്റെ കക്ഷിയിൽ നിന്നും ഇടപാട് സംബന്ധമായി കിട്ടാൻ അർഹതയുള്ള പണം എത്തിച്ചേരാൻ വൈകുന്നത് അയാളുടെ തിരിച്ചടവിനെ ബാധിക്കുന്നുണ്ട്. എന്നാൽ അയാളുടെ കക്ഷിയുടെ ഭാഗത്തു നിന്നുമുണ്ടാകുന്ന കാലവിളംബത്തിന് ഒരിക്കലും പരിഹാരമുണ്ടാകുന്നില്ല. ഒടുവിൽ ഈ കാലവിളംബം ഒരു പെരുമാറ്റ രീതിയായി അംഗീകരിക്കപ്പെട്ടേയ്ക്കാം. എന്നാൽ ബാങ്കുകൾ സൂക്ഷ്മനിരീക്ഷണത്തിനായുള്ള അവരുടെ ചുമതല ഭംഗിയായി നിർവഹിക്കുകയാണെങ്കിൽ കടമെടുത്തയാൾ തന്റെ കക്ഷിയിൽ നിന്നും തനിക്ക് അർഹതപ്പെട്ട പണം കൃത്യസമയത്ത് പിരിച്ചെടുക്കാൻ നിർബന്ധിതനാകും. ബാങ്കുകൾ അവരുടെ വായ്പാ ഇടപാടുകാർ നേരിടുന്ന പ്രയാസങ്ങളുടെ ആഘാതം ആഗിരണം ചെയ്യുവാനുള്ള സ്ഥാപനങ്ങളാണെന്ന് ആരും കണക്കാക്കാൻ പാടുള്ളതല്ല. കാരണം, അവരുടെ നിക്ഷേപകർക്ക് കൊടുക്കേണ്ട പണം തിരിച്ചു നൽകുന്നതിൽ കാലവിളംബം വരുത്താനുള്ള സ്വാതന്ത്ര്യം അവയ്ക്കില്ലെന്നതു തന്നെ. തീർച്ചയായും സാഹചര്യങ്ങൾ ആവശ്യപ്പെടുന്ന പക്ഷം ഒരു വായ്പയുടെ വ്യവസ്ഥകൾ പുനഃക്രമീകരിച്ചു നൽകാൻ ബാങ്കുകൾക്ക് കഴിയും; എന്നാൽ അതിന് തക്കതായ ഒരു കാരണമുണ്ടായിരിക്കണം. അതിന്റെ പരിണതഫലമായി ഉണ്ടായേക്കാവുന്ന നഷ്ടസാധ്യതകളെ ബാങ്ക് തിരിച്ചറിയുകയും വേണം. വായ്പാ വ്യവസ്ഥകളിലെ ഈ പുനഃക്രമീകരണം ഒരു പൊതു നിയമമെന്നതിനേക്കാളും ഒരു ഒറ്റപ്പെട്ട കാര്യമെന്നു വേണം കാണുവാൻ. കാരണം. കൂടെക്കൂടെ ഇപ്രകാരം പുനഃക്രമീകരണം നടത്തുന്നത് നിക്ഷേപങ്ങളുടെ സുരക്ഷിതത്വത്തെ അപകടത്തിലാക്കുകയും തുടർന്നും വായ്പകൾ നൽകാനുള്ള ബാങ്കിന്റെ ത്രാണിയെ ക്ഷതപ്പെടുത്തുകയും ഒരു മധ്യസ്ഥപദവിയിലുള്ള സ്ഥാപനമെന്ന നിലയ്ക്കുള്ള അതിന്റെ നിലനിൽപ്പിനെ അപകടത്തിലാക്കുകയും ചെയ്യും. അങ്ങനെ, വായ്പകളെടുത്തവരിൽ നിന്നും അവ തിരിച്ചു പിടിക്കാൻ ഒരു ബാങ്ക് ശ്രമങ്ങൾ നടത്തുന്നതിനെക്കുറിച്ച് നമ്മൾ അടുത്ത തവണ കേൾക്കുമ്പോൾ നാമെല്ലാം ഓർക്കേണ്ട കാര്യം, അത് അടിസ്ഥാനപരമായി നിക്ഷേപകരുടെ പണം തിരിച്ചു പിടിക്കാൻ ശ്രമിക്കുകയാണെന്നതു തന്നെയാണ്. ഈ പശ്ചാത്തലത്തിൽ റിവൈസ്.ഡ് ഫ്രെയിം വർക്ക് ഫോർ റെസല്യൂഷൻ ഓഫ് സ്ട്രെസ്സ്ഡ് അസറ്റ്സ് (Revised Framework for Resolution of Stressed Assets) ന്റെ ഏറ്റവും മുഖ്യമായ ലക്ഷ്യം ശകതിയുടെ തുലാസ് ഋണദായകർക്ക് അനുകൂലമായി ചരിപ്പിക്കുകയെന്നതാണ്. ദീർഘകാലമായി നമ്മുടെ രാജ്യത്ത് ശക്തിയുടെ തുലാസ് കടവായ്പക്കാർക്ക്, പ്രത്യേകിച്ചും വൻകിട കടവായ്പക്കാർക്ക് അനുകൂലമായിരുന്നു. ഋണവാനും ഉത്തമർണ്ണനും നേർക്കുനേർ - ഭാവങ്ങളിലെ മാറ്റം മാറ്റങ്ങൾക്ക് വിധേയമായിക്കൊണ്ടിരിക്കുന്ന ഋണവാൻ - ഉത്തമർണ്ണൻ സമവാക്യം തൽസ്ഥിതിയെ അലട്ടുന്നുണ്ട്. ഈ സമവാക്യം ചെറുത്തുനിൽപ്പിനെ അഭിമുഖീകരിക്കുന്നുവെന്നത് സ്വാഭാവികം മാത്രമാണ്. മുൻകാലങ്ങളിൽ നിലനിന്നുപോന്നിരുന്ന ഋണവാൻ സൗഹൃദ പരിസ്ഥിതിയുടെ ഫലമായി തിരിച്ചടവിൽ മുടക്കം വരുത്തുന്ന കടവായ്പക്കാർക്ക് മൊറോട്ടോറിയങ്ങൾ സമ്പാദിക്കാനും തിരിച്ചടവ് തുകയിൽ ഇളവുകൾ അനുവദിച്ചു കിട്ടാൻ വേണ്ടി സമ്മർദം ചെലുത്താനും കഴിഞ്ഞിരുന്നു. കടം വാങ്ങി നടത്തിക്കൊണ്ടു പോകുന്ന അവരുടെ യൂണിറ്റുകളുടെ മേലുള്ള നിർവഹണപരമായ നിയന്ത്രണം നിലനിർത്തിക്കൊണ്ടു തന്നെ തുടർച്ചയായുള്ള നിയമ വ്യവഹാരങ്ങളിലൂടെ അവർ, ഈടാക്കേണ്ട തുക വസൂലാക്കുന്നതിനായി ബാങ്കുകൾ നടത്തുന്ന പരിശ്രമങ്ങളെ തകിടം മറിക്കുകയും ചെയ്തിരുന്നു. കോടതിക്ക് പുറത്ത് വച്ചുള്ള പുനഃക്രമീകരണ സംവിധാനങ്ങളും വൻതോതിൽ പരാജയപ്പെടുകയും, തിരിച്ചടവുകളിൽ വീഴ്ച വരുത്തുന്ന രീതി വായ്പടെയുത്ത ഘടകങ്ങൾ തുടർന്നു പോരുകയും ചെയ്തു. ശക്തിസന്തുലനം തങ്ങളുടെ കരങ്ങളിലാണെന്നും, വീഴ്ച വരുത്തുന്ന വായ്പക്കാരിൽ അച്ചടക്കം ഏർപ്പെടുത്തുവാനുള്ള ബാങ്കുകളുടെ കഴിവ് ദുർബലമായിരിക്കുന്നുവെന്നും അവർക്ക് ദൃഢവിശ്വാസ മുണ്ടായിരുന്നു. ഋണവാൻ - സൗഹൃദപരിസ്ഥിതി ബാങ്കുകളുടെ ബിസിനസ്സ് മുൻഗണനയെ ബാധിക്കുകയും ബാങ്കിങ്ങ് വ്യവസ്ഥയിലെ തുടരെ വർധിച്ചു വരുന്ന പീഡിത ആസ്തികൾക്ക് ഭാഗികമായി കാരണമാകുകയും ചെയ്തിട്ടുണ്ട്. വായ്പകൾ ആവശ്യമുള്ള വ്യക്തികൾക്കോ ഘടകങ്ങൾക്കോ അവ നൽകാൻ ബാങ്കുകൾക്കുള്ള ത്രാണിയെ അല്ലെങ്കിൽ സന്നദ്ധതയെ അല്ലെങ്കിൽ ഇവ രണ്ടിനെയുമോ അത് തടസ്സപ്പെടുത്തിയിട്ടുണ്ട്. ബാങ്ക്.റപ്റ്റ്സി ലോ റിഫോംസ് കമ്മിറ്റി (2015) നിരീക്ഷിച്ചിരിക്കുന്നത് ഞാൻ ഇവിടെ ഉദ്ധരിക്കുകയാണ് : 'വായ്പാ തിരിച്ചടവ് തോത് കുറയാനിടയാക്കും വിധത്തിൽ തങ്ങൾക്ക് ദുർബലമായ അധികാരങ്ങളാണുള്ളതെന്ന് ഋണദായകർ മനസ്സിലാക്കുമ്പോൾ വായ്പകൾ നൽകുന്നതിൽ അവർ വിമുഖരായിരിക്കും. അക്കാരണത്താൽ ഇന്ത്യയിൽ ബാങ്ക് വായ്പകൾ നൽകുന്നത് പരാജയ സംഭാവ്യത കുറവായ ഏതാനും വൻകിട കമ്പനികളിലായി കേന്ദ്രീകരിച്ചിരിക്കുകയാണ്. മാത്രമല്ല സുരക്ഷിത വായ്പകൾക്കാണ് ആധിപത്യമുള്ളത്. കാരണം ഈ ഭാഗത്തിൽ മാത്രമാണ് വായ്പ ദായകരുടെ അധികാരങ്ങൾ ഭാഗികമായി നിലവിലുള്ളത്. സുരക്ഷിത വായ്പകൾക്കാണ് വായ്പദായകർ ഊന്നൽ നൽകുന്നത്. ഈ വിഭാഗത്തിൽ വായ്പാ അപഗ്രഥനം താരതമ്യേന എളുപ്പമാണ് : പാർശ്വസ്ഥ ഈടിന്റെ വിപണിമൂല്യത്തെ ക്കുറിച്ച് അറിയുക മാത്രമേ വേണ്ടൂ. അതിന്റെ അനന്തരഫലമായി ഒരു കമ്പനിയുടെ ബിസിനസ്സ് വിജയപ്രതീക്ഷകളുടെ ഒരു പരിഷ്കൃത അപഗ്രഥനമായി വായ്പാ അപഗ്രഥനം ചുരുങ്ങിയിട്ടുണ്ട്.' ഇന്ത്യയിൽ ഐബിസി നിയമനിർമ്മാണത്തിനും മുമ്പ് റിസർവ് ബാങ്കിന് ഒരു ബാങ്കിങ് നിയന്താവെന്ന നിലയിൽ ലഘുലേഖയിൽ പറഞ്ഞിരിക്കുന്നത് പോലെ ഒരു ബാങ്ക്.റപ്റ്റ്സി നിയമത്തിന്റേതായ അഭിലഷണീയമായ വിശേഷ ലക്ഷണങ്ങൾ അനുകരിക്കാൻ യത്നിക്കുന്ന തീർപ്പ് സംവിധാനങ്ങൾക്ക് രൂപകൽപ്പന നടത്തേണ്ടതുണ്ടായിരുന്നു. എന്നു വരികിലും രാജ്യത്ത് ഒരു ബാങ്ക്റപ്റ്റ്സി നിയത്തിന്റെ അഭാവത്തിൽ ഈ പദ്ധതികൾക്ക് പീഡിത ആസ്തികളുടെ കാര്യത്തിൽ അർഥപൂർണമായ ഒരു തീർപ്പുണ്ടാക്കുന്നതിൽ വിജയം കണ്ടെത്താനായില്ല. ഇതിന്റെ ഫലമായി ബാങ്കുകളുടെ കണക്കുപുസ്തകങ്ങളിലെ വായ്പാ മൂല്യവും, ആ വായ്പകളുടെ സഹജമായ സാമ്പത്തിക മൂല്യവും തമ്മിൽ ഗണ്യമായ പൊരുത്തക്കേടുകൾ അനുഭവപ്പെട്ടു. ഈ പശ്ചാത്തലത്തിൽ ഐബിസി നിയമ നിർമ്മാണം, ഇതുവരേയ്ക്കും നില നിന്നുപോന്നിരുന്ന സ്ഥിതിക്ക് മാറ്റം വരുത്തുന്ന ഒരു സംഭവമായിത്തീർന്നു. രാജ്യത്തെ നിർദ്ധനത്വ നിയമക്രമത്തെ നിയന്ത്രിക്കുന്ന നിയമ സംബന്ധമായ ചട്ടക്കൂടിനെ അത് പൂർണമായും മാറ്റി മറിച്ചു. പീഡിത ആസ്തികളുടെ കാര്യം തീർപ്പാക്കുന്ന ഒരു നവീകരിച്ച ചട്ടക്കൂട് അവതരിപ്പിക്കുവാനും ഐബിസി നിയമനിർമ്മാണം റിസർവ് ബാങ്കിനെ പ്രാപ്തമാക്കി. ഭാരതസർക്കാരിന്റെയും റിസർവ് ബാങ്കിന്റെയും ഈ മുൻകൈയെുടുക്കലുകളെ തിരിച്ചടവ് തെറ്റിച്ച വായ്പക്കാർ പല നീതിന്യായ വേദികളിലും ചോദ്യം ചെയ്തു കൊണ്ടിരിക്കുകയാണ്. ഇന്നോവെന്റീവ് ഇൻഡസ്ട്രീസ് ലിമിറ്റഡിന് എതിരേ ഐസിഐസിഐ ബാങ്ക് ലിമിറ്റഡ് നടത്തുന്ന വ്യവഹാരത്തിൽ (2017) ബഹുമാനപ്പെട്ട ഇന്ത്യൻ സുപ്രീം കോടതി ഇപ്രകാരം നിരീക്ഷിച്ചിരിക്കുന്നു : '...... നിയമത്തിലെ അടിസ്ഥാന മാതൃകയിൽ വന്നിരിക്കുന്ന മാറ്റം എല്ലാ കോടതികളും ട്രൈബ്യൂണലുകളും ഗൗനിക്കുന്നതിലേയ്ക്കായി ഒരു വിശദമായ വിധിപുറപ്പെടുവിക്കേണ്ടത് ആവശ്യമാണെന്ന് ഞങ്ങൾ കരുതുന്നു. അപ്രതിരോധ മായി നില കൊള്ളുന്ന മാനേജ്മെന്റുകൾക്ക് അവരുടെ കടം വീട്ടാൻ കഴിയാത്തപക്ഷം മാനേജ്മെന്റുകളിൽ തുടരാൻ ഇനിമേൽ അനുവദിക്കാനാവില്ല.' ബഹുമാനപ്പെട്ട ഇന്ത്യൻ സുപ്രീം കോടതി അഭിപ്രായപ്പെട്ടതു പോലെ നിയമത്തിലെ അടിസ്ഥാനമാതൃകയിൽ വന്നിരിക്കുന്ന മാറ്റം രാജ്യത്തെ നീതിന്യായ വ്യവസ്ഥ ആന്തരികമാക്കി കഴിഞ്ഞിരിക്കുന്നു. കടം വീട്ടുന്നതിൽ വീഴ്ച വരുത്തിയ വായ്പക്കാർ നിർദ്ധനത്വ നിയമക്രമത്തെ തടസ്സപ്പെടുത്താനായി നടത്തുന്ന ബാലിശമായ വ്യവഹാരനടപടികൾ ഇതുവരേയ്ക്കും വിജയം കണ്ടെത്തിയിട്ടില്ല. ഈ സാഹചര്യത്തിൽ, ഒരു വായ്പക്കാരൻ തന്റെ കടം തിരിച്ചടക്കുന്നതിൽ വീഴ്ച വരുത്തുമ്പോൾ ഈടിന്മേലുള്ള അവകാശം നടത്തിയെടുക്കുന്നതുൾപ്പെടെ ബാങ്കുകൾക്ക് സഹായകരമായിട്ടുള്ള നിയമപരമായ പരിഹാര നടപടികളെ അവർ ആശ്രയിക്കുമ്പോൾ, തിരിച്ചടവ് വീഴ്ചയുടെ കാരണങ്ങളെന്തൊക്കെയായിരുന്നാൽ ക്കൂടിയും, വീഴ്ച വരുത്തിയ വായ്പക്കാരനിൽ നിന്നും തിരിച്ചു പിടിക്കാൻ പരിശ്രമിക്കുന്ന പണം അടിസ്ഥാനപരമായി നിക്ഷേപകരുടെ പണം തന്നെയാണെന്ന കാര്യം തിരിച്ചറിയേണ്ടതുണ്ട്. എന്നുവരികിലും ബാങ്കുകളുടെ അത്തരമൊരു പ്രവൃത്തിയെ വീഴ്ച വരുത്തിയ വായ്പക്കാർ ചിത്രീകരിക്കുന്നത് ഒരു 'ദാക്ഷിണ്യമില്ലാത്ത ഭീമൻ ബാങ്ക്' ‘ഭാഗ്യഹീനനായ’ ഒരു വായ്പക്കാരന്റെ ആസ്തികൾ പിടിച്ചെടുക്കുന്നു എന്ന നിലയ്ക്കാണ്. ഇവിടെ നമുക്ക് ഒരു സ്വകാര്യപണമിടപാടുകാരൻ ലാഭമുണ്ടാക്കാനായി തന്റെ സ്വന്തം പണം കടം കൊടുക്കുന്നതും, ഒരു ബാങ്ക് വലിയൊരളവോളം നിക്ഷേപകരുടെ പണം (പൊതുമേഖലാ ബാങ്കുകളുടെ കാര്യത്തിൽ നികുതിദായകന്റെ പണം) വായ്പയായി നൽകുന്നതും തമ്മിൽ വേർതിരിച്ചറിയേണ്ടതുണ്ട്. അവസ്ഥയുടെ ഒരു ശരിയായ വർണ്ണന ഇങ്ങനെയായിരിക്കും : പൊതു താൽപര്യം (അതായത് നിക്ഷേപകർ + നികുതിദായകർ) – അതിന് എതിരേ വായ്പക്കാരുടെ താൽപര്യം. 'കളങ്കമറ്റ' കുടിശ്ശികക്കാർ എന്ന അബദ്ധധാരണ മിക്കപ്പോഴും നാം കേട്ടുവരാറുള്ള ഒരു വാദം, തിരിച്ചടവ് മുടക്കത്തിന് വ്യത്യസ്ത കാരണങ്ങളുണ്ടെന്നതും, കുടിശ്ശികയ്ക്ക് കാരണമാകുന്ന കാരണങ്ങളെ അടിസ്ഥാനമാക്കി ചട്ടങ്ങൾ അവരെ വ്യത്യസ്തമായ രീതികളിൽ കൈകാര്യം ചെയ്യണമെന്നതുമാണ്. ഈ ചിന്താഗതിയുടെ ഉപജ്ഞാതാക്കൾ വാദിക്കുന്നത്, വായ്പക്കാർ അവരുടെ നിയന്ത്രണത്തിനുമതീതമായ ബാഹ്യ ഘടകങ്ങളാൽ ബാധിതരാകുമ്പോൾ അവരെ 'കളങ്കമറ്റ' കുടിശ്ശികക്കാരായി പരിഗണിക്കണ മെന്നതും ജാഗ്രതാ മാനദണ്ഡങ്ങളിൽ എന്തെങ്കിലും ലഘുത്വം ആവശ്യമായിരി ക്കുന്നുവെന്നതുമാണ്. ഇത് ഒരു അബദ്ധധാരണയാണ് - വായ്പാ ഇടപാടുകളിൽ കുറെ കുടിശ്ശികകൾ അനിവാര്യമാണെന്ന കാര്യം തിരിച്ചറിയേണ്ടത് പ്രധാനമാണെങ്കിൽ ക്കൂടിയും. ഇവിടെ രണ്ട് വിഷയങ്ങളാണുള്ളത് : തിരിച്ചറിവും തീർപ്പും. തിരിച്ചടവ് വീഴ്ചയുടെ തിരിച്ചറിവോ അല്ലെങ്കിൽ ആസ്തികളുടെ ഗുണക്ഷയമോ കണക്കിലെടുക്കുകയോ ചെയ്യേണ്ടത് അത്തരം തിരിച്ചടവ് വീഴ്ചയുടെയോ അല്ലെങ്കിൽ ഗുണക്ഷയത്തിന്റെയോ കാരണങ്ങളെ ആശ്രയിക്കാതെയായിരിക്കണം. എന്നാൽ വാസ്തവത്തിൽ ഒരു വായ്പക്കാരന് തന്റെ ബാധ്യസ്ഥതകൾ അംഗീകരിക്കാനുള്ള പ്രാപ്തിയുടെയും സന്നദ്ധതയുടെയും ഒരു നിർവഹണമായിരിക്കണം തീർപ്പു പദ്ധതി. ഒരു വായ്പക്കാരന്, അയാളുടെ നിയന്ത്രണത്തിനുമതീതമായ കാരണങ്ങളാൽ തിരിച്ചടവിനുള്ള ത്രാണി താത്ക്കാലികമായി നഷ്ടമാകുന്ന പക്ഷം, കോടതിക്ക് പുറത്തോ അല്ലെങ്കിൽ നിർദ്ധനത്വ നിയമത്തിന്റെ ചട്ടക്കൂട്ടിനകത്ത് നിന്നുകൊണ്ടോ അയാളുടെ ഋണബാധ്യതയെ പ്രയോഗക്ഷമമായ രീതിയിലും സത്വരമായും പുനഃസംഘടിപ്പിച്ച് നൽകുന്നത് ശരിയായ കാര്യമായിരിക്കും. എന്നാൽ മനഃപൂർവ്വം അല്ലെങ്കിൽ കൗശലത്താൽ കുടിശ്ശിക വരുത്തിയവരുടെ - അതായത്, തിരിച്ചടവിന് ത്രാണിയുണ്ടെങ്കിൽക്കൂടിയും അവരുടെ ഋണബാധ്യത തീർക്കാൻ സന്നദ്ധതയില്ലാത്തവർ - കാര്യത്തിൽ ഉടമസ്ഥതാവകാശം മാറ്റിയെടുക്കലും അതോടൊപ്പം വീഴ്ച വരുത്തിയ മാനേജ്മെന്റിനെതിരെ ശിക്ഷാനടപടികൾ സ്വീകരിക്കുകയുമാണ് മുന്നോട്ടുള്ള മാർഗം. അന്തിമമായി, ബിസിനസ് പുനരുജ്ജീവനത്തിനുമതീതമാണെങ്കിൽ, വേഗത്തിലുള്ള ലിക്വിഡേഷൻ നടപടികൾ കൈക്കൊള്ളുന്നത് വിഭവങ്ങളെ ഉത്.പാദനക്ഷമമായി പുനർവിന്യസിക്കാൻ സഹായകരമാകും. ഇതാണ് റിവൈസ്ഡ് ഫ്രെയിം വർക്ക് ഫോർ റെസല്യൂഷൻ ഓഫ് സെട്രസ്സ്ഡ് അസറ്റ്സ് നിർവഹിക്കുവാൻ ശ്രമിക്കുന്നത്. താഴെക്കൊടുത്തിരിക്കുന്ന ഘടന ഈ സമീപനരീതി വ്യക്തമാക്കും.

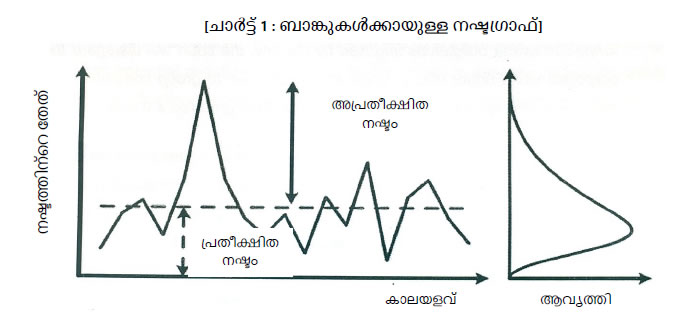

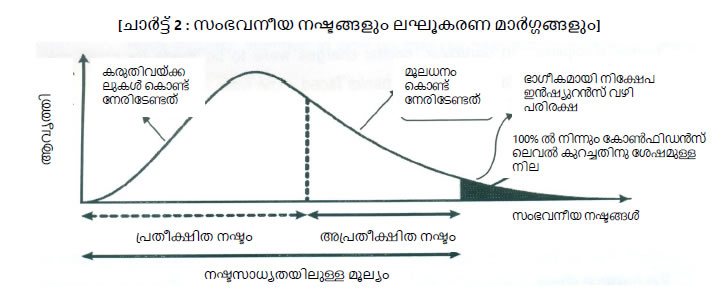

മറ്റൊരു അബദ്ധധാരണ തിരിച്ചടവിൽ വീഴ്ച വരുത്തിയ മാനേജ്മെന്റുകളുടെ അവകാശവാദമാണ്. അവർ നിർദ്ദേശിച്ച പുനഃസംഘടനാ പദ്ധതി ബാങ്കുകളെ സംബന്ധിച്ചിടത്തോളം 'പൂജ്യം ഹെയർകട്ട്' എന്ന അവസ്ഥയിലേക്കായിരിക്കും നയിക്കുക എന്നതാണ് ആ വാദം. എന്നാൽ വാസ്തവത്തിൽ ബാങ്കുകൾ നിർദ്ധനത്വ അപേക്ഷ ഫയൽ ചെയ്യുമ്പോൾ, പുതുതായി എത്തുന്ന സംരംഭകൻ തിരിച്ചടവ് വീഴ്ച വരുത്തിയ കമ്പനികളുടെ ഋണബാധ്യതയിൽ 'വമ്പൻ ഹെയർകട്ട്' വരുത്തിയതിനു ശേഷമുള്ള ബാധ്യതയോടെ മാത്രമായിരിക്കും പ്രസ്തുത കമ്പനികൾ ഏറ്റെടുക്കാൻ തയ്യാറാക്കുകയുള്ളൂ. നാം മനസ്സിലാക്കേണ്ട കാര്യം, നിലവിലുള്ള മാനേജ്മെന്റിന്റെ പണമടവുകൾ സാധാരണയായി ഒരു നീണ്ടകാലയളവിലേയ്ക്ക് വ്യാപിക്കുന്നവ യായിരിക്കുമ്പോൾ പുതിയ മുതൽമുടക്കുകാർ ഏറിയകൂറും എത്തുന്നത് മുൻകൂർ പണമടവുമായിട്ടായിരിക്കുമെന്നതാണ്. അപ്പോൾ ബാങ്കിന്റെ മുന്നിലുള്ള തിരഞ്ഞെടുക്കൽ ഇതാണ് : 'മായികമായ ഭാവി പണമടവുകൾ'ക്ക് എതിരേ 'മുൻകൂർ അടക്കുന്ന യഥാർഥ പണം' ബാങ്കുകൾ ഈ ' മായികമായ ഭാവി പണമടവുകളുടെ ഭാവിയിലെ മൂല്യം ഇളവുചെയ്തു കൊണ്ടായിരിക്കണം അവയുടെ ഇപ്പോഴത്തെ മൂല്യം കണക്കാക്കേണ്ടത്. കൂടുതൽ പ്രധാനമായ കാര്യം, നിലവിലെ മാനേജ്മെന്റെിന്റെ പഴയകാല രേഖകൾ കണക്കിലെടുത്തുകൊണ്ട്, പണമടവുകൾ ലഭിക്കുന്നതിലെ അനിശ്ചിതത്വവും ഈ അവസരത്തിൽ പരിഗണിക്കണമെന്നതാണ്. അനുബന്ധമായ ഒരു വിഷയം നിലവിലുള്ള പ്രൊമോട്ടർമാരുടെ ബാധ്യതയാണ്. കടം കൊടുക്കുന്നവരുടെ പങ്ക് വിജയം വരിച്ച ഒരു പ്രോജക്ടിൽ വായ്പാക്കരാറിൻ പ്രകാരമുള്ള വിറ്റു വരവനുസരിച്ച് പരിമിതപ്പെടുത്തിയതായിരിക്കും. എന്നാൽ വിജയം വരിച്ച ഒരു പ്രോജക്ടിൽ ഓഹരിയുടമകൾ പരിധിയില്ലാത്ത മേൽക്കൈ നേടുന്നു. മാത്രമല്ല, ഒരു പ്രോജക്ട് പരാജയപ്പെടുമ്പോൾ, അവരുടെ പരിമിത ബാധ്യതയാൽ ഓഹരിയുടമകൾ സംരക്ഷിക്കപ്പെടുകയാണ്. എന്നാൽ മിക്ക പ്രോജക്ടുകളുടെയും മൂലധനഘടന പരിഗണിക്കുമ്പോൾ പണം കടം കൊടുക്കുന്നവരുടെ അവകാശത്തിനായി ഒരു ശക്തമായ സംവിധാനത്തിന്റെ അഭാവത്തിൽ അവർ വായ്പക്കാരന് കടം നൽകിയ മുഴുവൻ തുകയും നഷ്ടപ്പെടുകയാണ് ചെയ്യുന്നത്. ആധുനിക കോർപ്പറേറ്റ് നിയമത്തിൽ പരിമിതബാധ്യത ഒരു അവകാശമായി പ്രതിഷ്ഠിക്കപ്പെട്ടിട്ടുണ്ടെങ്കിൽക്കൂടിയും അതിനെ ഓഹരിയുടമകളുടെ ഒരു പ്രത്യേക അവകാശമായിട്ടാണ് കാണേണ്ടതെന്ന് വിശദീകരിക്കുന്നത് ഈ സന്ദർഭത്തിൽ പ്രയോജനകരമായിരിക്കും. പരിമിത ബാധ്യതാഘടനയ്ക്കായുള്ള വാദം, അത് സംരംഭകത്വത്തെയും നൂതന രീതികളെയും പ്രോത്സാഹിപ്പിക്കുന്നുവെന്നതാണ്. എന്നാൽ ഒരു പ്രോജക്ടിലെ ഒരു മുതൽ മുടക്ക് എല്ലായ്പ്പോഴും നഷ്ടസാധ്യത പര്യാലോചിച്ച ശേഷമുള്ള ഒരു പന്തയം വയ്ക്കലാണ്. തിരിച്ചടവ് വീഴ്ചകളുടെയും സങ്കീർണവും ഗുരുതരവുമായ അതിന്റെ അനന്തരഫലങ്ങളുടെയും രൂപത്തിൽ സമൂഹത്തിന് സംഭവനീയമായ നിക്ഷേധബാഹ്യതകളുള്ള ഒരു ബിസിനസ്സ് സംരംഭത്തിൽ ഓഹരിയുടമകൾക്ക് പരിമിത ബാധ്യത അനുഭവിക്കുന്നതിലേയ്ക്കായി അത്തരം ബാഹ്യതകൾ യാഥാർത്ഥ്യമാകുമ്പോൾ ആർക്കെങ്കിലും അതിനുള്ള വിലകൊടുക്കേണ്ടതായി വരും. ഏതാണ്ട് ഇത്തരത്തിലുള്ള എല്ലാ അവസരങ്ങളിലും തന്നെ ഓഹരിയുടമകൾ അനുഭവിച്ചുകൊണ്ടിരിക്കുന്ന പരിമിത ബാധ്യതയ്ക്ക് സമൂഹമാണ് ഉത്തരവാദി യാകുന്നത്. തിരിച്ചടവ് വീഴചയ്ക്ക് സമൂഹം നൽകേണ്ടി വരുന്ന വില തൊഴിൽ നഷ്ടം, സർക്കാർ അനുവദിച്ചു കൊടുക്കുന്ന സൗജന്യങ്ങൾ എന്നിവയുമാണ് എല്ലാറ്റിലുമുപരിയായി, യഥാർത്ഥത്തിൽ നിക്ഷേപകരുടെ / നികുതിദായകരുടെ പണത്തിന്റെ സംഭവനീയമായ നഷ്ടം തന്നെയായ ഹെയർകട്ടുകളിലൂടെയാണ് സമൂഹം ഉത്തരവാദിയാകുന്നത്. വീഴ്ച വരുത്തുന്ന കമ്പനികൾ സ്വയം പുനഃ സംഘടിപ്പിക്കുവാനും, ഒരു ഔപചാരിക നിർദ്ധനത്വ സംവിധാനത്തിൻ കീഴിൽ, സ്വകാര്യ കരാറുകൾ പുനരാലോചിക്കാനും മാറ്റിയെഴുതാനും അനുവദിച്ചു കൊണ്ടുള്ള ഒരു തീർപ്പിന് ശ്രമിക്കുവാനും സമൂഹം കമ്പനികളെ അനുവദിക്കുന്നു. ഒരു കോർപ്പറേറ്റ് വായ്പക്കാരൻ നിർദ്ധനത്വ അവസ്ഥയിലെത്തുമ്പോൾ അതിലെ ഓഹരിയുടമകൾ പരിമിത ബാധ്യതയുടെ പ്രയോജനങ്ങൾ അതിനകം അനുഭവിച്ചു കഴിഞ്ഞിരിക്കുന്നതിനാൽ അവർ ഏതാണ്ട് തുടച്ചു മാറ്റപ്പെടുന്നുവെന്നതി നുള്ള മറ്റൊരു കാരണമാണിത്. സംരംഭകത്വത്തെയും നൂതന രീതികളെയും പ്രോത്സാഹിപ്പിക്കുന്നതിന് പരിമിത ബാധ്യതയെന്ന ആശയം അടിസ്ഥാനപരമായിരിക്കുമ്പോൾ കോർപ്പറേറ്റ് മുഖാവരണത്തിൽ തുളച്ചു കയറുന്നത്, അതായത് പരിമിത ബാധ്യതയെ അവഗണിക്കുകയും ഓഹരിയുടമകളെ വ്യക്തിപരമായി ബാധ്യസ്ഥരാക്കുക യെന്നതും വീഴ്ചവരുത്തുന്ന കമ്പനികൾ സൃഷ്ടിക്കുന്ന നിഷേധ ബാഹ്യതകൾ പരിഗണിക്കുമ്പോൾ ഇക്കാലത്ത് അസാധാരണമല്ല. മാസി (Macey), മിറ്റ്സ് (Mitts) 2014 എന്നിവർ ചേർന്ന് കോർപ്പറേറ്റ് മുഖാവരണത്തിൽ തുളച്ചു കയറാനുള്ള പരിപക്വമായ ഒരു പൊതു നയത്തിന് ഉചിതവും അനുസരണവുമായ വിധത്തിൽ സാഹചര്യങ്ങളെ സിദ്ധാന്തപരമായി രൂപീകരിക്കാനായി യുക്തിപൂർവകമായ ഒരു ചട്ടക്കൂട് നിർമിച്ചിട്ടുണ്ട്. കോർപ്പറേറ്റ് മുഖാവരണം തുളച്ചുകയറണമെങ്കിൽ, എങ്കിൽ മാത്രം, അപ്രകാരം ചെയ്യുന്നത് ഇനിപ്പറയുന്ന മൂന്ന് കാരണങ്ങളിൽ ഏതെങ്കിലും ഒരെണ്ണത്തിനു വേണ്ടിയായിരിക്കണമെന്നതാണ് അവരുടെ സിദ്ധാന്തം. (1) പാരിസ്ഥിതിക നിയമം അല്ലെങ്കിൽ തൊഴിലില്ലായ്മ നിയമം എന്നിവ പോലുള്ള വ്യക്തവും നിശ്ചിതവുമായ, നിയന്ത്രണാധികാരമുള്ളതും നിയമാനുസൃതവുമായ നിലവിലിരിക്കുന്ന ഒരു പദ്ധതിയുടെ ലക്ഷ്യങ്ങളുമായി ഇണക്കവും പൊരുത്തവും കൈവരുത്താൻ (2) കമ്പനികളോ അല്ലെങ്കിൽ വ്യക്തികളോ കൃത്രിമം അല്ലെങ്കിൽ വ്യാജ പ്രസ്താവം നടത്തി വായ്പ സമ്പാദിക്കാൻ ശ്രമിക്കുന്നതിന് തെളിവുള്ളപ്പോൾ (പ്രത്യേകിച്ചും അത്തരം വ്യാജ പ്രസ്താവം കാരണമായി കമ്പനിയുടെ ഒരു ഓഹരിയുടമ കോർപ്പറേറ്റ് കടബാധ്യതയ്ക്ക് ഉത്തരവാദിത്വമേൽക്കുന്നുവെന്ന് കാണത്തക്കവണ്ണം ഒരു ഋണദായകൻ തെറ്റായി ചിന്തിക്കുന്നതിന് ഇടയാകുന്നുവെങ്കിൽ) (3) കോർപ്പറേറ്റ് സ്വരൂപത്തെ ഉപചരിക്കുന്നത് ഒരു കമ്പനിയുടെ വിറ്റു വരവിന് അവകാശികളായിട്ടുള്ളവർക്കിടയിൽ സ്വജനപക്ഷ പാതം സുഗമമാക്കുകയോ അല്ലെങ്കിൽ അതിന് വഴിവയ്ക്കുകയോ ചെയ്യുന്നുണ്ടെങ്കിലും അങ്ങനെ അത് സുസ്ഥാപിതമായ നിർദ്ധനത്വ നിയമവുമായി പൊരുത്തപ്പെടാതെയിരിക്കുകയും ചെയ്യുമ്പോൾ, രാജ്യത്തെ നിയമപ്രകാരം സ്ഥാപിതമായിട്ടുള്ള കോൺട്രാക്ട് നിയമതത്വങ്ങളെയും അവകാശികളുടെ യിടയിലെ മുൻഗണനകളെയും പൊരുത്തപ്പെടുത്തിക്കൊണ്ടായിരിക്കും ഒരു നിർദ്ധനന്റെ സ്വത്തിനെക്കുറിച്ച് തീർപ്പാക്കേണ്ടത്. ബഹുമാനപ്പെട്ട സുപ്രീം കോടതി അടുത്തകാലത്ത് ആർസിലോർ മിറ്റൽ ഇന്ത്യാ പ്രൈവറ്റ് ലിമിറ്റഡും സതീഷ്കുമാർ ഗുപ്താ ആന്റ് അതേഴ്സ് (2018)-ഉം തമ്മിലുള്ള കേസിൽ താഴെപ്പറയും പ്രകാരം നിരീക്ഷണം നടത്തിയിരിക്കുന്നു : ' ....ഒരു നിയമം തന്നെ സ്വയം കോർപ്പറേറ്റ് മൂടുപടം നീക്കംചെയ്യുന്നിടത്ത് അല്ലെങ്കിൽ പൊതുതാൽപര്യം സംരക്ഷിക്കേണ്ടത് പരമപ്രധാനമാകുന്നിടത്ത്, അല്ലെങ്കിൽ നിയമം അനുശാസിക്കുന്ന ബാദ്ധ്യസ്ഥതകൾ ഒഴിവാക്കാനായി ഒരു കമ്പനിക്ക് രൂപം നൽകുന്നിടത്ത്, കോടതി കോർപ്പറേറ്റ് മൂടുപടത്തെ വകവയ്ക്കുകയില്ല. മാത്രമല്ല, ഈ തത്വം ഗ്രൂപ്പ് കമ്പനികളുടെ കാര്യത്തിൽപ്പോലും ബാധകമാക്കും. അങ്ങനെയാകുമ്പോൾ ഗ്രൂപ്പിന്റെ സാമ്പത്തിക സത്തയെ മൊത്തത്തിൽ വീക്ഷിക്കാൻ ഒരാൾക്ക് കഴിയും.' ഈ പശ്ചാത്തലത്തോടുകൂടി എന്റെ പ്രഭാഷണത്തിലെ രണ്ടാമത്തെ, എന്നാൽ അനുബന്ധമായ വിഷത്തിലേയ്ക്ക് കടക്കാൻ ഞാൻ ആഗ്രഹിക്കുന്നു. പ്രുഡൻഷ്യൽ ബാങ്ക് മൂലധന നിയന്ത്രണങ്ങളെക്കുറിച്ചാണത്. മറ്റനേകം രാജ്യങ്ങളിലെന്നപോലെതന്നെ, ഇന്ത്യൻ സാഹചര്യങ്ങളിൽ വായ്പ നഷ്ടസാധ്യതയാണ് ബാങ്കുകളിലെ ബാലൻസ് ഷീറ്റിലെ മുഖ്യമായ അപകട സാധ്യതയെന്നിരിക്കെ, വായ്പയുടെ വീണ്ടെടുപ്പ് പരിസ്ഥിതിയ്ക്ക്, വിവേകപൂർവമായ മൂലധന ആവശ്യകോപാധികളുമായി ഒരു ബന്ധമുണ്ട്. ബേസൽ മൂലധന മാതൃക - വിവേകപൂർവമായ അടിയന്തര കാര്യം പ്രകൃത്യാ ബാങ്കുകൾ നഷ്ടസാധ്യതയ്ക്ക് അടിപ്പെടുന്നവയാണ് - അതായത്, വായ്പാ നഷ്ടസാധ്യത, വിപണി നഷ്ട സാധ്യത, ധനദ്രവ്യത്വ നഷ്ട സാധ്യത മുതലായവ. ബാങ്കിൽ നിന്ന് പണം പിൻവലിക്കാൻ ധാരാളമാളുകൾ കൂട്ടമായി വരികയെന്നത് ധനദ്രവ്യത്വ നഷ്ടസാധ്യതയുടെ അങ്ങേയറ്റത്തെ ഒരു ഉദാഹരണമാണ്. പണം മടക്കി കിട്ടേണ്ടവർക്ക്, - അവരിൽ ഭൂരിപക്ഷവും നിക്ഷേപകരായിരിക്കും- അത് നൽകാനുള്ള ബാദ്ധ്യസ്ഥത നിറവേറ്റേണ്ടതിന്റെ ആവശ്യമുള്ള സന്ദർഭങ്ങളിൽ എളുപ്പത്തിൽ പണമാക്കി മാറ്റുവാൻ കഴിയുന്ന ദ്രവ ആസ്തികൾ കൈവശം സൂക്ഷിച്ചുകൊണ്ട് ബാങ്കുകൾ ധനദ്രവ്യത്വ നഷ്ടസാധ്യത ലഘൂകരിക്കാനായി ശ്രമിക്കുന്നു. അപ്രകാരം ധനദ്രവ്യത്വ നഷ്ടസാധ്യതയെ ലഘൂകരിക്കുന്ന ഘടകങ്ങൾ സുസ്ഥിരമായ ധനസഞ്ചയവും ദ്രവ ആസ്തികൾ കൈവശംവയ്ക്കുന്നതുമാണ്. ധനദ്രവ്യത്വ നഷ്ട സാധ്യത ലഘൂകരിക്കാനായി ബാങ്കുകൾക്ക് ദ്രവ ആസ്തികൾ ആവശ്യമുള്ളതുപോലെ തന്നെ, അവയ്ക്ക് മൂലധനവും ആവശ്യമാണ്. ആസ്തികളുടെ സാമ്പത്തിക മൂല്യം ഋണ സംബന്ധമായ ബാദ്ധ്യസ്ഥതയേക്കാൾ കുറഞ്ഞു പോകുമ്പോൾ കടം തീർക്കാൻ ആവശ്യമുള്ള പണമുണ്ടായിരിക്കുകയെന്ന അവസ്ഥ നിലനിർത്താൻ ഇത് ആവശ്യമാണ്. ബാങ്കുകൾക്ക് വേണ്ടിടത്തോളമുള്ള മൂലധനമില്ലെങ്കിൽ നഷ്ടങ്ങൾ നിക്ഷേപങ്ങളെ കാർന്നു തിന്നും. നിക്ഷേപങ്ങൾ തേഞ്ഞു പോകാനുള്ള സംഭാവൃത പൂജ്യത്തിനോടടുത്തതാണെന്നത് ഉറപ്പാക്കാനായി ബാങ്കുകൾ മതിയായ മൂലധനം കാത്തു സൂക്ഷിക്കേണ്ടതുണ്ട്. എല്ലാ വായ്പകളും പൂർണമായി തിരിച്ചടക്കപ്പെടുമെന്ന് പ്രതീക്ഷിക്കാൻ കഴിയാത്തതിനാൽ ബാങ്കുകൾക്ക് അവരുടെ ആസ്തികളിൻമേൽ നഷ്ടത്തെ അഭിമുഖീകരിക്കാനിടയുണ്ട്. ഇതോടൊപ്പം, ബാങ്കിന്റെ സാമ്പത്തിക ഇടപാടുകളുടെ മറ്റ് വിഭാഗങ്ങളിൽ നിന്നും നഷ്ടങ്ങൾ സംഭവിച്ചേക്കാം. ഈ നഷ്ടങ്ങൾ പ്രതീക്ഷിതമോ അല്ലെങ്കിൽ അപ്രതീക്ഷിതമോ ആകാം. ഒരു പ്രത്യേക വർഗം വായ്പക്കാരെ അല്ലെങ്കിൽ വായ്പകൾ നൽകുന്ന ഒരു മേഖലയെ സംബന്ധിച്ച ചരിത്രപരമായ വിവരങ്ങളിൽ നിന്നും, വായ്പാ നഷ്ടസാധ്യത കാരണമായി സംഭവിക്കാവുന്ന പ്രതീക്ഷിത നഷ്ടത്തെ മിക്കവാറും കണക്കാക്കാവുന്നതാണ്. എന്നുവരികിലും ഭാവിയെ ഒരിക്കലും കൃത്യമായി പ്രവചിക്കാൻ കഴിയുകയില്ല - യഥാർത്ഥ നഷ്ടങ്ങൾ പ്രതീക്ഷിത നഷ്ടങ്ങളേക്കാൾ അധികമായേക്കാം. ഇത് പല കാരണങ്ങൾ കൊണ്ടാവാം - ഉദാഹരണത്തിന്, ഒരു പ്രത്യേക മേഖലയിലെ പരസ്പര ബന്ധമുള്ള തിരിച്ചടവ് വീഴ്ചകൾക്ക് കാരണമാകുന്ന ഒരു വ്യവസ്ഥിതമായ സംഭവം. ഇത് അപ്രതീക്ഷിത നഷ്ടങ്ങളിലേക്ക് നയിക്കുന്നു. താഴെക്കൊടുത്തിരിക്കുന്ന ചിത്രം (ചാർട്ട് 1) ഒരു ബാങ്കിന്റെ നഷ്ടത്തിന്റെ ഗ്രാഫ് വ്യക്തമാക്കുന്നു.  പ്രതീക്ഷിത നഷ്ടങ്ങളെ ലഘൂകരിക്കുന്നത് അന്നന്നത്തെ വരുമാനങ്ങളിൽ നിന്നും കണ്ടെത്തേണ്ടുന്ന കരുതിവയ്ക്കലുകളാണ്. അപ്രതീക്ഷിത നഷ്ടങ്ങളെ (ഒരു നിശ്ചിത കോൺഫിഡൻസ് ലെവലിലെ ഏറ്റവും ഉച്ചസ്ഥാനത്തെ നഷ്ടവും ശരാശരി നഷ്ടവും തമ്മിലുള്ള അന്തരം) സംബന്ധിച്ചിടത്തോളം അതിനെ ലഘൂകരിക്കേണ്ടത് ബാങ്ക് കാത്തു സൂക്ഷിക്കുന്ന മൂലധനമത്രെ (ചാർട്ട് 2). അപ്രതീക്ഷിത നഷ്ടത്തിനുമപ്പുറത്തായി സംഭവനീയമായ നഷ്ടങ്ങളുണ്ട്. അവയെ ഉൾക്കൊള്ളാൻ എന്തെങ്കിലുമൊരു ബഫർ ഉണ്ടായിരിക്കുകയില്ല. കാരണം അത്തരം നഷ്ടങ്ങളിൽ നിന്നുമുള്ള രക്ഷയ്ക്കായി ബഫർ സൂക്ഷിക്കുകയെന്നത് ഏറെ ചെലവേറിയ കാര്യമായിരിക്കും.  അപ്രതീക്ഷിത നഷ്ടങ്ങൾക്കായി ബാങ്കുകൾ കൈവശം വയ്ക്കേണ്ട മൂലധനത്തിന്റെ അളവ് എത്രയെന്ന് തീരുമാനിക്കുന്നത് വിപണിശക്തികൾക്കായി വിട്ടുകൊടുക്കണമെന്ന് വാദിക്കാൻ കഴിയുമെങ്കിലും, വിപണിശക്തികളുടെ ഏതെങ്കിലും പരാജയത്തിന് ശ്രദ്ധേയമായ നിക്ഷേധ ബാഹ്യതകളുണ്ടാകും - പ്രത്യേകിച്ചും നിക്ഷേപങ്ങളുടെ നഷ്ടത്തിലൂടെയോ, അല്ലെങ്കിൽ പുനർ മൂലധന രൂപീകരണത്തിനായി, നികുതിദായകർക്ക് വരുന്ന ചെലവിന്റെ രൂപത്തിലായിരിക്കും ഇത്. ഉദാഹരണമായി സർക്കാർ ഉടമസ്ഥതയിലുള്ള ഒരു ബാങ്കിന്. ഈ സ്ഥിതി വിശേഷം, ഒരു ബാങ്കിന്റെ പ്രവർത്തനങ്ങൾക്കായി പ്രവേശന തടസ്സങ്ങൾക്കും ഒപ്പം പ്രുഡൻഷ്യൽ നിയന്ത്രണത്തിനുമായുള്ള ആവശ്യത്തെ സൂചിപ്പിക്കുന്നു. സുപ്രധാനമായതും വ്യാപകമായി സ്വീകരിക്കപ്പെട്ടിട്ടുള്ളതുമായ പ്രുഡൻഷ്യൽ നിയന്ത്രണങ്ങളിലൊന്ന് മൂലധന പര്യാപ്തതാ മാനദണ്ഡങ്ങളാണ് അന്തർദേശീയമായി, 1988 ൽ ബേസൽ - 1 മാനദണ്ഡങ്ങൾ അവതരിപ്പിക്കപ്പെടുന്നതിനും മുമ്പ്, ബന്ധപ്പെട്ട ബാങ്കിങ് നിയമനിർമാണങ്ങളിൽ ബാങ്കുകൾക്കായി ഏറ്റവും കുറഞ്ഞ മൂലധന ആവശ്യകതകൾ നിശ്ചയിക്കുകയും ഒരു ബാങ്കിന്റെ മൂലധനസ്ഥിതിയുടെ ആപേക്ഷികശക്തി, മൂലധനവും നിക്ഷേപവും തമ്മിലുള്ളതുപോലുള്ള അനുപാതങ്ങൾ വഴിയോ, അല്ലെങ്കിൽ ശക്തി അളക്കാനുള്ള അതിന്റെ വിഭിന്ന മാർഗ്ഗങ്ങൾ വഴിയോ നിർണയിക്കുകയും ചെയ്യുകയെന്നതായിരുന്നു ഏറ്റവും സാധാരണമായിരുന്ന സമീപനം. എന്നാൽ താരതമ്യത്വം ദുഷ്കരമാക്കിത്തീർക്കുന്ന വിധത്തിൽ ഈ സമ്പ്രദായത്തിൽ, ഏറ്റവും പ്രധാനമായി മൂലധനനിയന്ത്രണങ്ങളുടെ നഷ്ട സംവേദന ക്ഷമതയിൽ ലോകമെമ്പാടും വിഭിന്ന രീതികൾ നിലവിൽ വന്നു. ബാങ്കുകൾ സ്വീകരിക്കേണ്ടുന്ന ഏറ്റവും കുറഞ്ഞ നിലവാരങ്ങൾ നിഷ്കർഷിച്ചു കൊണ്ടുള്ള ബേസൽ നിയമങ്ങൾ അന്താരാഷ്ട്രതലത്തിൽ സ്വീകരിക്കപ്പെട്ടിട്ടുള്ള ഒരു നിയന്ത്രണചട്ടക്കൂടാണ്. 1988 മുതൽക്ക് ബേസൽ ചട്ടക്കൂട് വ്യത്യസ്തങ്ങളായ വികാസപരിണാമങ്ങൾ ആവിഷ്കരിച്ചിട്ടുണ്ട്. ബേസൽ 1 പ്രകാരം മൂലധനവും റിസ്ക് വെയ്റ്റഡ് അസറ്റ്സ് റേഷ്യോ (സിആർഎആർ) യും തമ്മിലുള്ള അനുപാതത്തിലൂടെയാണ് ഒരു ബാങ്കിന്റെ ബാലൻസ് ഷീറ്റിൽ റഗുലേറ്ററി മൂലധനമെന്ന ആശയം അവതരിപ്പിച്ചിരിക്കുന്നത്. 2004 ൽ അവതരിപ്പിക്കപ്പെട്ട ബേസൽ II ചട്ടക്കൂടാകട്ടെ, ഒരു ബാങ്കിന്റെ വ്യത്യസ്ത വിഭാഗം ആസ്തികളെ കൂടുതൽ ചെറുതരികളാക്കിത്തിരിച്ച്, നഷ്ടസാധ്യകളെ കൂടുതൽ മെച്ചപ്പെട്ടതായ രീതിയിൽ നിർണയിച്ച് അവതരിപ്പിച്ചു. ബേസൽ II മാനദണ്ഡങ്ങൾ മൂന്ന് സ്തംഭങ്ങളിലായാണ് തിരിയുന്നത് - മൂലധന പര്യാപ്തത, മേൽനോട്ട അവലോകനം വിപണിതല അച്ചടക്കം എന്നിവയാണവ. വിശിഷ്യ, വായ്പകളിലെ നഷ്ടസാധ്യത, വിപണിയിലെ നഷ്ടസാധ്യത, പ്രവർത്തന രീതികളിലെ നഷ്ടസാധ്യത എന്നിവയ്ക്കായി മൂലധനം നിയോഗിക്കേണ്ടതുണ്ട്. ബേസൽ II സ്വീകരിക്കുവാനിടയാക്കിയ മുഖ്യമായ പ്രേരണകൾ ഇവയാണ്. (എ) അത് വളരെ സൂക്ഷ്മമായി നഷ്ടസാധ്യതകളെ അടയാളപ്പെടുത്തുന്നു (ബി) ബാങ്കിങ് മേഖലയിൽ ഉപയോഗിക്കുന്ന നഷ്ടസാധ്യതാകൈകാര്യ തന്ത്രങ്ങളെയും നഷ്ടം അളക്കുന്നതിലെ വികാസ പരിണാമങ്ങളെയും അത് തിരിച്ചറിയുകയും അവയ്ക്ക് ചട്ടക്കൂടിനുള്ളിൽ ഇടം നൽകുകയും ചെയ്യുന്നു. (സി) അത് റഗുലേറ്ററി മൂലധനത്തെ സാമ്പത്തിക മൂലധനവുമായി കൂടുതൽ അടുത്ത ബന്ധമുള്ളതാക്കിത്തീർക്കുന്നു. ബേസൽ II ലെ ഈ മൂലപാഠങ്ങൾ അനേകം വൻകിട ബാങ്കുകളിൽ ഉപയോഗിക്കപ്പെടുന്ന ബിസിനസ് മോഡലുകളുമായി നിയന്ത്രണപരമായ ചട്ടക്കൂടിനെ കൂടുതൽ അടുത്തബന്ധമുള്ളതാക്കിത്തീർക്കുന്നു. ബേസൽ II ചട്ടക്കൂടിൽ ബാങ്കുകളുടെ മൂലധന ആവശ്യകോപാധികൾ ബാലൻസ് ഷീറ്റിൽ ഗുപ്തമായിരിക്കുന്ന നഷ്ടസാധ്യതകളുമായി കൂടുതൽ അടുത്ത ബന്ധം പുലർത്തുന്നു. എന്നുവരികിലും, 2007-09ലെ ആഗോള സാമ്പത്തിക പ്രതിസന്ധിയുടെ ഘട്ടത്തിൽ ബേസൽ II മാനദണ്ഡങ്ങളുടെ ദൗർബല്യങ്ങൾ വെളിച്ചത്ത് വന്നിരുന്നു, തുടർന്ന് മൂലധന പര്യാപ്തത ആവശ്യകോപാധിയുടെ കാര്യത്തിൽ നിയന്ത്രണപരമായ സമീപനത്തെക്കുറിച്ച് ഒരു പുനർചിന്ത അനിവാര്യമായിത്തീർന്നു. 2010 സെപ്തംബറിൽ ഗവണർമാരുടെ സംഘവും സൂപ്പർവിഷൻ തലവരും ചേർന്ന് വാണിജ്യബാങ്കുകൾക്കായി ഉയർന്നതോതിലുള്ള ആഗോള മിനിമം മൂലധനമാനദണ്ഡങ്ങൾ പ്രഖ്യാപിച്ചു. 2010 ജൂലൈയിൽ മൂലധന - ധനദ്രവ്യത പരിഷ്കരണ പാക്കേജിന്റെ മൊത്തത്തിലുള്ള രൂപത്തെക്കുറിച്ച് ഉണ്ടായ ഒരു അഭിപ്രായഐക്യത്തെ തുടർന്നായിരുന്നു ഇത് ഇപ്പോൾ 'ബേസൽ III' എന്ന് പരാമർശിക്കപ്പെടുന്നത് ഈ പാക്കേജത്രെ. വിപുലമാക്കപ്പെട്ട ബേസൽ ചട്ടക്കൂട്, ബേസൽ II വഴി പ്രതിഷ്ഠിക്കപ്പെട്ട മൂന്ന് സ്തംഭങ്ങളെ പരിഷ്കരിക്കുകയും ശക്തിപ്പെടുത്തുകയും ചെയ്തുകൊണ്ട് അനേകം മേഖലകളിലേക്ക് വ്യാപിച്ചു. പരിഷ്കാരങ്ങളിലേറെയും 2013 - 2019 കാലഘട്ടത്തിലാണ് ഘട്ടം ഘട്ടമായി നടപ്പാക്കപ്പെട്ടത്. ചട്ടക്കൂടിന്റെ പ്രധാനപ്പെട്ട ഘടകങ്ങൾ താഴെപ്പറയുന്നവയാണ് : i. റഗുലേറ്ററി ക്യാപ്പിറ്റലിന്റെ ഗുണനിലവാരം പരിമാണം എന്നിവയ്ക്കായുള്ള ആവശ്യകോപാധികൾ കർശനമാക്കുക. കോമൺ ഇക്വിറ്റിയുടെ മുഖ്യമായ പങ്ക് കൂടുതൽ ബലിഷ്ഠമാക്കുക. ii. കോമൺ ഇക്വിറ്റിക്ക് അധികമായി ഒരു പാളി - ക്യാപിറ്റൽ കൺസർവേഷൻ ബഫർ - കൂടിയുണ്ടാകും. ഇത് ലംഘിക്കപ്പെടുമ്പോൾ മിനിമം കോമൺ ഇക്വിറ്റിയുടെ ആവശ്യകോപാധിയെ തൃപ്തിപ്പെടുത്താൻ വേണ്ടി വിവേചന പരമായ ചെലവുകളെ നിയന്ത്രിക്കുന്നു. iii. സമ്പദ് വ്യവസ്ഥ-വ്യാപകമായ വായ്പാ വളർച്ചയിലെ ബാങ്കുകളുടെ പങ്കാളിത്തത്തിന്, വായ്പാ തകർച്ചയുണ്ടാകുമ്പോൾ അവയുടെ നഷ്ടം കുറയ്ക്കുകയെന്ന ലക്ഷ്യത്തോടെ നിയന്ത്രണങ്ങൾ ഏർപ്പെടുത്തുന്ന ഒരു കൗണ്ടർസൈക്ലിക്കൽ മൂലധന ബഫർ. iv. ഒരു ലിവറേജ് അനുപാതം - നഷ്ടസാധ്യത ഗുരുത്വം പരിഗണിക്കാതെ, ഒരു ബാങ്കിന്റെ എല്ലാ ആസ്തികളോടും, ബാലൻസ് ഷീറ്റിനു പുറത്തുള്ള കേടുതട്ടത്തക്ക നില എന്നിവയോടും ആനുപാതികമായ, നഷ്ടമുൾക്കൊള്ളാൻ കഴിയുന്ന ഏറ്റവും കുറഞ്ഞയളവിലുള്ള ഒരു മൂലധനം. v. ലിക്വിഡിറ്റി ആവശ്യകോപാധികൾ - ഏറ്റവും കുറഞ്ഞ ഒരു ലിക്വിഡിറ്റി അനുപാതവും ലിക്വിഡിറ്റി കവറേജ് അനുപാതവും. ഞെരുക്കമനുഭവപ്പെടുന്ന 30 - ദിവസക്കാലത്തേയ്ക്കുള്ളു ധനപരമായ ആവശ്യങ്ങൾക്കായി മതിയായ പണം നൽകുകയെന്ന ഉദ്ദേശ്യത്തോടുകൂടിയാണിത്. ദീർഘകാലയളവിലേയ്ക്കുള്ള അനുപാതമായ നെറ്റ് സ്റ്റേബിൾ ഫണ്ടിങ് റേഷ്യോയാകട്ടെ ബാലൻസ് ഷീറ്റിലൊട്ടാകെയുള്ള കാലാവധി സംബന്ധമായ പൊരുത്തമില്ലായ്മയെ കൈകാര്യം ചെയ്യുന്നു. vi. അധികമായ നഷ്ടത്തിന്റെ ആഗിരണമുൾപ്പെടെ വ്യവസ്ഥിതമായി പ്രധാനപ്പെട്ട ബാങ്കുകൾക്കായുള്ള അധികമായ ആവശ്യകോപാധികളും, അതിർത്തി കടന്നുള്ള മേൽനോട്ടം, തീർപ്പ് എന്നിവയ്ക്കായി കരുത്തേറിയ സംവിധാനങ്ങളും. ഇന്ത്യയിൽ ബേസൽ III ക്യാപ്പിറ്റൽ റഗുലേഷൻ 2013 ഏപ്രിൽ 1 മുതൽക്കാണ് ഘട്ടംഘട്ടമായി നടപ്പാക്കിയത്. 2019 മാർച്ച് 31 ആകുമ്പോഴേക്കും അത് പൂർണമായി നടപ്പാക്കിയിരിക്കും. 2017 ഡിസംബറിൽ ബേസൽ കമ്മിറ്റി പ്രസിദ്ധീകരിച്ച ഏറ്റവും ഒടുവിലത്തെ വട്ടം പരിഷ്കാരങ്ങൾക്കാകട്ടെ, അത് നടപ്പാക്കുന്നതിനായി 2022 വരെ നീണ്ടുനിൽക്കുന്ന സമയമുണ്ട്. ബേസൽ റഗുലേഷനുകളുടെ പശ്ചാത്തലം മനസ്സിലാക്കി കഴിഞ്ഞിരിക്കു ന്നതിനാൽ വായ്പാ മേഖലയിലെ പ്രതീക്ഷിതവും അപ്രതീക്ഷിതവുമായ നഷ്ടങ്ങൾ ലഘൂകരിക്കുന്ന കാര്യത്തിലേയ്ക്ക് നമുക്ക് തിരിച്ചു പോകാം. മറ്റ് കാരണങ്ങളോടൊപ്പം, വായ്പകൾ പ്രയോജനശൂന്യമായിപ്പോകുകയും അതിൻ ഫലമായി വായ്പ തിരിച്ചുപിടിക്കാനോ അല്ലെങ്കിൽ മുഴുവൻ തുകയും തിരിച്ചുപിടിക്കാനോ കഴിയാതെയോ വരുമ്പോഴാണ് നഷ്ടങ്ങൾ സംഭവിക്കുന്നത്. എപ്പോഴെങ്കിലും ഒരു വായ്പയെ നിഷ്ക്രിയ ആസ്തിയായി അംഗീകരിച്ചാൽ, ആ വായ്പയിൽ നിന്നും പ്രതീക്ഷിക്കുന്ന നഷ്ടങ്ങളെ മുൻകൂട്ടി തിരിച്ചറിയാൻ ആരംഭിക്കുന്നതാണ് വിവേകപൂർവമായ പ്രവൃത്തി. അങ്ങനെ ചെയ്താൽ യഥാർഥ നഷ്ടം പ്രത്യക്ഷമാകുമ്പോൾ അതുമൂലം ബാങ്കിന്റെ ലാഭനഷ്ട സ്റ്റേറ്റ്മെന്റിൽ അനുഭവപ്പെടുന്ന ആഘാതത്തെ ഒരു ദീർഘകാലഘട്ടത്തിലേയ്ക്ക് സംക്രമിപ്പിക്കാൻ കഴിയും. പ്രതീക്ഷിത നഷ്ടങ്ങൾ, മുൻകാലാനുഭവത്തെ അടിസ്ഥാനമാക്കി ഏറെക്കുറെ കണക്കാക്കാൻ കഴിയുമെന്നതിനാൽ ഈ നഷ്ടങ്ങളെ വഹിക്കാനുള്ള കരുതിവയ്ക്കലുകൾ ബാങ്കിന്റെ തനത് വർഷത്തെ വരുമാനത്തിൽ നിന്നായിരിക്കണം നിർവഹിക്കേണ്ടത്. ബാങ്കുകളുടെ കണക്കു പുസ്തകങ്ങളിൽ ഒരു നിഷ്ക്രിയ വായ്പയെ അതിന്റെ സാമ്പത്തികമൂല്യത്തിൽ രേഖപ്പെടുത്താനായി, ഒരു ബാങ്കിന്റെ വരുമാനത്തിൽ നിന്നുമുള്ള ഒരു ചെലവിനമായി കരുതിവയ്ക്കലുകളെ പരിഗണിക്കാവുന്നതാണ്. ചില അവസരങ്ങളിൽ ഒരു നിഷ്ക്രിയ ആസ്തിയിൽ നിന്നും യഥാർഥത്തിൽ വസൂലാക്കുന്ന പണം ബാങ്കിന്റെ കണക്കുകളിൽ രേഖപ്പെടുത്തിയിരിക്കുന്ന മൂല്യത്തേക്കാൾ കൂടുതലായിരിക്കാമെന്നു വരാവുന്നതാണ്. അത്തരം സന്ദർഭത്തിൽ കരുതിവയ്ക്കലായി രേഖപ്പെടുത്തിയിരിക്കുന്നതിലും അധികമായി ലഭിക്കുന്ന തുക, തിരിച്ചടവ് ലഭിക്കുന്ന അക്കൗണ്ടിങ് വർഷത്തിലെ ലാഭമായി ബാങ്കുകൾക്ക് കണക്കാക്കാവുന്നതാണ്. അങ്ങനെയാവുമ്പോൾ, കരുതിവയ്ക്കലുകൾ ഒരു നിയന്താവ് നിയമാനുസരണം നിർബന്ധിക്കുന്നതിനെത്തുടർ ന്നുണ്ടാകുന്ന ഒരു ചെലവ് എന്ന നിലയ്ക്കല്ല, ബാങ്കുകളുടെ ലാഭനഷ്ടങ്ങളിൻമേൽ അയോഗ്യമായ വായ്പകൾ ഉളവാക്കുന്ന ആഘാതത്തെ ശാന്തമാക്കുന്ന വിവേകപൂർവമായ ഒരു മാർഗമായിക്കൂടി കണക്കാക്കാവുന്നതാണ്. ആവശ്യത്തിൽ കുറഞ്ഞയളവിൽ ബാങ്കുകൾ ഒരിക്കലും കരുതിവയ്ക്കലുകൾ ചെയ്യാൻ പാടില്ല എന്നതാണ് അടിസ്ഥാനപരമായി വിവേകപൂർവമായ അനുഷ്ഠാനം ആവശ്യപ്പെടുന്നത്. മാതൃകാപരമായി, ഏതെങ്കിലും തരത്തിലുള്ള നിയന്ത്രണപരമായ ഇടപെടലുകൾ കൂടാതെ തന്നെ ബാങ്കുകൾക്ക് അവരുടെ കണക്കുപുസ്തകങ്ങളിൽ വായ്പകളെ സൂക്ഷ്മപരിശോധനയ്ക്ക് വിധേയമാക്കി പ്രതീക്ഷിത നഷ്ടങ്ങൾ കണ്ടെത്തി അത്തരം നഷ്ടങ്ങൾക്കായുള്ള കരുതി വയ്ക്കലുകൾ ചെയ്യുവാൻ കഴിയേണ്ടതാണ്. എന്നുവരികിലും ഈ ഉദ്ദേശ്യം നിറവേറ്റുവാനായി നമ്മുടെ ബാങ്കുകളിൽ കുറ്റമറ്റ മാതൃകാ രൂപങ്ങളുടെ അഭാവം അനുഭവപ്പെടുന്നതിനാൽ, ഒരു നിഷ്ക്രിയ ആസ്തിയുടെ കാലപ്പഴക്കവുമായി ബന്ധപ്പെടുത്തി നിർബന്ധിതമായി നിർവഹിക്കേണ്ടതായ ഏറ്റവും കുറഞ്ഞയളവിലുള്ള കരുതിവക്കലുകൾ റിസർവ് ബാങ്ക് നിർദ്ദേശിച്ചിട്ടുണ്ട്. കരുതി വയ്ക്കലിനായുള്ള പ്രവർത്തന സമ്പ്രദായം ഓരോ ബാങ്കും അതിന് യോജിച്ച രീതിയിലാണ് സ്വീകരിക്കേണ്ടത് എന്ന കാരണത്താലും പൊതുവായ നിയന്ത്രണങ്ങൾക്ക് അത് ചെയ്യുവാൻ കഴിയുകയില്ല എന്നതുകൊണ്ടും നിർദ്ദേശിക്കുന്ന ഏറ്റവും കുറഞ്ഞയളവിലുള്ള കരുതിവയ്ക്കലുകൾ ഒരു അടിസ്ഥാനമായി കണക്കാക്കുകയും ബാങ്കുമാനേജ്മെന്റുകൾ അവരുടെ ആസ്തികളെക്കുറിച്ചുള്ള ആന്തരിക അറിവ് ഉപയോഗിച്ചുകൊണ്ട് മതിയായ കരുതിവയ്ക്കലുകൾ ചെയ്യുമെന്നാണ് റിസർവ് ബാങ്ക് പ്രതീക്ഷിക്കുന്നത്. എന്നാൽ കഴിഞ്ഞ കുറേ പാദവർഷങ്ങളായി ഇക്കാര്യത്തിൽ ഒരു പുരോഗതിയുണ്ടായിട്ടുണ്ടെങ്കിൽക്കൂടിയും, നിർഭാഗ്യവശാൽ ഇന്ത്യയിലെ ബാങ്കുകൾ ആവശ്യമായതിലും ഏറ്റവും കുറഞ്ഞ കരുതിവയ്ക്കലുകൾ നടത്തുന്നവയുടെ കൂട്ടത്തിൽ ഒന്നായി തുടരുകയാണ്. ഒരു ബാങ്ക് പാലിക്കേണ്ടതായ കരുതിവയ്ക്കലുകൾ, അത്തരം കരുതിവയ്ക്ക ലുകൾക്ക് മുമ്പുള്ള വരവിനേക്കാൾ കവിയുകയാണെങ്കിൽ അത് ബാങ്കിന്റെ ഓഹരിയെ ബാധിക്കുമെന്നത് തീർച്ചയാണ്. ബാങ്കിങ് ചട്ടത്തിൽ തീരെ ഗ്രഹിക്കപ്പെടാത്ത ഒരു പ്രത്യേക വശത്തിലേയ്ക്കാണ് ഇക്കാര്യം നമ്മെ നയിക്കുന്നത് - മൂലധന മാനദണ്ഡങ്ങൾ പൊതുവിലും, ബേസൽ മാനദണ്ഡങ്ങൾ പ്രത്യേകിച്ചും. ഈ വിഷയത്തിൽ ഏറ്റവും വ്യാപകമായി കേൾക്കുന്ന പരാതികളിലൊന്ന് ബാങ്കുകൾക്കായി നിർദ്ദേശിക്കപ്പെട്ടിരിക്കുന്ന മൂലധന ആവശ്യകോപാധികൾ അനാവശ്യമായ വിധം ഉയർന്നതാണെന്നതാണ്. ബേസൽ മാനദണ്ഡങ്ങളിൽ നിഷ്ക്കർഷിച്ചിരിക്കുന്ന സിആർഎആർ 8 ശതമാനമാണെന്നിരിക്കെ, ഇന്ത്യയിൽ റിസർവ് ബാങ്ക് നിർദ്ദേശിച്ചിരിക്കുന്നത് 9 ശതമാനമാണെന്നതിനെ സംബന്ധിച്ചാണ് പരാതി. ഈ ചോദ്യത്തിലുള്ള മറുപടി മനസ്സിലാക്കാനായി എന്തുകൊണ്ടാണ് മൂലധനം ആവശ്യമായി വരുന്നതെന്ന് മനസ്സിലാക്കാൻ ആദ്യം നമുക്ക് ശ്രമിക്കാം. സിദ്ധാന്തപരമായി, അപ്രതീക്ഷിത ലാഭങ്ങളുടെ പ്രവചിക്കാനാവാത്ത പ്രകൃതം, ഒരു ബഫറിന്റെ ആവശ്യകതയിലേയ്ക്ക് വിരൽ ചൂണ്ടുന്നു. ഇത് തന്നെയാണ് ബാങ്ക് കാത്തു സൂക്ഷിക്കുന്ന മൂലധനം നിർവഹിക്കുന്നത്. നാം കൂടുതൽ മുന്നോട്ട് പോകുന്നതിനും മുമ്പായി, നിക്ഷേപങ്ങൾ പോലുള്ള കടം വാങ്ങിച്ച ധനമല്ല, ആസ്തികൾ സൃഷ്ടിക്കാനായി ബാങ്കുകൾ ഉപയോഗിക്കുന്ന 'സ്വന്തം ധന'മായി വേണം മൂലധനത്തെ മനസ്സിലാക്കേണ്ടത്. ബാങ്ക് കൈവശം സൂക്ഷിക്കുന്ന മൂലധനം, ആസ്തികൾ സൃഷ്ടിക്കുന്നതിലേയ്ക്കായി അത് വിന്യസിക്കുന്ന മൊത്തം ധനത്തിലേയ്ക്ക് ബാങ്കുകൾ കൊണ്ടു വരുന്ന സ്വന്തം ധനത്തിന്റെ അനുപാതത്തെ വെളിപ്പെടുത്തുക മാത്രമാണ് ചെയ്യുന്നത്. മൂലധനമെന്നാൽ പ്രതികൂല നാളുകളിലേയ്ക്കായി അടുക്കി വച്ചിരിക്കുന്ന ധനക്കൂമ്പാരമാണെന്നും, സമ്പദ് വ്യവസഥയിൽ അത്രയും ധനം ഇല്ലായ്മ ചെയ്യപ്പെട്ടെന്നും ഒരു അബദ്ധ വിചാരമുണ്ട്. വാസ്തവം സത്യത്തിൽ നിന്നും ഇതിലുമധികം അകലെയാകുകയില്ല - ബാങ്കുകളുടെ കൈവശമുള്ള മൂലധനം അവരുടെ ബാലൻസ് ഷീറ്റിൽ വായ്പകൾ ഉൾപ്പെടെയുള്ള ആസ്തികൾ സൃഷ്ടിക്കാനായി ഇതിനകം തന്നെ വിന്യസിച്ചു കഴിഞ്ഞിരിക്കുന്നു. ബാങ്കുകളെ, അവരുടെ ബാദ്ധ്യസ്ഥതകളിൽ - വിശേഷിച്ചും നിക്ഷേപങ്ങളിൽ - വീഴ്ച വരുത്താതെ മതിയായ ബാങ്കു മൂലധനം നിലനിർത്തിക്കൊണ്ട് അപ്രതീക്ഷിത നഷ്ടങ്ങളെ വഹിക്കാൻ പ്രാപ്തമാക്കുന്നതിനായി ഉദ്ദേശിച്ചുള്ളതാണ് വിവേകപൂർവമായ മൂലധനനിയന്ത്രണം. ബാങ്കുകളിലെ ഉയർന്നതോതിലുള്ള മൂലധനം ഒരു രാജ്യത്തിന്റെ സ്ഥൂല സമ്പദ് വ്യവസ്ഥയെ ഭദ്രമാക്കുന്നുവെന്ന പ്രയോജനം കൂടിയുണ്ട്. മാത്രമല്ല, ഉയർന്ന തലങ്ങളിലുള്ള മൂലധനം ഓഹരിയുടമകൾ സ്വന്തം പണം ഉപയോഗിച്ച് കൂടുതൽ ഓഹരികൾ വാങ്ങുന്നതിന് ഇടയാക്കുകയും അങ്ങനെ, സംഭാവ്യമായി മെച്ചപ്പെട്ട വായ്പാ മൂല്യനിർണ്ണയത്തിനും സ്ക്രീനിങ് നടത്തുന്നതിനിടയാക്കുകയും ചെയ്യുന്നു. മൂലധനമുയർത്തുന്നത് ചെലവേറിയ കാര്യമാണ് - സൗജന്യ ഭക്ഷണമെന്നൊന്നില്ല - എന്നാൽ ഈ ചെലവുകൾ ബാങ്കിങ് പ്രതിസന്ധികളിൽ സംഭവനീയമായ നഷ്ടങ്ങൾ ഒഴിവാക്കാൻ കഴിയുന്നതിലൂടെയുണ്ടാകുന്ന മിച്ചത്തിൽ നിന്നും തട്ടിക്കിഴിക്കാവുന്നതേയുള്ളൂ. ഒരു ബാങ്കിലെ ഓഹരിമൂല്യം ഉയരുമ്പോൾ ബാങ്കിനെ സംഭാവ്യമായി കൂടുതൽ സുരക്ഷിതമാക്കിക്കൊണ്ട് ലിവറേജ് താഴുകയും അങ്ങനെ ബാങ്ക് ഓഹരികളിന്മേൽ നിക്ഷേപകർ കുറഞ്ഞ നിരക്കിലുള്ള ലാഭം ചോദിക്കാനിടയാകുകയും, അതോടൊപ്പം ബാങ്കിൽ പണമിടുന്നവർ അവർ നിക്ഷേപിക്കുന്ന പണം കൂടുതൽ സുരക്ഷിതമെന്ന് കണ്ട് കുറഞ്ഞ പലിശ സ്വീകരിക്കുവാൻ സന്നദ്ധരാകുകയും ചെയ്യും. ബാങ്കുകൾക്ക് വേണ്ട മൂലധനം നിർദ്ദേശിക്കുന്ന ബാങ്കിങ് നിയന്താവിനെ സംബന്ധിച്ചിടത്തോളം മൂലധന സമാഹരണത്തിനായി വരുന്ന ചെലവുകൾക്ക് തുല്യമായതോ അല്ലെങ്കിൽ അതിലും അല്പം മാത്രമായി ഉയർന്നതോ ആയ പ്രയോജനങ്ങൾ ബാങ്കുകൾക്ക് ലഭിക്കുമാറുള്ള ആശാസ്യമായ ഇടം കണ്ടെത്തുകയെന്നതാണ് പ്രയത്നം. അടുത്ത കാലത്തുണ്ടായ അനേകം പഠനങ്ങൾ (ക്ലൈൻ 2017) ബാങ്കുകൾക്കായി ഏറ്റവും അനുയോജ്യമായ ടയർ 1 ക്യാപ്പിറ്റൽ (സിഇടി1) അനുപാതം കണ്ടെത്താൻ ശ്രമിച്ച് വർണ്ണരാജിയുടെ എതിർകോണുകളിലുള്ള സംഖ്യകളിലാണ് എത്തി ച്ചേർന്നത്. ഡാഗർ, ഡെൽഅരീസിയ, ലെയ്വെൻ, രത്നോവ്സ്കി, ടോങ് (2016) എന്നിവർ ഏറ്റവും അനുയോജ്യമായ സിഇടി I അനുപാതം റിസ്ക് വെയ്റ്റഡ് ആസ്തികളുടെ 9 - 17 % ആയി കണക്കാക്കുന്നു. അദ്.മതി, ഹെൽവിഗ് (2013) എന്നിവർ ഏറ്റവും അനുയോജ്യമായ സിഇടി - I അനുപാതം റിസ്ക് വെയ്റ്റഡ് ആസ്തികളുടെ 36 - 53% എന്നാണ് കണക്കാക്കുന്നത്. ഇവയിൽ നിന്നും, സമാനമായ മറ്റ് പഠനങ്ങളിൽ നിന്നും കണക്കാക്കപ്പെടുന്ന ശരാശരി അനുപാതം റിസ്ക് വെയ്റ്റഡ് ആസ്തികളുടെ ഏതാണ്ട് 13 - 14 % ആണ്. മുകളിൽപ്പറഞ്ഞ കണക്കുക്കൂട്ടലുകൾക്ക് വിപരീതമായി ബേസൽ III മാനദണ്ഡങ്ങൾ ഏറ്റവും കുറഞ്ഞ സിഇടി - I ആവശ്യകോപാധിയായി റിസ്ക് വെയ്റ്റഡ് ആസ്തികളുടെ 4.5% നിർദ്ദേശിക്കുന്നു. അപ്രകാരം ബേസൽ III നിർദേശം, അനേകം ഗവേഷകരുടെ ശരാശരി കണക്കുകളേക്കാളും വളരെ താഴെയാണെന്നും അതിനെ ഒരു അടിസ്ഥാനമായി മാത്രം കണക്കാക്കിയാൽ മതിയെന്നും കാണാവുന്നതാണ്. ഇന്ത്യയിൽ ബേസൽ മാനദണ്ഡങ്ങൾ പ്രകാരമുള്ള യഥാക്രമ അനുപാതം 8 ശതമാനം, 4.5 ശതമാനം എന്നതിനെതിരെ 5.5 ശതമാനം വരുന്ന കോമൺ ഇക്വിറ്റി ടയർ I നോടൊപ്പം റിസ്ക് വെയ്റ്റഡ് ആസ്തികളുടെ 9% ആണ് മൊത്തത്തിലുള്ള മൂലധന ആവശ്യകോപാധിയായി നാം നിശ്ചയിച്ചിരിക്കുന്നത് ഞാൻ മുമ്പ് പ്രസ്താവിച്ചത് പോലെ റഗുലേറ്ററി മൂലധനം അപ്രതീക്ഷിത നഷ്ടങ്ങൾക്കായുള്ള ഒരു ബഫർ എന്ന നിലയ്ക്കാണ് ഉദ്ദേശിക്കപ്പെട്ടിരിക്കുന്നത്. ഒരു ബാങ്കിന്റെ ആസ്തികളിലെ സഞ്ചിത അപ്രതീക്ഷിത നഷ്ടം അതിന്റെ ആസ്തി പോർട്ട് ഫോളിയോയിലെ വിവിധ ഉപ-പോർട്ട് ഫോളിയോകളുടെ കഴിഞ്ഞ കാല നഷ്ട ചരിത്രത്തിന്റെ ഒരു സമാഹാരമായിരിക്കും. ആസ്തികളുടെ നഷ്ടാവസ്ഥയെ അടിസ്ഥാനമാക്കി ഉപ-പോർട്ട്.ഫോളിയോകൾ നിർമിക്കാവുന്നതാണ്. അപ്രകാരം സർക്കാരിന്റെ സെക്യൂരിറ്റികൾ കൊണ്ട് പൂജ്യം നഷ്ട സംഭാവ്യതയോടെ ഒരു ഉപ-പോർട്ട് ഫോളിയോയ്ക്ക് രൂപം നൽകാൻ കഴിയുമെന്നും വ്യത്യസ്ത നഷ്ടാവസ്ഥകളുടെ അടിസ്ഥാനത്തിൽ മറ്റ് ഉപ-പോർട്ട് ഫോളിയോകൾ നിർമിക്കാനാവുമെന്നും നമുക്ക് പറയാവുന്നതാണ്. രണ്ടാമത് പറഞ്ഞ വിഭാഗത്തെ ക്രെഡിറ്റ് റേറ്റിങിന്റെ അടിസ്ഥാനത്തിലാണ് സാധാരണയായി തരം തിരിക്കുന്നത്. കാരണം, ഒരു അപ്രതീക്ഷിത നഷ്ട ചരിത്രത്തെ സമാനമായ റേറ്റിങിന് വിട്ടുകൊടുക്കുകയാണ് ചെയ്യുന്നത്. ഓരോ പോർട്ട്.ഫോളിയോയ്ക്കുമുള്ള റിസ്ക് -വെയ്റ്റുകൾ സാധാരണയായി അപ്രതീക്ഷിത നഷ്ട ചരിത്രത്തെ അടിസ്ഥാനമാക്കിയാണ് നിർണ്ണയിക്കപ്പെടുന്നത്. സഞ്ചിതമായ തിരിച്ചടവ് വീഴ്ചാ നിരക്കുകളെയും സാധാരണയായി കണക്കിലെടുക്കും. അപ്രകാരം ഒരു ബാങ്കിലെ ഒരു പ്രത്യേക റേറ്റിങ്ങോടുകൂടിയ ഒരു പോർട്ട്ഫോളിയോയ്ക്കായി നിർണയിക്കപ്പെടുന്ന റിസ്ക് വെയ്റ്റ്, ആ പോർട്ട്ഫോളിയോയിൽ നിരീക്ഷിക്കപ്പെടുന്ന തിരിച്ചടവു വീഴ്ചാ ചരിത്രത്തെ ആശ്രയിച്ചിരിക്കുമെന്നത് പ്രത്യേകം പറയേണ്ട കാര്യമില്ല തന്നെ. ആർബിഐ നിർദ്ദേശിച്ചിരിക്കുന്ന 9 ശതമാനം സിആർഎആർ അടിസ്ഥാന പരമായി ഈ വ്യത്യാസത്തെയാണ് പ്രതിഫലിപ്പിക്കുന്നത്. ബേസൽ III മാനദണ്ഡപ്രകാരം, ക്രെഡിറ്റ് റേറ്റിങ് ഏജൻസി (സിആർഎ) കൾ നൽകുന്ന ക്രെഡിറ്റ് റേറ്റിങ്ങിൽ കാണുന്ന നിരക്കുക(സിഡിആർ)ളാണ് അപ്രതീക്ഷിത നഷ്ടങ്ങളെ നിർണയിക്കുന്നത്. സിഡിആർ എന്നത് ഒരു സിആർഎ തിരിച്ചടവ് നിർണയിച്ചിരിക്കുന്ന തിരിച്ചടവ് വീഴ്ചാ രഹിത റേറ്റിങ്, നിശ്ചിത കാലയളവിനുള്ളിൽ ഒരു തിരിച്ചടവ് വീഴ്ചാനിരക്കായി പരിണമിക്കാനുള്ള സംഭാവൃതയല്ലാതെ മറ്റൊന്നുമല്ല തന്നെ. അന്തർദേശീയമായി കണ്ടു വരുന്ന സിഡിആർ-കൾ, തിരിച്ചടവു നിരക്കുകൾ എന്നിവയെ അടിസ്ഥാനമാക്കി വ്യത്യസ്ത വായ്പാ വിഭാഗങ്ങൾക്കായി ബേസൽ മാനദണ്ഡങ്ങൾ റിസ്ക് വെയ്റ്റുകൾ നിർദ്ദേശിച്ചിട്ടുണ്ട്. എന്നു വരികിലും, ഇന്ത്യയിൽ കാണുന്ന സിഡിആർ-കളും നഷ്ടമുളവാക്കുന്ന തിരിച്ചടവ് വീഴ്ചകളും അന്തർദേശീയമായി കാണപ്പെടുന്നവയേക്കാളും വളരെ ഉയർന്ന നിലയിലാണ് - ഐബിസി നിയമ നിർമാണത്തിനും ആർബിഐയുടെ പരിഷ്കരിച്ച ചട്ടക്കൂട് പ്രാവർത്തികമാക്കിയതിനും ശേഷം ഇക്കാര്യത്തിൽ പുരോഗതിയുടെ സൂചനകൾ ദൃശ്യമായിട്ടുണ്ടെങ്കിൽക്കൂടിയും. താഴെകൊടുത്തിരിക്കുന്ന ഗ്രാഫ് (ചാർട്ട് 3) കാണിക്കുന്നത്, വ്യത്യസ്ത റേറ്റിങ് വിഭാഗങ്ങൾക്ക് ബേസൽ മാനദണ്ഡപ്രകാരം ആവശ്യമായ മൂലധനത്തെയും, ഒപ്പം ഇന്ത്യയിലെ സിആർഎ-കൾ ഗണിച്ചു നൽകിയിരിക്കുന്ന ഒരു വായ്പാ വിഭാഗത്തിലെ സിഡിആർ-കൾ ഉപയോഗിച്ചുള്ള അപ്രതീക്ഷിത നഷ്ടത്തിന്റെ കണക്കാക്കലുമാണ്.  ഈ വിധത്തിലുള്ള തിരിച്ചടവ് വീഴ്ചാ പ്രകൃതത്തിൽ ബേസൽ നിർദ്ദേശിച്ചിരിക്കുന്ന റിസ്ക് വെയ്റ്റുകൾ, ഇന്ത്യൻ ബാങ്കുകളുടെ കണക്കുപുസ്തകങ്ങളിൽ കാണുന്ന വായ്പാ ആസ്തികളുടെ യഥാർത്ഥത്തിലുള്ള നഷ്ടസ്ഥിതിയെ കുറച്ചു കാണിക്കുകയാവും ചെയ്യുക. ഈ സ്ഥിതിയെ രണ്ട് മാർഗങ്ങളിൽ മറികടക്കാം : (i) ഏറ്റവും കുറഞ്ഞ മൂലധന ആവശ്യകത 8% ആയി നിലനിർത്തുക. എന്നാൽ അത് ഇന്ത്യയെ സംബന്ധിച്ചിടത്തോളം ദൃശ്യമാകുന്ന സിഡിആർ-കൾക്കനുസൃതമായി ഓരോ ഇനം വായ്പാ വിഭാഗത്തിനും ബേസൽ നിർദ്ദേശിക്കുന്ന റിസ്ക് വെയ്റ്റുകളെ പുനർനിർണയിച്ചു കൊണ്ടായിരിക്കണം. (ii) ബേസൽ നിർദ്ദേശിക്കുന്ന റിസ്ക് വെയ്റ്റുകൾ ഉപയോഗിച്ചുകൊണ്ട്. എന്നാൽ ഇത് ഒരു ഉയർന്നതോതിലുള്ള ഏറ്റവും കുറഞ്ഞ മൂലധന ആവശ്യകത നിർദ്ദേശിച്ചു കൊണ്ടായിരിക്കണം. ബേസൽ നിർദ്ദേശിച്ചിരിക്കുന്ന റിസ്ക് വെയ്റ്റുകൾ ഒരു വലിയ പരിധി വരെ നില നിർത്തിക്കൊണ്ടു തന്നെ ഏറ്റവും കുറഞ്ഞ മൂലധന ആവശ്യകത 9% - മായി ഏർപ്പെടുത്തിക്കൊണ്ടുള്ള രണ്ടാമത് പറഞ്ഞിരിക്കുന്ന സമീപനമാണ് നാം കൈക്കൊണ്ടത്. മുകളിൽ നൽകിയ വിശദീകരണത്തിന്റെ അടിസ്ഥാനത്തിൽ നമ്മുടെ മൂലധന ആവശ്യകതകൾ അന്താരാഷ്ട്ര നിലവാരത്തേക്കാളും കൂടുതൽ ശ്രമകരമാണെന്ന ചിലരുടെ അഭിപ്രായം തീരെ ശരിയല്ല എന്നത് വ്യക്തമാകും. ആവർത്തിച്ചുള്ള പുനർ മൂലധന വൽക്കരണത്തിന്റെ ആവശ്യം സ്ഥാപിച്ചു കഴിഞ്ഞിരിക്കുന്നതിനാൽ ഇന്ത്യയിലെ ബാങ്കുകൾ ഉയർന്നതോതിലുള്ള മൂലധനം കണ്ടെത്താനായി പ്രവർത്തിക്കേണ്ടുന്നത് ആവശ്യമായിരിക്കുന്നു. മാത്രമല്ല, ബാങ്കുകൾ, ഇപ്പോൾ നടത്തുന്ന തോതിലുള്ള കരുതിവയ്ക്കലുകൾ പ്രതീക്ഷിത നഷ്ടങ്ങളെ ഉൾക്കൊള്ളാൻ പര്യാപ്തമായേക്കുകയില്ല. അക്കാരണത്താൽ കരുതലുകൾ ചെയ്യാത്ത പ്രതീക്ഷിത നഷ്ടങ്ങളെ അവ യാഥാർത്ഥ്യമാകുന്നതായി കാണുമ്പോൾ ആഗിരണം ചെയ്യുന്നതിലേയ്ക്കായി കൈവശമുള്ള മൂലധനത്തിന്മേൽ മതിയായ ബഫറുകൾ കരുതിവയ്ക്കേണ്ടതുണ്ട്. താഴെക്കൊടുത്തിരിക്കുന്ന ചാർട്ട് - 4 നമുക്ക് കാണിച്ചു തരുന്നത് ഇന്ത്യയിലെ ബാങ്കിങ് വ്യവസ്ഥയിലെ മൂലധനത്തിന്റെതോതനുസരിച്ചുള്ള കരുതിവയ്ക്കലുകൾ ചെയ്തിട്ടില്ലാത്ത നിഷ്ക്രിയ ആസ്തികളുടെ അനുപാതം വളരെ ഉയർ നിലയിലാണെന്നത്രെ. ഞാൻ പ്രസ്താവിച്ചത് പോലെ, ഐബിസി-യ്ക്കും ആർബിഐ-യുടെ റിവൈസ്.ഡ് ഫ്രെയിംവർക്കിനും ശേഷം തിരിച്ചടവ് വീഴ്ചാ നിരക്കുകളിൽ പുരോഗതിയുടെ സൂചനകൾ ദൃശ്യമായിട്ടുണ്ട്. ഇത് ബാങ്കുകളുടെ ഭാവിയിലെ അപ്രതീക്ഷിത നഷ്ടങ്ങൾ കുറയുന്നതിനിടയാക്കും. എന്നുവരികിലും, റിസ്ക് വെയ്റ്റുകളുടെ, അല്ലെങ്കിൽ മിനിമം മൂലധന ആവശ്യകതയുടെ പുനർനിർണയത്തിനായി മേൽ പ്രസ്താവിച്ച പ്രവണതകൾ സമ്പദ് വ്യവസ്ഥയിൽ ദൃഢമായി സ്ഥാനം ഉറപ്പിക്കുന്നതുവരെ കാത്തിരിക്കേണ്ടതായുണ്ട്. ഘടനാപരമായ പരിഷ്കാരങ്ങൾ പൂർണമായി ഉറപ്പിക്കുന്നതിനും മുമ്പ് നിയന്ത്രണപരമായ ഇളവുകൾ അനുവദിക്കുന്നത് സമ്പദ് വ്യവസ്ഥയുടെ താൽപര്യങ്ങൾക്ക് ഹാനികരമായേക്കാവുന്നതാണ്.  താഴ്ന്നതോതിലുള്ള ഒരു സിആർഎആർ ഇച്ഛിക്കുന്നതിനായുള്ള വാദങ്ങളിലൊന്ന്, ഉയർന്ന മൂലധന ആവശ്യകത കുറഞ്ഞ വായ്പാ വളർച്ചയ്ക്കിടയാക്കുമെന്നതാണ്. ഗണിതശാസ്ത്രപരമായി ഇത് ശരിയാണെന്ന് വന്നേയ്ക്കാമെങ്കിലും, ഇവിടെ ഊന്നിപ്പറയേണ്ടുന്ന രണ്ട് പ്രധാനപ്പെട്ട വസ്തുതകളുണ്ട്. ഒന്നാമതായി, അത്തരത്തിലുള്ള അഭിപ്രായങ്ങൾ പ്രകടിപ്പിക്കുന്നത് സമ്പദ് വ്യവസ്ഥയിലെ വായ്പാ വളർച്ച, നിലവിലിരിക്കുന്ന വിപണി വിലകളെ അടിസ്ഥാനമാക്കി തിട്ടപ്പെടുത്തിയ ജിഡിപി വളർച്ചയ്ക്കനുസരണമായ അവസരത്തിലാണ്. 2018 ഒക്ടോബർ 12 ന് അവസാനിച്ച ദ്വൈവാരത്തിൽ ബാങ്ക് വായ്പ മുൻവർഷത്തിലേതിനേക്കാൾ 14.4 ശതമാനം കണ്ട് വർധിച്ചിട്ടുണ്ട്. വേറിട്ട് പ്രസ്താവിക്കേണ്ടുന്ന ഒരു കാര്യം, ബാങ്ക് വായ്പയുടെ പ്രവാഹം അപര്യാപ്തമായി അനുഭവപ്പെടുന്ന എൻബിഎഫ്സി മേഖലയിൽ 2018 മാർച്ച് 31 മുതൽ 2018 സെപ്തംബർ 30 വരെ 17.1 ശതമാനം വളർച്ച രേഖപ്പെടുത്തിയിരിക്കുന്നു എന്നതാണ്. 2018 സെപ്തംബർ 30 ലെ കണക്കുകൾ പ്രകാരം ശക്തമായ ഒരു അടിത്തറയുടെ പശ്ചാത്തലത്തിൽ മുൻവർഷത്തിലേതിനേക്കാൾ 48.30 ശതമാനം വായ്പാ വളർച്ചയാണ് കൈവരിച്ചിരിക്കുന്നത്. ചാർട്ടിലേക്ക് നാം മടങ്ങി വന്നാൽ, പഴയ കാലത്ത്, 'സപ്ലൈ പുഷ്' മൂലമുണ്ടായ ഉയർന്നതോതിലുള്ള വായ്പാ വളർച്ച ഉയർന്ന കോർപ്പറേറ്റ് ലിവറേജിനും, തത്.ഫലമായി ബാങ്കിങ് സമ്പ്രദായത്തിൽ നിഷ്ക്രിയ ആസ്തികൾക്കും ഇടയാക്കിയിരുന്നു എന്ന കാര്യം നമുക്ക് കാണാവുന്നതാണ്.  രണ്ടാമതായി, ബാങ്കിങ് വ്യവസ്ഥ കൂടുതൽ വായ്പാ വളർച്ചയുമായി മുന്നോട്ട് പോകുന്നതിന് പിന്തുണ നൽകാനായി മാറ്റങ്ങൾ ഉൾക്കൊള്ളാൻ പോന്നതാണെന്ന് ഉറപ്പു വരുത്തുന്നതിലേയ്ക്ക്, അതിന് ഉയർന്നതോതിലുള്ള മൂലധനമുണ്ടായിരിക്കണം. താഴെ നൽകിയിരിക്കുന്ന ചാർട്ട് 6 കാണിക്കുന്നത് ബാങ്ക് വായ്പയും ജിഡിപിയും തമ്മിലുള്ള അനുപാതം ഉയർന്നു നിൽക്കുന്ന രാജ്യങ്ങൾക്ക് ഉയർന്നതോതിലുള്ള ബാങ്ക് മൂലധനവും ഉണ്ടായിരിക്കുമെന്നതത്രെ.  സ്വകാര്യ മേഖലയ്ക്ക് ബാങ്കുകൾ നൽകുന്ന ആഭ്യന്തര വായ്പ (ജിഡിപി യുടെ ശതമാനത്തിൽ) (സ്രോതസ്സ് : അന്താരാഷ്ട്രനാണയ നിധിയും ലോകബാങ്കും) പൊതുമേഖലാ ബാങ്കുകളെ വിവേക പൂർവമായ മൂലധന നിയന്ത്രണങ്ങൾക്ക് വിധേയമാക്കേണ്ടതില്ല എന്ന് പലപ്പോഴും ആവർത്തിച്ചു കേൾക്കുന്ന ഒരു കാഴ്ചപ്പാടിനെക്കുറിച്ചു കൂടിയും ഞാൻ വ്യക്തമാക്കിക്കൊള്ളട്ടെ. ഈ ബാങ്കുകൾ ഇന്ത്യൻ റിപ്പബ്ലിക്കിന്റെ ഉടമസ്ഥതയിലുള്ളതാകയാൽ പരമാർത്ഥത്തിൽ അവ നഷ്ടസാധ്യതയില്ലാത്തവയാണെന്നും, ബാങ്ക് തകർച്ചകൾ ബാധിക്കാത്തവയാണെന്നു മാണ് വാദം. ഇന്ത്യയിൽ, പെയ്മെന്റ് ബാങ്കുകൾ, സ്മോൾ ഫിനാൻസ് ബാങ്കുകൾ എന്നിവയൊഴികെയുള്ള ഏതാണ്ട് എല്ലാ വാണിജ്യ ബാങ്കുകളും ഡോക്യുമെന്ററി ക്രെഡിറ്റ്, സ്റ്റാന്റ്റ് ബൈ ലെറ്റർ ഓഫ് ക്രെഡിറ്റ് മുതലായവയുടെ രൂപത്തിൽ അന്താരാഷ്ട്ര വ്യാപാരത്തിനും ഇന്ത്യൻ കോർപ്പറേറ്റുകളുടെ മുതൽ മുടക്കിനും വഴിയൊരുക്കുന്നതിനായുള്ള വായ്പാ സൗകര്യങ്ങൾ നൽകി വരുന്നതിൽ ഊർജ്ജസ്വലമായി ഏർപ്പെട്ടുകൊണ്ടിരിക്കുകയാണ്. ഇന്ത്യൻ ബാങ്കുകൾ പുറപ്പെടുവിക്കുന്ന അത്തരം ഗ്യാരന്റികൾ വിദേശബാങ്കുകൾ സ്വീകരിക്കുന്നതും ദൃഡീകരിക്കുന്നതും ഇന്ത്യൻ ബാങ്കുകൾ ഭദ്രമാണെന്ന് വിദേശബാങ്കുകൾ കരുതുന്നതിനെ അടിസ്ഥാനമാക്കിയാണ്. അന്തർദേശീയമായി സ്വീകരിക്കപ്പെട്ട നിയന്ത്രണപരമായ നിയമങ്ങളുടെ അനുവർത്തനം ഇന്ത്യൻ ബാങ്കിങ് വ്യവസ്ഥയ്ക്ക് ആവശ്യമായ വിശ്വാസ്യത നൽകുന്നുണ്ട്. ഇക്കാരണത്താൽ, ഇന്ത്യൻ ബാങ്കുകൾ നൽകുന്ന പിൻബലത്തിന്റെ ശക്തിയാൽ ഇന്ത്യൻ കോർപ്പറേറ്റുകൾക്ക് അന്താരാഷ്ട്ര വിപണി (ധനപരവും യഥാർത്ഥവുമായ) കളിലേയ്ക്ക് പ്രവേശനമാർഗം തുറന്നു കിട്ടുന്നുണ്ട്. അനേകം ഇന്ത്യൻ ബാങ്കുകൾ അവരുടെ സ്വന്തം മൂലധനത്തിനായും ധനപരമായ ആവശ്യങ്ങൾക്കായും അന്താരാഷ്ട്ര വിപണികളിൽ പ്രവേശിക്കുന്നുമുണ്ട്. ഇന്ത്യൻ ബാങ്കുകളുടെ കറസ്പോണ്ടന്റ് ബാങ്കിങ് ബന്ധങ്ങളും അവയുടെ സാമ്പത്തിക ഭദ്രതയെ ആശ്രയിച്ചാണിരിക്കുന്നത്. വിവേക പൂർവമായ മാനദണ്ഡങ്ങളിൽ ഉണ്ടാകാവുന്ന ഏതെങ്കിലും മന്ദീകരണം അവയുടെ വിശ്വാസ്യതയും അന്താരാഷ്ട്ര വിപണികളിലെ നിലനിൽപ്പും പുനഃക്രമീകരിക്കുന്നതിനിടനാക്കും. അത്തരമൊരു പുനഃക്രമീകരണം അവയുടെ ചെലവുകൾ വർധിപ്പിക്കുകയും, അവരുടെ ഇടപാടുകാർക്കായി ബിസിനസ്സ് ചെയ്യുന്നതിന്റെ സൗകര്യത്തെ ബാധിക്കുകയും, അവരുടെ ഇടപാടുകർക്ക് ബേസൽ നിലവാരങ്ങൾ പാലിക്കുന്ന മറ്റ് ബാങ്കുകളിലേക്ക് കുടിയേറേണ്ടതിന്റെ ആവശ്യം വരുത്തുകയും ചെയ്യും. മാത്രവുമല്ല, ഉടമസ്ഥതാഘടനയെ ആസ്പദമാക്കി ബാങ്കുകൾ വിപുലീകരിക്കുന്ന വ്യത്യസ്ത രീതിയിലുള്ള വിവേകപൂർവമായ നിയന്ത്രണങ്ങൾ, അവ ഒരേ വിപണിയിൽത്തന്നെ ഇടപാടുകൾ നടത്തുമ്പോൾ മത്സരസ്വഭാവം നഷ്ടമാകുകയും അത് വ്യവസ്ഥാനുസാരമായ അസന്തുതിലിതാവസ്ഥകൾ സൃഷ്ടിക്കുകയുമാകും ചെയ്യുക. പ്രകടമായിത്തന്നെ ഇവ അഭിലഷണിയമായി ഫലങ്ങളല്ല. ഞാൻ ഉപസംഹരിച്ചു കൊള്ളട്ടെ. സമ്പദ് വ്യവസ്ഥയുടെ വികാസത്തിന് ശക്തവും സുസ്ഥിരവുമായ ഒരു ബാങ്കിങ് വ്യവസ്ഥ അത്യന്താപേക്ഷിതമാണ്. ബാലൻസ്ഷീറ്റ് ശക്തമാണെന്ന് വിശ്വസിക്കുന്നതായി നടിക്കുന്നതിനേക്കാളും ബാലൻസ് ഷീറ്റിലെ ദൗർബല്യങ്ങൾ തിരിച്ചറിയുകയും ആവശ്യമായ കരുതലുകൾ ചെയ്യുകയും ചെയ്യുന്നതിലൂടെയാണ് യഥാർത്ഥമായ ശക്തി കൈവരുന്നത്. ഭാരത സർക്കാരും ഭാരതീയ റിസർവ് ബാങ്കും സമീപകാലത്ത് കൈക്കൊണ്ട നടപടികളെല്ലാം ഇന്ത്യയ്ക്ക് നിയമങ്ങൾ പാലിച്ചുകൊണ്ടുള്ള ഒരു ബാങ്കിങ് വ്യവസ്ഥ പ്രദാനം ചെയ്യുവാനുദ്ദേശിച്ചുള്ളതാണ്. ഇത് മുന്നോട്ടുള്ള ഒരു പ്രയാണമാണ്. അതിന്റെ ഗുണഫലങ്ങൾ കണ്ടു തുടങ്ങിയിരിക്കുന്നു. നമ്മുടെ ഇൻസോൾവൻസി, ബാങ്ക്റപ്റ്റസി നിയമങ്ങൾ പക്വമാകുമ്പോൾ ഇന്ത്യൻ സാമ്പത്തിക വ്യവസ്ഥയിലെ ഋണ വീണ്ടെടുപ്പ്, ആസ്തി ഗുണനിലവാരം എന്നിവയുടെ അനേകം ഘടകങ്ങൾ ആഗോള നിലവാരത്തിന് ചേർന്നതായിത്തീരും. തുടർന്ന്, നമ്മുടെ വായ്പാരംഗത്തെ തിരിച്ചടവ് വീഴ്ചയ്ക്കും, നഷ്ടമുളവാക്കുന്ന തിരിച്ചടവ് വീഴ്ചയ്ക്കുമുള്ള സംഭാവ്യതകൾ ആഗോള നിലവാരത്തിലേതു പോലെ കുറഞ്ഞുവരികയും ചെയ്യും. ആ ദിനങ്ങൾ നാം ചിന്തിക്കുന്നതിനേക്കാളും അടുത്തെത്തിയിരിക്കുന്നുവെന്ന ശുഭപ്രതീക്ഷ നമുക്ക് പുലർത്താം. അത്.വരേയ്ക്കും അന്താരാഷ്ട്ര അളവുകോലുകളുമായി പൊരുത്തപ്പെടുത്തുവാനെന്ന പേരിൽ മാനദണ്ഡങ്ങളിൽ വെള്ളം ചേർക്കാനുള്ള ഏതെങ്കിലും സമ്മർദ്ദത്തിനെ നാം പ്രതിരോധിക്കണം. കാരണം അത്തരമൊരു വീര്യം കുറയ്ക്കൽ തന്നിഷ്ട പ്രകാരമുള്ള ഒരു തിരഞ്ഞെടുപ്പാകുകയും, യഥാർഥ അവസ്ഥയെ മറച്ചു വച്ചു കൊണ്ടു നമ്മുടെ ബാങ്കുകൾ ശക്തമാണെന്ന ഒരു നാട്യത്തിനിടയാക്കുകയും ചെയ്യും. ഇത്തരം പ്രലോഭനങ്ങളെ ചെറുക്കുക വഴി. ഇന്നത്തേതിനേക്കാളും ഏറെ ശക്തമായ ഒരു ധനകാര്യ വ്യവസ്ഥ നാം കെട്ടിപ്പടുക്കുമെന്നും, ഭാവിയിലെ സംരംഭകർ, നിക്ഷേപകർ, മുതൽമുടക്കുകാർ, മാനേജർമാർ എന്നല്ല നിങ്ങൾക്ക് അന്യോന്യം വർത്തിക്കുവാൻ അവസരം ലഭിക്കുന്ന ഏതൊരു ഇടങ്ങളിലും അത്തരമൊരു സമ്പദ് വ്യവസ്ഥയുമായി സഹവർത്തിക്കുന്നതിൽ നിങ്ങൾക്ക് അഭിമാനമുണ്ടായിരിക്കു മെന്നും ഞാൻ വിശ്വസിക്കുന്നു. നിങ്ങൾ ശുഭാശംസകളും ദീപാവലി അഭിവാദ്യങ്ങളും നേരുന്നു. റഫറൻസസുകൾ :

1. ഭാരതീയ റിസർവ് ബാങ്ക് (ആർബിഐ) ഡപ്യൂട്ടി ഗവർണർ ശ്രീ.എൻ.എസ്.വിശ്വനാഥൻ 2018 ഒക്ടോബർ 29 ന് ജാംഷെഡ്പൂരിലെ സേവ്യർലേബർ റിലേഷൻസ് ഇൻസ്റ്റിറ്റ്യൂട്ടിൽ നടത്തിയ പ്രഭാഷണം |

പേജ് അവസാനം അപ്ഡേറ്റ് ചെയ്തത്: