IST,

IST,

मौद्रिक नीति समिति की 6 से 8 अक्टूबर 2021 के दौरान हुई बैठक के कार्यवृत्त

22 अक्टूबर 2021 मौद्रिक नीति समिति की 6 से 8 अक्टूबर 2021 के दौरान हुई बैठक के कार्यवृत्त भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी के अंतर्गत गठित मौद्रिक नीति समिति (एमपीसी) की तीसवीं बैठक 6 से 8 अक्टूबर 2021 के दौरान आयोजित की गई। 2. बैठक में सभी सदस्य – डॉ. शशांक भिडे, वरिष्ठ सलाहकार, नेशनल काउंसिल फॉर एप्लाइड इकोनॉमिक रिसर्च, दिल्ली; डॉ. आशिमा गोयल, अवकाश प्राप्त प्रोफेसर, इंदिरा गांधी इंस्टीट्यूट ऑफ डेवलपमेंट रिसर्च, मुंबई; प्रो. जयंत आर. वर्मा, प्रोफेसर, भारतीय प्रबंधन संस्थान, अहमदाबाद; डॉ. मृदुल के.सागर, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी (2) (सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक के अधिकारी); डॉ. माइकल देवब्रत पात्र, उप गवर्नर, प्रभारी मौद्रिक नीति उपस्थित रहें और इसकी अध्यक्षता श्री शक्तिकान्त दास, गवर्नर द्वारा की गई। फरवरी 2020 के बाद एमपीसी की यह पहली आमने-सामने की बैठक थी। 3. भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों के कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा:

4. एमपीसी ने रिज़र्व बैंक द्वारा उपभोक्ता विश्वास, परिवारों की मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र के प्रदर्शन, ऋण की स्थिति, औद्योगिक, सेवाओं और आधारभूत संरचना क्षेत्रों के लिए संभावनाएं और पेशेवर पूर्वानुमानों के अनुमानों का आकलन करने के लिए किए गए सर्वेक्षणों की समीक्षा की। एमपीसी ने इन संभावनाओं के विभिन्न जोखिमों के इर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से भी समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है। संकल्प 5. मौद्रिक नीति समिति (एमपीसी) ने आज (8 अक्टूबर 2021) अपनी बैठक में वर्तमान और उभरती समष्टिआर्थिक परिस्थिति का आकलन करने के आधार पर यह निर्णय लिया है कि :

एलएएफ़ के तहत रिवर्स रेपो दर बिना किसी परिवर्तन के 3.35 प्रतिशत पर और सीमांत स्थायी सुविधा (एमएसएफ़) दर एवं बैंक दर 4.25 प्रतिशत पर बनी हुई हैं।

ये निर्णय संवृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति को +/- 2 प्रतिशत के दायरे में रखते हुए 4 प्रतिशत का मध्यावधि लक्ष्य हासिल करने के अनुरूप है। इस निर्णय के पीछे की मुख्य सोच नीचे दिए गए विवरण में व्यक्त की गई हैं। आकलन वैश्विक अर्थव्यवस्था 6. 4-6 अगस्त, 2021 के दौरान एमपीसी की बैठक के बाद से, अपेक्षाकृत उच्च टीकाकरण वाले कुछ देशों सहित, कोविड-19 के डेल्टा उपभेद के तेजी से प्रसार के कारण सभी भौगोलिक क्षेत्रों में वैश्विक सुधार की गति में कमी आई है। अगस्त में सात महीने के निचले स्तर तक पहुँचने के बाद, वैश्विक क्रय प्रबंधक सूचकांक (पीएमआई) में सितंबर में थोड़ी वृद्धि हुई। 2021 की दूसरी तिमाही में विश्व पण्य व्यापार की मात्रा लचीली रही, लेकिन हाल ही में आपूर्ति और लॉजिस्टिक बाधाओं के बने रहने के कारण गति में कमी आई है। 7. पण्य की कीमतें ऊंची बनी हुई हैं, और परिणामस्वरूप, अधिकांश उन्नत अर्थव्यवस्थाओं (एई) और उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में मुद्रास्फीति दबाव बढ़ गया है, जिससे पूर्व समूह में कुछ केंद्रीय बैंकों और बाद के समूह के कुछ केंद्रीय बैंकों द्वारा मौद्रिक सख्ती की जा रही है। इस वर्ष में बाद में प्रमुख उन्नत अर्थव्यवस्थाओं में बांड खरीद की संभावित कमी के संयोजन के साथ मौद्रिक नीति के रुख में बदलाव, अगस्त में सीमाबद्ध रहने के बाद प्रमुख एई और ईएमई में बांड प्रतिफल में तेज वृद्धि के साथ अंतरराष्ट्रीय वित्तीय बाजारों को तनाव देना शुरू कर रहा है। अमेरिकी डॉलर तेजी से मजबूत हुआ है, जबकि हाल के सप्ताहों में पूंजी बहिर्वाह के साथ ईएमई मुद्राएं सितंबर की शुरुआत से कमजोर हुई हैं। घरेलू अर्थव्यवस्था 8. घरेलू मोर्चे पर, वास्तविक सकल घरेलू उत्पाद (जीडीपी) में बड़े अनुकूल आधार पर वर्ष-दर-वर्ष (वर्ष-दर-वर्ष) 2021-22 की पहली तिमाही के दौरान 20.1 प्रतिशत की वृद्धि हुई; हालाँकि, इसकी गति को महामारी की दूसरी लहर द्वारा कमजोर कर दिया गया था। 2021-22 की पहली तिमाही में वास्तविक जीडीपी का स्तर दो साल पहले अपने पूर्व-महामारी स्तर से 9.2 प्रतिशत कम था। मांग पक्ष पर, सकल घरेलू उत्पाद के लगभग सभी घटकों ने वर्ष-दर-वर्ष मजबूत संवृद्धि दर्ज की। आपूर्ति पक्ष पर, वास्तविक सकल मूल्य वर्धित (जीवीए) में 2021-22 की पहली तिमाही के दौरान वर्ष-दर-वर्ष 18.8 प्रतिशत की वृद्धि हुई। 9. संक्रमण में कमी, प्रतिबंधों में ढील और टीकाकरण की गति में तेज बढ़ोत्तरी के कारण अगस्त-सितंबर में आर्थिक गतिविधियों में तेजी आई। अगस्त में शांत रहने के बाद, दक्षिण-पश्चिम मानसून सितंबर में तेज हो गया, जिससे संचयी मौसमी वर्षा में कमी को दीर्घावधि के औसत से 0.7 प्रतिशत तक कम की गई और खरीफ की बुवाई पिछले वर्ष के स्तर से अधिक हो गई। पहले अग्रिम अनुमान के अनुसार 150.5 मिलियन टन का रिकॉर्ड खरीफ खाद्यान्न उत्पादन समग्र कृषि क्षेत्र के लिए शुभ संकेत है। सितंबर के अंत तक, जलाशय का स्तर पूरे जलाशय स्तर के 80 प्रतिशत पर था, जो दशकीय औसत से ऊपर था, जिससे रबी उत्पादन की संभावनाओं को बढ़ावा मिलने की उम्मीद है। 10. लंबे समय तक मंदी के बाद, औद्योगिक उत्पादन ने जुलाई में लगातार पांचवें महीने उच्च वर्ष-दर-वर्ष वृद्धि दर्ज की। सितंबर में विनिर्माण पीएमआई 53.7 पर सकारात्मक क्षेत्र में रहा। संपर्क-गहन गतिविधियों के लिए दबी हुई मांग से समर्थन के साथ सेवा गतिविधि को आधार मिला। सेवा पीएमआई सितंबर में 55.2 पर विस्तार क्षेत्र में जारी रहा, हालांकि कुछ उप-घटकों में कमी आई। अगस्त-सितंबर के लिए उच्च आवृत्ति संकेतक - रेलवे माल यातायात; सीमेंट उत्पादन; बिजली की मांग; बंदरगाह कार्गो; ई-वे बिल; जीएसटी और टोल संग्रह - पूर्व-महामारी स्तरों के सापेक्ष आर्थिक गतिविधियों के सामान्यीकरण में प्रगति का सुझाव देते हैं; हालांकि, घरेलू हवाई यातायात, दोपहिया वाहनों की बिक्री और स्टील की खपत जैसे संकेतक लगातार पिछड़ रहे हैं। बाहरी मांग में तेजी के कारण गैर-तेल निर्यात संवृद्धि मजबूत बनी रही। 11. अगस्त में 5.3 प्रतिशत पर हेडलाइन सीपीआई मुद्रास्फीति लगातार दूसरे महीने सौम्य हुई, जिसमें 2021 में हाल के शिखर से एक प्रतिशत अंक की गिरावट आई। यह मुख्य रूप से खाद्य मुद्रास्फीति में कमी से प्रेरित था। ईंधन मुद्रास्फीति अगस्त में नई ऊंचाई पर पहुंच गई। मुख्य मुद्रास्फीति, अर्थात खाद्य और ईंधन को छोड़कर मुद्रास्फीति जुलाई-अगस्त 2021 में 5.8 प्रतिशत पर उच्च और स्थिर रही। 12. चलनिधि समायोजन सुविधा (एलएएफ) के तहत स्थिर दर प्रतिवर्ती रेपो, 14-दिवसीय परिवर्तनीय दर प्रतिवर्ती रेपो (वीआरआरआर) और विशेष परिचालन के माध्यम से दैनिक अवशोषण जुलाई-अगस्त में औसतन ₹7.7 लाख करोड़ से बढ़कर सितंबर के दौरान ₹9.0 लाख करोड़ और अक्टूबर (6 अक्टूबर तक) के दौरान ₹9.5 लाख करोड़ हो गई, जिसके कारण अगस्त-सितंबर में प्रणालीगत चलनिधि में अधिक अधिशेष बनी रही। 2021-22 की दूसरी तिमाही के दौरान द्वितीयक बाजार सरकारी प्रतिभूति अधिग्रहण कार्यक्रम (जी-एसएपी 2.0) के तहत ₹1.2 लाख करोड़ की नीलामी ने मियादी संरचना में चलनिधि प्रदान की। 1 अक्टूबर 2021 को, आरक्षित धन (नकद आरक्षित अनुपात में परिवर्तन के पहले दौर के प्रभाव के लिए समायोजित) में 8.3 प्रतिशत (वर्ष-दर-वर्ष) की बढ़ोत्तरी हुई; 24 सितंबर, 2021 को मुद्रा आपूर्ति (एम3) और बैंक ऋण में क्रमशः 9.3 प्रतिशत और 6.7 प्रतिशत की वृद्धि हुई। भारत का विदेशी मुद्रा भंडार 2021-22 (1 अक्टूबर तक) में 60.5 बिलियन अमेरिकी डॉलर बढ़कर 637.5 बिलियन अमेरिकी डॉलर हो गया, जो आंशिक रूप से विशेष आहरण अधिकारों (एसडीआर) के आवंटन को दर्शाता है, और 2021-22 के लिए अनुमानित आयात के 14 महीने के करीब थे। संभावना 13. आगे बढ़ते हुए, मुद्रास्फीति प्रक्षेपवक्र 2021-22 की तीसरी तिमाही के दौरान कम होने के लिए तैयार है जिसे खरीफ की बुवाई और संभावित रिकॉर्ड उत्पादन में हालिया पकड़ से सहायता मिलती है। खाद्यान्न के पर्याप्त बफर स्टॉक के साथ, इन कारकों को अनाज की कीमतों को सीमित रखने में मदद करनी चाहिए। सब्जियों की कीमतें, मुद्रास्फीति की अस्थिरता का एक प्रमुख स्रोत, वर्ष में अब तक निहित बनी रही हैं और यदि बेमौसम बारिश के कारण कोई व्यवधान न हो तो, सौम्य बने रहने की संभावना है। दालों और खाद्य तेलों के मामले में सरकार द्वारा आपूर्ति पक्ष के हस्तक्षेप से मांग आपूर्ति के अंतर को पाटने में मदद मिल रही है; खरीफ फसल की कटाई से स्थिति में सुधार की उम्मीद है। हालांकि, हाल की अवधि में खाद्य तेलों की कीमतों में उछाल चिंता का विषय है। दूसरी ओर, कच्चे तेल की कीमतों से दबाव बना रहता है जो वैश्विक आपूर्ति और मांग की स्थिति संबंधी अनिश्चितताओं के कारण अस्थिर रहता है। घरेलू पंप की कीमतें बहुत ऊंचे स्तर पर बनी हुई हैं। धातुओं और ऊर्जा की बढ़ती कीमतों, प्रमुख औद्योगिक घटकों की भारी कमी और उच्च लॉजिस्टिक्स लागत से इनपुट लागत दबाव बढ़ रहा है। हालांकि, कमजोर मांग की स्थिति, आउटपुट कीमतों पर प्रभाव अंतरण को कम कर रही है। खाद्य कीमतों में सौम्यता के साथ सीपीआई हेडलाइन गति कमजोर हो रही है, जो अनुकूल आधार प्रभावों के साथ मिलकर निकट अवधि में मुद्रास्फीति में पर्याप्त सौम्यता ला सकती है। इन सभी कारकों को ध्यान में रखते हुए, व्यापक रूप से संतुलित जोखिमों के साथ 2021-22 के लिए सीपीआई मुद्रास्फीति 5.3 प्रतिशत; 2021-22 की दूसरी तिमाही में 5.1 प्रतिशत, तीसरी तिमाही में 4.5 प्रतिशत; चौथी तिमाही में 5.8 प्रतिशत अनुमानित है। 2022-23 की पहली तिमाही के लिए सीपीआई मुद्रास्फीति 5.2 प्रतिशत रहने का अनुमान है (चार्ट 1)। 14. दूसरी लहर की कमी से घरेलू आर्थिक गतिविधियों में तेजी आ रही है। आगे बढ़ते हुए, सामान्य खरीफ बुवाई को देखते हुए, ग्रामीण मांग में तेजी बने रहने की संभावना है, जबकि रबी की संभावनाएं उज्ज्वल हैं। टीकाकरण की गति में पर्याप्त तेजी, नए संक्रमणों में निरंतर कमी और आने वाले त्योहारों के मौसम से संपर्क गहन सेवाओं की दबी हुई मांग में तेजी से वृद्धि का समर्थन करना चाहिए, गैर-संपर्क गहन सेवाओं की मांग को मजबूत करना चाहिए, और शहरी मांग को बढ़ावा देना चाहिए। मौद्रिक और वित्तीय स्थितियां आसान और विकास में सहायक बनी रही। क्षमता उपयोग में सुधार हो रहा है, जबकि व्यापार संभावनाएं और उपभोक्ता विश्वास में सुधार हो रहा है। सरकार द्वारा बुनियादी ढांचे के विकास, परिसंपत्ति मुद्रीकरण, कराधान, दूरसंचार क्षेत्र और बैंकिंग क्षेत्र पर ध्यान केंद्रित करने वाले वैविध्यपूर्ण सुधारों से निवेशकों का विश्वास बढ़ना चाहिए, क्षमता विस्तार में वृद्धि होनी चाहिए और निजी निवेश में बढ़ोत्तरी होनी चाहिए। उत्पादन से जुड़ी प्रोत्साहन (पीएलआई) योजना घरेलू विनिर्माण और निर्यात के लिए शुभ संकेत है। वैश्विक अर्धचालक की कमी, पण्य की कीमतों और इनपुट लागत में वृद्धि, और संभावित वैश्विक वित्तीय बाजार में उतार-चढ़ाव घरेलू विकास की संभावनाओं के लिए प्रमुख नकारात्मक जोखिम हैं, साथ ही भविष्य के कोविड-19 प्रक्षेपवक्र की अनिश्चितता भी है। इन सभी कारकों को ध्यान में रखते हुए, वास्तविक सकल घरेलू उत्पाद की वृद्धि का अनुमान 2021-22 में 9.5 प्रतिशत पर बरकरार रखा गया है, जिसमें 2021-22 की दूसरी तिमाही में 7.9 प्रतिशत; तीसरी तिमाही में 6.8 प्रतिशत; और चौथी तिमाही में 6.1 प्रतिशत शामिल है। 2022-23 की पहली तिमाही के लिए वास्तविक सकल घरेलू उत्पाद की वृद्धि का अनुमान 17.2 प्रतिशत लगाया गया है (चार्ट 2) ।  15. जुलाई-अगस्त में मुद्रास्फीति के प्रिंट अनुमान से कम थे। मुख्य मुद्रास्फीति के ऊंचे स्तर पर बने रहने के साथ, केंद्र और राज्यों दोनों द्वारा पेट्रोल और डीजल पर अप्रत्यक्ष करों में कैलिब्रटेड कटौती के माध्यम से आपूर्ति पक्ष और लागत दबावों को और बेहतर बनाने के उपाय, मुद्रास्फीति में अधिक टिकाऊ कमी और मुद्रास्फीति की उम्मीदों को स्थिर करने में योगदान देंगे। कुल मांग के लिए संभावनाओं में उत्तरोत्तर सुधार हो रहा है लेकिन सुस्ती बड़ी है: उत्पादन अभी भी पूर्व-कोविड स्तर से नीचे है और बहाली असमान और गंभीर रूप से नीति समर्थन पर निर्भर है। महामारी-पूर्व स्तरों की तुलना में, संपर्क गहन सेवाएं, जो भारत में आर्थिक गतिविधियों के लगभग पाँच में से दो हिस्से में योगदान करती हैं, अभी भी काफी पीछे हैं। विनिर्माण क्षेत्र में क्षमता उपयोग अपने महामारी-पूर्व के स्तर से नीचे है और निवेश की मांग में सतत बदलाव के लिए इसके दीर्घावधि औसत की शीघ्र बहाली महत्वपूर्ण है। भले ही घरेलू अर्थव्यवस्था में सुधार के संकेत दिखाई दे रहे हैं लेकिन कुछ प्रमुख एशियाई और उन्नत अर्थव्यवस्थाओं में धीमी गति से विकास, हाल के हफ्तों में प्राकृतिक गैस की कीमतों में तेज उछाल और कुछ प्रमुख उन्नत अर्थव्यवस्थाओं में मौद्रिक नीति के सामान्यीकरण से उत्पन्न चिंताओं से बाह्य वातावरण अधिक अनिश्चित और चुनौतीपूर्ण हो रहा है। इस पृष्ठभूमि में, सभी नीतिगत चैनलों के माध्यम से चल रहे घरेलू सुधार को दृढ़ता से पोषित करने की आवश्यकता है। विकास और मुद्रास्फीति के संभावनाओं की अनिश्चितताओं को देखते हुए एमपीसी सतर्क रहेगा। तदनुसार, उभरती हुई स्थिति को ध्यान में रखते हुए, एमपीसी ने नीति रेपो दर को 4 प्रतिशत पर अपरिवर्तित रखने और यह सुनिश्चित करते हुए कि मुद्रास्फीति भविष्य में लक्ष्य के भीतर बनी रहे, एमपीसी ने टिकाऊ आधार पर संवृद्धि को बनाए रखने एवं अर्थव्यवस्था पर कोविड-19 के प्रभाव को कम करने के उद्देश्य से जब तक आवश्यक हो निभावकारी रुख बनाए रखने का निर्णय लिया। 16. एमपीसी के सभी सदस्य – डॉ. शंशाक भिडे, डॉ. आशिमा गोयल, प्रो. जयंत आर. वर्मा, डॉ. मृदुल के. सागर, डॉ. माइकल देवव्रत पात्र और श्री शक्तिकान्त दास ने नीति रेपो दर को 4.0 प्रतिशत पर अपरिवर्तित रखने के लिए सर्वसम्मति से मतदान किया। 17. प्रो. जयंत आर. वर्मा को छोड़कर एमपीसी के सभी सदस्यों अर्थात् डॉ. शंशाक भिडे, डॉ. आशिमा गोयल, डॉ. मृदुल के. सागर, डॉ. माइकल देवव्रत पात्र और श्री शक्तिकान्त दास ने सर्वसम्मति से यह सुनिश्चित करते हुए कि मुद्रास्फीति भविष्य में लक्ष्य के भीतर बनी रहे, और टिकाऊ आधार पर संवृद्धि को बनाए रखने एवं अर्थव्यवस्था पर कोविड-19 के प्रभाव को कम करने के उद्देश्य से जब तक आवश्यक हो निभावकारी रुख बनाए रखने के लिए मतदान किया। प्रो. जयंत आर. वर्मा ने संकल्प के इस भाग पर संदेह व्यक्त किया। 18. एमपीसी की बैठक का कार्यवृत्त 22 अक्टूबर 2021 को प्रकाशित किया जाएगा। 19. एमपीसी की अगली बैठक 6 से 8 दिसंबर 2021 के दौरान निर्धारित है।

डॉ. शशांक भिड़े का वक्तव्य 20. वर्तमान वित्तीय वर्ष के पहले दो महीनों में देश को कोविड-19 महामारी की दूसरी लहर के सबसे भीषण झटके से अब आर्थिक गतिविधियों के बहाल होने की ओर कई संकेतक इंगित करते हैं। राष्ट्रीय सांख्यिकी कार्यालय (एनएसओ) द्वारा 2021-22 की पहली तिमाही के लिए जीडीपी का अनुमान दूसरी लहर की इस अवधि में वर्ष-दर-वर्ष (वाई-ओ-वाई) 20.1 प्रतिशत की वृद्धि की ओर संकेत करता है। जीडीपी में यह तेज वृद्धि 2019-20 की पहली तिमाही के सापेक्ष पहली लहर की तुलना में दूसरी लहर के न्यून आर्थिक प्रभाव को दर्शाती है, पहली लहर के दौरान 2020-21 की पहली तिमाही में 24.4 प्रतिशत की गिरावट की तुलना में चालू वित्त वर्ष की पहली तिमाही में सकल घरेलू उत्पाद में 9.2 प्रतिशत तक की कमी आई है। ये पैटर्न महामारी के नकारात्मक प्रभाव की सीमा और अर्थव्यवस्था के पुनर्निर्माण की चुनौती को इस तथ्य पर विचार करते हुए कि कुछ क्षेत्रों को दूसरों की तुलना में कहीं अधिक नुकसान हुआ है, परिलक्षित करता है। 21. अलग-अलग स्तर पर, वर्ष-दर-वर्ष आधार पर वित्त वर्ष 2022 की पहली तिमाही में सकल घरेलू उत्पाद के सभी प्रमुख घटक, निजी अंतिम खपत व्यय (पीएफसीई), सकल निर्धारित निवेश (जीएफसीएफ) और निर्यात में क्रमशः 19.3 प्रतिशत, 55.3 प्रतिशत और 39.1 प्रतिशत तक की तेजी से वृद्धि हुई है। सकल जीडीपी मामले में, पीएफसीई और जीएफसीएफ 2019-20 की पहली तिमाही में अपने महामारी-पूर्व स्तर से नीचे हैं। सरकार के अंतिम उपभोग व्यय (जीएफ़सीई) में 2021-22 की पहली तिमाही में 2020-21 की इसी अवधि की तुलना में गिरावट आई, क्योंकि बाद की अवधि में इसमें काफी वृद्धि हुई थी। निर्यात अब 2019-20 की पहली तिमाही में देखे गए पूर्व-महामारी स्तर से ऊपर है। आयात 2021-22 की पहली तिमाही में तेजी से बढ़ा, लेकिन 2019-20 की पहली तिमाही में देखे गए स्तर से नीचे रहा। 22. महामारी की दूसरी लहर के दौरान आपूर्ति पक्ष में व्यवधान पहली लहर से थोड़ा कम तंगहाल था क्योंकि ये व्यवधान राष्ट्रीय स्तर पर नहीं बल्कि राज्य स्तर पर या इससे भी अधिक स्थानीय स्तर पर थे। इससे आपूर्ति पक्ष पर बाधाओं को कम करने में मदद मिली लेकिन महत्वपूर्ण आय और रोजगार के नुकसान के कारण मांग पक्ष की कमजोरी को दूर करने के लिए धीमी रही। आर्थिक सुधार की प्रकृति में इनमें से कुछ अंतर संवृद्धि के वर्तमान असमान पैटर्न में परिलक्षित होते हैं। 23. आर्थिक गतिविधि के महामारी-पूर्व स्तर पर वापसी की उम्मीद तब की जा सकती है, जब आपूर्ति पक्ष पर प्रतिबंधों को उदार किया जाएगा, सामान्य स्थिति में इस बहाली की गति आपूर्ति के साथ-साथ मांग को प्रभावित करने वाले कारकों पर निर्भर करेगी। आपूर्ति पक्ष पर, पर्याप्त मांग की उपस्थिति में, इनपुट की आपूर्ति, इनपुट की कीमतों में वृद्धि के अलावा नए वातावरण में कारोबार के लिए नए निवेश की आवश्यकता के कारण विस्तार बाधित हो सकता है। यदि आपूर्ति पक्ष पर इस बहाली की गति धीमी है, तो मांग में तेजी से वृद्धि होने पर कीमतों में वृद्धि होगी। यदि आपूर्ति अधिक तेजी से बढ़ती है, तो मूल्य वृद्धि मंद हो सकती है, हालांकि दोनों ही मामलों में, कच्चे तेल और कमोडिटी बाजारों सहित बाहरी क्षेत्र से बहिर्जात मूल्य झटके संभावनाओं के लिए सकारात्मक जोखिम प्रदान करते हैं। 24. अप्रैल 2021 के आंकड़ों को छोड़कर, जिसके लिए वर्ष-दर-वर्ष वृद्धि दर असाधारण रूप से उच्च थी, औद्योगिक उत्पादन सूचकांक (आईआईपी-सामान्य), 2021 के मई और जून में दोहरे अंकों की वृद्धि दर दर्ज करते हुए, 2019 उसी दो महीने के स्तर से नीचे था। हालांकि, जुलाई 2021 में, खनन और बिजली के मामले में आईआईपी दो साल पहले के स्तर से ऊपर था और आईआईपी-सामान्य जुलाई 2019 के स्तर से केवल 0.3 प्रतिशत नीचे था। प्रवृत्ति स्पष्ट रूप से औद्योगिक गतिविधि के महामारी-पूर्व स्तरों तक जाने जैसी है। ऐसे पैटर्न भी हैं जो कुछ क्षेत्रों में कमजोर उत्पादन वृद्धि का भी सुझाव देते हैं। जुलाई 2021 में, उपभोक्ता वस्तुओं, विशेष रूप से टिकाऊ उपभोक्ता वस्तुओं के लिए, आईआईपी जुलाई 2019 की तुलना में कम था; यह प्राथमिक और पूंजीगत वस्तुओं के लिए जुलाई 2019 के महामारी-पूर्व स्तरों से मामूली अधिक था; मध्यवर्ती वस्तुओं और बुनियादी ढांचे/निर्माण क्षेत्रों के मामले में 2 से 2.5 प्रतिशत के बीच था। 25. गैर-आईटी सेवाओं में उन क्षेत्रों की पहचान करना भी महत्वपूर्ण है जो बहाली के प्रारंभिक चरण में हैं। एमएसएमई और अनौपचारिक क्षेत्र के उद्यमों को उन परिस्थितियों में काम करने में अधिक चुनौतियों का सामना करना पड़ता है, जिनमें इनपुट मूल्य दबाव महत्वपूर्ण हैं और उपभोक्ता मांग अभी भी ठीक हो रही है। 26. जबकि 2021 के पहले अग्रिम अनुमानों में अनुमानित उच्च खरीफ फसल उत्पादन के आलोक में ग्रामीण मांग में उछाल आने की उम्मीद है, ट्रैक्टर और मोटर साइकिल की बिक्री - ग्रामीण मांग की स्थिति के लिए प्रॉक्सी - अप्रैल-अगस्त 2021 में 2019 में इसी अवधि के स्तर की तुलना में भिन्न पैटर्न दिखाती है। ट्रैक्टर की बिक्री में तेजी से वृद्धि हुई है और मोटर साइकिल की बिक्री में नकारात्मक वृद्धि हुई है। शहरी मांग के मामले में, घरेलू हवाई यात्री यातायात, यात्री वाहनों की बिक्री और टिकाऊ उपभोक्ता वस्तुओं की बिक्री अलग-अलग रुझान दिखाती है। जबकि इस पैटर्न में से कुछ आपूर्ति पक्ष प्रतिबंध (हवाई यातायात) या आपूर्ति श्रृंखला व्यवधान (ऑटोमोबाइल क्षेत्र) से संबंधित है, महामारी-पूर्व स्तर पर समग्र खपत की मांग की बहाली असमान है। 27. सितंबर 2021 के लिए आरबीआई के उपभोक्ता विश्वास सर्वेक्षण से पता चलता है कि जुलाई 2021 के सर्वेक्षण की तुलना में उत्तरदाताओं के एक बड़े अनुपात ने सामान्य आर्थिक स्थिति में सुधार दर्ज किया। लेकिन उत्तरदाताओं का एक बड़ा समूह- 72 प्रतिशत से अधिक - एक साल पहले की तुलना में समग्र स्थिति को खराब समझता है। जुलाई 2021 के सर्वेक्षण के परिणामों की तुलना में उत्तरदाताओं का एक बड़ा हिस्सा एक साल आगे समग्र आर्थिक स्थिति में सुधार की उम्मीद करता है। लेकिन यह अनुपात एक साल पहले के सर्वेक्षण के नतीजों से कम है। उपभोक्ता मनोभावों में प्रदर्शित चिंताएं रोजगार और आय की स्थिति के आकलन को प्रतिबिंबित करती हैं। उत्तरदाताओं का एक बड़ा हिस्सा अब एक साल पहले से अधिक व्यय कर रहा है, लेकिन सुधार 'विवेकाधीन व्यय' की तुलना में 'आवश्यक वस्तुओं' पर व्यय करने में है। सेंटर फॉर मॉनिटरिंग इंडियन इकोनॉमी (सीएमआईई) के सर्वेक्षणों के अनुसार मई 2021 में देखे गए चरम स्तरों से ग्रामीण और शहरी क्षेत्रों में बेरोजगारी दर में गिरावट और श्रम बल की भागीदारी दरों में वृद्धि एक सकारात्मक पैटर्न है। 28. निवेश गतिविधि 2020-21 के स्तर से ऊपर उठ गई है लेकिन अभी तक 2019-20 के स्तर तक नहीं पहुंच पाई है। टीकाकरण में त्वरित प्रगति और निवेश के अवसरों को खोलने के लिए कई आर्थिक नीतिगत पहल नए निवेशों को सकारात्मक प्रोत्साहन देने वाले कारकों में से हैं। कुछ सकारात्मक निवेश मनोभाव चालू वित्त वर्ष में मजबूत एफडीआई प्रवाह और सफल आईपीओ में परिलक्षित होती हैं। आरबीआई द्वारा मुख्य रूप से अगस्त-सितंबर 2021 में किए गए उद्यमों का सर्वेक्षण खासकर विनिर्माण क्षेत्र में पिछली तिमाही में गिरावट की तुलना में मांग की स्थिति में तेज सुधार दिखाता है। चालू वित्त वर्ष की अगली दो तिमाहियों में मांग की स्थिति में लगातार सुधार की उम्मीद है। इनपुट लागत दबाव उद्यमों के लिए मुख्य चिंता का विषय बना हुआ है, जो लाभप्रदता प्राप्त करने के लिए उच्च बिक्री मूल्य का नेतृत्व करते हैं। समग्र व्यावसायिक स्थिति में, विशेष रूप से विनिर्माण और सेवाओं के लिए, 2021-22 की तीसरी तिमाही में सुधार और चौथी तिमाही तथा 2022-23 की पहली तिमाही में मजबूत रहने की उम्मीद है। 29. पीएमआई जैसे संकेतक विनिर्माण के मामले में जुलाई-सितंबर 2021 में और सेवाओं के लिए अगस्त-सितंबर 2021 में विस्तार क्षेत्र में थे। कई उच्च आवृत्ति संकेतक जुलाई-अगस्त 2020 के दौरान देखी गई गिरावट से आर्थिक गतिविधियों में बहाली की ओर इशारा करते हैं। हवाई यात्री यातायात और परिवहन ईंधन की खपत जुलाई-अगस्त 2021 में वर्ष -दर-वर्ष आधार पर महत्वपूर्ण वृद्धि दर्शाती है। आर्थिक गतिविधियों में व्यापक सुधार रेलवे माल ढुलाई में लगातार वृद्धि, बंदरगाह यातायात में वृद्धि, एयर कार्गो, ई-वे बिल और जीएसटी संग्रह में परिलक्षित होता है। गैर-खाद्य ऋण में मामूली विस्तार जारी है, हालांकि बैंक जमा में विस्तार की दर से कम है। समग्र रुझान उभरती हुई संवृद्धि गति की ओर इशारा करते हैं, इसमें से कुछ महामारी की स्थिति में लगाए गए प्रशासनिक प्रतिबंधों में ढील से है क्योंकि देश भर में टीकाकरण अभियान तेजी से बढ़ रहा है और संक्रमण के सक्रिय मामलों की संख्या में कमी आ रही है। 30. 2021-22 में अब तक की कुल मांग के प्रमुख ड्राइवरों में से एक निर्यात, माल और सेवाओं दोनों का रहा है। घरेलू मांग में तेजी को दर्शाते हुए आयात में भी वृद्धि हुई है। विकसित अर्थव्यवस्थाओं में आर्थिक विकास में तेजी के कारण बाहरी मांग का पुनरुद्धार निर्यात प्रदर्शन का समर्थन करने वाला एक महत्वपूर्ण कारक रहा है। आपूर्ति श्रृंखला की बाधाएं और वैश्विक स्तर पर महामारी की स्थिति का बना रहना, विशेष रूप से कुछ उन्नत अर्थव्यवस्थाओं में, चिंता का विषय है। 31. वर्तमान विकास गति से, 2021-22 में सकल घरेलू उत्पाद के 2019-20 में प्राप्त स्तर से अधिक होने की उम्मीद है। विभिन्न क्षेत्रों में चल रही बहाली की असमान गति इस बात पर प्रकाश डालती है कि टीकाकरण के माध्यम से कोविड संक्रमण से सुरक्षा, कोविड संबंधी उचित व्यवहार और संक्रमण की किसी भी नई लहर को कम करने के लिए स्वास्थ्य सेवाओं की उपलब्धता वैविध्यपूर्ण सतत विकास प्राप्त करने के लिए आवश्यक होगी। 32. मुद्रास्फीति के दबाव के साथ-साथ आर्थिक विकास का पुनरुद्धार भी हो रहा है। मुद्रास्फीति के स्रोतों में अंतरराष्ट्रीय बाजारों और घरेलू बाजारों से मूल्य दबाव शामिल हैं। आपूर्ति की सीमित स्थिति ने घरेलू बाजारों में कीमतों पर दबाव बढ़ा दिया है। उत्पादन और खपत की कुछ महत्वपूर्ण वस्तुओं की कीमतों में तेज वृद्धि का भी व्यापक प्रभाव पड़ता है। सीपीआई मुद्रास्फीति की वर्तमान संभावना पेट्रोलियम ईंधन की कीमतों में और अंतरराष्ट्रीय वस्तुओं की कीमतों वृद्धि से प्रेरित है, जिससे कच्चे माल की लागत, परिवहन लागत और ऊर्जा लागत में वृद्धि हुई है, भले ही मांग की स्थिति में बहाली मामूली रही हो। सरकार द्वारा बुनियादी ढांचे की बाधाओं को कम करने के लिए राजकोषीय और प्रशासनिक उपायों ने बाहरी बाजारों से मूल्य आवेगों के संभावित प्रभाव को कम करने में मदद की है। लेकिन उत्पादकता में सुधार के लिए अधिक क्षमता उपयोग, नए निवेश की आवश्यकता है ताकि बढ़ती कुल मांग को और अधिक मूल्य दबावों के बिना पूरा किया जा सके। इस महत्वपूर्ण मोड़ पर बढ़ती मांग के लिए आपूर्ति प्रतिक्रिया का समर्थन करने के लिए मौद्रिक और राजकोषीय उपायों की आवश्यकता होगी। 33. जून-अगस्त 2021 के दौरान हेडलाइन सीपीआई मुद्रास्फीति (वर्ष-दर-वर्ष) औसतन 5.7 प्रतिशत रही, जो जून-अगस्त 2020 के दौरान देखी गई 6.5 प्रतिशत से कम है। मुद्रास्फीति के चालक वास्तव में दो वर्षों के बीच भिन्न थे। जून-अगस्त 2020 में यह खाद्य मुद्रास्फीति थी और 2021 में इसी अवधि में यह ईंधन मुद्रास्फीति रही है। जून-अगस्त 2021 के दौरान ईंधन के लिए सीपीआई में 12.6 प्रतिशत की वृद्धि हुई, जबकि जून-अगस्त 2020 में यह 2.1 प्रतिशत थी; जून-अगस्त 2021 में खाद्य के लिए सीपीआई में 4.6 प्रतिशत की वृद्धि हुई और 2020 की समान अवधि में यह वृद्धि 8.2 प्रतिशत थी। जून-अगस्त 2021 में कोर सीपीआई मुद्रास्फीति 5.9 प्रतिशत और 2020 में इसी अवधि में 5.5 प्रतिशत थी। खाद्य और ईंधन से स्पिल ओवर प्रभावों के अलावा, कोर मुद्रास्फीति परिवहन ईंधन और परिवहन सेवाओं की कीमतों से प्रभावित होती है जो सीधे कच्चे तेल की कीमतों के झटके से प्रभावित होती हैं। लॉजिस्टिक सेवाओं की दक्षता में सुधार और अप्रत्यक्ष करों में कमी परिवहन सेवाओं की लागत और समग्र मुद्रास्फीति पर ऐसे बाहरी झटकों को कम करने में महत्वपूर्ण भूमिका निभाएगी। 34. आगे बढ़ते हुए, कच्चे तेल सहित अंतरराष्ट्रीय पण्यों की कीमतें जैसे बाहरी कारक सीपीआई के विकास में महत्वपूर्ण भूमिका निभाएंगे। बेहतर मांग की स्थिति का तात्पर्य भी मूल्य के मोर्चे पर उच्च दबाव से होगा जब तक कि बेहतर उत्पादकता के साथ आपूर्ति का विस्तार न हो। पहली तिमाही 5.6 प्रतिशत की वास्तविक दर को देखते हुए वित्त वर्ष 2021-22 के लिए औसतन 5.3 प्रतिशत के साथ वित्त वर्ष 2021-22 की दूसरी, तीसरी और चौथी तिमाही के लिए अनुमानित सीपीआई मुद्रास्फीति दर क्रमशः 5.1, 4.5 और 5.8 प्रतिशत है। 2021-22 के लिए यह अनुमानित मुद्रास्फीति दर अगस्त में अनुमानित 5.7 प्रतिशत की तुलना में 40 आधार अंकों से कम है, जो अभी भी लक्ष्य से ऊपर है लेकिन मुद्रास्फीति लक्ष्य के सहिष्णुता बैंड के भीतर है। सितंबर 2021 के लिए आरबीआई का पेशेवर पूर्वानुमानकर्ताओं का सर्वेक्षण (एसपीएफ़) पहली तिमाही में 5.6 प्रतिशत की वास्तविक दर को ध्यान में रखते हुए वित्त वर्ष 2021-22 के लिए 5.3 प्रतिशत का औसत पूर्वानुमान प्रदान करता है। अनुमानों में इस गिरावट का एक स्पष्ट चालक खाद्य मुद्रास्फीति है। कोर सीपीआई मुद्रास्फीति दर को वर्तमान स्तर से कम करने के लिए अन्य बातों के साथ-साथ पेट्रोलियम ईंधन की कीमतों में कमी की आवश्यकता होगी। 35. उत्पादन में हालिया रुझानों को ध्यान में रखते हुए वित्त वर्ष 2021-22 के लिए सकल घरेलू उत्पाद की वृद्धि को 9.5 प्रतिशत पर बरकरार रखा गया है। वर्ष-दर-वर्ष जीडीपी वृद्धि के अनुमानों को अगस्त की एमपीसी बैठक में 7.3 प्रतिशत से बढ़ाकर दूसरी तिमाही में 7.9 प्रतिशत, तीसरी तिमाही में 6.3 से 6.8 प्रतिशत कर दिया गया है, जबकि चौथी तिमाही की वृद्धि 6.1 प्रतिशत पर अपरिवर्तित बनी हुई है। सितंबर 2021 के लिए एसपीएफ़ वित्त वर्ष 2021-22 के लिए 9.4 प्रतिशत का औसत पूर्वानुमान प्रदान करता है, जिसे जुलाई के सर्वेक्षण से बढ़ाकर संशोधित किया गया है। 36. वित्त वर्ष 2021-22 के लिए हेडलाइन मुद्रास्फीति दर और अपरिवर्तित जीडीपी विकास दर में अनुमानित मंदी अंतर्निहित समष्टि आर्थिक स्थितियों में सुधार को दर्शाती है। हालांकि, बाहरी मांग और कीमत की स्थिति में अनिश्चितताओं और असमान क्षेत्रीय विकास पैटर्न के संदर्भ में, विकास की गति को मजबूत करने और मुद्रास्फीति के दबाव को कम करने के लिए इस समय एक निभावकारी मौद्रिक नीति रुख और व्यापक नीति समर्थन आवश्यक है। 37. तदनुसार, मैं पॉलिसी के रेपो दर को 4.0 प्रतिशत पर अपरिवर्तित रखने के पक्ष में वोट देता हूं। मैं, यह सुनिश्चित करते हुए कि मुद्रास्फीति लक्ष्य के भीतर बनी रहे, टिकाऊ आधार पर संवृद्धि को पुनर्जीवित करने और सतत रखने तथा अर्थव्यवस्था पर कोविड-19 के प्रभाव को कम करने के लिए जब तक आवश्यक हो, निभावकारी रुख बनाए रखने के पक्ष में भी वोट देता हूँ। डॉ. आशिमा गोयल का वक्तव्य 38. हमने मजबूत बहाली के साथ अब तक एक कठिन वर्ष को अच्छी तरह से नेविगेट किया है। हेडलाइन मुद्रास्फीति भी लक्ष्य की ओर सौम्य हो रही है। 39. यह सिद्धांत कि अस्थायी कोविड -19 से संबंधित आपूर्ति झटके मुद्रास्फीति के लिए काफी हद तक जिम्मेदार हैं, लगता है कि यह अच्छी तरह से आयोजित किया गया है, हालांकि बार-बार पण्य की कीमतों में झटके एक मुद्दा है। अन्य मदों के लिए कुछ पास थ्रू है लेकिन अभी तक इसे सामान्यीकृत नहीं किया गया है। तेल की कीमतों के अलावा, इलेक्ट्रॉनिक सामान और उपभोक्ता टिकाऊ वस्तुओं के लिए मुद्रास्फीति अधिक है जो कोविड -19 वैश्विक कमी और आपूर्ति श्रृंखला के मुद्दों से प्रभावित है ; खुदरा खराब होने वाली आपूर्ति श्रृंखलाएं तेजी से बहाल होने में सक्षम थीं। मुद्रास्फीति, साथ ही घरेलू और कारोबारी मुद्रास्फीति की उम्मीदें चरम लहरों के दौरान बढ़ीं और उसके बाद उसमें गिरावट आई। वैश्विक मूल्य आघात अधिक स्थायी हो गए हैं, जो अस्थिर कोर मुद्रास्फीति में योगदान कर रहे हैं। पेट्रोलियम उत्पादों पर कर में कटौती घरेलू मुद्रास्फीति को बनाए रखने वाले ऊर्ध्वगामी गति को तोड़ने के लिए आवश्यक है। सरकार की पहल ने खाद्य मुद्रास्फीति में गिरावट में योगदान दिया है। यह, और सापेक्ष राजकोषीय रूढ़िवाद, मौद्रिक नीति को निभावकारी रहने में सक्षम बनाता है, वास्तविक ब्याज दर को विकास दर से काफी नीचे रखता है, वसूली को प्रोत्साहित करता है और सार्वजनिक ऋण अनुपात को कम करता है। अधिशेष चलनिधि के साथ संयुक्त रूप से न्यून वास्तविक दरों से उत्पादन वृद्धि में संचरण अच्छी तरह से स्थापित है। 40. आम तौर पर मुख्य मुद्रास्फीति से हेडलाइन तक कारण होता है, लेकिन ऐसा नहीं होना चाहिए यदि कोर मुद्रास्फीति में वृद्धि प्रतिवर्ती आपूर्ति झटके के कारण होती है। अव्यवहार्य तत्व की वजह से मौजूदा कीमतों में बड़ी अनिश्चितता बनी हुई है जो बढ़ती कमी से लाभ की तलाश में है। इसलिए अचानक बड़ी गिरावट संभव है। तेल की कीमतों ने उच्च अस्थिरता दिखाई है। जलवायु परिवर्तन की सक्रियता जो वर्तमान बढ़ोत्तरी के लिए आंशिक रूप से जिम्मेदार है, भविष्य में तेल की मांग को भी कम करेगी। चीन से निर्यात घटने से कंटेनर कीमतों में सौम्यता के संकेत मिल रहे हैं। नीति को डेटा आधारित होना चाहिए, क्योंकि मुद्रास्फीति मार्गदर्शन की तुलना में तेजी से गिर सकती है, या आपूर्ति-पक्ष के मुद्दे नए बढ़ोत्तरी का कारण बन सकते हैं। 41. मांग में कमी और त्योहारी सीजन के अलावा मांग भी अनिश्चित है। वैश्विक विकास में कुछ मंदी और कोविड -19 से अधिक आश्चर्य संभव है, हालांकि टीकाकरण अच्छी तरह से प्रगति पर है। आंकड़ों में कमी का मतलब है कि हम अभी तक छोटे और मध्यम उद्यमों (एसएमई) में, संपर्क गहन सेवाओं और रोजगार में क्षति की सीमा को नहीं जानते हैं। 42. वर्तमान स्थिति यह बताती है कि मौद्रिक-वित्तीय स्थितियां निभावकारी बनी रहें। बड़ी अनिश्चितता के समय में यह महत्वपूर्ण है कि नीति स्थिर और सहायक बनी रहे। इसलिए, रेपो दर में एक ठहराव और एक निभावकारी रुख की आवश्यकता है और मैं इनके लिए वोट करता हूं। फिर भी, नीति को बदलती परिस्थितियों के अनुरूप लगातार अनुकूलन करना पड़ता है। वैश्विक वित्तीय संकट के बाद अति-प्रोत्साहन, जिसके परिणामस्वरूप तीव्र समायोजन में देरी होती है, से बचना होगा। 43. आवश्यक अतिरिक्त चलनिधि की मात्रा क्या है? पिछले दो महीनों में बड़े प्रवाह के कारण चलनिधि में वृद्धि हुई है। उन्नत देशों में आम तौर पर नए चलनिधि की उपलब्धता को रोककर बाहर निकलना शुरू होता है, हालांकि मौजूदा स्तरों को केवल धीरे-धीरे और स्वाभाविक रूप से प्रतिभूतियों की परिपक्वता जे रूप में कम करने की अनुमति है। अनुभव यह है कि डेटा का अनुसरण करते हुए नीतिगत दरों में पारदर्शी परिवर्तनों के लिए बाजार अच्छी प्रतिक्रिया देता है। उदाहरण के लिए, यदि वृद्धि के अच्छी तरह से स्थापित होने के कारण दरें बढ़ती हैं, तो शेयर बाजार अच्छा प्रदर्शन करना जारी रखता है। 44. हालाँकि, भारत में एक अनौपचारिक क्षेत्र के साथ-साथ एक आधुनिक क्षेत्र भी है जिसकी सहायता अल्पकालिक चलनिधि की मौजूदा व्यवस्थाओं द्वारा अलग तरह से की जाती है। केवल बैंकों के पास रेपो और रिवर्स रेपो विंडो तक पहुंच है। विदेशी प्रवाह, सरकारी नकदी शेष और मुद्रा रिसाव से भी बड़े झटके हैं। इसलिए, इन झटकों को अवशोषित करने के लिए चलनिधि को पर्याप्त अधिशेष में रखने की आवश्यकता है, भले ही प्रतिवर्ती रेपो में धीरे-धीरे बढ़ोत्तरी को अनुमति से अधिशेष कम हो जाती है और गैर-बैंकों के लिए व्यवस्था बनी रहती है। बैंकों के लिए एक उच्च स्थायी प्रतिवर्ती रेपो दर जमा खातों पर उनकी ब्याज दरें बढ़ाने से जुड़ी हो सकती है। ईसीबी ने ऐसा किया है। 45. कुछ विकास की बहाली के साथ, लेकिन अभी और आगे बढ़ना है, और लगभग 5% पर एक वर्ष आगे अनुमानित मुद्रास्फीति, लगभग -1% की वास्तविक नीति दर उपयुक्त है। 46. चूंकि पिछले साल एलएएफ बैंड को चौड़ा किया गया था, इसलिए अल्प दरों में दीर्घ दरों की तुलना में बहुत अधिक गिरावट आई है। स्प्रेड 10 वर्षीय जी-सेक के लिए विस्तृत हुआ, हालांकि दरें कई वर्षों में अपने सबसे निचले स्तर पर आ गईं। मौजूदा वायदा दरों में बाजार की उम्मीदों में अगले वर्ष की तुलना में 10 वर्षीय जी-सेक की दरों में थोड़े बदलाव के साथ अल्प दरों में वृद्धि देखी गई है। जैसे-जैसे अनिश्चितता कम होती है, मुद्रास्फीति लक्ष्य अच्छी तरह से आंतरिक हो जाता है, और सरकारी उधार की आवश्यकताएं कम हो जाती हैं, इससे स्प्रेड को और गिरना चाहिए। निवेश के लिए और निजी उधारी के लिए बेंचमार्क के रूप में दीर्घ दरें महत्वपूर्ण हैं। प्रतिफल वक्र के समतल होने की संभावना है, हालांकि तेल की कीमत अनिश्चितता एक जोखिम है। 47. भारत के विदेशी मुद्रा भंडार और मजबूत बाहरी बुनियादी सिद्धांतों को देखते हुए, भारत किसी भी अस्थिरता को अवशोषित करने के लिए अच्छी तरह से तैयार है भले ही उन्नत अर्थव्यवस्था के केंद्रीय बैंक बाहर निकलना शुरू करते हैं या यदि वित्तीय झटके चीन से फैलते हैं। यह महत्वपूर्ण है कि नीति घरेलू चक्र से जुड़ी रहे और किसी भी बाहरी झटके को सुचारू किया जाए। प्रो. जयंत आर. वर्मा का वक्तव्य 48. अपने अगस्त के वक्तव्य में मैंने जो विभिन्न तर्क दिए हैं वे अभी भी वैध हैं, और मैं उन पर आधारित विस्तृत विश्लेषण को दोहराए बिना उन्हें जल्दी से संक्षेप में बताऊंगा। पहला, कोविड-19 महामारी आर्थिक संकट के बजाय एक मानवीय त्रासदी में बदल गई है और इससे निपटने के लिए मौद्रिक नीति सही साधन नहीं है। दूसरा, महामारी के दुष्परिणाम अब अर्थव्यवस्था के संकीर्ण खंड़ों में केंद्रित हैं, और अर्थव्यवस्था के सबसे बुरी तरह प्रभावित क्षेत्रों को लक्षित राहत प्रदान करने के लिए मौद्रिक नीति, राजकोषीय नीति की तुलना में बहुत कम प्रभावी है। तीसरा, मुद्रास्फीति के दबाव पहले की अपेक्षा अधिक दृढ़ता के संकेत दिखाने लगे हैं। 49. अगस्त के बाद से, मैं दो अन्य जोखिमों के बारे में चिंतित हो गया हूं जो हाल के हफ्तों में विश्व स्तर पर प्रमुख हो गए हैं। पहला यह है कि दुनिया भर में हरित ऊर्जा के लिए चल रहे पारगमन ने 1970 के दशक के समान ऊर्जा मूल्य झटके की एक श्रृंखला बनाने का एक महत्वपूर्ण जोखिम पैदा किया है। इसका मतलब यह है कि दीर्घावधि मुद्रास्फीति और मुद्रास्फीति प्रत्याशा के लिए अपसाइड जोखिम अब और अधिक बढ़ गया है। मेरी दूसरी हालिया चिंता चीन में उभरती वित्तीय क्षेत्र की नाजुकता से उत्पन्न वैश्विक संवृद्धि के लिए जोखिम के बारे में है जो 1980 के दशक के अंत में जापान की याद दिलाती है। ये दोनों जोखिम - एक मुद्रास्फीति के लिए और दूसरा संवृद्धि के लिए - एमपीसी के नियंत्रण से काफी बाहर हैं, लेकिन वे बढ़े हुए लचीलेपन और चपलता की गारंटी देते हैं। धीमी गति से नीति निर्माण का एक पैटर्न जो आश्चर्य से बचने की अत्यधिक इच्छा द्वारा निर्देशित होता है, अब उपयुक्त नहीं है। 50. इन कारणों से, मैं रिवर्स रेपो दर को 3.35% पर रखने के निर्णय के पक्ष में नहीं हूं, और निभावकारी रुख के विरुद्ध वोट करता हूं। प्रभावी मुद्रा बाजार दरों को 4% की ओर तेजी से बढ़ाना मुद्रास्फीति लक्ष्य के प्रति एमपीसी की प्रतिबद्धता को प्रदर्शित करेगा, प्रत्याशा को नियंत्रित करने में मदद करेगा, जोखिम प्रीमियम को कम करेगा, समष्टिआर्थिक स्थिरता को बढ़ाएगा, और कम दीर्घकालिक ब्याज दरों को लंबे समय तक बनाए रखने की अनुमति देगा जिससे आर्थिक बहाली में सहायता मिलेगी। 51. दूसरी ओर, मैं निम्नलिखित कारणों से रेपो दर को 4% पर बनाए रखने के लिए मत करता हूं। महामारी से बहुत पहले आर्थिक संवृद्धि असंतोषजनक था, और भले ही महामारी के आर्थिक दुष्परिणाम कुछ हद तक कम हो जाएं, पर्याप्त मौद्रिक निभाव की आवश्यकता है। 4% की रेपो दर भविष्योन्मुखी मुद्रास्फीति पूर्वानुमानों के आधार पर 1-1.5% की सीमा में एक नकारात्मक वास्तविक दर से मेल खाती है। मेरे विचार में, मुद्रास्फीति स्पाइरल के अत्यधिक जोखिम के बिना आर्थिक संवृद्धि को पुनर्जीवित करने के लिए दरों का यह स्तर वर्तमान में उपयुक्त है। यह कहना आवश्यक नहीं है कि, एमपीसी को डेटा संचालित बने रहने की जरूरत है ताकि वह भविष्य में होने वाले किसी भी अप्रत्याशित झटके के लिए तेजी से और पर्याप्त रूप से प्रतिक्रिया दे सकें। डॉ. मृदुल के. सागर का वक्तव्य 52. जब हम पिछली बार मिले थे, वास्तविक आर्थिक गतिविधि धीरे-धीरे सामान्य होने की राह पर है, मुद्रास्फीति की वृद्धि अस्थायी हो गई है, राजकोषीय स्थिति बजटीय ट्रैक पर वापस आ गई है और बाहरी संतुलन नियंत्रण में है। संक्षेप में, समष्टिआर्थिक स्थितियों में सुधार हुआ है और अर्थव्यवस्था स्थिर दिख रही है। हालांकि, यह हमें गोल्डीलॉक्स परिदृश्य मानने के लिए प्रेरित नहीं करना चाहिए। बदलती वैश्विक समष्टि-आर्थिक स्थितियों से महत्वपूर्ण प्रतिकूल परिस्थितियां बनने लगी हैं। बढ़ते भू-राजनीतिक जोखिम परिदृश्य को और जटिल करते हैं। रेड पाइपिंग-हॉट रिकवरी की प्रत्याशा को मिथ्या साबित किया गया है । वैश्विक संवृद्धि प्रत्याशा संभावित टेपर, चीन में मंदी, बुनियादी ढांचे के बिल और ऋण सीमा के आसपास की अनिश्चितताओं और यूरोप और अन्य जगहों पर गैस और ऊर्जा की कमी की गतिविधि पर प्रतिकूल प्रभाव के कारण अमेरिकी राजकोषीय प्रोत्साहन को वापस लेने के कारण कम हो रही हैं। इनमें व्यापार, वित्तीय और बाजार प्रत्याशा चैनलों के माध्यम से चलने वाले महत्वपूर्ण स्पिलओवर और स्पिलबैक हो सकते हैं। वे घरेलू समष्टिआर्थिक संतुलन को बदल सकते हैं और एक वर्ष या उससे अधिक समय में अस्थिरता का कारण बन सकते हैं, हालांकि, हाल के दिनों में इतनी मेहनत से निर्मित अर्थव्यवस्था को बिना किसी संवृद्धि पतन के देखने की संभावना है। 53. उभरती नई चुनौतियों की पृष्ठभूमि में हम मौद्रिक नीति कैसे तैयार करते हैं? सबसे पहले और सबसे महत्वपूर्ण, हमें डेटा पर निर्भर रहने की जरूरत है। वित्तीय बाजारों की विशेषता कई संतुलनों द्वारा है। पूंजी प्रवाह किसी भी दिशा में अस्थिर हो सकता है यदि टेपर पथ अचानक आ जाएं। लचीले मुद्रास्फीति लक्ष्यीकरण ढांचे के भीतर, हमें बहिर्जात झटकों से उत्पन्न विनिमय दर की गतिशीलता के बारे में जागरूक होने और उन्हें जोखिम में, परंतु बेसलाईन में नहीं, शामिल करने की जरूरत है। इन अनिश्चितताओं के बीच, नीतियों को तत्परता से जवाब देना होगा और किसी भी पूर्व-प्रतिबद्धताओं से मुक्त होना होगा। यदि इस स्तर पर कुछ मार्गदर्शन की आवश्यकता है, तो उसे नरम होना चाहिए; साथ ही रिज़र्व बैंक बाजार तैयार कर रहा है कि जब तक संवृद्धि को टिकाऊ आधार पर पुनर्जीवित नहीं किया जाता, चलनिधि स्तरों को गतिशील रूप से उपयुक्त निचले स्तरों पर समायोजित किया जाएगा जो अभी भी निभावकारी रुख के अनुरूप हैं, तब तक नीतिगत रुख निभावकारी रहने की संभावना है। दूसरा, हमें संवृद्धि, मुद्रास्फीति और अन्य मापदंडों पर डेटा प्रवाह द्वारा निर्देशित नियत मुद्रास्फीति लक्ष्य के प्रति अपनी प्रतिबद्धता को सुदृढ़ करने की आवश्यकता है। केंद्रीय बैंक को लक्ष्य निर्भरता और साधन स्वतंत्रता के लिए प्रतिबद्ध रहने की आवश्यकता है क्योंकि इसकी एक सांविधिक नींव है और यह केंद्रीय बैंकों को लक्षित मुद्रास्फीति के बीच सामान्य विश्वव्यापी परिपाटी के अनुरूप भी है। तीसरा, हमें अब मुद्रास्फीति और संवृद्धि दोनों के जोखिमों पर अधिक ध्यान केंद्रित करने और उत्पन्न स्थिति के अनुसार नीतियों को जांचने की आवश्यकता है। महामारी के समय में आउटपुट अंतराल के बारे में काफी अनिश्चितता बनी हुई है, फ़िल्टरिंग तकनीक संरचनात्मक मॉडल की तुलना में बहुत तेज़ क्लोजर का मार्गदर्शन करती है जो स्कारिंग को बेहतर तरीके से पकड़ती है। तथापि, मेरे निर्णय में, यदि संवृद्धि में कोई नया अवरोध नहीं आता है, तो उत्पादन अंतर 2022-23 में कुछ समय के लिए बंद हो जाएगा और मौद्रिक नीति को अगले वर्ष अंतर्निहित मुद्रास्फीति और मुद्रास्फीति प्रत्याशा को कम करने के लिए धीरे-धीरे पुन: स्थापित करना शुरू कर देना चाहिए, विशेष रूप से अगर मुद्रास्फीति ऊर्जा और सेवाओं की ओर से अस्थिर वस्तुओं की कोर मुद्रास्फीति के बीच बढ़ती है। चौथा, अर्जुन की नजर पण्य की कीमतों पर होनी चाहिए और हमें विभिन्न परिदृश्यों पर विचार करने की जरूरत है, जिसके अनुसार हम अपनी नीतियों को जांच सकते हैं। मैं इस बिंदु को बाद में कुछ विस्तार में समझाऊंगा। 54. अब मैं अगले 12 महीनों के लिए संवृद्धि और मुद्रास्फीति परिदृश्य पर फिर से विचार करता हूं। दूसरी लहर के बाद संवृद्धि बहाली में सुधार अस्पष्ट बना हुआ है और इस बात के संबद्ध प्रमाण हैं कि लहर ने छोटे कारोबारों पर गहरा असर डाला है। एनआईसी 5-अंकीय स्तर पर उद्योगों में, 404 उद्योगों में से 55 प्रतिशत, जिनके लिए डेटा उपलब्ध है, 2019-20 के स्तर से नीचे और 63.4 प्रतिशत 2018-19 के स्तर से नीचे काम कर रहे हैं, जो न केवल मांग के पुनरुद्धार का समर्थन करने और महामारी आपूर्ति व्यवधानों को दूर करने की आवश्यकता ही नहीं बल्कि साथ ही संरचनात्मक अस्वस्थता, जो एक औद्योगिक ठहराव का कारण बनती को भी दूर करना दर्शाती है। जुलाई में उच्च आवृत्ति संकेतकों में उत्साहजनक क्रमिक सुधार के बाद, अगस्त में गति में कमी आई, जबकि संकेतकों के केवल तीन-पांचवें हिस्से ने पिछले महीने की तुलना में सुधार दर्ज किया। अब तक, केवल लगभग आधे संकेतक पूर्व-महामारी के स्तर तक सामान्य हो गए हैं और दूसरी लहर द्वारा सामान्यीकरण प्रक्रिया को बाधित करने से पहले संकेतकों का केवल पांचवां हिस्सा मार्च 2021 में स्तरों तक पहुंचा था। हालांकि, गतिविधि का स्तर एच2: 2021-22 में तेजी से सामान्य हो सकता है और अधिकांश कोविड संबंधित गतिविधि प्रतिबंधों को हटाने के साथ टीकाकरण बढ़ाने और अर्थव्यवस्था के पर्याप्त पुन: खुलने के कारण वित्तीय वर्ष के अंत से पहले पूर्व-महामारी के स्तर तक पहुंच सकता है। 55. निवेश के इरादे, जैसा कि वित्तीय मध्यस्थों द्वारा वित्तीय रूप से सहायता प्राप्त या समुद्रप्राप्त उधार या इक्विटी जुटाने के माध्यम से वित्त पोषित परियोजनाओं के चरणबद्ध विवरण से पता चलता है, 2020-21 में निवेश व्यय में कमी और 2021-22 के लिए 47.5 प्रतिशत वर्ष-दर-वर्ष कमी के साथ एक कमजोर पाइपलाइन दिखाते हैं। मौसमी रूप से समायोजित क्षमता उपयोग दर, जो कि 2020-21 की चौथी तिमाही में 66.6 प्रतिशत थी, दूसरी लहर से प्रभावित होकर ति1: 2021-22 में 61.7 प्रतिशत तक गिर गई थी, लेकिन पहली लहर की तुलना में गिरावट बहुत कम थी जब दर घटकर 48.9 प्रतिशत हो गई थी। निवेश की मांग, खपत की मांग से कम है, लेकिन इसमें तेजी आने लगी है। औद्योगिक आउटलुक सर्वेक्षण (आईओएस) की कुल प्रतिक्रियाओं से पता चलता है कि 2021-22 की दूसरी तिमाही में क्षमता उपयोग में फिर से उछाल आया और इसमें और सुधार की उम्मीद है। जबकि हाल के वर्षों में पूंजीगत व्यय का नेतृत्व अनिवार्य रूप से बिजली और सड़कों द्वारा किया गया, ऐसे संकेत हैं कि वास्तविक निवेश को कुछ हद तक कम करके आंका जा सकता है, हाल ही में अमूर्त निवेशों में तेजी को देखते हुए जो राष्ट्रीय खातों में पूरी तरह से परिलक्षित नहीं हो रहे हैं। ऐसे संकेत भी हैं कि पीएलआई योजना के पीछे, निकट भविष्य में निवेश अधिक व्यापक होगा। मौद्रिक नीति ने 2019-20 के बाद से पहले ही बाधा दरों को कम कर दिया है। राजकोषीय नीति ने उसी वर्ष सितंबर में प्रभावी कॉर्पोरेट कर दरों में लगभग 39 प्रतिशत की कटौती की है। इसका मतलब है कि पूंजी की उपयोगकर्ता लागत में काफी गिरावट आई है। हालांकि, अब तक निवेश ने बहुत अधिक प्रतिक्रिया नहीं दी है क्योंकि महामारी से संबंधित अनिश्चितता ने उपभोक्ता और कारोबार विश्वास को प्रभावित किया है, कुल मांग में कमी आई है और निष्पादन और नकदी प्रवाह की कठिनाइयों का सामना किया है। कॉरपोरेट्स ने डिलीवरेज का विकल्प चुना, और उनके निवेश के इरादे कम हुए। 2021-22 की दूसरी तिमाही में उपभोक्ता विश्वास में क्रमिक रूप से सुधार हुआ, लेकिन पूर्व-महामारी के सामान्य स्तर की तुलना में अंतर बना हुआ है। कॉरपोरेट्स का ऋण/इक्विटी अनुपात पहले ही 2015-16 में ऊपर 60 प्रतिशत से गिरकर 2020-21 में लगभग 35 प्रतिशत हो गया है। एक बार जब संरचनात्मक नीतियां काम कर जाती हैं और कम अनिश्चितताओं के कारण खुशदिली पूर्वरूप में आएगी , तो निवेश में बदलाव आएगा। अंतरिम में, मौजूदा निभावकारी नीति खपत की मांग को बढ़ाने में मदद कर रही है। बढ़ती वैश्विक अनिश्चितताओं के साथ, इस समय, यह महत्वपूर्ण है कि हम समष्टि-वित्तीय स्थिरता को बनाए रखें, ताकि संवृद्धि को फिर से पोषित करने में सक्षम हो सकें। 56. मुद्रास्फ़ीति की बात करें तो, निकट के महीनों में जबकि और अधिक अवस्फीति की उम्मीद है, आधार प्रभाव अनुकूल पक्ष पर होने के बावजूद इसके बाद बेसलाइन उलट जाती है। एच2:2021-22 में गति बढ़ने की उम्मीद है और अपसाईड जोखिम और कोर की अस्थिरता है जिसे ध्यान देने की अवश्यकता है। मेरे आकलन में, संभावना है कि वर्ष समाप्त होने से पहले तेल की कीमतें अमेरिकी डॉलर 85/बैरल को छू या पार कर सकती हैं और एच 2 में औसत अमेरिकी डॉलर 80/बैरल या अधिक हो सकती हैं, जो नगण्य नहीं हैं। इसके महत्वपूर्ण प्रभाव हो सकते हैं जो गैर-रैखिकताएं और अनिश्चितताओं के कारण सटीक रूप से निर्धारित करना मुश्किल है, लेकिन बेसलाइन से एक बॉलपार्क पर, मुद्रास्फीति को 15-20 बीपीएस तक बढ़ाने की उम्मीद, 13-15 बीपीएस से कम वृद्धि, की जा सकती है, जिसका राजकोषीय सब्सिडी पर नगण्य प्रभाव पड़ता है और सीएडी को सकल घरेलू उत्पाद का लगभग 0.25% बढ़ा सकता है। जब तक सहकारी समाधान नहीं मिलते हैं, यूरोप में अंतर्निहित गैस की कमी सर्दियों में और भी बदतर हो सकती है और वे जलवायु परिवर्तन प्रतिबद्धताओं को सक्रिय कर सकते हैं। जीवाश्म ईंधन पर बढ़ती निर्भरता संरचनात्मक रूप से ऊर्जा मुद्रास्फीति और इसकी गति को सामान्य मूल्य स्तर तक बढ़ा सकती है। उच्च आयातित कोयले की कीमतें पहले से ही भारत में कुछ तटीय संयंत्रों में बिजली उत्पादन को प्रभावित कर रही हैं। महामारी से पहले की अवधि में चिप्स की डिलीवरी का समय 12 सप्ताह से बढ़कर 21 सप्ताह हो गया है। वाहन निर्माता उत्पादन में कटौती करने को मजबूर हैं। विभिन्न वैश्विक मार्गों पर 2-8 गुना वृद्धि के बाद कंटेनर माल भाड़ा अभी भी बढ़ रहा है। सामान्य तौर पर, आपूर्ति की बाधाएं बनी रहती हैं और यदि मांग तेजी से पुनर्जीवित होती है, तो यह मुद्रास्फीति में वृद्धि कर सकती है। इसलिए, आपूर्ति पक्ष का प्रबंधन महत्वपूर्ण होगा। हालांकि कुछ संकेत हैं कि अगस्त सीपीआई के दौरान कीमतों में बढ़ोतरी हुई है, स्प्रेड मध्यम रूप से सबसे अच्छा है और मूल्य वृद्धि के सामान्यीकरण को प्रतिबिंबित नहीं करता है। मुद्रास्फीति प्रत्याशा अधिक बनी हुई हैं, लेकिन अभी तक अनियंत्रित नहीं हैं और नवीनतम दौर में 50-60 बीपीएस कम हो गई हैं। हालांकि इससे राहत मिलती है, लेकिन जैसे-जैसे उत्पादन स्तर सामान्य होगा, मुद्रास्फीति प्रत्याशा को और कम करने की आवश्यकता होगी। दिलचस्प बात यह है कि एक प्रभावशाली केंद्रीय बैंक के कुछ हालिया शोधों ने मुद्रास्फीति की गतिशीलता को चलाने वाला एक महत्वपूर्ण कारक होने के कारण लंबी अवधि की मुद्रास्फीति प्रत्याशा पर संदेह व्यक्त किया है। मेरे विचार से, मौद्रिक नीति में इस तरह के नए प्रतिमानों को पेश करना आग के साथ खेलना और खतरे उठाना है जो अर्थव्यवस्थाएं बहाल होने पर केंद्रीय बैंक मुद्रास्फीति पर नियंत्रण खो देंगे। 57. संक्षेप में, हम मोटे तौर पर समय पूर्व सख्ती को टालने और अर्थव्यवस्था को बहाल होने देने में सही रहे हैं। चलनिधि की जांच करने में पूरक कार्रवाइयों के साथ, बचतकर्ताओं के लिए नकारात्मक वास्तविक दरों को अब आगे की अवधि में ठीक किया जा सकता है। उपरोक्त को ध्यान में रखते हुए, मैं रुख को अपरिवर्तित रखने और नीति दर को संकल्प के अनुरूप अपरिवर्तित रखने के लिए वोट करता हूं। डॉ माइकल देवव्रत पात्र का वक्तव्य 58. अगस्त 2021 में किया गया यह आकलन कि 2021-22 की तीसरी तिमाही में मुद्रास्फीति में कमी आएगी, खाद्य मुद्रास्फीति में गिरावट के रूप में वास्तविक परिणामों से खुशी से आगे निकल गया है। आगे देखते हुए, इस श्रेणी में मांग-आपूर्ति बेमेल को दूर करने के लिए विशिष्ट आपूर्ति उपाय काम कर रहे हैं। कृषि उत्पादन की संभावनाएं उज्ज्वल दिखने के साथ, खाद्य मुद्रास्फीति में और कमी आने से तीसरी तिमाही में हेडलाइन शुरू में अपेक्षा से अधिक नीचे आ सकती है। दूसरी ओर, मुद्रास्फीति का गठन बार-बार होने वाले झटके से प्रभावित हो रहा है, जिसने ईंधन मुद्रास्फीति को अब तक के उच्चतम स्तर पर ले लिया है और मुख्य मुद्रास्फीति लगातार बनी हुई है, जिसमें जोखिम ऊपर की ओर है। तदनुसार, इन अस्थायी गड़बड़ी से दूसरे क्रम के प्रभावों के बारे में सावधान रहना महत्वपूर्ण है जो मुद्रास्फीति के इन घटकों को उनकी आवर्ती घटनाओं से प्रतिरोधी रूप देता है। इस समय, हालांकि, मजदूरी और किराये का दबाव शांत है। काम पर रखने और सामान्य कार्य प्रक्रिया फिर से शुरू होने के कारण संगठित क्षेत्र में कर्मचारियों की लागत फिर से बढ़ रही है। इस बात के भी कुछ सबूत हैं कि लागत दबाव अब और अधिक अवशोषित नहीं किया जा सकता है और बिक्री मूल्य बढ़ सकता है। इस प्रकार, जबकि मुद्रास्फीति का प्रक्षेपवक्र अगस्त में किए गए अनुमानों को कम कर सकता है, यह असमान, सुस्त और रुकावटों से ग्रस्त होने की संभावना है। 59. अगस्त से शुरू होकर, विभिन्न संकेतक यह सुझाव दे रहे हैं कि अर्थव्यवस्था कोविड-19 द्वारा छोड़े गए मंदकारक बल से संभावित गुरुत्वाकर्षण स्विंग-बाय पर समझौता कर रही है। उत्पादन के पूर्व-महामारी स्तर देखे जा रहे हैं। कृषि और संबद्ध गतिविधियां पिछले साल के रिकॉर्ड उत्पादन को हासिल करने और उससे भी अधिक हासिल करने के लिए तैयार हैं; विनिर्माण - उद्योग के घटकों में सुस्त - 2019-20 के स्तर से कुछ ही कम है; और संपर्क-आधारित सेवाएं तेजी से ठीक हो रही हैं। निर्यात एक बल गुणक बन सकता है जो विकास की गति को तेज करता है। वे अर्थव्यवस्था को घरेलू बाजार के आकार द्वारा लगाई गई सीमाओं से बाहर निकलने का अवसर प्रदान करते हैं जो अभी भी नियंत्रित मांग के साथ और अधिक टिकाऊ होने के साथ संघर्ष कर रहा है। सितंबर के अंत तक, वर्ष के लिए एक महत्वाकांक्षी निर्यात लक्ष्य का आधा रास्ता पार होने वाला है। 60. भले ही घरेलू मैक्रोइकॉनॉमिक कॉन्फ़िगरेशन में सुधार हो रहा है, वैश्विक विकास से जोखिम बढ़ रहे हैं और उन पर कड़ी नज़र रखने की जरूरत है क्योंकि वे भारत में चल रहे सुधार को रोक सकते हैं। निर्यात सीधे लोजीस्टिक बाधाओं, अंतरराष्ट्रीय शिपिंग में कंटेनरों और कर्मियों की कमी और उच्च माल ढुलाई दरों से जोखिम में हैं। वैश्विक व्यापार को अवरुद्ध होने से बचाने के लिए समन्वित बहुपक्षीय प्रयासों सहित नीतिगत हस्तक्षेपों की तत्काल आवश्यकता है। मोटे तौर पर, चिप्स और सेमी-कंडक्टर जैसे प्रमुख इंटरमीडिएट की कमी के साथ बहाली की ताकत को सीमित करते हुए, वैश्विक विकास भाप खो रहा है। और मुद्रास्फीति अब हर जगह और उग्र है, खपत मांग के पुनरुद्धार के लिए निहितार्थ के साथ। यह विविध मौद्रिक नीति कार्रवाइयों को बढ़ावा दे रहा है जो वैश्विक अर्थव्यवस्था में दरारों को बढ़ा रहे हैं। महत्वहीन समुद्र के बीच हाल के वित्तीय विकास, ऋण की अधिकता और वास्तविक अर्थव्यवस्था के लिए संभावित संक्रमण को उजागर करते हैं, खासकर अगर वित्तीय स्थिति सख्त होती है। मेरे विचार से, भारत की समष्टि आर्थिक संभावनाओं के लिए सबसे बड़ा जोखिम वैश्विक है और वे अचानक प्रकट हो सकते हैं। 61. इस परिवेश में, मैं नीति दर और नीति के निभावकारी रुख को अपरिवर्तित बनाए रखने के लिए वोट करता हूं, मांग आधारित मुद्रास्फीति दबावों पर मजबूत सबूत की प्रतीक्षा कर रहा हूं। तब तक, अनुकूल वित्तीय स्थितियों का होना आवश्यक है। श्री शक्तिकान्त दास का वक्तव्य 62. कोविड-19 महामारी, एक अभूतपूर्व संकट, जिसके कारण रिकॉर्ड उत्पादन और रोजगार के नुकसान के साथ-साथ वित्तीय बाजार में उतार-चढ़ाव और आपूर्ति में व्यवधान के कारण संयुक्त रूप से दुनिया भर में केंद्रीय बैंकरों का काम और भी चुनौतीपूर्ण हो गया है। भारत में भी, हमें विकास में तेज मंदी, मुद्रास्फीति में वृद्धि और वित्तीय स्थिरता के लिए खतरे से सब साथ में निपटना था। चुनौतियों की जटिलता को देखते हुए, नीति प्रतिक्रियाओं को न केवल अल्पकालिक स्थिरीकरण की दिशा में, बल्कि संभावित दीर्घकालिक प्रभावों के लिए भी तैयार किया जाना था। इसलिए, पिछले अठारह महीनों के दौरान, हमारी प्राथमिकता विकास को पुनर्जीवित करने और वित्तीय स्थिरता को बनाए रखने की रही है, भले ही हम मुद्रास्फीति को लक्ष्य के करीब रखने के लिए दृढ़ता से प्रतिबद्ध हैं। 63. वैश्विक अर्थव्यवस्था अब मजबूत मुद्रास्फीति की प्रवृत्ति के साथ धीमी विकास गति की अधिक कठिन स्पर्शरेखा पर है। जैसे-जैसे केंद्रीय बैंक धीमी वृद्धि और उच्च मुद्रास्फीति के बीच सामना कर रहे हैं, वे तेज होते जा रहे हैं, उनकी कार्रवाई उनकी घरेलू समष्टि आर्थिक परिस्थितियों के जवाब में हुई है। भारत की नीति भी घरेलू कारकों से प्रेरित है। 64. हमारे आकलन के अनुसार, जबकि बहाली कर्षण प्राप्त कर रही है और कुल मांग फिर से बढ़ रही है, अर्थव्यवस्था अभी भी पूर्व-महामारी स्तर से नीचे चल रही है। 2021-22 के लिए अनुमानित 9.5 प्रतिशत जीडीपी वृद्धि के बावजूद, अर्थव्यवस्था में अभी भी सुस्ती है क्योंकि जीडीपी का स्तर केवल 2019-20 के जीडीपी के अपने पूर्व- कोविड स्तर से मामूली ऊपर होगा। वास्तव में, 31 अगस्त 2021 को सकल घरेलू उत्पाद के हालिया आंकड़ों से पता चलता है कि ति1: 2021-22 में वास्तविक जीडीपी ति1: 2019-20 के स्तर के साथ-साथ ति1: 2018-19 के स्तर से काफी नीचे था। हम केवल ति3: 2021-22 में उत्पादन के पूर्व-महामारी स्तर को पार करने की उम्मीद करते हैं। दूसरी लहर ने संपर्क-गहन गतिविधियों और अनौपचारिक क्षेत्र पर कोविड-19 महामारी के प्रभाव को बढ़ाया। हालांकि, टीकाकरण की बढ़ती गति के साथ, संपर्क-गहन गतिविधियां जो पहले ठीक होने में पिछड़ रही थीं, अब जोर पकड़ रही हैं। अनौपचारिक क्षेत्र को ठीक होने में और भी अधिक समय लगने की संभावना है क्योंकि इस क्षेत्र पर दूसरी लहर का प्रभाव अपेक्षाकृत अधिक स्पष्ट था। मनरेगा की मांग - सितंबर में क्रमिक मॉडरेशन के बावजूद - अनौपचारिक क्षेत्र में लगातार कमजोरी को दर्शाती आंशिक रूप से उच्च बनी हुई है। विनिर्माण और सेवा क्षेत्रों में टिकाऊ सुधार से अनौपचारिक अर्थव्यवस्था में पुनरुद्धार का समर्थन करना चाहिए। हालाँकि, विकास का भविष्य प्रक्षेपवक्र कई चुनौतियों से भरा हुआ है, विशेष रूप से महामारी कैसे विकसित होगी। कुल मिलाकर, विकास नीतिगत समर्थन पर गंभीर रूप से निर्भर रहता है और निरंतर सुधार के लिए पोषण की आवश्यकता होती है। 65. अपनी अगस्त 2021 की बैठक में, एमपीसी को लगातार दूसरे महीने हेडलाइन मुद्रास्फीति की ऊपरी सहनशीलता सीमा से अधिक की चुनौतियों का सामना करना पड़ा। एमपीसी ने तब मई-जून के दौरान मुद्रास्फीति की वृद्धि को अस्थायी रूप से देखा, जो बड़े पैमाने पर महामारी से प्रेरित आपूर्ति बाधाओं और बढ़ी हुई पण्य (कमोडिटी) की कीमतों से प्रेरित थी, और बाद के महीनों में इसके कम होने की उम्मीद थी। जुलाई-अगस्त के लिए वास्तविक मुद्रास्फीति के परिणाम, मुद्रास्फीति सहिष्णुता बैंड के भीतर जाने के लिए पर्याप्त मॉडरेशन दर्ज करने के साथ, एमपीसी के दृष्टिकोण और मौद्रिक नीति के रुख को सही ठहराते हैं। पिछले साल सितंबर-अक्टूबर में खाद्य कीमतों के झटके के कारण एमपीसी को इसी तरह की दुविधा का सामना करना पड़ा था; और उन्हें अस्थायी रूप में देखने का निर्णय सही साबित हुआ था। इस तरह का दृष्टिकोण वित्तीय बाजारों में आर्थिक सुधार और स्थिरता में महत्वपूर्ण योगदान दे रहा है। इस प्रकार, एमपीसी के मध्यम अवधि के फोकस ने मौद्रिक नीति के रुख के संभावित उलटफेर की अनुचित उम्मीदों को सफलतापूर्वक नियंत्रित किया है और संकट से आर्थिक सुधार को नेविगेट करते हुए सही दिशा में उम्मीद रखने में मदद कर रहा है। 66. इस वर्ष जुलाई और अगस्त में मुद्रास्फीति की अपेक्षा से अधिक नरमी, विशेष रूप से अगस्त में खाद्य कीमतों की गति में उल्लेखनीय कमी के कारण थी। इसमें कई कारकों ने योगदान दिया है। इस साल गर्मियों में मौसमी सब्जियों की कीमतों में वृद्धि असामान्य रूप से कम थी, जो ऐतिहासिक पैटर्न के एक तिहाई के करीब थी। हाल के महीनों में सरकार द्वारा मांग-आपूर्ति अंतराल को पूरा करने के लिए घोषित आपूर्ति पक्ष उपायों ने खाद्य कीमतों को स्थिर करने में मदद की है। मुख्य मुद्रास्फीति, अर्थात, खाद्य और ईंधन को छोड़कर, सीपीआई, मुख्य रूप से परिवहन और संचार, स्वास्थ्य, कपड़े और जूते में लगातार मुद्रास्फीति के दबाव के कारण ऊंचा और अस्थिर रहा। 67. आगे चलकर, यदि बेमौसम बारिश नहीं होती है, तो खाद्य मुद्रास्फीति, रिकॉर्ड खरीफ उत्पादन, पर्याप्त से अधिक खाद्य भंडार, आपूर्ति-पक्ष उपायों और अनुकूल आधार प्रभावों से सहायता प्राप्त होने पर, तत्काल अवधि में महत्वपूर्ण कमी दर्ज करने की संभावना है। अस्थिर कच्चे तेल की कीमतें, विशेष रूप से मध्य सितंबर के बाद से फिर से उभरने, पंप की कीमतों को नई ऊंचाई पर धकेल रहा है, जिससे माल और सेवाओं की खुदरा कीमतों में उच्च परिवहन लागत के और अधिक फैलने का जोखिम बढ़ रहा है। संतुलन पर, मुद्रास्फीति पर दृष्टिकोण में सुधार हुआ है और 2021-22 के लिए मुद्रास्फीति अनुमान को 40 बीपीएस से कम संशोधित कर 5.3 प्रतिशत कर दिया गया है। 68. इस पृष्ठभूमि में, यह महसूस किया जाता है कि निरंतर मौद्रिक समर्थन आवश्यक है क्योंकि आर्थिक सुधार की प्रक्रिया अभी भी नाजुक रूप में है और विकास को अभी मजबूत होना बाकी है। बाहरी वातावरण, जो पिछले कुछ महीनों में समग्र मांग का समर्थन कर रहा था, कई कारणों से गति खो सकता है जैसे - संक्रमण में वृद्धि; महामारी से संबंधित आपूर्ति बाधाओं की दृढ़ता; सेमी-कंडक्टर जैसे प्रमुख आदानों की बाध्यकारी कमी; और गैस की कीमतों में उछाल। एक सतत विकसित और गतिशील वातावरण को देखते हुए, कई अनिश्चितताओं से घिरे दृष्टिकोण के साथ, इस तथ्य सहित कि महामारी खत्म नहीं हुई है, हमें यह सुनिश्चित करने की आवश्यकता है कि आर्थिक गतिविधि का नवजात पुनरुद्धार, स्थायित्व और स्थिरता के संकेत दिखाता है। इस महत्वपूर्ण मोड़ पर, किसी भी अनुचित आश्चर्य से बचने के लिए हमारे कार्यों को क्रमिक, कैलिब्रेटेड, अच्छी तरह से समयबद्ध और अच्छी तरह से तैयार किया जाना चाहिए। हम एक बहुत ही अशांत यात्रा के माध्यम से किनारे पर पहुंच रहे हैं, और हम इस महत्वपूर्ण चरण में नाव को हिलाने का जोखिम नहीं उठा सकते। हमें यह सुनिश्चित करना चाहिए कि हम तट से आगे की यात्रा शुरू करने के लिए सुरक्षित रूप से पहुंचें। इसलिए, मैं नीति दर को अपरिवर्तित रखने और एमपीसी द्वारा अपनी अगस्त 2021 की बैठक में बताए गए निभावकारी रुख को जारी रखने के लिए वोट करता हूं। समानांतर में, हम गैर-विघटनकारी तरीके से सीपीआई मुद्रास्फीति को समय के साथ 4 प्रतिशत पर वापस लाने के लिए लेजर-केंद्रित बने हुए हैं। (योगेश दयाल) प्रेस प्रकाशनी: 2021-2022/1086 | ||||||||||||||||

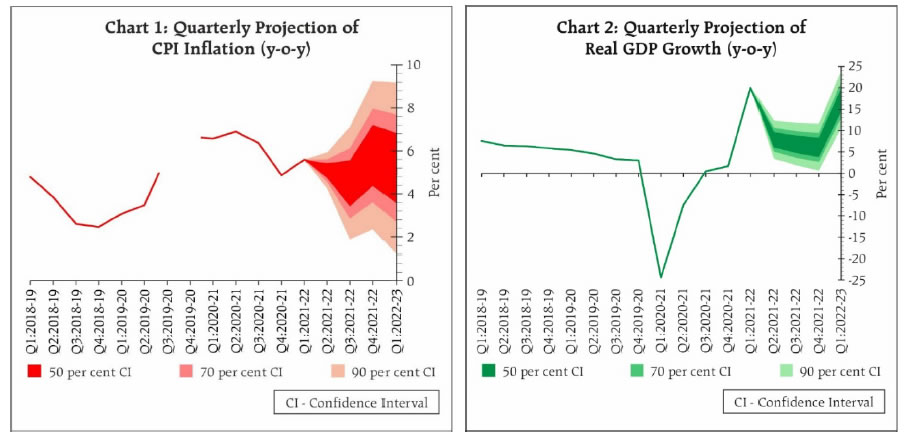

पृष्ठ अंतिम बार अपडेट किया गया: