IST,

IST,

मौद्रिक नीति समिति वक्तव्य, 2020-21 मौद्रिक नीति समिति (एमपीसी) का संकल्प 2-4 दिसंबर 2020

4 दिसंबर 2020 मौद्रिक नीति समिति वक्तव्य, 2020-21 मौद्रिक नीति समिति (एमपीसी) ने आज (4 दिसंबर 2020) अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि:

नतीजतन, एलएएफ के तहत प्रतिवर्ती रेपो दर 3.35 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 4.25 प्रतिशत पर अपरिवर्तित रखी जाएं।

ये निर्णय वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +/-2 प्रतिशत के दायरे में हासिल करने के उद्देश्य से भी है। इस निर्णय के समर्थन में प्रमुख विवेचनों को नीचे दिए गए विवरण में वर्णित किया गया है। आकलन वैश्विक अर्थव्यवस्था 2. 2020 की चौथी तिमाही (अक्टूबर-दिसंबर) के लिए संभावनाएं पूरे यूरोप, यूएस और प्रमुख उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में लॉकडाउन के साथ COVID-19 संक्रमणों की वृद्धि की दूसरी लहर से छाई हुई है। हालांकि, वैक्सीन उम्मीदवारों पर प्रगति कुछ ऑफसेट आशावाद उत्पन्न करती है। वर्ल्ड ट्रेड ने तीसरी तिमाही में सुधार दर्ज किया क्योंकि लॉकडाउन को कम कर दिया गया था, लेकिन चौथी तिमाही में धीमी होने की संभावना है क्योंकि नियंत्रित (पेंट-अप) मांग कमजोर हो गई है, इन्वेंट्री रिस्टोकिंग पूरा हो गया है, और दूसरी लहर के साथ व्यापार से संबंधित अनिश्चितता बढ़ रही है। सीपीआई मुद्रास्फीति प्रमुख उन्नत अर्थव्यवस्थाओं (एई) में मंद रही है, जबकि खाद्य कीमतों और आपूर्ति में बाधा के कारण कुछ ईएमई में इसमें बढ़ोतरी हुई। वैश्विक वित्तीय बाजार अत्यधिक निभावकारी मौद्रिक नीतियों और वैक्सीन पर सकारात्मक खबरों के समर्थन के कारण तेज बने हुए हैं। घरेलू अर्थव्यवस्था 3. भारत में, 27 नवंबर को राष्ट्रीय सांख्यिकी कार्यालय (एनएसओ) द्वारा जारी आंकड़ो ने 2020-21 (जुलाई-सितंबर) की दूसरी तिमाही में वास्तविक सकल घरेलू उत्पाद में 7.5 प्रतिशत का संकुचन दिखाया। 2020-21 की तीसरी तिमाही में, उच्च आवृति संकेतक अक्टूबर में पैसेंजर व्हीकल और मोटरसाइकल बिक्री, रेलवे किराया ट्रैफिक और बिजली की खपत में डबल डिजिट संवृद्धि के साथ रिकवरी प्राप्त करने वाले कर्षण की ओर इशारा करते हैं, हालांकि नवंबर में इनमें से कुछ संकेतकों में मॉडरेशन था। अनुकूल मानसून के कारण, सहायक मिट्टी की नमी और जलाशय की स्थिति के तहत पिछले वर्ष इस समय कुल क्षेत्रफल में रबी की 4.0 प्रतिशत की बुआई के साथ कृषि संबंधी संभावनाएं उज्ज्वल बनी हुई है। 4. सीपीआई मुद्रास्फीति कुछ सबूतों के साथ कि मूल्य दबाव फैल रहा है, सितंबर में तेजी से 7.3 प्रतिशत और अक्टूबर 2020 में 7.6 प्रतिशत तक बढ़ गई। खाद्य महंगाई दर अक्टूबर में दालें, खाद्य तेल, सब्जियां और कई आपूर्ति झटके पर मसाले सहित सभी प्रोटीन से भरपूर चीजों में दोहरे अंकों में पहुंच गई। खाद्य और ईंधन को छोड़कर कोर मुद्रास्फीति, यानी सीपीआई भी सितंबर में 5.4 प्रतिशत से बढ़कर अक्टूबर में 5.8 प्रतिशत हो गई। दोनों तीन महीने और एक वर्ष आगे की परिवार की मुद्रास्फीति की उम्मीदों में सर्दियों में खाद्य कीमतों की मौसमी मॉडरेशन की प्रत्याशा में और आपूर्ति श्रृंखला व्यवधानों को कम करने में मामूली कमी आई हैं। 5. अक्टूबर-नवंबर में घरेलू वित्तीय स्थिति आसान रही और बृहद अधिशेष में प्रणालीगत चलनिधि बनी रही। मुद्रा की मांग में वृद्धि के कारण आरक्षित धन में 15.3 प्रतिशत (वर्ष-दर-वर्ष) (27 नवंबर, 2020 तक) की वृद्धि हुई। दूसरी ओर, मुद्रा आपूर्ति (एम 3) 20 नवंबर 2020 तक केवल 12.5 प्रतिशत बढ़ी। उल्लेखनीय विकास यह है कि वित्त वर्ष के आधार पर गैर-खाद्य ऋण वृद्धि में तेजी आई और नवंबर 2020 में पहली बार सकारात्मक क्षेत्र में आ गई - अब तक बैंकिंग प्रणाली में जमा बृहद अंतर्वाह मुख्य रूप से एसएलआर निवेश में नियोजित किया गया। कॉरपोरेट बॉण्ड निर्गम अप्रैल-अक्टूबर 2020 के दौरान ₹4.4 लाख करोड़ रही, जबकि पिछले वर्ष की इसी अवधि में यह 3.5 लाख करोड़ थी। भारत का विदेशी मुद्रा भंडार 574.8 बिलियन अमेरिकी डॉलर (27 नवंबर को) था, जोकि एमपीसी के अंतिम संकल्प के समय 2 अक्टूबर को 545.6 बिलियन अमेरिकी डॉलर था। संभावनाएं 6. मुद्रास्फीति की संभावनाएं पिछले दो महीनों में उम्मीदों के विपरीत हो गई। थोक और खुदरा मुद्रास्फीति के बीच की पर्याप्त वैज आपूर्ति-पक्ष की अड़चनों और उपभोक्ता को लगने वाले बड़े मार्जिन की ओर इशारा करती है। जहां अनाज की कीमतें बम्पर खरीफ की फसल की आगमन के साथ सौम्य बनी रह सकती हैं और सर्दियों की फसल के साथ सब्जियों की कीमतें कम हो सकती हैं, अन्य खाद्य कीमतों का तेजी के स्तर पर बने रहने की संभावना है। कच्चे तेल की कीमतें मांग में सुधार की आशा, ओपेक प्लस के उत्पादन में कटौती के बाद बढ़ी है और निकट अवधि में अस्थिर बने रहने की उम्मीद है। लागत-जन्य दबाव कोर मुद्रास्फीति पर प्रभाव जारी है, जो अस्थिर बना हुआ है और आर्थिक गतिविधियों को सामान्य कर सकता है और मांग में तेजी ला सकता है। इन सभी कारकों को ध्यान में रखते हुए, जोखिम को व्यापक रूप से संतुलित करते हुए सीपीआई मुद्रास्फीति 2020-21 की तीसरी तिमाही के लिए 6.8 प्रतिशत, 2020-21 की चौथी तिमाही के लिए 5.8 प्रतिशत और 2020-21 की पहली छमाही में 5.2 से 4.6 प्रतिशत तक होने की संभावना है। 7. संवृद्धि संभावनाओं की ओर रुख करते हुए, ग्रामीण मांग में रिकवरी और मजबूत होने की उम्मीद है, जबकि अन्लोकिंग से गतिविधि और रोजगार विशेषकर COVID-19 द्वारा विस्थापित श्रम में बढ़ोत्तरी से शहरी मांग में गति आ रही है। हालांकि, ये सकारात्मक आवेग देश के कुछ हिस्सों में संक्रमणों के संभावित वृद्धि से घिरे हैं जो कुछ स्थानीय रोकथाम उपायों को प्रेरित करता है। इसी समय, रिकवरी दर 94 प्रतिशत को पार कर गई है और वेक्सिन परीक्षणों में सफलताओं पर काफी आशावाद है। उपभोक्ता आउटलुक के बारे में आशावादी बने हुए हैं, और निर्माण फर्मों की कारोबारी धारणा में धीरे-धीरे सुधार हो रहा है। राजकोषीय उत्तेजना विकास-वृद्धि निवेश का समर्थन करने के लिए खपत और तरलता के समर्थन से आगे बढ़ रही है। दूसरी ओर, निजी निवेश अभी भी सुस्त है और क्षमता उपयोग पूरी तरह से ठीक नहीं हुआ है। जबकि निर्यात एक असमान रिकवरी पर हैं, वेक्सिन पर प्रगति के साथ संभावनाएं उज्ज्वल हो गई हैं। संपर्क-गहन सेवाओं की मांग सामाजिक दूरी के मानदंडों और जोखिम से बचने के कारण कुछ समय के लिए कम रहने की संभावना है। इन कारकों को ध्यान में रखते हुए, व्यापक रूप से संतुलित जोखिम के साथ वास्तविक सकल घरेलू उत्पाद में वृद्धि (-) 2020-21 में(-) 7.5 प्रतिशत: (+) 0.1 प्रतिशत क्यू3: 2020-21 और (+) 0.7 प्रतिशत क्यू4: 2020-21 में अनुमानित है; और एच1: 2021-22 में (+)21.9 प्रतिशत से (+) 6.5 प्रतिशत दर्शाई गयी है (चार्ट 2) ।  8. एमपीसी का विचार है कि सर्दियों के महीनों में नष्ट होने योग्य वस्तुओं की कीमतों में राहत के साथ मुद्रास्फीति में बढ़ोत्तरी की संभावना है। यह संवृद्धि के समर्थन में कार्य करने के लिए उपलब्ध स्थान का उपयोग करने से वर्तमान समय में मौद्रिक नीति को बाधित करता है। इसी समय, बहाली के संकेत वैविध्यपूर्ण होने से बहुत दूर हैं और निरंतर नीतिगत समर्थन पर निर्भर हैं। आपूर्ति श्रृंखला अवरोधों, अत्यधिक मार्जिन और अप्रत्यक्ष करों द्वारा संवर्धित किए जा रहे मुद्रास्फीति सीढ़ी को तोड़ने के लिए अग्रसक्रिय आपूर्ति प्रबंधन कार्यनीतियों के लिए एक छोटी विंडो उपलब्ध है। आपूर्ति पक्ष द्वारा संचालित मुद्रास्फीति के दबावों को कम करने के लिए और प्रयास की आवश्यकता है। मौद्रिक नीति व्यापक समष्टि आर्थिक और वित्तीय स्थिरता को संभालने के लिए मूल्य स्थिरता के सभी खतरों की बारीकी से निगरानी करेगा। तदनुसार, एमपीसी ने अपनी आज की बैठक में निर्णय लिया कि नीतिगत दर पर यथास्थिति बनाए रखी जाए और जब तक आवश्यक हो, तब तक निभावकारी रूख जारी रखा जाए- कम से कम चालू वित्त वर्ष और अगले वर्ष के दौरान - ताकि यह सुनिश्चित करते हुए कि आगे मुद्रास्फीति लक्ष्य के भीतर बनी रहे, टिकाऊ आधार पर संवृद्धि को पुनर्जीवित किया जाए तथा COVID-19 के प्रभाव को कम किया जाए। 9. एमपीसी के सभी सदस्य – डॉ. शशांक भिडे, डॉ. आशिमा गोयल, प्रो. जयंत आर. वर्मा, डॉ. मृदुल के. सागर, डॉ. माइकल देवव्रत पात्रा और श्री शक्तिकान्त दास - ने सर्वसम्मति से नीतिगत रेपो दर को बनाए रखने के लिए मतदान किया। इसके अलावा, एमपीसी के सभी सदस्यों ने सर्वसम्मति से जब तक आवश्यक हो, तब तक निभावकारी रूख जारी रखने - कम से कम चालू वित्त वर्ष और अगले वर्ष के दौरान - ताकि यह सुनिश्चित करते हुए कि आगे मुद्रास्फीति लक्ष्य के भीतर बनी रहे, टिकाऊ आधार पर संवृद्धि को पुनर्जीवित करने तथा COVID-19 के प्रभाव को कम करने के लिए वोट किया। 10. एमपीसी की बैठक के कार्यवृत्त 18 दिसंबर 2020 तक प्रकाशित किए जाएंगे। (योगेश दयाल) प्रेस प्रकाशनी: 2020-2021/720 |

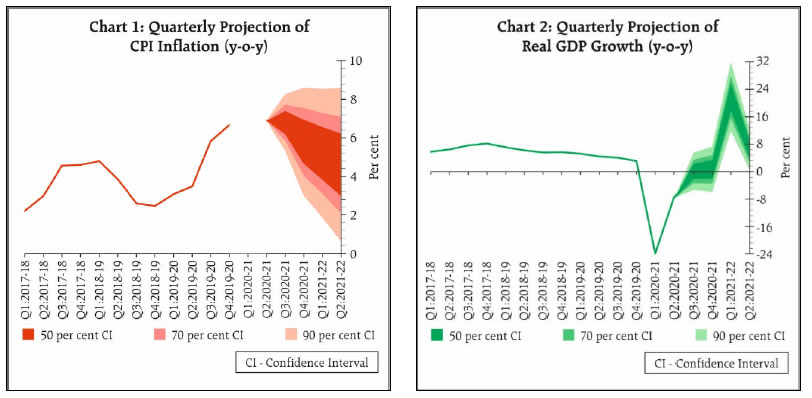

पृष्ठ अंतिम बार अपडेट किया गया: