IST,

IST,

क्रेडिट जोखिम और बैंक पूंजी विनियमन पर मेरे विचार - श्री एन.एस. विश्वनाथन, उप गवर्नर द्वारा 29 अक्तूबर 2018 को एक्सएलआरआई, जमशेदपुर में दिया गया भाषण

एन.एस. विश्वनाथन, उप गवर्नर, भारतीय रिज़र्व बैंक

उद्बोधन दिया

यह मेरे लिए सौभाग्य की बात है कि मुझे देश की प्रमुख प्रबंधन संस्थाओं की श्रेणी में आने वाली एक संस्था में आमंत्रित किया गया है और खास बात यह है कि मुझे होनहार युवा समूह और महत्वाकांक्षी भावी लीडरों से रूबरू होने का सुअवसर मिला है। आप सभी लोग देश के आर्थिक इतिहास के ऐसे मोड़ पर नौकरी जगत में पदार्पण करने वाले हैं जो कि काफी दिलचस्प है। हम ऐसे दौर में मिल रहे हैं जब आर्थिक सुधार के मोर्चे में अनेक महत्वपूर्ण कदम उठाए जा रहे हैं, जिनमें से दो पर प्रकाश डालना चाहता हूं – दिवाला और शोधन अक्षमता संहिता (आईबीसी), 2016 और दबावग्रस्त आस्तियों का समाधान – संशोधित ढांचा विषय पर 12 फरवरी 2018 का रिज़र्व बैंक का परिपत्र। मैं उक्त कदमों के प्रति विनियामक का दृष्टिकोण प्रस्तुत करने का प्रयास करूंगा तथा कतिपय गलतफहमियों को दूर करने के साथ ही आम तौर पर बैंकिंग उद्योग पर विचारविमर्श करूंगा। इस पृष्ठभूमि में मैं बैंकों से संबंधित विवेकपूर्ण पूंजी, विशेष रूप से क्रेडिट जोखिम के संदर्भ में, की पर्याप्तता या अपर्याप्तता के विवादास्पद मुद्दे पर भी चर्चा करूंगा। आइए कुछ बुनियादी बातों पर चर्चा करेंगे। बैंक एक मध्यस्थता चैनल स्थापित करते हुए अर्थव्यवस्था में चलनिधि-बहुल घटकों के साथ-साथ चलनिधि-न्यून घटकों को एक साथ लाते हैं, जिससे अर्थव्यवस्था में निवेश के प्रति बचत का प्रवाह होने में मदद मिलती है। विनियामक द्वारा दिए गए बैंकिंग लाइसेंस से ये संस्थाएं मांग जमाराशियों के रूप में जनता से असंपार्श्विकीकृत निधि जुटाती हैं। मुख्य रूप से इन्हीं जमाराशियों से बैंक उधारकर्ताओं को ऋण देते हैं। अत: बैंकों के पास ऐसा कोई बड़ा संदूक है, जैसा कि अंकल स्क्रूज के पास था, जिसमें वे अपने पैसा दबाकर रखे हुए हों और उन पैसों को ऋण के रूप में देते हों, बल्कि वे ऋण देने के लिए उन पैसों का उपयोग करते हैं जो उन्होंने जमाराशियों के माध्यम से जुटाए हों। क्या हमें बैंकों की आवश्यकता है? उक्त चर्चा से यह बात तुरंत आसानी से समझ में नहीं आती कि हमें मध्यस्थता करने के लिए बैंकों की आवश्यकता क्यों पड़ती है – क्यों बचतकर्ता सीधे ही उधारकर्ताओं को ऋण नहीं दे पाते, और हमें क्यों मध्यस्थता इन्फ्रास्ट्रक्चर की ज़रूरत पड़ती है। इसका जवाब यह है कि ऐसे संबंधों में रहने वाली सूचना की असमानताओं के कारण प्रत्येक बचतकर्ता द्वारा उधारकर्ताओं पर सीधे तौर पर निगरानी रखना किफायती और असरदार नहीं होता है। जहां तक उधारकर्ता की चुकौती क्षमता का सवाल है अधिकतर मामलों में उधारकर्ता अपनी चुकौती क्षमता की जानकारी ऋणदाता की तुलना में अधिक रखता है। परियोजना मूल्यांकन और जोखिम निगरानी में विशेषज्ञतापूर्ण कौशल रखने के कारण बैंकों से यह अपेक्षा की जाती है कि वे उधारकर्ता की चूक पर नियंत्रण रखें और इस प्रकार वे अर्थव्यवस्था में डेलिगेटेड मॉनिटर (डाइमंड, 1984) की ऐसी उपयोगी भूमिका अदा करें, जिससे एजेंटों द्वारा की जाने वाली सीधी निगरानी में लगने वाली लागत से काफी कम लागत आए। डेलिगेटेड मॉनिटरों की यह भूमिका बैंकों द्वारा ऋण संविदा में एक उपयुक्त प्रसंविदा जोड़कर कूटबद्ध की जाती है। इस प्रथा के दो पहलू होते हैं – अच्छी तरह से तैयार की गई प्रसंविदाओं से बैंकों के अधिकारों को उस स्थिति में सुरक्षा मिलती है जब उधारकर्ता की चाल आशा के अनुरूप नहीं रहती हो, तथा आशा के अनुरप उधारकर्ता की चाल नहीं रहने के मामले में प्रसंविदाओं को सही मायने में लागू की जा सके। अच्छी तरह से तैयार की गई प्रसंविदा सामान्य रूप से चूक की दृष्टि से हतोत्साहकारी होनी चाहिए, जिससे उधारकर्ता को इस बात का एहसास दिलाते रहना चाहिए कि ऋण संविदा का उल्लंघन करने पर उसे विपरीत परिणामों का सामना करना पड़ सकता है। ऐसी संविदा, जिसे ऋणदाता द्वारा तैयार की जाती है, प्रभावी मूल्यांकन व निगरानी प्रणाली का परिणाम होती है। ऐसे मूल्यांकन से इस बात का पता चल जाना चाहिए कि ऋणदाता उधारकर्ता को ऋण देकर कितना जोखिम उठा रहा है। इसमें उस क्षेत्र के बारे में अच्छी जानकारी हासिल करना भी शामिल है, जिसे ऋण दिया गया है, और जिसके अंतर्गत उन बातों और विभिन्न जोखिमों का पता लगाना भी शामिल है जिनके कारण वित्त प्राप्त कर रहे उद्यमों के प्रति होने वाला अनुमानित नकदी प्रवाह बाधित हो सकता है। एक अच्छी ऋण-संविदा में इन बातों के साथ ही अन्य कई सारी बातें शामिल की जाती हैं, ताकि वह इस बात के संदर्भ में बैंक के लिए एक ब्लूप्रिंट के रूप में काम आए कि ऋण की प्रचलन-अवधि में वह किस प्रकार कदम उठा सके। लेकिन, यदि प्रसंविदाओं का उल्लंघन किए जाने पर बैंकों द्वारा की जाने वाली निगरानी या की गई कार्रवाई अपर्याप्त पाई जाती है तो ऐसी स्थिति में निवारक उपाय कमज़ोर पड़ने लगते हैं और प्रसंविदाओं का ज्यादा उल्लंघन होने लगता है। बैंकों को ऋण के निगरानीकर्ता के रूप में पूरी तरह से अपनी भूमिका निभानी होगी। इससे अन्य कार्रवाई करने वाले बाध्य होंगे कि वे भी अपनी भूमिकाएं ईमानदारी से निभाएं। उदाहरण के लिए, यदि बैंक किसी उधारकर्ता के बारे में ढिलाई इसलिए बरतते हैं क्योंकि उधारकर्ता को अपने ग्राहक से दावा राशि विलंब से प्राप्त हुई थी, तो ऐसा करने से ग्राहक के स्तर पर होने वाला विलंब कभी दूर नहीं किया जा सकेगा, और सच तो यह है कि यह विलंब एक प्रकार का वसूल बनता जाएगा। जब बैंक निगरानी करने की अपनी भूमिका अच्छी तरह से निभाएंगे तो उधारकर्ता विवश होगा कि वह दावे की राशि समय पर प्राप्त करने के लिए ग्राहक को कहेगा। बैंकों को अपने उधारकर्ताओं द्वारा सामना की जा रही कठिनाइयों के लिए प्राथमिक रूप से आघात उठाने वाले के रूप में कार्य नहीं करना है क्योंकि बैकों के पास यह सहूलियत नहीं है कि वे अपने जमाकर्ताओं के पैसे का भुगतान करने में विलंब करें। हालांकि बैंक हालात को देखते हुए ऋण की शर्तों के बारे में पुन: बातचीत कर सकते हैं, लेकिन ऐसा करने के पीछे उचित कारण होना चाहिए और बैंक को ऐसा किए जाने पर उससे होने वाले जोखिम से अवगत रहना होगा। ऋण की शर्तों के बारे पुन: बातचीत अपवाद की स्थिति में ही की जानी चाहिए न कि नियम के तौर पर, क्योंकि ऐसा करने से कई बार जमाराशि की सुरक्षा खतरे में पड़ सकती है, बैंक द्वारा आगे और ऋण दिए जाने की क्षमता को नुकसान पहुंच सकता है तथा मध्यस्थता करने वाली संस्था के रूप में उसका अस्तित्व संकट में पड़ सकता है। इस प्रकार, अगली बार हम बैंक द्वारा उधारकर्ताओं से ऋण की वसूली के लिए किए जा रहे प्रयासों के बारे में सुनते हैं, यहां हम सभी को यह याद रखना चाहिए कि जमाकर्ताओं की धनराशि को वापस प्राप्त करने की कोशिश करना अत्यंत आवश्यक है। इस संदर्भ में, दबावग्रस्त आस्तियों के समाधान के लिए संशोधित ढांचे का प्रमुख उद्देश्य शक्तिसंतुलन ऋणदाता के पक्ष में बनाना है। हमारे देश में लंबे समय से शक्तिसंतुलन विशेष रूप से बड़े देनदारों के पक्ष में था। देनदार बनाम लेनदार: भूमिका में परिवर्तन बदलते देनदार-लेनदार समीकरण यथास्थिति को प्रभावित करते हैं, इसलिए यह स्वाभाविक है कि इसके प्रतिरोध का सामना करना पड़ रहा है। पहले से देनदार के प्रति जो अनुकूल माहौल मौजूद है, उसने चूक करने वाले देनदारों के लिए ऋण के स्थगन तथा इसे कम करने संबंधी दबाव डालने को संभव बना दिया था, साथ ही वे उधारकर्ता इकाइयों पर प्रबंधन नियंत्रण बनाए रखे थे अथवा क्रमवार मुकदमों में उलझा देने से बैंकों को अपने बकाया की प्राप्ति के प्रयासों से विफल कर दिया गया था। न्यायालय के बाहर के पुनर्रचित तंत्र की विफलता का प्रतिशत भी उच्च रहा जिसके परिणामस्वरूप उधारलेने वाली संस्थाओं का बार-बार चूक करना जारी रहा क्योंकि उन्हें इस बात का विश्वास था कि शक्ति संतुलन उनके साथ रहा है तथा अविश्वसनीय उधारकर्ता को अनुशासित करने में बैंकों की क्षमता कमजोर2 रही है। देनदार-अनुकूल माहौल का बैंकों की कारोबारी प्राथमिकताओं पर असर रहा, जबकि बैंकिंग प्रणाली में निरंतर बढ़ती हुई दबावग्रस्त आस्तियों का भी आंशिक योगदान रहा है। इससे वे व्यक्ति और संस्थाएं जिन्हें ऋण की आवश्यकता थी वे भी उधार देने की बैंकों की क्षमता तथा/अथवा इच्छा से परेशान रहे। दिवालियापन कानून सुधार समिति (2015) ने यह बात पायी है और जिसे मैंने यहाँ उद्धृत कर रहा हूँ :

भारत में, आईबीसी के अधिनियमन से पहले बैंकिंग विनियामक के रूप में रिज़र्व बैंक को समाधान तंत्र की रूपरेखा प्रस्तुत करनी पड़ी जिसने साहित्य में पहचाने गए दिवालियापन कानून की वांछित विशेषताओं का अनुकरण करने का प्रयास किया। हालांकि, देश में दिवालियापन कानून की गैर-मौजूदगी में दबावग्रस्त ऋणों की उन योजनाओं का सार्थक समाधान नहीं हो सका। इसके परिणामस्वरूप, बैंकों द्वारा दिए गए ऋणों के अंकित मूल्यों तथा इन ऋणों के अंतर्निहित आर्थिक मूल्य के बीच प्रमुख विसंगतियाँ पैदा हुईं। इस संदर्भ में आईबीसी का अधिनियमन एक ऐतिहासिक घटना है जिसने देश में दिवालियापन के शासन को नियंत्रित करने वाले कानूनी ढांचे को पूरी तरह बदल दिया है। आईबीसी के अधिनियमन ने रिज़र्व बैंक को भी दबावग्रस्त आस्तियों के समाधान के लिए संशोधित ढांचे के साथ आने में सक्षम बनाया है। भारत सरकार तथा रिज़र्व बैंक द्वारा उठाए गए इन कदमों को चूककर्ता उधारकर्ताओं द्वारा विभिन्न न्यायिक मंचों में चुनौती दी जा रही है। भारत के माननीय सर्वोच्च न्यायालय ने इन्नोवेटिव इंडस्ट्री लिमिटेड बनाम आइसीआइसीआइ बैंक लिमिटेड (2017) के मामले में यह पाया कि:

जैसा कि भारत के माननीय सर्वोच्च न्यायालय ने देखा है, देश की न्यायिक प्रणाली ने कानून में मूलभूत बदलाव को समावेश किया है तथा कमजोर मुकदमों के साथ दिवालियापन व्यवस्था में बाधाएँ डालने के लिए चूककर्ता देनदारों के प्रयासों को अभी तक सफलता नहीं मिली है। इस संदर्भ में, इसे मान्यता दिए जाने की आवश्यकता है कि जब एक उधारकर्ता प्रतिभूति प्रवर्तन के साथ अपनी ऋण चुकौती में चूक करता है तो बैंक उनके लिए मौजूद कानूनी उपायों का सहारा लेते हैं तथा वे चूककर्ता उधारकर्ताओं से जमाकर्ताओं की धनराशि की वसूली हेतु आवश्यक रूप से कोशिश कर रहे होते हैं चाहे चूक का कारण कुछ भी रहा हो। हालांकि, चूक करने वाले उधारकर्ता बैंक की इस कार्रवाई को एक ‘दयनीय उधारकर्ता’ की संपत्ति पर कब्जा करने वाले एक ‘निर्दयी बड़े बैंक’ के रूप में चित्रित करते हैं। इस प्रकार के चित्रण का बड़े निगमों द्वारा भी इस्तेमाल किया जाता है। यहाँ, एक निजी साहूकार जो लाभ कमाने के लिए अपनी धनराशि को उधार देता है तथा एक बैंक जो बड़ी मात्रा में जमाकर्ताओं की धनराशि (और सार्वजनिक क्षेत्र के बैंक के मामले में करदाताओं की धनराशि) का उपयोग करता है, के बीच अंतर करने की आवश्यकता है। स्थिति का सही चित्रण सार्वजनिक हित (अर्थात जमाकर्ताओं+करदाताओं) बनाम उधारकर्ताओं का हित होगा। वास्तविक “चूककर्ता” के प्रति भ्रांति एक तर्क हम जो प्राय: सुनते हैं वह यह है कि चूक होने के कई कारण हैं, और चूक होने के विभिन्न कारणों के आधार पर विनियमों के अनुसार अलग-अलग उनका बर्ताव किया जाना चाहिए। इस विचार के समर्थकों का यह तर्क है कि जहां उधारकर्त्ता अपने नियंत्रण से परे बाहरी कारणों से प्रभावित हैं उन्हें 'वास्तविक' चूककर्त्ता माना जाना चाहिए और विवेकपूर्ण मानदंड में रियायत दी जानी चाहिए। यह एक भ्रांति है, वस्तुत: उधार देने के कारोबार में कुछ चूक होना अवश्यंभावी है, ऐसा माना जा सकता है। यहां दो मुद्दे हैं: निर्धारण और समाधान। चूक का निर्धारण अथवा आस्ति की गुणवत्ता में गिरावट के लिए लेखांकन की मान्यता ऐसे चूक अथवा गिरावट इस प्रकार के कारणों या कमी होने से स्वतंत्र होना चाहिए। जबकि, यह समाधान की योजना ही है जो उधारकर्ता के अपने दायित्वों को पूरा करने की क्षमता और उसकी इच्छा पर आधारित होनी चाहिए। ऐसी परिस्थिति में जहां उधारकर्ता अस्थायी रूप से अपने नियंत्रण के परे भुगतान करने में सक्षम नही है, अदालतों के बाहर अथवा दिवालियापन के ढ़ांचे के अंतर्गत त्वरित और प्रभावी कर्ज की पुनर्रचना करनी चाहिए। इरादतन अथवा रणनीति तरीके अपनाने वाले चूककर्ताओं के मामले में अर्थात् उधारकर्ताओं में क्षमता होने के उपरांत अपने कर्ज के भुगतान की इच्छा न होना,स्वामित्व में परिवर्तन के साथ चूक प्रबंधन के खिलाफ दंडात्मक कार्रवाई करना ही एक मात्र उपाय है। अंतत:, यदि कारोबार पुनरूज्जीवन से परे है, तो तत्परता से किए गए परिसमापन से लाभकारी उपयोग के लिए संसाधनों के पुनर्वितरण में सहायता मिलेगी। दबावग्रस्त आस्तियां के समाधान की इस संशोधित संरचना को अपनाया जाना चाहिए। इस दृष्टिकोण को निम्नलिखित मैट्रिक्स दर्शाता है:

एक और भ्रांति जो चूककर्त्ता उधारकर्ताओं के प्रबंधन द्वारा यह दावा करना है कि उनके द्वारा प्रस्तावित पुन:संरचना योजना के परिणामस्वरूप बैंकों के लिए “शून्य मार्जिन“ होगा; जबकि, यदि बैंक दिवालियापन का आवेदन दर्ज करते हैं, तो नया निवेशक केवल कर्ज पर “अत्यधिक मार्जिन“ के साथ चूक करने वाली इकाइयों को लेने का इच्छुक होगा। यहां यह समझना आवश्यक है कि मौजूदा प्रबंधन द्वारा प्रस्तावित भुगतान आमतौर पर लंबी अवधि के लिए हैं, परंतु नए निवेशक प्रारंभिक नकद भुगतान के साथ आते हैं। बैंकों के समक्ष विकल्प है: 'भ्रामक भावी भुगतान' बनाम 'प्रारंभिक वास्तविक नकद'। बैंकों को 'भ्रामक भावी भुगतान' के वर्तमान मूल्य की गणना बीते हुए समय के हिसाब से मुद्रा के मूल्य की डिस्काउंटिंग करके और खासतौर से मौजूदा प्रबंधन के पूर्व अभिलेखों को ध्यान में रखते हुए भुगतान प्राप्त करने में विद्यमान अनिश्चितता के आधार पर करने की आवश्यकता है। इसी से संबंधित एक मुद्दा मौजूदा प्रमोटरों की देयता है। एक सफल परियोजना में लेनदारों का हिस्सा ऋण संविदा के अनुसार नकदी प्रवाह तक सीमित है,जैसा कि इसके विपरीत इक्विटी धारक एक सफल परियोजना में असीमित उछाल का लाभ उठा रहे हैं। इसके अतिरिक्त, यदि परियोजना विफल होती है, तो इक्विटी धारकों को उनकी सीमित देयता से संरक्षित किया जाता है तथापि उधारकर्ता को मजबूत लेनदार अधिकारों की अनुपस्थिति में उधार दी गई पूरी राशि की हानि लेनदार को होती है तो ऐसे में अधिकांश परियोजना का पूंजी विन्यास होना चाहिए। ऐसी स्थिति में यह स्पष्ट करना आवश्यक होगा कि सीमित देयता भले ही आधुनिक कॉर्पोरेट कानून में अधिकार के रूप में निहित है, परंतु शेयरधारकों के विशेषाधिकार के रूप में इसे देखा जाना चाहिए। जबकि सीमित देयता विन्यास के लिए तर्क यह है कि यह उद्यमिता और नवोन्मेष को बढ़ावा देता है, परियोजना में निवेश हमेशा एक परिकलित जोखिम भरा दांव है। शेयरधारकों को ऐसे उद्यम में जिसमें सोसाइटी में डिफ़ॉल्ट और उसके फैलाव के रूप में संभाव्य नकारात्मक बाह्यताएं हैं, ऐसी स्थिति में सीमित देयता का आनंद लेने के लिए किसी को इन लागतों को सहन करना होगा। लगभग सभी मामलो में, सोसाइटी में शेयरधारकों द्वारा ली गई सीमित देयता का समापन नौकरियों के खोए जाने, राज्य द्वारा दी गई रियायतें,और इन सबसे ऊपर, बैंकों द्वारा हेयरकट की वजह से होता है जो वस्तुत: जमाकर्ताओं/ करदाताओं के धन की हानि है। सोसाइटी कंपनियों को डिफ़ॉल्ट पर अनुमति देती है कि वह स्वयं को पुनर्गठित और पुन: समझौता और औपचारिक दिवालियापन तंत्र के अंतर्गत निजी अनुबंध करें। यह एक अन्य कारण है जिसमें इक्विटी धारकों का निपटान ज्यादातर कॉर्पोरेट उधारकर्ता के दिवालियापन होने से कर दिया जाता है क्योंकि वे पहले ही सीमित देयता का लाभ उठा लेते हैं। जबकि सीमित देयता की अवधारणा उद्यमशीलता को बढ़ावा और नवोन्मेष, कॉरपोरेट ढांचे की ओट से छेड़छाड़ अर्थात्, सीमित देयता को ध्यान में न रखते हुए और शेयरधारकों को व्यक्तिगत रूप से उत्तरदायी बनाने के लिए, आजकल जो असामान्य नहीं है, जो डिफ़ॉल्ट कंपनियों द्वारा बनाई गई नकारात्मक बाह्यताओं पर विचार करती हैं,इसका मूल है। मैसी और मिट्स (2014) ने परिस्थितियों की अवधारणाओं के लिए एक तर्कसंगत रूपरेखा तैयार की है जिसमें कॉरपोरेट ढांचे की ओट के लिए उचित और सुसंगत सुदृढ़ सार्वजनिक नीति है। उनकी यह अवधारणा है कि केवल और केवल निम्नलिखित तीन कारणों में से किसी एक कारण के लिए जरूरी होने पर ही कॉरपोरेट आवरण को भेदा जा सकता है: (1) स्पष्ट और विशिष्ट मौजूदा विनियामकीय या सांवधिक योजना के लक्ष्यों के साथ सामंजस्य और तालमेल बिठाना जैसे कि पर्यावरणीय कानून या बेरोजगारी कानून; (2) जब ऋण प्राप्त करने के लिए कंपनियों या व्यक्तियों द्वारा की जा रही धोखाधड़ी या गलत बयानी का प्रमाण हो (और विशेष रूप से जहां उक्त गलत बयानी, ऋणदाता को त्रुटिवश यह सोचने के लिए प्रेरित करे कि कंपनी का व्यक्तिगत शेयरधारक गारंटी दे रहा है जबकि वास्तव में वह कॉरपोरेट ऋणग्रस्तता है); (3) जहां कॉरपोरेट फर्म का सम्मान करते हुए सुविधा दी जाती है या दावेदारों के बीच पक्षपात करते हुए एक फर्म को नकदी प्रवाह दिया जाता है जो कि दीवालिया संस्था का समाधान करने के लिए सुस्थापित दिवालियापन कानून मूल्यों के प्रतिकूल होगा जो दावेदारों के बीच राज्य विधि द्वारा स्थापित अनुबंध कानून सिद्धांतों और प्राथमिकताओं दोनों के अनुरूप है। भारत के माननीय सर्वोच्च न्यायालय ने भी सतीश कुमार गुप्ता और अन्य (2018) बनाम आर्सेलर मित्तल इंडिया प्राइवेट लिमिटेड मामले में अपने हालिया फैसले में निम्नानुसार टिपपणी की है:

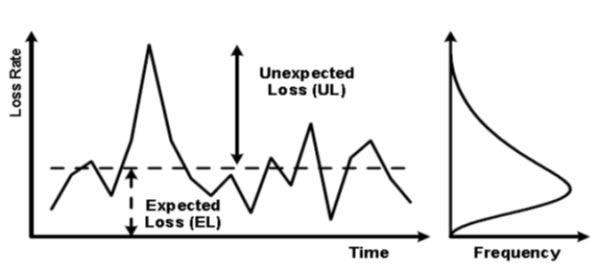

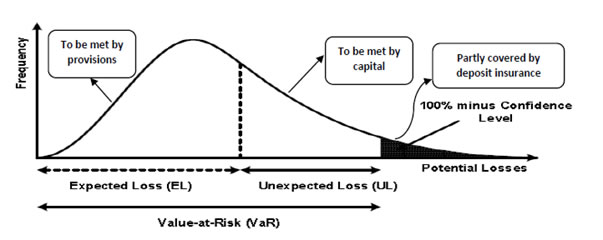

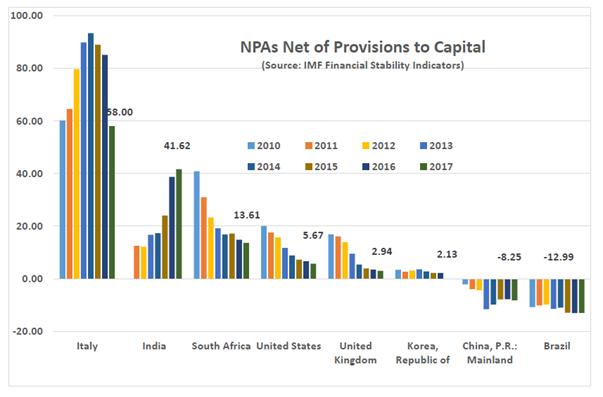

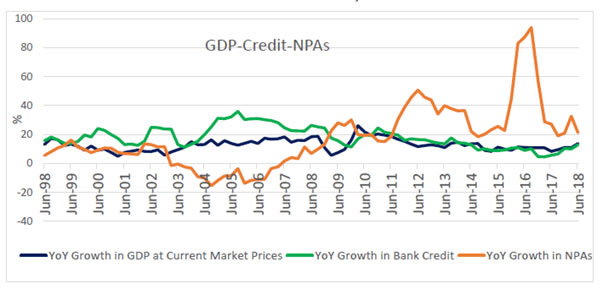

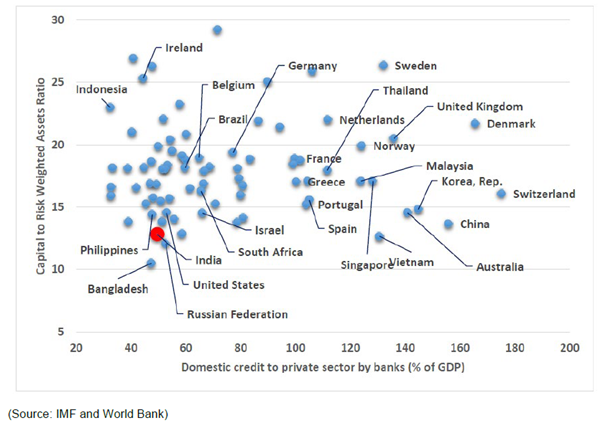

इसकी पृष्ठभूमि में, मैं अपने व्याख्यान से संबंधित अगले विषय पर जाना चाहूंगा, जो है विवेकपूर्ण बैंक पूंजी विनियमन । मैं बाद में इस पर विस्तार से चर्चा करूंगा, चूंकि ऋण वसूली इकोसिस्टम का विवेकपूर्ण पूंजी आवश्यकताओं पर असर होता है जिसे देखते ऋण जोखिम, अन्य कई अधिकार क्षेत्रों के समान भारतीय परिप्रेक्ष्य में भी बैंकों के तुलन पत्र में एक प्रमुख जोखिम है। बासल पूंजी मानदंड – विवेकपूर्ण अनिवार्यता बैंक स्वभावगत जोखिमों के प्रति अति संवेदनशील होते हैं, जैसे कि ऋण जोखिम, बाजार जोखिम, चलनिधि जोखिम आदि। बैंक से भारी मात्रा में आकस्मिक आहरण चलनिधि जोखिम का एक चरम मामला है। बैंक तरल आस्तियां रखकर चलनिधि जोखिम को कम करने की कोशिश करते हैं, ताकि आवश्यकता होने पर उन्हें आसानी से चलनिधि में रूपांतरित करके क्रेडिटर को प्रतिबद्ध भुगतान किए जा सकें, जिनमें अधिकतर जमाकर्ता ही होते हैं। अत: चलनिधि जोखिम कम करने के लिए संतुलित निधियन और तरल आस्तियों को धारण करना होता है। एक ओर जहां चलनिधि जोखिम को कम करने के लिए बैंकों को तरल आस्तियों की आवश्यकता होती है, वहीं आस्तियों का मूल्य प्रतिबद्ध ऋण दायित्वों से कम हो जाने पर उन्हें शोधक्षम जोखिम से बचने के लिए पूंजी की आवश्यकता होती है। यदि बैंकों के पास पर्याप्त पूंजी न हो तो घाटा उनकी जमाराशि को खाने लगगा है। बैंकों को यह सुनिश्चित करने के लिए कि उनकी जमाराशि का क्षरण होने की संभावना शून्य के आसपास हो, पर्याप्त पूंजी बनाए रखनी होती है। बैंकों को अपनी आस्तियों पर हानि उठानी पड़ सकती है क्योंकि यह उम्मीद नहीं की जा सकती कि सारे ऋण चुका ही दिए जाएंगे। परिचालनगत कुछ अन्य भागों से भी हानि हो सकती है। ये हानियां अपेक्षित या अनपेक्षित दोनों ही हो सकती हैं। क्रेडिट जोखिम पर होने वाली अपेक्षित हानि का यथोचित अनुमान ऐसे विशिष्ट उधारकर्ता वर्ग (उदाहरण के लिए रेटिंग श्रेणी) या क्षेत्र जिन्हें ऋण दिया गया हो, के ऐतिहासिक डाटा से लगाया जा सकता है। हालांकि, भविष्य के बारे में सटीक रूप से कुछ भी कहा नहीं जा सकता लेकिन वास्तविक हानि, अपेक्षित हानि से अधिक हो सकती है। ऐसा विभिन्न कारणों से हो सकता है – उदाहरण के लिए, एक प्रणालीगत घटना जहां एक विशिष्ट क्षेत्र में सहसंबद्ध चूक हों । इससे अनपेक्षित हानि होगी निम्नलिखित चित्र (चार्ट 1) एक बैंक के हानि वक्र का वर्णन करता है: चार्ट 1: बैंकों के लिए हानि वक्र  अपेक्षित हानियों का न्यूनीकरण प्रावधानों से किया जा सकता है जिसे वर्तमान आय से किया जाता है और अनपेक्षित हानियों (अर्थात दिए गए विश्वास स्तर के लिए शीर्ष हानि और औसत हानि के बीच का अंतर) का न्यूनीकरण बैंकों द्वारा बनाए पूंजी के स्तर (चार्ट 2) से किया जा सकता है। अनपेक्षित हानियों के अलावा भी कुछ संभावित हानियां हैं जिनका बचाव किसी भी बफर से नहीं किया जा सकता क्योंकि ऐसी हानियों से बचने के लिए बनाए जाने बफर बहुत महंगे होंगे। चार्ट 2: संभावित नुकसान और कमी  इस बात पर तर्क किया जा सकता है कि बैंक के पास रखी जानेवाली बड़ी मात्रा में पूंजी को बाज़ार की शक्तियों पर अप्रत्याशित क्षति के लिए छोड़ देना चाहिए, बाज़ार की शक्तियों में किसी भी तहर की विफलता में महत्वपूर्ण नकारात्मक बाह्यवादिता रही हैं और इससे भी कहीं ज्यादा पुनर्पूंजीकरण के लिए करदाताओं या जमाराशियों की क्षति द्वारा हुई लागत के रूप में था, ये सब बातें सरकार की स्वामित्व वाली बैंक कहती है। इससे बैंक की गतिविधियों के विवेकपूर्ण विनियमन के साथ-साथ प्रवेश बाधित होगा। महत्वपूर्ण और व्यापक रूप से अपनाया जाने वाला विवेकपूर्ण विनियम पूंजी पर्याप्तता मानदंडों में से एक है। अंतरराष्ट्रीय स्तर पर, 1988 में बासल I मानदंडों की शुरूआत से पहले, बैंकों के लिए संबंधित बैंकिंग कानूनों में सबसे आम तरीका न्यूनतम पूंजी आवश्यकताओं और लिवरेज के स्तर को मापने के लिए किसी बैंक की पूंजी आवश्यकताओं की संबन्धित शक्ति के निर्धारण के लिए अनुपातों यथा जमा राशि हेतु पूंजी, या अन्य विकल्प बनाए गए थे। हालांकि, इस पद्धति में व्यापक विविधताएँ थी और पूरे देश में पूंजी विनियमों की जोखिम संवेदनशीलता अधिक महत्वपूर्ण है जिससे तुलनात्मक कठिनाई हुई। बासल नियम अंतरराष्ट्रीय स्तर पर स्वीकृत विनियामक ढांचा है बशर्ते कि बैंकों द्वारा न्यूनतम मानकों को पूरा किया जाए। 1988 से विभिन्न गतिविधियों के लिए बासल ढांचा का विकस हुआ। विनियामक पूंजी की अवधारणा जिसे बैंक के तुलन पत्र की जोखिम के साथ मिलाया गया है जो 2004 में शुरू की गई बासल I, बासल II ढांचे के तहत जोखिम भारित आस्तियों की तुलना में पूंजी अनुपात (सीआरएआर) के माध्यम से लागू की गई थी, जिसमें बैंक की आस्तियों की विभिन्न श्रेणियों के जोखिमों के अधिक से अधिक कणिकाओं को शुरू करके जोखिमों के बेहतर निर्धारण के बारे में बताया गया है। बासल ।। मानदंड तीन स्तंभों पर आधारित है – पूंजी पर्याप्तता, पर्यवेक्षी समीक्षा, और बाज़ार अनुशासन। उल्लेखनीय है कि पूंजी प्रभार ऋण जोखिम, बाज़ार जोखिम और परिचालनात्मक जोखिम के लिए किया जाना था जिनका सामना बैंकों को करना पड़ा। बासल ।। को अपनाने के मुख्य कारण इस प्रकार थे (क) जोखिम के प्रति यह अधिक संवेदनशील था; (ख) यह बैंकिंग क्षेत्र में अपनाई गई जोखिम मापन और जोखिम प्रबंधन तकनीकों में हुए परिवर्तनों की पहचान करता है और उन्हें फ्रेमवर्क के भीतर आत्मसात कर लेता है; (ग) यह विनियामकीय पूंजी को आर्थिक पूंजी के साथ संरेखित करता है। बासल ।। की इन विशेषताओं ने विनियामकीय पूंजी को उन व्यावसायिक मॉडलों के समीप लाया है जिन्हें कुछ बड़े बैंकों में अपनाया गया है। बासल ।। फ्रेमवर्क के तहत बैंकों की पूंजी आवश्यकताओं को तुलनपत्र के आधारभूत जोखिमों के साथ अधिक समरूप बनाया गया है। तथापि, बासल ।। मानदंडों की कमियां 2007-09 के वैश्विक वित्तीय संकट के दौरान उजागर हुईं जिसने पूंजी पर्याप्तता आवश्यकताओं के प्रति विनियामकीय दृष्टिकोण पर पुनर्विचार के लिए विवश कर दिया। सितंबर 2010 में गवर्नर और पर्यवेक्षण प्रमुखों के समूह (जीएचओएस) ने वाणिज्यिक बैंकों के लिए न्यूनतम वैश्विक पूंजी मानकों को बढ़ाने की घोषणा की। यह जुलाई 2010 के उस करार के बाद हुआ जिसमें पूंजी और चलनिधि में समग्र सुधार व्यवस्था की बात कही गई थी। इसी को अब "बासल ।।।" के नाम से जाना जाता है। वर्धित बासल फ्रेमवर्क बासल ।। द्वारा स्थापित तीन स्तंभों को संशोधित करता है और उन्हें मजबूती प्रदान करता है। इसके अलावा यह कुछ क्षेत्रों में बासल फ्रेमवर्क का दायरा भी बढ़ाता है। अधिकांश सुधारों को 2013 और 2019 की अवधि के बीच चरणबद्ध रूप से लागू किया जाना है। इस फ्रेमवर्क की मुख्य बातें निम्न प्रकार हैं: (i) विनियामकीय पूंजी की गुणवत्ता और मात्रा के लिए कड़े नियम। विशेष रूप से कॉमन इक्विटी की केंद्रीय भूमिका को पुष्ट करना। (ii) कॉमन इक्विटी की अतिरिक्त परत – कॅपिटल कंज़रवेशन बफर का यदि उल्लंघन होता है तो विवेकाधिकार से किए जाने वाले पे-आउट्स प्रतिबंधित हो जाते हैं ताकि न्यूनतम कॉमन इक्विटी आवश्यकताओं को पूरा करने में मदद मिले; (iii) काउंटरसाइक्लिकल कॅपिटल बफर - व्यवस्था में व्यापक रूप से ऋण की मात्रा बढ़ जाने पर यह बैंकों की उसमें सहभागिता पर प्रतिबंध लगाता है ताकि ऋण स्थिति प्रतिकूल हो जाने पर उन्हें कम हानि पहुंचे; (iv) लिवरेज अनुपात – बैंक की कुल आस्तियों और तुलनपत्र के इतर ऋण, भले ही उनका जोखिम भार कुछ भी हो, की तुलना में हानि अवशोषण पूंजी की न्यूनतम राशि। (v) चलनिधि आवश्यकताएं – न्यूनतम चलनिधि अनुपात, चलनिधि कवरेज़ अनुपात (एलसीआर) जिनका उद्देश्य 30 दिन की दबाव अवधि में वित्तपोषण आवश्यकताओं को कवर करने के लिए पर्याप्त नकदी उपलब्ध कराना है और दीर्घावधि अनुपात, निवल स्थिर वित्तपोषण अनुपात (एनएसएफआर) जिसका उद्देश्य संपूर्ण तुलन-पत्र में परिपक्वता बेमेलता का समाधान करना है; और (vi) प्रणालीबद्ध महत्वपूर्ण बैंकों के लिए अतिरिक्त आवश्यकताएं जिनमें अतिरिक्त हानि अवशोषण तथा सीमापार पर्यवेक्षण और समाधान के लिए मजबूत व्यवस्थाएं शामिल हैं। भारत में, बासल III पूंजी विनियमन 1 अप्रैल 2013 से चरणबद्ध रूप में कार्यान्वित किया गया है तथा यह 31 मार्च 2019 तक पूरी तरह से कार्यान्वित हो जाएगा। बासल समिति द्वारा दिसंबर 2017 में प्रकाशित सुधारों के नवीनतम दौर के कार्यान्वयन की समयसीमा 2022 तक है। बासल विनियमन के लिए पृष्ठभूमि को समझने के बाद, आइए फिर से क्रेडिट पोर्टफोलियो में संभावित और असंभावित हानियों को कम करने के मुद्दे की बात करते हैं जो अन्य कारणों के बीच ऋण के अशोध्य बनने से उत्पन्न होती हैं जो ऋण बाद में गैर-वसूली या अल्प वसूली में बदल जाता है। ऋण को अनर्जक आस्ति (एनपीए) के रूप में चिह्नित करने के बाद, विवेकपूर्ण कार्रवाई यह है कि उस ऋण से होने वाली संभावित हानि की शुरू में ही पहचान कर ली जाए जिससे कि जब वास्तव में हानि हो, तो बैंक के लाभ और हानि विवरण के प्रभाव का एक समयावधि में विस्तार हो। चूंकि पिछले अनुभव के आधार पर संभावित हानियों का उचित रूप से अनुमान लगाया जा सकता है, हानियों को कवर करने के लिए बैंक की वर्तमान कमाई से प्रावधान किए जाते हैं। प्रावधानों को बैंकों की बहियों में इसके आर्थिक मूल्य में अनर्जक ऋण चिह्नित करने के लिए बैंक की आय से खर्च के रूप में माना जा सकता है। कई बार, एनपीए से वास्तविक प्राप्ति इसकी चिह्नित मूल्य से अधिक हो सकती है, इस मामले में बैंक आधिक्य प्रावधान को उस लेखांकन वर्ष में लाभ के रूप में लिखते हैं जिस वर्ष वसूली होती है। इस प्रकार, प्रावधानों को भी ऐसा विवेकपूर्ण उपकरण माना जा सकता है जो बैंकों के लाभ और हानि पर अशोध्य ऋण के प्रभाव को सहज बनाते हैं और इसे विनियामक द्वारा अधिदेशित बाध्य खर्च नहीं माना जा सकता। मूल विवेकपूर्ण व्यवहार हमेशा मांग करता है कि बैंक कभी भी अल्प प्रावधान न करें। आदर्शरूप से, बैंक संभावित हानियों के लिए अपनी बहियों में ऋण को परखने में समर्थ होने चाहिए और किसी विनियामकीय हस्तक्षेप के बिना ऐसी हानियों के लिए प्रावधान करें। तथापि, हमारे बैंकों द्वारा बनाए जाने वाले मजबूत मॉडलों के अभाव में, जो इस प्रयोजन को पूरा करेंगे, रिज़र्व बैंक ने प्रावधानों के न्यूनतम अधिदेशित स्तर निर्धारित किए हैं जो एनपीए की अवस्था से जुड़े हैं। चूंकि प्रावधान कार्यप्रणाली को अलग-अलग बैंकों के अनुसार बनाया जाना चाहिए, और आम विनियम ऐसा नहीं कर सकते हैं, विनियामकीय प्रत्याशा यह है कि अधिदेशित न्यूनतम प्रावधान मार्गदर्शी न्यूनतम स्तर (फ्लोर) का कार्य करेंगे तथा बैंक प्रबंध-तंत्र अपनी आस्तियों के बारे में अपने आंतरिक ज्ञान का उपयोग करते हुए पर्याप्त प्रावधान करेंगे। तथापि, दुर्भाग्यवश भारत में बैंक सबसे अधिक अल्पप्रावधानीकृत हैं, हालांकि पिछली कुछ तिमाहियों में इस संबंध में कुछ सुधार हुआ है। यदि किसी बैंक द्वारा बनाए रखे जाने वाले अपेक्षित प्रावधान, प्रावधान से पहले इसकी कमाई से अधिक हो जाते हैं तो इससे बैंक की इक्विटी पर प्रभाव पड़ना लाजमी है। यह बैंकिंग विनियमन के सबसे कम समझे गए पहलू - सामान्य रूप से बैंकों के लिए पूंजी मानदंड और विशेष रूप में बासल मानदंड की ओर जाता है। इस संबंध में व्यापक रूप से सुनी गई शिकायत यह है कि बैंकों के लिए पूंजी आवश्यकताएं अनावश्यक रूप से उच्च हैं। भारत में, इसका संबंध सीआरएआर से है जिसे रिज़र्व बैंक द्वारा 9 प्रतिशत निर्धारित किया गया है जबकि बासल मानदंडों में यह 8 प्रतिशत अपेक्षित है। इस प्रश्न के उत्तर को समझने के लिए, आइए प्रयास करते हैं कि पूंजी की शुरू में जरूरत क्यों होती है। धारणात्मक रूप से, असंभावित हानियों के अंतर्निहित अप्रत्याशित स्वरूप में बफर की जरूरत होती है और यह वही कार्य है जिसे बैंक द्वारा अनुरक्षित पूंजी से किया जाता है। आगे बढ़ने से पहले, पूंजी को ‘स्वयं की निधि’ के रूप में समझना चाहिए जिसका उपयोग जमाराशियों जैसे उधारीकृत निधियों की तुलना में बैंकों द्वारा आस्तियों के सृजन के लिए होता है। बैंक द्वारा अनुरक्षित पूंजी से आस्तियां सृजित करने के लिए लगाई गई कुल निधियों में बैंक द्वारा लाई गई स्वयं की निधियों का अनुपात दिखाई देता है। एक गलतफहमी है कि पूंजी धन का एक ढेर है जिसे ‘मुश्किल के दिनों’ के लिए इक्ट्ठा किया जाता है और अर्थव्यवस्था को इस धन के ढेर से वंचित कर दिया जाता है। वास्तविकता इस सच्चाई से ज्यादा दूर नहीं हो सकती कि बैंकों द्वारा अनुरक्षित पूंजी को पहले से ही ऋण सहित आस्तियों के सृजन के लिए इनके तुलन-पत्र पर लगाया जा सकता था। विवेकपूर्ण पूंजी विनियमों का लक्ष्य यह है कि बैंक पूंजी का पर्याप्त स्तर अनुरक्षित करके बैंकों को अपनी बाध्यताओं, विशेषकर जमाराशियों में डिफॉल्ट किए बिना असंभावित हानियों को सहन करने में समर्थ बनाया जाए। बैंकों में उच्चतर पूंजी स्तरों का देश की समष्टि अर्थव्यवस्था पर स्थायीकरण प्रभाव भी पड़ता है। इसके अतिरिक्त, पूंजी का उच्चतर स्तर शेयरधारकों की स्वयं की पूंजी में वृद्धि कर देता है, इस प्रकार संभावित रूप से बेहतर क्रेडिट मूल्यांकन और स्क्रीनिंग होती है। पूंजी जुटाने में अवश्य रूप से लागत शामिल होती है-मुफ्त लंच नहीं होता है-किंतु अर्थव्यवस्था की लागतें अवरोधित बैंकिंग संकट में टाली गई संभावित हानियों के रूप में की गई बचतों द्वारा बराबर हो जाती हैं। जब किसी बैंक में इक्विटी संघटक बढ़ता है, तो लीवरेज़ कम हो जाता है, इससे संभवतः बैंक सुरक्षित बन जाता है और इस प्रकार इक्विटी पर कम प्रतिफल की मांग करने के लिए निवेशक बैंक इक्विटी की ओर बढ़ता है तथा जमाकर्ता भी अपनी निधियों की अधिक सुरक्षा की दृष्टि से कम प्रतिफल स्वीकार करने के इच्छुक हो सकते हैं। बैंकिंग विनियामकों के लिए होली-ग्रेल बैंकों के लिए पूंजीगत निर्धारणों हेतु अच्छी जगह ढूंढ़ना है जहां लाभ बराबर या शामिल लागतों से थोड़े ज्यादा हों। हाल के बहु अध्ययन (क्लाइन, 2017) जो बैंकों के लिए इष्टतम सामान्य इक्विटी टीयर 1 पूंजी (सीईटी 1) अनुपात निकालने का प्रयास करते हैं, स्पेक्ट्रम के विपरीत छोरो पर आंकड़ों पर पहुंचे हैं – डागर, डेल’एरिका, लीवन, रत्नोवस्की और टांग (2016) जोखिम भारित आस्तियों के 9-17 प्रतिशत के इष्टतम सीईटी 1 अनुपात का अनुमान लगाते हैं, एडमैटी और हेलविग (2013) जोखिम भारित आस्तियों के 36-53 प्रतिशत के इष्टतम सीईटी 1 अनुपात का अनुमान लगाते हैं। इनसे और इसी प्रकार के अध्ययनों से निकाला गया माध्यिका अनुमान बैंकों की जोखिम भारित आस्तियों का लगभग 13-14 प्रतिशत है। उपर्युक्त अनुमानों के विपरीत, बासल III मानदंडों में जोखिम भारित आस्तियों की 4.5 प्रतिशत की न्यूनतम सीईटी 1 अपेक्षा विनिर्दिष्ट की गई है। इस प्रकार, यह देखा जा सकता है कि बासल III निर्धारण विभिन्न अनुसंधानकर्ताओं द्वारा लगाए गए माध्यिका अनुमान से बहुत कम है और इसे न्यूनतम (फ्लोर) माना जाना चाहिए। भारत में, हमने जोखिम भारित आस्तियों की 9 प्रतिशत की समग्र पूंजी आवश्यकता निर्धारित की है जिसमें सामान्य इक्विटी टीयर 1 पूंजी के संबंध में बासल मानदंडों के अंतर्गत अपेक्षित क्रमशः 8 प्रतिशत और 4.5 प्रतिशत की तुलना में 5.5 प्रतिशत निर्धारित की गई है। जैसाकि मैंने पहले कहा है, विनियामकीय पूंजी अप्रत्याशित हानि के लिए बफर के रूप में उपयोग होती है। बैंक की आस्तियों में संचयी अप्रत्याशित हानि, आस्ति पोर्टफोलियो के विभिन्न उप-पोर्टफोलियों के पिछले हानि आचरण का संचयन होगा। उप-पोर्टफोलियों का निर्माण आस्तियों के जोखिम के आधार पर हो सकता है। इसलिए, कहा जा सकता है कि सरकारी प्रतिभूतियां शून्य हानि संभावना के साथ उप-पोर्टफोलियो का निर्माण और अलग-अलग जोखिम के अन्य पोर्टफोलियों का निर्माण कर सकती हैं। अलग-अलग जोखिम के अन्य पोर्टफोलियों को सामान्य तौर पर क्रेडिट रेटिंग के आधार पर वर्गीकृत किया जाता है क्योंकि अप्रत्याशित हानि आचरण इस प्रकार की रेटिंग वाले पोर्टफोलियों के कारण भी हो सकता है। प्रत्येक उप-पोर्टफोलियो के लिए जोखिम भार अप्रत्याशित हानि आचरण, सामान्य रूप से उनकी संचयी डिफॉल्ट दरों के आधार पर होता है। इस प्रकार यह कहने की आवश्यकता नहीं है कि एक विशेष रेटिंग वाले पोर्टफोलियो को आबंटित जोखिम-भार एक कार्य क्षेत्र में उस पोर्टफोलियो के देखे गए डिफॉल्ट आचरण की अभिव्यक्ति होनी चाहिए। भारतीय रिज़र्व बैंक द्वारा निर्धारित 9 प्रतिशत का उच्चतर सीआरएआर मूलरूप से इस अंतर को दर्शाता है। बासल III मानदंड, अप्रत्याशित हानियां क्रेडिट रेटिंग एजेंसियों (सीआरए) द्वारा उपलब्ध कराई गई क्रेडिट रेटिंगों में देखी गई संचयी डिफॉल्ट दरों (सीडीआर) का कार्य है। सीडीआर कुछ नहीं है बल्कि सीआरए द्वारा आबंटित गैर-डिफॉल्ट रेटिंग की संभावना है जो एक निश्चित समयावधि के अंदर डिफॉल्ट रेटिंग में बदल जाती है। अंतरराष्ट्रीय स्तर पर देखे गए संचयी डिफॉल्ट दरों (सीडीआर) और वसूली दरों के आधार पर, बासल मानदंडों ने विभिन्न क्रेडिट एक्सपोजर के लिए जोखिम भार निर्धारित किया है। हालांकि, अंतरराष्ट्रीय स्तर पर देखी गई सीडीआर और हानि की तुलना में भारत में देखी गई सीडीआर और हानि काफी अधिक है, हालांकि आईबीसी और आरबीआई के संशोधित ढांचे के अधिनियमन के बाद इन मानकों में सुधार के संकेत हैं। निम्नलिखित ग्राफ (चार्ट 3) भारतीय सीआरए3 द्वारा रेट किए गए ऋण के पोर्टफोलियो में देखे गए सीडीआर का उपयोग करके गणना की गई अप्रत्याशित हानि के साथ-साथ विभिन्न रेटिंग श्रेणियों के लिए बासल पूंजी आवश्यकता को दिखाता है। चार्ट 3: देखे गए सीडीआर के आधार पर वास्तविक पूंजी आवश्यकताएं  यह स्पष्ट होगा कि इस तरह के डिफ़ॉल्ट व्यवहार के साथ, बासल निर्दिष्ट जोखिम भार लागू करने से भारतीय बैंकों की बहियों की ऋण परिसंपत्तियों में वास्तविक जोखिम कम हो जाएगा। इसे दो तरीकों से दूर किया जा सकता है: (i) न्यूनतम पूंजी आवश्यकता 8% पर रखकर, लेकिन भारत में देखे गए सीडीआर के अनुसार प्रत्येक प्रकार के क्रेडिट एक्सपोजर के लिए बासल निर्दिष्ट जोखिम भार को पुन: व्यवस्थित करके; (ii) बासल निर्दिष्ट जोखिम भार का उपयोग करके, लेकिन उच्चतम न्यूनतम पूंजी आवश्यकता निर्धारित करके। हमने दूसरे दृष्टिकोण को अपनाया और न्यूनतम 9% की न्यूनतम पूंजी आवश्यकता निर्धारित की, जबकि बड़े पैमाने पर बासल निर्दिष्ट जोखिम भार बनाए रखा। उपर्युक्त स्पष्टीकरण से यह स्पष्ट है कि कुछ लोगों का विचार कि हमारी पूंजी आवश्यकताएं अंतरराष्ट्रीय मानकों की तुलना में अधिक कठिन है, बिल्कुल सही नहीं है। चूंकि पुनर्पूंजीकरण की पुनरावृत्ति की आवश्यकता साबित हुई है, भारत में बैंकों का पूंजी स्तर उच्च होने की उम्मीद है। इसके अलावा, बैंकों के रखरखाव प्रावधानों के मौजूदा स्तर अपेक्षित घाटे को कवर करने के लिए पर्याप्त नहीं हो सकते हैं, और इसलिए अपेक्षित घाटे को अवशोषित करने के लिए जब भी वास्तविक रूप से उपलब्ध हो जाएं पर्याप्त बफर को पूंजी में बनाया जाना चाहिए जो कि नहीं बनाया गया है । नीचे चार्ट 4 दर्शाता है कि भारतीय बैंकिंग प्रणाली में पूंजीगत स्तर के मुकाबले प्रावधान-रहित एनपीए का अनुपात उच्च है। जैसा कि मैंने कहा, आईबीसी और आरबीआई के संशोधित फ्रेमवर्क के बाद डिफ़ॉल्ट दरों और रिकवरी दरों में सुधार के संकेत हैं, इसके परिणामस्वरूप भविष्य में बैंकों के लिए अप्रत्याशित नुकसान में कमी हो सकती है। हालांकि, जोखिम-भार या न्यूनतम पूंजी आवश्यकताओं के पुनर्मूल्यांकन को तब तक इंतजार करना होगा जब तक कि ये रुझान अर्थव्यवस्था में दृढ़ता से फैल नहीं जाते है। संरचनात्मक सुधारों के पूरी तरह से स्थापित हो जाने से पहले विनियामक राहतों की फ्रंटलोडिंग अर्थव्यवस्था के हितों के लिए हानिकारक हो सकती है। चार्ट 4: पूंजी के प्रतिशत के रूप में निवल एनपीए  निचले सीआरएआर की मांग के लिए दिए जानेवाले तर्कों में से एक यह है कि उच्च पूंजी आवश्यकता कम क्रेडिट वृद्धि की ओर ले जाती है। जबकि गणितीय रूप से यह सही हो सकता है, यहां दो महत्वपूर्ण तथ्य अधोरेखित किए जाने चाहिए। सबसे पहले, ऐसे सुझाव तब दिए जा रहे हैं जब अर्थव्यवस्था में क्रेडिट वृद्धि मामूली सकल घरेलू उत्पाद की वृद्धि के अनुरूप है (नीचे चार्ट 5 देखें)। 12 अक्टूबर, 2018 को समाप्त पखवाड़े में बैंक क्रेडिट वर्ष-दर-वर्ष 14.4 प्रतिशत बढ़ गया है। इससे एक तरफ यह बताया जा सकता है कि जहां एनबीएफसी सेक्टर को अपर्याप्त बैंक क्रेडिट प्रवाह की धारणा है, में वर्ष-दर-वर्ष बैंक क्रेडिट में 31 मार्च 2018 से 30 सितंबर 2018 तक 17.1 प्रतिशत की वृद्धि दर्ज की गई है और 30 सितंबर 2018 से एक मजबूत आधार पर 48.30 प्रतिशत की वृद्धि हुई है। चार्ट पर वापस लौटने पर, यह देखा जा सकता है कि अतीत में, 'सप्लाय पुश' के कारण क्रेडिट वृद्धि के उच्च स्तर बैंकिंग प्रणाली में उच्च कॉर्पोरेट लाभ और परिणामी एनपीए में परिणत हुए। चार्ट 5: सांकेतिक जीडीपी, बैंक क्रेडिट और एनपीए में वर्ष दर वर्ष वृद्धि  दूसरा, यह सुनिश्चित करने के लिए कि बैंकिंग प्रणाली आगे बढ़ने वाले उच्च क्रेडिट वृद्धि का समर्थन करने के लिए पर्याप्त लचीली है, इसमें उच्च पूंजी स्तर होना चाहिए। नीचे चार्ट 6 से पता चलता है कि जिन देशों में जीडीपी अनुपात में बैंक क्रेडिट उच्च है, उनके पास बैंक पूंजी का स्तर भी उच्च है। चार्ट 6: बैंकों द्वारा निजी क्षेत्र को घरेलू क्रेडिट बनाम जोखिम भारित आस्तियों की तुलना में पूंजी अनुपात  प्राय: दोहराएं गए एक अन्य मत को मुझे स्पष्ट करने दें कि सार्वजनिक क्षेत्र के बैंकों को विवेकपूर्ण पूंजी विनियमों के अधीन नहीं होना चाहिए। तर्क यह है कि इन बैंकों का सॉवरेन स्वामित्व उन्हें वास्तविक रूप से जोखिम मुक्त बनाता है और बैंक-रन से दूर रखता है। भारत में, भुगतान बैंक और लघु वित्त बैंक को छोड़कर, लगभग सभी वाणिज्य बैंक, भारतीय कॉर्पोरेट के अंतर्राष्ट्रीय व्यापार / निवेश को दस्तावेजी क्रेडिट, आपाती साख पत्र, आदि के रूप में सक्षम करने के लिए सक्रिय रूप से क्रेडिट सुविधाएं प्रदान कर रहे हैं। भारतीय बैंकों द्वारा जारी ऐसी गारंटी की विदेशी बैंकों द्वारा स्वीकृति और पुष्टि विदेशी बैंकों द्वारा मानी गई भारतीय बैंकों की सुदृढ़ता पर आधारित है। अंतरराष्ट्रीय स्तर पर स्वीकृत नियामक व्यवस्था भारतीय बैंकिंग प्रणाली को आवश्यक विश्वसनीयता प्रदान करती है, जो भारतीय बैंकों द्वारा प्रदान किए गए समर्थन के बल पर भारतीय निगमों को अंतरराष्ट्रीय बाजारों (वित्तीय और वास्तविक दोनों प्रकार) तक पहुंचने में मदद करता है। अपनी पूंजी और वित्त पोषण आवश्यकताओं के लिए कई भारतीय बैंक भी अंतरराष्ट्रीय बाजारों तक पहुंच बनाते हैं। भारतीय बैंकों के तदनुरूपी बैंकिंग संबंध भी उनकी वित्तीय सुदृढ़ता पर निर्भर रहते हैं। विवेकपूर्ण मानदंडों में किसी भी शिथिलता के कारण अंतरराष्ट्रीय बाजारों में उनकी विश्वसनीयता / प्रतिष्ठा को फिर से पुन:स्थापित करना पड़ सकता है। इस तरह के पुन:स्थापन से उनके ग्राहकों के लिए लागत में बढ़ोतरी और कारोबार करने में आसानी बढ़ सकती है और उनके ग्राहकों को अन्य बैंकों में माइग्रेट करने की आवश्यकता पड़ सकती है जो बासल मानकों के अनुरूप हों। तथापि, स्वामित्व संरचना के आधार पर बैंकों के लिए भिन्न विवेकपूर्ण विनियमन, जब वे एक ही बाजार में काम करते हैं, अप्रतिस्पर्धात्मक हो सकता हैं और प्रणालीगत असंतुलन पैदा कर सकता हैं, जो स्पष्ट रूप से वांछनीय परिणाम नहीं हैं। अब मैं अपनी बात समाप्त करना चाहूंगा। अर्थव्यवस्था के विकास के लिए एक मजबूत और स्थिर बैंकिंग प्रणाली आवश्यक है। यह मजबूती वास्तविक और अंतर्निहित होनी चाहिए। बैलेंस शीट के मजबूत होने का बहाना करने के बजाए बैलेंस शीट की कमजोरियों को पहचानने और उनके लिए प्रावधान करने से बैलेंस शीट में वास्तविक मजबूती आती है। हाल ही में भारत सरकार और भारतीय रिज़र्व बैंक जो कुछ भी कर रहे हैं वह सब कुछ भारत को स्वच्छ बैंकिंग प्रणाली प्रदान करने के लिए है। यह काम प्रगति पर है, जिसने परिणाम देना शुरू कर दिया है। जैसे ही हमारी दिवाला और ऋणशोधन अक्षमता व्यवस्था में सुधार होगा, भारतीय वित्तीय प्रणाली में ऋण वसूली और आस्ति गुणवत्ता के कई पहलू वैश्विक मानकों के अनुरूप बनेंगे। फिर हमारी चूक की संभावना और चूक से हानि भी वैश्विक स्तर तक कम हो जाएगी। आशा है कि,जितना हमने सोचा था उससे भी वे दिन करीब हैं। तब तक, हमें अंतर्राष्ट्रीय मानकों के साथ अनुरूपता के नाम पर मानकों को कम करने के लिए किसी भी दबाव के खिलाफ सावधानी बरतनी चाहिए क्योंकि यह चेरी-पिकिंग होगी और नतीजतन हमारा बैंक बहाना बनाने (मेक-बिलिव) के अर्थ में मजबूत होंगे और न कि वास्तविक अर्थ में। ऐसे प्रलोभन का विरोध करते हुए, मेरा मानना है कि,हम एक ऐसी वित्तीय प्रणाली तैयार करेंगे जो आज की वित्तीय प्रणाली से काफी मजबूत होगी, जिसके साथ आपको भावी उद्यमियों, जमाकर्ताओं, निवेशकों, प्रबंधकों और किसी भी अन्य क्षमता में संबद्ध होने पर गर्व होगा कि आपको बातचीत करने का अवसर मिला। दिवाली की शुभकामनाएं । संदर्भ: 1. अडमती, अनाट, और मार्टिन हेलविग, द बैंकर्स न्यू क्लॉथ: वट्स रॉग विथ बैंकिंग एंड वट टू डू एबॉउट इट, प्रिंसटन यूनिवर्सिटी प्रेस (2013) 2. बैंकरप्सी लॉ रिफार्म कमिटी, द रिपोर्ट ऑफ बैंकरप्सी लॉ रिफार्म कमिटी,वॉल्यूम I: रेशनल एंड डिजाइन, (नवंबर 2015) 3. बेसल कमेटी ऑन बैंकिंग सुपरविजन, "रेग्युलेटरी ट्रीटमेंट ऑफ एकांउटिंग प्रोविजन", बीसीबीएस डिस्कशन पेपर (अक्टूबर 2016) 4. चेंग, टॉम, और एंटोनेट शॉयर, "द इफ्फेट ऑफ ज्युडिशियल बाईस इन चैप्टर 11 रिऑगर्नाइजेशन", माइमियो (अक्टूबर 2016) 5. क्लाइन, विलियम आर., द राइट बैलेंस फॉर बैंक: थ्योरी एंड इविडेंस ऑन ऑप्टीमल केपिटल रिक्वायरमेंट, पोलिसी एनालिसिस इन इंटरनेशनल इकॉनामिक्स107 (जून 2017), पीटरसन इंस्टीट्यूट फॉर इंटरनेशनल इकानामिक्स 6. डाघर, जिहाद, जियोवानी डेल'एरिकिया, ल्यूक लेवेन, लेव रत्नोव्स्की, एंड हुई टोंग, "बेनिफिट एंड कॉस्ट ऑफ बैंक केपिटल", आईएमएफ स्टाफ डिस्कशन नोट 16 (फरवरी 2016)। 7. डायमंड, डगलस डब्ल्यू, "फाइनेंशियल इंटरमेडिएशन एंड डेलिगेटेड मॉनिटरिंग", द रिव्यू ऑफ इकानामिक स्टडीज, वॉल्यूम 51, नंबर 3 (जुलाई 1984) 8. फराग, मार्क, डेमियन हार्लेंड, एंड डेन निक्सन, "बैंक केपिटल एंड लिक्विडीटी, बैंक ऑफ इंग्लैंड क्वार्टली बुलेटिन, 2013 क्यू 3 9. मैसी, जोनाथन और जोशुआ मिट्स, "फाइडिंग ऑर्डर इन द मोरस: द थ्री रियल जस्टीफिकेशन फॉर पिर्यसिंग द कॉरपोरेट वेल", 100 कॉर्नेल एल. रेव 99 (2014) 10. मैकले, माइकल, अमर राडिया, एंड रेलैड थॉमस, "मनी क्रिएशन इन द मॉर्डन इकानामी", बैंक ऑफ इंग्लैंड क्वार्टली बुलेटिन, 2014 क्यू 1 1 श्री एन.एस. विश्वनाथन, उप गवर्नर, भारतीय रिज़र्व बैंक द्वारा 29 अक्तूबर 2018 को एक्सएलआरआई, जमशेदपुर में दिया गया भाषण। 2 अकादमिक अध्ययन (चांग, टॉम, और एंटोनेट शॉयर, 2016) यह दर्शाते हैं कि दिवालियापन प्रक्रिया में प्रो-क्रेडिटर पूर्वाग्रहों की तुलना में प्रो-डेटर पूर्वाग्रह के परिणामस्वरूप संकटग्रस्त फर्मों के सतत पुनरुद्धार में सफलता दर कम होती है। 3 क्रेडिट रेटिंग एजेंसियों द्वारा प्रकाशित सीडीआर और ‘लेखांकन प्रावधानों के विनियामकीय संव्यवहार’ पर बीसीबीएस के चर्चा पत्र से अपनाई गई कार्य-पद्धति के आधार पर (अक्तूबर 2016) |

पृष्ठ अंतिम बार अपडेट किया गया: