IST,

IST,

विदेशी मुद्रा भंडार के प्रबंधन पर अर्धवार्षिक रिपोर्ट अक्तूबर-मार्च 2015-16

|

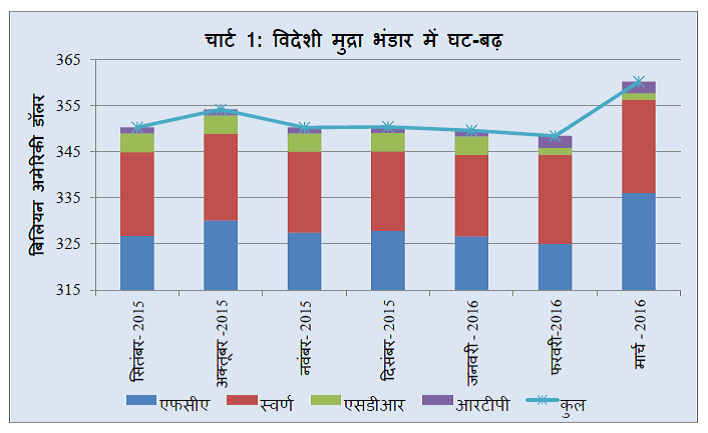

मार्च 2016 को समाप्त छमाही के दौरान की गतिविधियां भारतीय रिज़र्व बैंक द्वारा विदेशी मुद्रा भंडार के प्रबंधन में अधिक पारदर्शिता लाने एवं प्रकटन स्तर को और उन्नत करने के प्रयोजन से विदेशी मुद्रा भंडार के प्रबंधन के संबंध में एक अर्धवार्षिक रिपोर्ट प्रकाशित की जाती है। यह रिपोर्ट प्रत्येक वर्ष छमाही आधार पर मार्च-अंत को समाप्त स्थिति और सितंबर-अंत को समाप्त स्थिति के संदर्भ में तैयार की जाती है। विदेशी मुद्रा भंडार की यह रिपोर्ट (इस श्रृंखला में 26 वीं) मार्च 2016 को समाप्त स्थिति पर आधारित है। रिपोर्ट दो भागों में विभाजित हैः भाग I में समीक्षाधीन छमाही के दौरान विदेशी मुद्रा भंडार में घट-बढ़ संबंधी गतिविधियों और विदेशी मुद्रा भंडार के मुकाबले बाहरी देयताओं के संबंध में जानकारी, अंतरराष्ट्रीय मुद्रा कोष की वित्तीय लेनदेन योजना (एफटीपी), विदेशी मुद्रा भंडार की पर्याप्तता आदि के संबंध में जानकारी दी गई है। रिपोर्ट के भाग II में विदेशी मुद्रा भंडार प्रबंधन के उद्देश्य, सांविधिक प्रावधान, जोखिम प्रबंधन प्रणालियों, विदेशी मुद्रा भंडार प्रबंधन के संबंध में भारतीय रिज़र्व बैंक द्वारा अपनाई गई पारदर्शिता और प्रकटीकरण प्रथाओं के संबंध में जानकारी प्रस्तुत की गई है। भाग-I I.2 विदेशी मुद्रा भंडार में घट-बढ़ I.2.1 विदेशी मुद्रा भंडार में वृद्धि की समीक्षा विदेशी मुद्रा भंडार जो सितंबर 2015 के अंत में 350.3 बिलियन अमेरिकी डॉलर था, में लगभग स्थिरता बनी रही और फिर मार्च 2016 में यह बढ़कर 360.2 बिलियन अमेरिकी डॉलर हो गया। (सारणी 1 और चार्ट 1)। यद्यपि अमेरिकी डॉलर और यूरो दोनों मध्यवर्ती मुद्राएं हैं और विदेशी मुद्रा आस्तियां (एफसीए) प्रमुख मुद्राओं में धारित की जाती हैं, तथापि विदेशी मुद्रा भंडार केवल अमेरिकी डॉलर मूल्यवर्ग में ही अभिव्यक्त किया जाता है। विदेशी मुद्रा आस्तियों में घट-बढ़ का मुख्य कारण भारतीय रिजर्व बैंक द्वारा विदेशी मुद्राओं का क्रय-विक्रय, विदेशी मुद्रा भंडार के नियोजन से अर्जित होनेवाले आय, केंद्र सरकार की बाह्य सहायता प्राप्तियां और आस्तियों के पुनर्मूल्यन का प्रभाव है। I.2.2 विदेशी मुद्रा भंडार में वृद्धि के स्रोत सारणी 2 में 2015-16 के दौरान पिछले वर्ष की इसी अवधि की तुलना में विदेशी मुद्रा भंडार में हुए परिवर्तन के स्रोतों का विवरण दर्शाया गया है। भुगतान संतुलन (बीओपी) के आधार पर (अर्थात् मूल्यन प्रभावों को छोड़कर), 2015-16 के दौरान विदेशी मुद्रा भंडार में 17.9 बिलियन अमेरिकी डॉलर की वृद्धि हुई, जबकि पिछले वर्ष इसी अवधि के दौरान इसमें 61.4 बिलियन अमेरिकी डॉलर की वृद्धि दर्ज हुई थी। 2015-16 के दौरान मूल्यांकन अभिलाभ 0.6 बिलियन अमेरिकी डॉलर दर्ज हुआ, जबकि पिछले वर्ष मूल्यांकन हानि 24.0 बिलियन अमेरिकी डॉलर थी। घरेलू विदेशी मुद्रा बाज़ार में रिज़र्व बैंक की निवल फॉरवर्ड देयताएं (देय राशियां) मार्च 2016 के अंत में 4253 मिलियन अमेरिकी डॉलर रही। I.4. बाह्य देयताएं बनाम विदेशी मुद्रा भंडार मार्च 2016 के अंत में भारत की अंतरराष्ट्रीय निवेश स्थिति (आईआईपी) सारणी 3 में प्रस्तुत है जो कि देश की बाह्य वित्तीय आस्तियों और देयताओं के स्टॉक का संक्षिप्त विवरण है। मार्च 2016 के अंत में निवल आईआईपी ऋणात्मक 361.5 बिलियन अमेरिकी डॉलर थी, अर्थात् हमारी बाह्य देयताएं बाह्य आस्तियों से अधिक थीं। मार्च 2015 और सितंबर 2015 के अंत में निवल आईआईपी क्रमशः1 (-) 364.6 बिलियन और (-) 357.4 बिलियन अमेरिकी डॉलर रही। I.5 विदेशी मुद्रा भंडार की पर्याप्तता मार्च 2016 के अंत में, आयात कवर बढ़कर 10.9 महीने का हो गया, जबकि सितंबर 2015 के अंत में यह 9.8 महीने का था। अल्पावधि ऋण और विदेशी मुद्रा भंडार अनुपात,2 जो सितंबर 2015 के अंत में 24.2 प्रतिशत था, वह मार्च 2016 के अंत में कम होकर 23.1 प्रतिशत हो गया। विदेशी मुद्रा भंडार की तुलना में अस्थिर पूंजी प्रवाह (आवर्ती संविभाग अंतर्वाहों और अल्पावधि ऋण के समावेश के साथ परिभाषित) अनुपात जो सितंबर 2015 के अंत में 89.9 प्रतिशत था, मार्च 2016 के अंत में कम होकर 87.1 प्रतिशत हो गया। I.6. प्रारक्षित स्वर्ण का प्रबंधन भारतीय रिजर्व बैंक के पास 557.77 टन सोना है, जिसमें से 265.49 टन सोना विदेश में बैंक ऑफ इंगलैण्ड और अंतरराष्ट्रीय निपटान बैंक (बीआईएस) की सुरक्षित अभिरक्षा में रखा गया है। मार्च 2016 अंत के मूल्य निर्धारण (अमेरिकी डॉलर) के अनुसार यह कुल विदेशी मुद्रा भंडार के करीब 5.6 प्रतिशत के बराबर है। I.7 विदेशी मुद्रा आस्तियों के निवेश का स्वरूप और उनसे आय विदेशी मुद्रा आस्तियों में बहु-मुद्रा आस्तियां शामिल हैं जो मौजूदा मानदंडों के अनुसार बहु-आस्ति संविभागों में रखी जाती हैं जो कि सर्वश्रेष्ठ अंतरराष्ट्रीय मानकों के समान हैं। मार्च 2016 अंत तक की स्थिति के अनुसार, 336.1 बिलियन अमेरिकी डॉलर की कुल विदेशी मुद्रा आस्तियों में से 224.8 बिलियन अमेरिकी डॉलर का निवेश प्रतिभूतियों में किया गया, 91.6 बिलियन अमेरिकी डॉलर अन्य केंद्रीय बैंकों, बीआईएस और अंतरराष्ट्रीय मुद्रा कोष (आईएमएफ) में जमा किए गए और शेष 19.7 बिलियन अमेरिकी डॉलर में वाणिज्यिक बैंकों की विदेशी शाखाओं में रखी जमाराशियां शामिल हैं (सारणी 4)। I.8.1 आईएमएफ की वित्तीय लेनदेन योजना (एफटीपी) समीक्षाधीन छमाही के दौरान, (क) क्रय लेनदेन शून्य था और (ख) 1517.12 मिलियन अमेरिकी डॉलर के चार पुनःक्रय लेनदेन हुए। I.8.2 आईएमएफ के साथ नई उधार व्यवस्था (एनएबी) और नोट खरीद करार (एनपीए) के अंतर्गत निवेश आईएमएफ की संशोधित एवं विस्तारित नई उधार व्यवस्था (एनएबी) 11 मार्च 2011 से लागू हो गई है। इस व्यवस्था के तहत भारत आईएमएफ को 8,740.82 मिलियन एसडीआर तक संसाधन उपलब्ध कराने हेतु प्रतिबद्ध है। फरवरी 2016 में कोटा की चौदहवीं सामान्य समीक्षा के तहत आईएमएफ में कोटा वृद्धि के भुगतान के फलस्वरूप, फरवरी 2016 में एनएबी के तहत भारत की प्रतिबद्धता कम होकर 4,440.91 मिलियन एसडीआर हो गई। भारत सरकार के अंशदान के भाग के रूप में मार्च 2016 के अंत तक, एनएबी के अंतर्गत भारतीय रिजर्व बैंक ने 800.69 मिलियन एसडीआर के सममूल्य नोट खरीदे हैं। भारतीय रिजर्व बैंक और आईएमएफ के बीच नोट खरीद करार (एनपीए) 2012 के अंतर्गत, भारतीय रिजर्व बैंक ने आईएमएफ द्वारा जारी एसडीआर मूल्यवर्ग नोट में 10 बिलियन अमेरिकी डॉलर की सममूल्य राशि तक निवेश करने की सहमति दी है। I.8.3 आईएमएफ कोटा वृद्धि का भुगतान फरवरी 2016 में कोटा की चौदहवीं सामान्य समीक्षा के तहत आईएमएफ में कोटा वृद्धि के भुगतान के फलस्वरूप, भारत की एसडीआर धारिता 1823.23 मिलियन कम हो गई। I.8.4 भारत और श्रीलंका के बीच द्विपक्षीय स्वैप व्यवस्था सेंट्रल बैंक ऑफ श्रीलंका (सीबीएसएल) और भारतीय रिज़र्व बैंक के बीच (सार्क स्वैप फ्रेमवर्क के तहत) 25 मार्च 2015 को मुद्रा स्वैप करार पर हस्ताक्षर हुआ था, जो 24 मार्च 2018 तक वैध है। इस करार के तहत, सेंट्रल बैंक ऑफ श्रीलंका अधिकतम 400 मिलियन अमेरिकी डॉलर तक की राशि की सुविधा ले सकता है। सीबीएसएल ने 8 मार्च 2016 को तीन महीने के लिए 400 मिलियन अमेरिकी डॉलर की सुविधा ली है। इसके पहले, सीबीएसएल ने 30 अप्रैल 2015 को 400 मिलियन अमेरिकी डॉलर की सुविधा ली थी, जिसकी चुकौती 30 अक्तूबर 2015 को की गई थी। I.8.5 भारत और श्रीलंका के बीच विशेष मुद्रा स्वैप करार सीबीएसएल ने भारतीय रिज़र्व बैंक के साथ 28 मार्च 2016 को एक विशेष मुद्रा स्वैप करार पर हस्ताक्षर किया जिसके तहत सीबीएसएल अधिकतम तीन महीने की अवधि के लिए 700 मिलियन अमेरिकी डॉलर आहरण कर सकती है। यह विशेष व्यवस्था सार्क सदस्य देशों के लिए मुद्रा स्वैप व्यवस्था पर मौजूदा फ्रेमवर्क के अलावा है। सीबीएसएल ने 30 मार्च 2016 को तीन महीने की अवधि के लिए 700 मिलियन अमेरिकी डॉलर की सुविधा ली। इसके पहले, सीबीएसएल ने 03 सितंबर 2015 को 1100 मिलियन अमेरिकी डॉलर की विशेष मुद्रा स्वैप सुविधा ली थी, जिसकी चुकौती 08 मार्च 2016 को की गई थी। I.8.6 आईआईएफसी (यूके) द्वारा जारी बॉण्डों में निवेश भारतीय रिज़र्व बैंक को इंडिया इंफ्रास्ट्रक्चर फाइनैन्स कंपनी (यूके) लिमिटेड द्वारा जारी बॉण्डों में 5 बिलियन अमेरिकी डॉलर तक निवेश करने का अधिदेश है। मार्च 2016 अंत की स्थिति के अनुसार, ऐसे बॉण्डों में निवेश की गई राशि 2,100 मिलियन अमेरिकी डॉलर रही। भाग-II विदेशी मुद्रा भंडार प्रबंधन के उद्देश्य, विधिक ढांचा, II.1. विदेशी मुद्रा भंडार प्रबंधन के उद्देश्य भारत में विदेशी मुद्रा भंडार प्रबंधन के मार्गदर्शी उद्देश्य विश्व के अन्य कई केंद्रीय बैंकों के समान हैं। विदेशी मुद्रा भंडार की आवश्यकता में कई घटकों के कारण व्यापक रूप से परिवर्तन आता है जिनमें देश द्वारा अपनाई गई विनिमय दर प्रणाली, अर्थव्यवस्था के खुलेपन की सीमाएं, देश के सकल घरेलू उत्पाद में बाह्य क्षेत्र का आकार और देश में कार्यरत बाजारों का स्वरूप शामिल है। भारत में जहां विदेशी मुद्रा भंडार प्रबंधन का दोहरा उद्देश्य तरलता और सुरक्षा को बनाए रखना है, वहीं इसी ढांचे में अधिकतम प्रतिलाभ का दृष्टिकोण भी समाहित है। भारतीय रिजर्व बैंक अधिनियम, 1934 में मुद्राओं, लिखतों, जारीकर्ता और प्रतिपक्षकारों के व्यापक मानदंड के तहत विभिन्न विदेशी मुद्रा आस्तियों और स्वर्ण में विदेशी मुद्रा भंडार के नियोजन के लिए आवश्यक व्यापक विधिक ढांचे का प्रावधान किया गया है। उक्त अधिनियम की उपधारा 17(6ए) 17(12), 17(12ए), 17(13) और 33(6) में विदेशी मुद्रा प्रबंधन के संबंध में आवश्यक विधिक ढांचे का प्रावधान किया गया है। संक्षेप में, कानून निम्नलिखित व्यापक निवेश श्रेणियों की अनुमति देता हैः

विदेशी मुद्रा भंडार प्रबंधन संबंधी व्यापक रणनीति, जिसमें मुद्रा संरचना और निवेश संबंधी नीति शामिल है, भारत सरकार के साथ विचार-विमर्श करके निर्धारित की जाती है। जोखिम प्रबंधन संबंधी कार्यों का मुख्य उद्देश्य सर्वोत्तम अंतरराष्ट्रीय प्रथाओं के अनुरूप एक सशक्त शासन संरचना का विकास, उन्नत जवाबदेही, सभी परिचालनों में जोखिम संबंधी सतर्कता की प्रणाली, संसाधनों का प्रभावी आबंटन और आंतरिक कौशल एवं दक्षता का विकास करना होता है। आगे के पैराग्राफ में विदेशी मुद्रा भंडार के विनियोजन से संबंधित जोखिमों अर्थात् क्रेडिट जोखिम, बाजार जोखिम, तरलता जोखिम एवं परिचालनगत जोखिम और इन जोखिमों के प्रबंधन के लिए कार्यरत प्रणालियों के संबंध में विस्तृत जानकारी प्रस्तुत की गई है। भारतीय रिज़र्व बैंक अंतरराष्ट्रीय बाजारों में विदेशी मुद्रा भंडार के निवेश से उत्पन्न क्रेडिट जोखिम के मामले में संवेदनशील रहा है। भारतीय रिज़र्व बैंक द्वारा उच्च रेटिंग वाले सरकारी, केंद्रीय बैंक और सुप्रानेशनल संस्थाओं के डेट दायित्व वाले बॉण्डों/खजाना बिलों में निवेश किया जाता है। इसके अलावा, जमाराशियां केंद्रीय बैंकों, अंतरराष्ट्रीय निपटान बैंक (बीआईएस) और वाणिज्यिक बैंकों की विदेश स्थित शाखाओं में रखी जाती हैं। भारतीय रिजर्व बैंक ने विदेशी मुद्रा भंडार की सुरक्षा और तरलता बढ़ाने के उद्देश्य से जारीकर्ता/प्रतिपक्षकारों के चयन के संबंध में मानदंड निर्धारित करते हुए उचित मार्गदर्शी सिद्धांत तैयार किए हैं। भारतीय रिजर्व बैंक ने प्रतिपक्षकारों के चयन के लिए कड़े मापदंड अपनाना जारी रखा है। अनुमोदित प्रतिपक्षकारों के संबंध में स्वीकृत सीमा और क्रेडिट एक्सपोजर की निरंतर रूप से निगरानी रखी जाती है। साथ ही प्रतिपक्षकारों से संबंधित गतिविधियों पर निरंतर नजर रखी जाती है। इस प्रकार के निरंतर प्रयास का मूल उद्देश्य यह निर्धारित करना होता है कि किसी प्रतिपक्षकार का क्रेडिट संबंधी दर्जा संभावित खतरे के दायरे में तो नहीं आ रहा है। बहुमुद्रा वाले किसी संविभाग के मामले में बाजार जोखिम, मूल्यांकन में होनेवाले उस संभाव्य परिवर्तन को दर्शाता है, जो वित्तीय बाजार में कीमत में होनेवाले उतार-चढ़ाव जैसेकि ब्याज-दर, विदेशी मुद्रा विनिमय दर, इक्विटी मूल्य और कमोडिटी मूल्य में परिवर्तन के कारण होता है। केंद्रीय बैंकों के लिए बाजार जोखिम का प्रमुख स्रोत मुद्रा जोखिम, ब्याज-दर जोखिम और सोने की कीमतों में उतार-चढ़ाव होता है। विनिमय दरों और/या सोने की कीमत में उतार-चढ़ाव के कारण विदेशी मुद्रा आस्तियों और सोने के मूल्यांकन पर होनेवाले लाभ-हानि को बैलेंश शीट में मुद्रा एवं स्वर्ण पुनर्मूल्यन खाता (सीजीआरए) नामक शीर्ष के अंतर्गत दर्शाया जाता है। सीजीआरए में शेषराशियां विनिमय दर/स्वर्ण मूल्य में उतार-चढ़ाव, जिसमें हाल के समय में तीव्र अस्थिरता देखी गई है, के प्रति सुरक्षा प्रदान करती है। विदेशी दिनांकित प्रतिभूतियों का मूल्यांकन प्रत्येक माह के अंतिम कारोबार दिवस की बाज़ार की कीमतों के अनुसार किया जाता है और उसमें हुई मूल्यवृद्धि/मूल्यहृास को निवेश पुनर्मूल्यन खाता (आईआरए) में स्थानांतरित किया जाता है। आईआरए की शेषराशियां, प्रतिभूतियों को धारित किए जाने की अवधि के दौरान, उनके मूल्य में होने वाले परिवर्तनों के सापेक्ष गुंजाइश (कुशन) प्रदान करती है। मुद्रा जोखिम विनिमय दरों में उतार-चढ़ाव के कारण उत्पन्न होती है। अलग-अलग मुद्राओं के मामले में दीर्घकालीन निवेश संबंधी निर्णय विनिमय दर में होनेवाली संभाव्य उतार-चढ़ाव और अन्य मध्यम और दीर्घकालीन अपेक्षाओं (जैसे कि मध्यवर्ती मुद्रा में विदेशी मुद्रा भंडार का बड़ा हिस्सा रखना, विविधता का लाभ आदि) के आधार पर लिए जाते हैं। नियमित आधार पर नीति की समीक्षा द्वारा निर्णयों की पुष्टि की जाती है। ब्याज-दर के परिवर्तनों के प्रतिकूल प्रभावों से निवेश के मूल्य को यथासंभव संरक्षित रखना ब्याज-दर जोखिम के प्रबंधन का महत्वपूर्ण पहलू है। संविभाग के ब्याज-दर की संवेदनशीलता मापदंड (बेंचमार्क) अवधि और मापदंड से अनुमोदित विचलन द्वारा निर्धारित की जाती है। तरलता जोखिम में आवश्यकता के अनुसार बिना किसी लागत के किसी लिखत को बेच न पाने अथवा किसी पोजीशन को समाप्त न कर पाने का जोखिम अंतर्निहित होता है। किन्हीं अप्रत्याशित अथवा अत्यावश्यक जरूरतों की पूर्ति करने के उद्देश्य से विदेशी मुद्रा भंडार में सदैव उच्च स्तर की तरलता रखी जानी अपेक्षित है। किसी विपरीत गतिविधि को संभालने के लिए विदेशी मुद्रा भंडार का प्रयोग किया जाता है, और इसलिए निवेश रणनीति में उच्च स्तर की तरलता वाले संविभाग को बनाए रखने का दबाव होता है। संविभाग की तरलता लिखतों के चयन से निर्धारित होती है। जैसेकि कुछ बाज़ारों में, खजाना प्रतिभूतियां को बाज़ार में मूल्य को ज्यादा प्रभावित किए बगैर बड़ी संख्या में अर्थसुलभ बनाया जा सकता है और इसलिए उन्हें तरल माना जाता है। बीआईएस, वाणिज्यिक बैंकों की विदेश स्थित शाखाओं और केंद्रीय बैंकों में धारित मीयादी जमाराशियों और सुप्रानेशनल द्वारा जारी प्रतिभूतियों को छोड़कर लगभग सभी अन्य प्रकार के निवेशों में तरलता अधिक होती है, जो अल्प सूचना पर नकदी में परिवर्तित किए जा सकते हैं। भारतीय रिज़र्व बैंक विदेशी मुद्रा भंडार के ऐसे हिस्से पर कड़ी नज़र रखता है जिन्हें किसी अप्रत्याशित/आकस्मिक आवश्यकताओं की पूर्ति के लिए काफी अल्प सूचना पर नकदी में परिवर्तित किया जा सकता है। II.3.3 परिचालनगत जोखिम और नियंत्रण प्रणाली वैश्विक रुझान के अनुरूप, परिचालनगत जोखिम नियंत्रण संबंधी व्यवस्थाओं को मजबूत करने की ओर गहराई से ध्यान दिया जाता है। महत्वपूर्ण परिचालनगत प्रक्रियाओं का दस्तावेजीकरण किया गया है। आंतरिक रूप से, फ्रंट और बैक कार्यालय के कार्यों को पूरी तरह से पृथक रखा गया है और आंतरिक नियंत्रण प्रणाली द्वारा यह सुनिश्चित किया जाता है कि किए गए डील, डील प्रोसेसिंग और निपटान के स्तरों पर कई जांच बिंदु हों। भुगतान अनुदेशों को जेनरेट करने सहित डील प्रोसेसिंग और निपटान प्रणाली भी आंतरिक नियंत्रण संबंधी मार्गदर्शी सिद्धांतों के अधीन है जो कि वन प्वाइंट डेटा एंट्री सिद्धांत पर आधारित है। सभी आंतरिक नियंत्रण संबंधी मार्गदर्शी सिद्धांतों के अनुपालन की निगरानी के लिए समवर्ती लेखापरीक्षा प्रणाली कार्यरत है। इसके अलावा, नियमित रूप से लेखों का मिलान किया जाता है। आंतरिक वार्षिक निरीक्षण के अलावा, बाहरी सांविधिक लेखा-परीक्षकों द्वारा लेखों की लेखा-परीक्षा की जाती है। विदेशी मुद्रा भंडार प्रबंधन संबंधी महत्वपूर्ण क्षेत्र की गतिविधियों/परिचालनों को सम्मिलित करते हुए एक व्यापक रिपोर्टिंग प्रक्रियातंत्र मौजूद है। वरिष्ठ प्रबंध तंत्र को आवधिक रूप से अर्थात दैनिक, साप्ताहिक, मासिक, त्रैमासिक, अर्ध-वार्षिक और वार्षिक अंतराल पर जैसा भी मामला हो और जानकारी जितनी संवेदनशील हो, इस प्रक्रियातंत्र द्वारा तदनुसार जानकारी उपलब्ध कराई जाती है। रिज़र्व बैंक अपने सौदों के निपटान और प्रतिपक्षकारों, बैंकों जिनके साथ नोस्ट्रो खाते रखे गए हैं, प्रतिभूतियों के अभिरक्षकों और अन्य कारोबारी भागीदारों को वित्तीय संदेश भेजने के लिए ‘स्विफ्ट’ प्रणाली का प्रयोग करता है। भारतीय रिज़र्व बैंक विदेशी मुद्रा भंडार एवं विदेशी मुद्रा बाजार में अपने परिचालनों से संबंधित आंकड़े, देश की बाह्य आस्तियों और देयताओं संबंधी स्थिति और विदेशी मुद्रा आस्तियों और स्वर्ण के नियोजन के माध्यम से प्राप्त आय से संबंधित आंकड़े साप्ताहिक सांख्यिकीय संपूरक (डब्ल्यूएसएस), मासिक बुलेटिन, वार्षिक रिपोर्ट आदि के माध्यम से आवधिक प्रेस प्रकाशनों द्वारा सार्वजनिक करता रहता है। पारदर्शिता और प्रकटीकरण के संबंध में भारतीय रिज़र्व बैंक का दृष्टिकोण इस विषयक श्रेष्ठ अंतरराष्ट्रीय प्रणालियों के अनुरूप रहता है। भारतीय रिज़र्व बैंक विश्व के उन 81 केंद्रीय बैंकों में से एक है जिन्होंने विदेशी मुद्रा भंडार संबंधी विस्तृत आंकड़ों के प्रकटीकरण के लिए अंतरराष्ट्रीय मुद्रा कोष के विशेष आंकड़ा प्रसार मानक (एसडीडीएस) टेम्प्लेट को अपनाया है। ये आंकड़े भारतीय रिज़र्व बैंक की वेबसाइट पर मासिक आधार पर उपलब्ध कराए जाते हैं। 1 आंशिक रूप से संशोधित आंकड़े हैं तथा ये पिछली रिपोर्ट में प्रकाशित आंकड़ों से मेल नहीं खा सकते हैं। 2 2005-06 से पुनः परिभाषित जिसमें 180 दिनों तक आपूर्तिकर्ता के ऋण और भारत सरकार के खजाना बिलों एवं अन्य लिखतों में एफआईआई निवेश शामिल है और फिर मार्च 2007 से बैंकिंग प्रणाली की बाह्य ऋण देयताओं और विदेशी केंद्रीय बैंकों एवं अंतरराष्ट्रीय संस्थाओं द्वारा सरकारी खजाना बिलों में निवेश को भी शामिल करते हुए पुनः परिभाषित। |

पृष्ठ अंतिम बार अपडेट किया गया: