अक्सर पूछे जाने वाले प्रश्न - आरबीआई - Reserve Bank of India

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

FAQs on Non-Banking Financial Companies

Depositor Awareness

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

रिज़र्व बैंक के निर्देशों के अनुसार जमाकर्ताओं को अतिदेय ब्याज उस स्थिति में देय है जब कि कंपनी ने परिपक्व जमाराशियों की चुकोती में विलंब किया हो और ऐसा ब्याज, कंपनी द्वारा ऐसे दावा प्राप्त करने की तारीख अथवा जमाराशि की परिपक्वता की तारीख, इनमें से जो भी बाद मे हो, से वास्तविक भुगतान की तारीख तक देय होगा। यदि जमाकर्ता ने अपना दावा परिपक्वता की तारीख के बाद दर्ज किया है तो कंपनी को दावे की तारीख से चुकौती की तारीख तक की अवधि के लिए ब्याज का भुगतान करना होगा। परिपक्वता की अवधि तथा दावे की अवधि के बीच की अवधि के लिए ब्याज का भुगतान कंपनी के विवेकानुसार किया जाएगा। ऐसे मामलों में जहां एनबीएफसीज को प्रवर्तन प्राधिकारियों के आदेशों के आधार पर ग्राहकों की मीयादी जमाराशियों की निकासी पर रोक लगाना पड़ता है अथवा प्रवर्तन प्राधिकारियों द्वारा जमा रसीदों को जब्त किया जाता है तो वे नीचे दी गई क्रियाविधि का पालन करेगे:

-

परिपक्वता पर ग्राहक से एक अनुरोध पत्र प्राप्त करेंगे। जमाकर्ता से नवीकरण के लिए अनुरोध पत्र प्राप्त करते समय एनबीएफसीज उसे यह भी सूचित करें कि वे जमाराशि के नवीकरण की अवधि को भी दर्शाएं। यदि जमाकर्ता नवीकरण की अवधि निर्धारित करने का विकल्प निष्पादित नहीं करता है तो एनबीएफसीज उस जमाराशि की मूल अवधि से समतुल्य अवधि के लिए नवीकरण करें।

-

कोई नई रसीद जारी करने की आवश्यकता नहीं है। तथापि जमाराशि के लेजर में नवीकरण से संबंधित उपयुक्त टिप्पणी की जाए।

-

जमाराशि के नवीकरण की सूचना संबंधित सरकारी विभाग को रजिस्टर्ड पत्र/स्पीड पोस्ट/कुरियर सेवा द्वारा दी जाए तथा जमाकर्ता को भी सूचित किया जाए। जमाकर्ता को दी गई सूचना में जमाराशि के नवीकरण पर उसपर देय ब्याज दर का भी उल्लेख किया जाए।

-

यदि अनुरोध पत्र की प्राप्ति की तारीख को अतिदेय अवधि 14 दिन से अधिक नहीं है तो नवीकरण, परिपक्वता की अवधि से किया जाए। यदि वह 14 दिन से अधिक है तो एनबीएफसीज उनके द्वारा अपनाई गई नीति के अनुसार अतिदेय अवधि के लिए ब्याज का भुगतान करें और उसे अलग ब्याज मुक्त उप-खाते में रखें और मूल मीयादी जमाराशि के विमोचन के साथ उसका विमोचन किया जाए।

तथापि मूलधन तथा इस प्रकार उपचित ब्याज का अंतिम भुगतान, एनबीएफसीज द्वारा संबंधित सरकारी एजेंसियों से उसके भुगतान संबंधी अनापत्ति प्राप्त करने के बाद ही किया जाए।

"FAQs on Non-Banking Financial Companies

RNBCs

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

एक एनबीएफसी अपने जमाकर्ताओं के साथ आपसी संविदा के अंतर्गत जमाराशि स्वीकार करती है। यदि कोई जमाकर्ता परिपक्वता-पूर्व भुगतान के लिए अनुरोध करता है तो भारतीय रिज़र्व बैंक ने इस प्रकार की संभावना के लिए गैर-बैंकिंग वित्तीय कंपनी एक्सेप्टन्स ऑफ पब्लिक डिपॉजिट्स (रिज़र्व बैंक) डायरेक्शन्स, 1998 में विनियम निर्धारित किए हैं; इन विनियमों में यह निर्दिष्ट किया गया है कि एनबीएफसीज जमाराशि को स्वीकार करने की तारीख से तीन महीने (लॉक-इन अवधि) की अवधि के भीतर जनता की जमाराशियों की जमानत पर कोई ऋण प्रदान नहीं कर सकती हैं और न ही जनता की जमाराशि का समय-पूर्व भुगतान कर सकती है। तथापि जमाकर्ता की मृत्यू हो जाने की स्थिति में कंपनी उसकी अपेक्षानुसार संबंधित साक्ष्य प्रस्तुत किए जाने के पश्चात ही उत्तरजीवीता की शर्त वाले संयुक्त धारकों/नामिनी/विधिक वारिस को लॉक-इन अवधि के दौरान भी जमाराशि का भुगतान कर सकती है।

कोई भी एनबीएफसी (जो कि समस्यामूलक कंपनी नहीं है) उपर्युक्त प्रावधानों के अधीन लॉक-इन अवधी के बाद अपने एकल विवेक के आधार पर बैंक द्वारा निर्धारित ब्याज दर पर जनता की जमाराशि का परिपक्वतापूर्व भुगतान कर सकती है।

कोई भी समस्यामूलक कंपनी को किसी भी जमारशि का परिपक्वतापूर्व भुगतान अथवा जनता की जमाराशि की जमानत पर कोई ऋण प्रदान करना, जैसी स्थिति हो, निषिद्ध है। तथापि यह निषिद्धता जमाकर्ता की मृत्यु होने पर अथवा छोटी जमाराशियों अर्थात् 10000/- रुपये तक की जमाराशियों के संबंध में लॉक-इन अवधि के अधीन की गई चुकौती के मामले में लागू नहीं होगी।

"FAQs on Non-Banking Financial Companies

Nomination facility

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45-आईबी के अनुसार किसी एनबीएफसी द्वारा चल आस्तयों का जो न्यूनतम स्तर बनाए रखना है वह है दूसरी पूर्ववर्ती तिमाही के अंतिम कार्य दिन को जनता की बकाया जमाराशियों का 15 प्रतिशत। इस 15% में से एनबीएफसी को अनुमोदित प्रतिभूतियों में इतना प्रतिशत निवेश करना है जो कि 10% से कम नहीं है और शेष 5% किसी भी अनुसूचित वाणिज्यिक बैंक में भार-रहित मीयादी जमाराशियों में रखा जा सकता है। अत: चल आस्तियों में सरकारी प्रतिभूतियां, सरकार द्वारा गारंटीकृत बॉण्ड्स तथा किसी भी अनुसूचित वाणिज्यिक बैंक में मीयादी जमाराशियां शामिल हो सकती हैं।

सरकारी प्रतिभूतियों में किया गया निवेश अमूर्त रूप में होना चाहिए जिसे किसी अनुसूचित वाणिज्यिक बैंक(एससीबी)/ स्टॉक होल्डिंग कॉर्पोरेशन ऑफ इंडिया लि. में ग्राहकों की सहायक सामान्य खाता बही (सीएसजीएल) खाते में रखा जा सकता हे। सरकार द्वारा गारंटीकृत बॉण्ड्स के मामले उन्हें अनुसूचित वाणिज्यिक बैंक(एससीबी)/ स्टॉक होल्डिंग कॉर्पोरेशन ऑफ इंडिया लि. में अमूर्त रूप में रखा जा सकता हे अथवा भारतीय प्रतिभूति तथा विनिमय बोर्ड में रजिस्टर किए गए डिपॉजिटरी सहभागी के माध्यम से निक्षेपागारों में {नैशनल सेक्युरिटीज डिपॉजिटरी लि.(एनएसडीएल)/ सेंट्रल डिपॉजिटरी सर्विसेज (इंडिया) लिमिटेड (सीएसडीएल)} अमूर्त खाते में। तथापि मूर्त रूप में सरकारी बॉण्ड होने की स्थिति में उन्हें एससीबी/ एसएचसीआईएल की सुरक्षित अभिरक्षा में रखा जाए।

एनबीएफसीज को निर्देश दिए गए हैं कि वे अपनी कंपनी के रजिस्टर्ड कार्यालय के स्थान पर उपर्युक्त उल्लिखित कंपनियों में इन अनिवार्य चल आस्ति प्रतिभूतियों को अमूर्त फॉर्म में रखें। तथापि यदि कोई एनबीएफसी को इन प्रतिभूतियों को अपनी कंपनी के रजिस्टर्ड कार्यालय के स्थान से अन्य स्थान पर सौंपना है तो वे भारतीय रिज़र्व बैंक से लिखित अनुमति प्राप्त करने के पश्चात ऐसा कर सकती है। यह नोट किया जाए कि अनुमोदित प्रतिभूतियो में चल आस्तियों को अमूर्त रूप में ही रखा जाना है। उपर्युक्त के अनुसार बनाए रखी गई चल आस्तियों को जमाकर्ताओं के दावों का भुगतान करने के लिए उपयोग में लाना है। तथापि चूंकि जमाराशियां असुरक्षित स्वरूप की होने के कारण जमाकर्ताओं का चल आस्तियों पर कोई प्रत्यक्ष दावा नहीं है।

एनबीएफसीज ठोस मानकों पर काम करें, इसके लिए रिज़र्व बैंक ने जमा ग्रहण करने के संबंध में विस्तृत विनियम जारी किए हैं जिसमें ग्रहण की जाने वाली जमाराशि का परिमाण, अनिवार्य क्रेडिट रेटिंग, जमाकर्ताओं के धन की अदायगी हेतु पर्याप्त तरलता की व्यवस्था, जमा-बहियों के रखरखाव का तरीका, पर्याप्त पूँजी की व्यवस्था सहित अन्य विवेकपूर्ण मानदण्ड, निवेश की सीमाएं और एनबीएफसी का निरीक्षण आदि शामिल है। यदि बैंक को अपने निरीक्षणों या लेखा परीक्षा अथवा शिकायत या मार्केट इंटेलीजेंस के जरिए यह पता चलता है कि कोई एनबीएफसी रिज़र्व बैंक के दिशानिर्देशों का अनुपालन नहीं कर रही है तो वह एनबीएफसी को आगे जमाराशियाँ ग्रहण करने से रोक कर सकता है और उसे परिसंपतियाँ बेचने से निषिद्ध कर सकता है। इसके अतिरिक्त, यदि जमाकर्ता ने कंपनी लॉ बोर्ड के समक्ष शिकायत की है और कंपनी लॉ बोर्ड ने संबंधित एनबीएफसी को धन चुकाने का आदेश दिया है, ऐसे में एनबीएफसी द्वारा धन चुकाने संबंधी कंपनी लॉ बोर्ड के आदेश का अनुपालन न करने पर रिज़र्व बैंक एनबीएफसी पर अभियोग चला सकता है और दण्डात्मक कार्रवाही सहित कंपनी का समापन भी कर सकता है।

महत्वपूर्ण बात यह है कि रिज़र्व बैंक को मार्केट इंटेलीजेंस रिपोर्ट्स, शिकायतों, कंपनी के सांविधिक लेखापरीक्षकों की अपवादात्मक रिपोर्टों, एसएलसीसी की बैठकों आदि के जरिए जैसे ही यह खबर लगती है कि कंपनी रिज़र्व बैंक के अनुदेशों/मानकों का उल्लंघन कर रही है, तो वह जुर्माना लगाने और कानूनी कार्रवाई जैसे कई त्वरित कदम उठाता है। इसके अतिरिक्त रिज़र्व बैंक राज्य स्तरीय समन्वय समिति की बैठकों में ऐसी जानकारी को वित्तीय क्षेत्र के सभी नियामकों एवं प्रवर्तन एजेंसियों के मध्य बांटता है।

एक प्रमुख नीति-निर्माता संस्थान के तौर पर एवं अपने जनोपयोगी नीतिगत उपायों के अंग के रूप में भारतीय रिज़र्व बैंक समय-समय पर ऐसे कई उपाय करने में आगे रहा है जिससे कि आम जनता को अपनी गाढ़ी कमाई निवेश करते समय सतर्कता बरतने की आवश्यकता के बारे में जागरूक किया जा सके। इन उपायों में प्रिंट मीडिया में चेतावनी सूचना जारी करना और सूचनापरक एवं शिक्षाप्रद ब्रोशर्स/पैम्पलेट्स का वितरण, जागरूकता/आउटरीच एवं टाउन हाल कार्यक्रमों में जनता से सीधे संपर्क, राज्य सरकार द्वारा प्रायोजित व्यापार मेलों में सहभागिता एवं प्रदर्शनियाँ शामिल हैं। कई बार वह व्यापक सर्कूलेशन वाले समाचार पत्रों (अंग्रेजी और स्थानीय भाषा) से यह अनुरोध भी करता है कि वे जमा ग्रहण करने वाले अनिगमित निकायों से विज्ञापन लेने में परहेज करें।

रेटिंग एजेंसियों की न्यूनतम निवेश श्रेणी स्तर इस प्रकार है:

| रेटिंग एजेंसियों के नाम | न्यूनतम निवेश ग्रेड साख रेटिंग का नामकरण |

| क्रिसील | एफए- (एफए- माइनस) |

| इकरा | एमए- (एमए माइनस) |

| केअर | केअर बीबीबी (एफडी) |

| फिच रेटिंग इंडिया प्राइवेट लिइटेड स्मीरा | टीए- (इंड)(एफडी) एसएमईआरए ए |

| ब्रिकवर्क रेटिंग इंडिया प्राइवेट लिमिटेड | बीडब्ल्यूआर बीबीबी |

यहां यह उल्लेख किया जाता है कि ए-; ए के समकक्ष नहीं है, एए-; एए के समकक्ष नहीं है और एएए-; एएए के समकक्ष नहीं है।

तथापि, यदि किसी गैर बैंकिंग वित्तीय कंपनी के साख निर्धारण का स्तर न्यूनतम निवेश स्तर से घटाया जाता है तो उसे जनता से जमाराशियां स्वीकार करना रोकना होगा और पंद्रह कार्य दिवस में भारतीय रिजर्व बैंक को स्थिति की सूचना देनी होगी और जनता की जमराशियों की उक्त अधिक हुई राशि को उक्त साख निर्धारण का स्तर कम किए जाने से तीन वर्षों के भीतर शून्य स्तर पर लाना होगा। नवम्बर 2014 में संशोधित विनियामक संरचना का परिचालन में आने परम जमाराशि स्वीकार करने वाले एनबीएफसी को सार्वजनिक जमाराशि स्वीकार अरने वाली कंपनी बने रहने के लिए रेटिंग एजेंसियों से निवेश ग्रेड क्रेडिट रेटिंग प्राप्त करना अनिवार्य है।

F. सामूहिक निवेश योजनाएं (सीआईएस) और चिट फंड

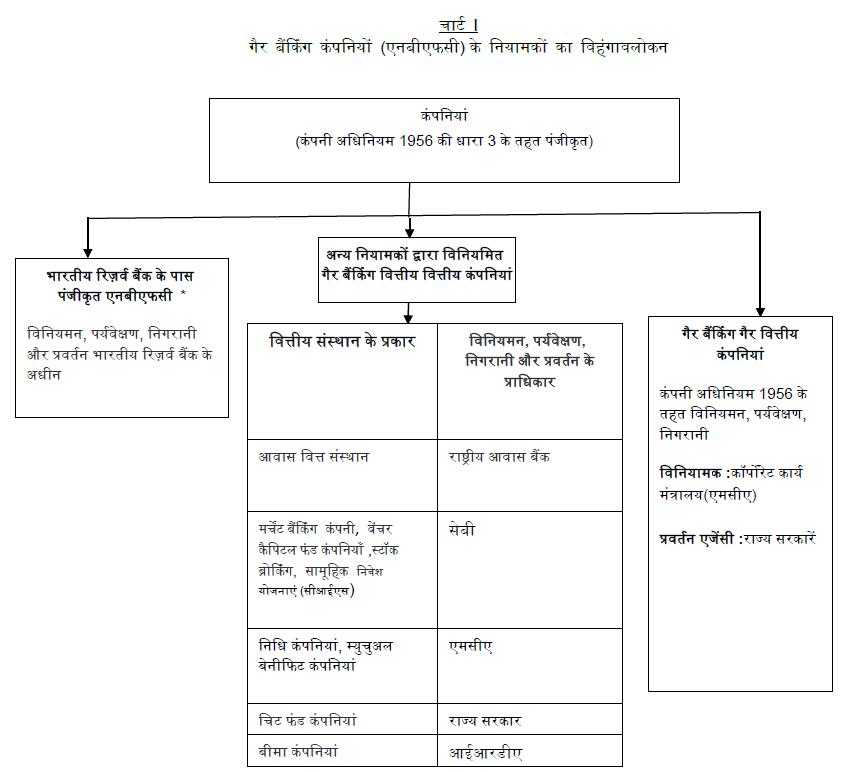

नहीं, मल्टी-लेवल मार्केटिंग कंपनियाँ, डायरेक्ट सेलिंग कंपनियाँ, ऑनलाइन सेलिंग कंपनियाँ आरबीआई के दायरे में नहीं आती हैं। इन कंपनियों की गतिविधियाँ संबंधित राज्य सरकारों के विनियामक/प्रशासनिक दायरे में आती हैं। विनियामकों एवं उनके द्वारा विनियामित इकाइयों की सूची अनुबंध-। में दी गई है।

अनिगमित निकायों (UIBs) में व्यक्ति, फर्म या व्यक्तियों के अनिगमित एसोशिएशन शामिल होते हैं। आरबीआई अधिनियम की धारा 45एस के प्रावधान के अनुसार, इन इकाइयों को जमाराशि लेने से निषिद्ध किया गया है। अधिनियम ऐसे UIBs द्वारा जमा लेने को कारावास या जुर्माना अथवा दोनों के साथ दंडनीय बनाता है। राज्य सरकार को जमाकर्ताओं/निवेशकों के हितों की रक्षा हेतु ऐसी इकाइयों की अवैध गतिविधियों को रोकने में सक्रिय भूमिका निभानी है।

UIBs आरबीआई के विनियामक दायरे में नहीं आती हैं। जब भी आरबीआई को UIBs के विरूद्ध शिकायत मिलती है, यह इसे तत्काल राज्य सरकार की पुलिस एजेंसी (आर्थिक अपराध विंग/(EOW)) को भेज देता है। शिकायतकर्ताओं को सूचित किया जाता है कि वे अपनी शिकायत राज्य सरकार की पुलिस एजेंसी (EOW) के पास सीधे दर्ज कराएं ताकि दोषियों के खिलाफ तुरंत समुचित कार्रवाई शुरू की जाए और प्रक्रिया में तेजी आए।

आरबीआई अधिनियम की धारा 45टी के अनुसार, आरबीआई एवं राज्य सरकार दोनों को समवर्ती अधिकार दिए गए हैं। तथापि दोषियों के खिलाफ तत्काल कार्रवाई हेतु संबंधित राज्य सरकार की पुलिस एजेंसी या आर्थिक अपराध विंग को तुरंत जानकारी दी जाए, जो तत्काल और समुचित कार्रवाई कर सकते हैं। चूंकि राज्य सरकार की मशीनरी बहुत विस्तृत है और आरबीआई अधिनियम, 1934 के अंतर्गत राज्य सरकार को भी अधिकार प्राप्त हैं, जमा लेने वाली ऐसी इकाइयों की सूचना तत्काल संबंधित राज्य सरकार की पुलिस विभाग/EOW को दी जाए।

कई राज्य सरकारों ने वित्तीय स्थापनाओं में जमाकर्ताओं के हितों की रक्षा अधिनियम को लागू किया है, जो राज्य सरकार को समय पर और समुचित कार्रवाई करने की शक्ति प्रदान करता है।

आरबीआई ने UIBs की गतिविधियों को रोकने के लिए अपनी तरफ से कई कदम उठाए हैं, जिसमें अग्रणी समाचार पत्रों में विज्ञापन देकर जनता में जागरूकता पैलाना, देश के विभिन्न जिलों में निवेशक जागरूकता कार्यक्रम आयोजित करना, कानून का पालन कराने वाली एजेंसियों (EOW) के साथ संपर्क में रहना है।

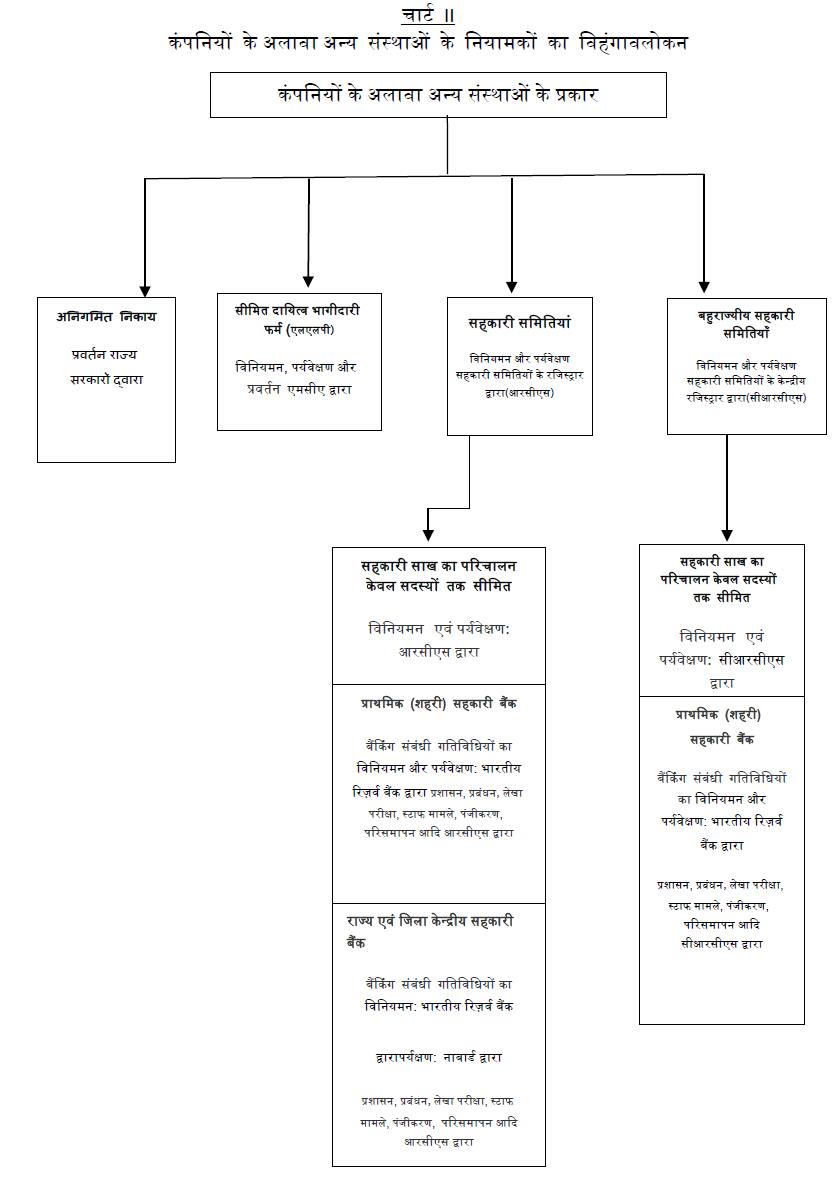

अनुलग्नक I एवं II के रूप में दिए गये दो चार्ट यह दर्शाते हैं कि कौन सा विनियामक कौन सी गतिविधि देख रहा है। तदनुसार शिकायत को संबद्ध विनियामक को संबोधित किया जाए। यदि गतिविधि वर्जित कार्य के अंतर्गत आती है तो भुक्तभोगी राज्य पुलिस/ राज्य पुलिस की आर्थिक अपराध शाखा के पास समुचित शिकायत दर्ज करा सकता है।

किसी एक्सपोजर को CRE के रूप में वर्गीकृत करने के लिए अनिवार्य लक्षण यह है कि फंडिंग के परिणाम स्वरूप रियल स्टेट (यथा, किराया हेतु कार्यालय भवन, खुदरा दुकान के लिए स्थान, मल्टीफैमिली रिहायशी बिल्डिंग, औद्योगिक या भंडारन स्थान और होटल) का सृजन होगा, जहाँ पुनर्भुगतान की संभावना प्राथमिक तौर पर अस्तियों से सृजित नकदी प्रवाह पर निर्भर करेगी। साथ ही, चूक की स्थिति में वसूली की संभावना भी प्राथमिक तौर पर ऐसी निवेशित आस्तियों से सृजित नकदी प्रवाहों पर निर्भर करेगी जिन्हें जमानत के रूप में लिया गया है, जैसा कि समान्यत: ऐसा मामला होता है। पुनर्भुगतान के लिए नकदी प्रवाह का प्राथमिक स्रोत (अर्थात नकदी प्रवाह 50% से अधिक) सामान्य तौर पर पट्टा अथवा किराया भुगतान अथवा चूक की स्थिति में जमानत के तौर पर रखी गई आस्तियों के वसूली के लिए आस्तियों की बिक्री भी की जाती है।

ये दिशानिर्देश उन मामलों पर भी लागू होंगे जहाँ एक्सपोजर CRE के सृजन या अधिग्रहण से सीधे नहीं भी जुड़ा हो लेकिन पुनर्भुगतान CRE द्वारा सृजित नकदी प्रवाह से आएगा। उदाहरण के लिए, मौजूदा कमर्शियल रियल स्टेट पर लिए गए एक्सपोजर को भी CRE के रूप में वर्गीकृत किया जाएगा, जहाँ पुनर्भुगतान की संभावना प्राथिमक तौर पर रियल स्टेट के किराए/बिक्री से प्राप्त राशि पर निर्भर करेगा। ऐसे अन्य मामलों में ये भी शामिल हैं: कमर्शियल रियल स्टेट गतिविधियाँ करने वाली कंपनियों की तरफ से गारंटी का विस्तारण, रियल स्टेट कंपनियों के साथ किए गए डेरिवेटिव लेनदेनों के कारण उत्पन्न एक्सपोजर, रियल स्टेट कंपनियों को दिए गए कार्पोरेट ऋण और रियल स्टेट कंपनियों की कर्ज लिखतों एवं इक्विटी में किए गए निवेश।

* एनबीएफसी एक वित्तीय संस्था है जो किसी भी योजना या व्यवस्था के तहत ऋण देती है या निवेश करती अथवा पैसा एकत्रित करती है लेकिन इसमें वे संस्थाएं शामिल नहीं हैं जिनका मुख्य व्यवसाय कृषि गतिविधि, औद्योगिक गतिविधि, अचल संपत्तियों की खरीद या बिक्री हो। जिस कंपनी का प्रमुख व्यवसाय जमाराशियाँ स्वीकार करना है, वह भी एनबीएफसी है।

|

संबंधित प्रेस विज्ञप्ति |

|

|

31 मई 2013 |

वित्तीय संस्थाओं में धन जमा करने से पहले जांच करें: भारतीय रिज़र्व बैंक का परामर्श |

पृष्ठ अंतिम बार अपडेट किया गया: दिसंबर 10, 2022