IST,

IST,

Withdrawal of Legal Tender Character of the old Bank Notes in the denominations of ₹ 500/- and ₹ 1000/- (Updated as on December 27, 2016)

रिटेल डायरेक्ट योजना

विप्रेषण पारिवारिक तथा राष्ट्रीय आय का एक महत्वपूर्ण स्रोत है और बाह्य वित्तपोषण का एक सबसे बड़ा स्रोत भी है। भारत के हिताधिकारी बैंकिंग तथा डाक के माध्यम से सीमापारीय आंतरिक विप्रेषण प्राप्त कर सकते हैं। बैंकों को विप्रेषण का कारोबार करने हेतु अन्य बैंकों के साथ भागीदारी करने के लिए सामान्य अनुमति है। डाक के माध्यम हेतु समान्यतः यूनिवर्सल पोस्टल यूनियन के (यूपीयू) अंतरराष्ट्रीय वित्तीय प्रणाली (आईएफ़एस) प्लैटफ़ार्म का उपयोग किया जाता है। इसके अलावा आवक विप्रेषण प्राप्त करने के लिए दो और चैनल हैं, अर्थात रुपया आहरण व्यवस्था (आरडीए) तथा धन अंतरण सेवा योजना (एमटीएसएस) जोकि देश में विप्रेषण प्राप्त करने के लिए सबसे अधिक प्रयोग में लाई जाने वाली व्यवस्था है।

ये अक्सर पूछे जानेवाले प्रश्न आरडीए तथा एमटीएसएस से संबंधित सामान्य प्रश्न है और सामान्य मार्गदर्शन के लिए इनसे संदर्भ क्यी अजाए। प्राधिकृत व्यक्ति तथा उनके घटक यदि आवश्यक हो तो विस्तृत जानकारी के लिए संबंधित परिपत्र/ दिशानिर्देश देखें।

रुपया आहरण व्यवस्था(आरडीए)

FAQs on Non-Banking Financial Companies

FOREWORD

FAQs on Non-Banking Financial Companies

FOREWORD

The Reserve Bank of India is entrusted with the responsibility of regulating and supervising the Non-Banking Financial Companies by virtue of powers vested in Chapter III B of the Reserve Bank of India Act, 1934. The regulatory and supervisory objective, is to:

- ensure healthy growth of the financial companies;

- ensure that these companies function as a part of the financial system within the policy framework, in such a manner that their existence and functioning do not lead to systemic aberrations; and that

- the quality of surveillance and supervision exercised by the Bank over the NBFCs is sustained by keeping pace with the developments that take place in this sector of the financial system.

In view of the significant growth registered by the NBFC segment during the last decade, the powers of the Bank were enhanced by amending the provisions of the Act during 1997 to facilitate regulation and supervision by RBI covering several aspects of the activities of the NBFCs. Following the amendments to Chapter IIIB of the Act, the Bank has since introduced a new regulatory framework effective January 31, 1998 which directs the focus of the regulatory-cum-supervisory attention primarily on the NBFCs which accept deposits from the public.

The changes introduced in the regulatory framework are comprehensive and broadbased and it has been felt necessary to explain the rationale underlying these changes and provide clarification on certain operational matters for the benefit of the NBFCs, members of public, rating agencies, audit profession, the different Associations of the NBFCs etc. To meet this need, this booklet in the form of questions and answers, is being brought out by the RBI (Department of Non-Banking Supervision) with the hope that it will provide better understanding of the new regulatory framework.

(V.S.N. Murty)

Chief General Manager

RESERVE BANK OF INDIA,

DEPARTMENT OF NON-BANKING SUPERVISION,

CENTRAL OFFICE,

MUMBAI

FEBRUARY 16, 1998

CONTENTS

CONTENTS

1. | |

2. | |

3. | |

4. | |

5. | |

6. | |

7. | |

8. | |

9. | |

10. | |

11. | |

12. | Extent of Regulations over NBFCs accepting public deposits and not accepting public deposits |

13. | |

14. | |

15. | |

16. | |

17. |

Registration

देशी जमा

I . देशी जमा

आवास ऋण

रिटेल डायरेक्ट योजना

रिटेल डायरेक्ट योजना के बारे में

भारत में सरकारी प्रतिभूतियों (जी-सेक) बाजार में निवेशकों में ज्यादातर वाणिज्यिक बैंक, सहकारी बैंक, क्षेत्रीय ग्रामीण बैंक, भविष्य निधि, बीमा कंपनियां, पेंशन फंड, म्यूचुअल फंड और गैर-बैंकिंग वित्त कंपनियों जैसे संस्थान हैं। रिटेल भागीदारी यानी जी-सेक बाज़ार में व्यक्तियों की भागीदारी अब तक बहुत सीमित रही है।

जी-सेक बाजार में रिटेल भागीदारी को बढ़ावा देना जारीकर्ता और निवेशक दोनों के लिए फायदेमंद है। जारीकर्ता के नजरिए से, सरकारी बांड के लिए एक विविध निवेशक आधार जी-सेक के लिए स्थिर मांग सुनिश्चित करता है। इसके अलावा, विभिन्न समय में, जोखिम वरीयताओं और व्यापारिक उद्देश्यों के साथ एक विषम निवेशक आधार सक्रिय व्यापार सुनिश्चित करता है, तरलता बनाता है और सरकार को उचित लागत पर उधार जुटाने की अनुमति देता है। दूसरी ओर, निवेशकों के नजरिए से, यह अच्छा रिटर्न और पूंजी प्रतिभूति के साथ एक वैकल्पिक निवेश विकल्प प्रदान करता है।

कुछ देशों ने विशेष गैर-व्यापार योग्य साधनों के माध्यम से सरकारी प्रतिभूतियों की रिटेल मांग बनाने की कोशिश की है, हालांकि यह सरकारी प्रतिभूति बाजार के विकास में योगदान नहीं देता है। भारत में, खुदरा निवेशक छोटे बचत साधनों जैसे राष्ट्रीय बचत प्रमाण पत्र, सार्वजनिक भविष्य निधि आदि में निवेश करते हैं, जिनमें से कुछ को कर लाभ होता है, जिससे उनका आकर्षण बढ़ा होता है। हालांकि, इन निवेशों से बाहर निकलना आसान नहीं है क्योंकि इन उपकरणों के पास द्वितीयक बाजार नहीं है, जिससे उनकी तरलता और पूंजी मूल्य-वृद्धि के अवसर सीमित हो जाते हैं ।

इस संदर्भ में, भारतीय रिजर्व बैंक (आरबीआई) द्वारा खुदरा निवेशकों को जी-सेक बाजार में भाग लेने की अनुमति देने की घोषणा-प्राथमिक बाजार और द्वितीयक बाजार दोनों में-रिटेल डायरेक्ट नामक एक ऑनलाइन पोर्टल के माध्यम से खुदरा निवेशकों के साथ-साथ जारीकर्ता दोनों के लिए हर दृष्टिकोण से एक अच्छा प्रस्ताव है।

योजना संबन्धित प्रश्न

रिटेल डायरेक्ट योजना व्यैकतिक निवेशकों द्वारा सरकारी प्रतिभूतियों में निवेश को सुगम बनाने के लिए समग्र समाधान है। इस योजना के अंतर्गत रिटेल निवेशक आरबीआई के साथ गिल्ट प्रतिभूति खाता- “रिटेल डायरेक्ट गिल्ट (आरडीजी)” खाता खोल सकता है। इस खाते को प्रयोग करते हुए, रिटेल निवेशक ऑनलाइन पोर्टल https://rbiretaildirect.org.in के माध्यम से सरकारी प्रतिभूतियों को खरीद और बेच सकता है।

फेमा 1999 के तहत विदेशी देयताओं और परिसंपत्तियों (एफएलए) पर वार्षिक रिटर्न

सामान्य निर्देश

विदेशी देयताओं और परिसंपत्तियों पर वार्षिक रिटर्न (एफएलए) को फेमा 1999 (ए.पी. (डीआईआर सीरीज) दिनांक 15 मार्च, 2011 के परिपत्र संख्या 45) के तहत अधिसूचित किया गया है और इसे सभी भारतीय-निवासी कंपनियों/एलएलपी/अन्य [(सेबी पंजीकृत वैकल्पिक निवेश कोष (एआईएफ), साझेदारी फर्म, सार्वजनिक निजी भागीदारी (पीपीपी) सहित) (इसके बाद 'इकाईयों' के रूप में संदर्भित) जिन्होंने पिछले किसी भी वर्ष चालू वर्ष सहित, में प्रत्यक्ष विदेशी निवेश प्राप्त किया है और/या विदेशी निवेश किया है, द्वारा प्रस्तुत किया जाना आवश्यक है।

रिज़र्व बैंक अंतर्राष्ट्रीय मुद्रा कोष (आईएमएफ) द्वारा आयोजित समन्वित प्रत्यक्ष निवेश सर्वेक्षण (सीडीआईएस) और समन्वित पोर्टफोलियो निवेश सर्वेक्षण (सीपीआईएस) में भाग लेता है। यहां इन संस्थाओं के पिछले वित्तीय वर्ष (वित्त वर्ष) के मार्च के अंत और नवीनतम वित्तीय वर्ष के मार्च के अंत में विदेशी वित्तीय देयताओं और परिसंपत्तियों की स्थिति से संबंधित एफएलए रिटर्न से एकत्र की गई समेकित जानकारी की सूचना दी जाती है। इस जानकारी का उपयोग भारत के भुगतान संतुलन (बीओपी) और अंतर्राष्ट्रीय निवेश स्थिति (आईआईपी) के संकलन में भी किया जाता है।

गोपनीय धाराएँ

एफएलए रिटर्न के तहत एकत्र की गई इकाई-वार जानकारी को गोपनीय रखा जाता है और रिज़र्व बैंक द्वारा केवल समेकित समुच्चय ही जारी किए जाते हैं।

एफएलए रिटर्न जमा करने के लिए पात्र संस्थाएं और आवश्यकताएं

उत्तर: विदेशी देयताओं और परिसंपत्तियों (एफएलए) पर वार्षिक रिटर्न को निम्नलिखित इकाईयों, जिन्होंने पिछले वर्ष (ओं) में वर्तमान वर्ष सहित एफडीआई (प्रत्यक्ष विदेशी निवेश) प्राप्त किया है और/या विदेश में एफडीआई (अर्थात विदेशी निवेश) किया है, यानि जो अपनी तुलन पत्र में विदेशी संपत्ति या/और देनदारियां रखते हैं, द्वारा प्रस्तुत करना आवश्यक है;

-

कंपनी अधिनियम, 2013 की धारा 1(4) के तहत एक कंपनी।

-

सीमित देयता भागीदारी अधिनियम, 2008 के तहत पंजीकृत एक सीमित देयता भागीदारी (एलएलपी)।

-

अन्य [सेबी पंजीकृत वैकल्पिक निवेश कोष (एआईएफ), भागीदारी फर्म, सार्वजनिक निजी भागीदारी (पीपीपी) आदि शामिल हैं।]

समझौता निपटान और तकनीकी रूप से बट्टे खाते डालने (राइट-ऑफ) के लिए रूपरेखा

'समझौता निपटान और तकनीकी रूप से बट्टे खाते डालने (राइट-ऑफ) के लिए रूपरेखा' पर दिनांक 8 जून 2023 को जारी परिपत्र

ए. इरादतन कर्ज़ न चुकाने और धोखाधड़ी के मामलों में समझौता निपटान

नहीं। धोखाधड़ी अथवा इरादतन चूककर्ता के रूप में वर्गीकृत उधारकर्ताओं के संबंध में बैंकों को समझौता निपटान में समर्थ करने वाला उक्त प्रावधान कोई नया विनियामक निर्देश नहीं है और यह 15 वर्षों से अधिक समय से मानित विनियामक उद्देश्य रहा है। इस खंड को समर्थित करने के लिए मौजूदा निर्देश बैंकों के लिए पहले से ही उपलब्ध है, जैसा कि नीचे दिया गया है:

-

आरबीआई द्वारा अपने 10 मई 2007 को जारी पत्र के माध्यम से आईबीए को सूचित किया गया था कि, “(i) बैंक ऐसे उधारकर्ताओं के विरुद्ध चल रही आपराधिक कार्यवाही पर प्रतिकूल प्रभाव डाले बिना इरादतन चूककर्ता/धोखाधड़ी करने वाले उधारकर्ताओं के साथ समझौता निपटान कर सकते हैं; (ii) समझौता निपटान के ऐसे सभी मामलों की जांच प्रबंधन समिति/बैंकों के बोर्ड द्वारा की जानी चाहिए।”

-

इरादतन चूककर्ताओं पर 1 जुलाई 2015 को जारी मास्टर परिपत्र में ऋणदाताओं को इरादतन चूककर्ता के रूप में वर्गीकृत उधारकर्ताओं के साथ समझौता निपटान करने पर सहमत होने की परिकल्पना की गई है और कहा गया है कि ऐसे मामलों को क्रेडिट सूचना कंपनियों को सूचित करने की आवश्यकता नहीं है, बशर्ते कि, अन्य बातों के साथ-साथ, "उधारकर्ता ने समझौता की गई राशि का पूरा भुगतान कर दिया हो।"

-

धोखाधड़ी पर जारी दिनांक 1 जुलाई 2016 के मास्टर दिशानिर्देशों में धोखाधड़ी के रूप में वर्गीकृत उधारकर्ताओं के साथ समझौता निपटान का प्रावधान, इस शर्त के अधीन किया गया हैं कि, "धोखाधड़ी वाले उधारकर्ता से जुड़े किसी भी समझौता निपटान की अनुमति तब तक नहीं है जब तक कि शर्तें यह निर्धारित न करें कि आपराधिक शिकायत जारी रखी जाएगी अथवा नहीं।"

दिनांक 31 जनवरी 2024 और 16 फरवरी 2024 की प्रेस विज्ञप्ति के माध्यम से पेटीएम पेमेंट्स बैंक लिमिटेड पर लगाए गए कारोबारी प्रतिबंध

पेटीएम पेमेंट्स बैंक में बैंक खाते

हाँ। आप अपने खाते में उपलब्ध शेष राशि तक धनराशि का उपयोग, आहरण या अंतरण जारी रख सकते हैं। इसी प्रकार, आप अपने खाते में उपलब्ध शेष राशि तक धनराशि निकालने या अंतरित करने के लिए अपने डेबिट कार्ड का उपयोग जारी रख सकते हैं।

बाह्य वाणिज्यिक उधार(ईसीबी) तथा व्यापार ऋण

भाग-I बाह्य वाणिज्यिक उधार

ए. कुछ बुनियादी प्रश्न

उत्तर: ईसीबी तथा ट्रेड क्रेडिट (टीसी) संबंधी मौजूदा ढांचे पर मार्गदर्शन के लिए बाह्य वाणिज्यिक उधार, व्यापार ऋण तथा संरचित प्रतिबद्धताएं विषय पर दिनांक 26 मार्च 2019 के मास्टर निदेश सं. 5 से संदर्भ करें। पूर्व ढांचों के अंतर्गत जुटाये गए ईसीबी तथा टीसी का उक्त ईसीबी तथा टीसी का लाभ उठाते समय यथालागू तदनुरूपी दिशानिर्देशों का अनुपालन करना जारी रहेगा।

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

A. परिभाषाएं

क) भारतीय मुद्रा/मुद्रा प्रबंधन से जुड़ी आधारभूत जानकारी

भारतीय मुद्रा का नाम भारतीय रुपया (आईएनआर) है । एक रुपया में 100 पैसे होते हैं । भारतीय रुपये का प्रतीक "₹" है । यह रूपरेखा (डिजाइन) देवनागरी अक्षर "₹" (र) तथा लैटिन के बड़े “आर/R” अक्षर के समान है जिसमें शीर्ष पर दोहरी क्षैतिज रेखा है ।

भारत में विदेशी निवेश

“अक्सर पूछे जानेवाले प्रश्न’ नामक यह शृंखला इस विषय पर उपयोगकर्ताओं द्वारा समान्यतः पूछे जाने वाले प्रश्नों के उत्तर सरल भाषा में देने का प्रयास है। तथापि कोई लेनदेन करने के लिए विदेशी मुद्रा प्रबंध अधिनियम, 1999 (फेमा) तथा उसके अंतर्गत बनाए गए विनियमों/ नियमों अथवा निदेशों का संदर्भ लें। इससे संबंधित मूल विनियमावली 07 नवंबर 2017 को अधिसूचित एवं समय समय पर यथासंशोधित विदेशी मुद्रा प्रबंध (भारत के बाहर के निवासी किसी व्यक्ति द्वारा प्रतिभूति का अंतरण अथवा निर्गम) विनियमावली, 2017 [जिसे समान्यतः फेमा 20(आर) नाम से जाना जाता है] के मार्फत जारी की गई है। प्राधिकृत व्यक्तियों द्वारा उसके ग्राहकों और घटकों के साथ विदेशी मुद्रा संबंधी कारोबार को कैसे संचालित किया जाएगा, ताकि संबन्धित विनियमों का अनुपालन हो सके, इसके संबंध में दिशानिर्देश भारत में विदेशी निवेश पर जारी मास्टर निदेश में दिये गए हैं।

उत्तर: जिन मार्गों के अंतर्गत विदेशी निवेश किया जा सकता है, वे निम्नानुसार हैं:

ए. स्वचालित मार्ग: फेमा 20(आर) के विनियम-16 में विनिर्दिष्ट किए गए अनुसार सभी गतिविधियों/ क्षेत्रों में सरकार अथवा भारतीय रिज़र्व बैंक के पूर्वानुमोदन के बिना स्वचालित मार्ग के अंतर्गत विदेशी निवेश अनुमत है।

बी. सरकारी अनुमोदन मार्ग: स्वचालित मार्ग के अंतर्गत कवर न की गई गतिविधियों में विदेशी निवेश के लिए सरकार का पूर्वानुमोदन आवश्यक है। सरकार के अनुमोदन के लिए आवेदन करने की विधि http://fifp.gov.in/Forms/SOP.pdf पर दी गई है।

भारतीय उद्योग में विदेशी सहयोग (एफसीएस) पर द्विवार्षिक सर्वेक्षण

अपडेट हो गया है: जून 02, 2025

सामान्य निर्देश

रिज़र्व बैंक लंबे समय से एफसीएस सर्वेक्षण कर रहा है क्योंकि यह न केवल शोधकर्ताओं के लिए फायदेमंद है बल्कि उद्योगों के लिए भी मददगार है क्योंकि यह उन्हें प्रतिस्पर्धा के संभावित क्षेत्रों का अंदाजा देता है। 2011 में अनिवार्य FLA संगणना की शुरुआत के बाद, इस सर्वेक्षण को 2012 में FLA संगणना के पूरक के रूप में पुनर्गठित किया गया था।

सर्वेक्षण प्रदर्शन के संकेतकों की एक विस्तृत श्रृंखला (उत्पादन, निर्यात, आयात, सामग्री की लागत, आदि) के साथ-साथ प्रौद्योगिकी हस्तांतरण समझौतों की महत्वपूर्ण विशेषताओं (प्रकृति, अवधि, भुगतान का तरीका, निर्यात प्रतिबंध, प्रावधान अनन्य अधिकार, समझौतों की समाप्ति के बाद प्रौद्योगिकी का उपयोग, आदि) पर जानकारी प्राप्त करता है।

सर्वेक्षण वर्तमान में भारतीय प्रत्यक्ष निवेश कंपनियों के लिए द्विवार्षिक रूप से आयोजित किया जाता है, जिन्होंने दो वित्तीय वर्षों के मार्च के अंत में विदेशी कंपनियों के साथ विदेशी तकनीकी सहयोग समझौते किए हैं।

सर्वेक्षण आरबीआई प्रेस विज्ञप्ति के माध्यम से शुरू किया जाता है। इसके साथ ही, रिपोर्टिंग संस्थाओं को ईमेल सूचनाएं भी Excel आधारित सर्वेक्षण प्रश्नावली के साथ भेजी जाती हैं। रिपोर्ट करने वाली संस्थाएं फिर आरबीआई की जेनेरिक ईमेल आईडी पर विधिवत भरी हुई सर्वेक्षण प्रश्नावली प्रस्तुत करती हैं, जिसे फिर आरबीआई के आंतरिक इंट्रानेट पोर्टल पर संसाधित किया जाता है।

रिपोर्टिंग संस्थाओं द्वारा प्रस्तुत आंकड़ों का आंतरिक विश्लेषण किया जाता है और समग्र स्तर के परिणाम आरबीआई की वेबसाइट पर द्विवार्षिक रूप से प्रकाशित किए जाते हैं।

गोपनीयता खंड

प्रदान की गई कंपनी-वार जानकारी को गोपनीय रखा जाएगा और रिज़र्व बैंक द्वारा केवल समेकित योग ही जारी किए जाएंगे।

नोट: प्रतिवादी कंपनियों को भारतीय रिजर्व बैंक की वेबसाइट पर उपलब्ध Excel प्रारूप (*.xls प्रारूप) में सर्वेक्षण प्रश्नावली को भरना चाहिए। उत्तरदाताओं से अनुरोध है कि वे सर्वेक्षण प्रश्नावली भरने से पहले निर्देश पत्रक (सर्वेक्षण प्रश्नावली में उपलब्ध) को अच्छी तरह से पढ़ लें।

FCS सर्वेक्षण में भाग लेते समय याद रखने योग्य महत्वपूर्ण बिंदु

उत्तर: सर्वेक्षण प्रश्नावली भरते समय प्रतिवादी कंपनियों को निम्नलिखित बातों का पालन करना चाहिए:

(i) कंपनी को नवीनतम सर्वेक्षण प्रश्नावली का उपयोग करना चाहिए जो बिना किसी Macro के .xls प्रारूप में है।

(ii) कंपनी को सर्वेक्षण प्रश्नावली को Excel 97-2003 वर्कबुक यानी केवल .xls फॉर्मेट में सेव करना होगा।

(iii) सर्वेक्षण प्रश्नावली को .xls प्रारूप में सेव के लिए, नीचे दिए गए चरणों का पालन करें

अ. ऑफिस बटन / फाइल पर जाएं → इस रूप में सहेजें → इस रूप में सहेजें

ब. "Excel 97-2003 वर्कबुक" चुनें और सर्वेक्षण प्रश्नावली को .xls फॉर्मेट में सेव करें।

(iv) कंपनी को भारतीय रिजर्व बैंक द्वारा प्रदान किए गए सर्वेक्षण प्रश्नावली के .xls प्रारूप का उपयोग करना चाहिए और अनुरोध किया जाता है कि सर्वेक्षण प्रश्नावली में किसी Macro को शामिल न करें।

(v) कृपया ध्यान दें कि किसी अन्य प्रारूप (.xls प्रारूप के अलावा) में प्रस्तुत किए गए सर्वेक्षण प्रश्नावली सिस्टम द्वारा स्वत: खारिज कर दिए जाएंगे।

(vi) कृपया सुनिश्चित करें कि सर्वेक्षण प्रश्नावली में दी गई सभी सूचनाएँ पूर्ण हैं और कोई सूचना छूटी नहीं है।

(vii) पार्ट-I से III भरने के बाद कंपनी को डिक्लेरेशन भरना होता है। डिक्लेरेशन शीट इस बात की पुष्टि और सत्यापन करने में मदद करती है कि कंपनी द्वारा दर्ज की गई जानकारी को आरबीआई को सबमिट करने से पहले उसकी दोबारा जांच की जाती है। इससे डेटा एंट्री एरर, मिस्ड डेटा आदि जैसी त्रुटियों से बचने में मदद मिलेगी।

(viii) इसके अलावा, उत्तरदाताओं से अनुरोध है कि वे सर्वेक्षण प्रश्नावली के सभी भागों में डेटा फाइलिंग के दौरान किसी विशेष वर्ण अर्थात [!@#$%^&*_()] और अल्पविराम का उपयोग न करें।

कोर निवेश कंपनियां

प्रस्तावना

भारतीय रिजर्व बैंक अधिनियम, 1934 के अध्याय III बी में निहित शक्तियों के आधार पर गैर-बैंकिंग वित्तीय कंपनियों के विनियमन और पर्यवेक्षण की जिम्मेदारी भारतीय रिजर्व बैंक को सौंपी गई है। विनियामक और पर्यवेक्षी उद्देश्य इस प्रकार हैं:क) वित्तीय कंपनियों का सुदृढ़ विकास सुनिश्चित करना;ख) सुनिश्चित करें कि ये कंपनियां नीतिगत ढांचे के भीतर वित्तीय प्रणाली के एक हिस्से के रूप में कार्य करती हैं, और इस तरह से कार्य करतीं हैं कि उनके अस्तित्व और कामकाज से प्रणालीगत विचलन नहीं होता है; और किग) वित्तीय प्रणाली के इस क्षेत्र में होने वाले विकास के साथ तालमेल रखते हुए एनबीएफसी पर बैंक द्वारा की जाने वाली निगरानी और पर्यवेक्षण की गुणवत्ता बनी हुई है।पिछले कुछ वर्षों में, आरबीआई द्वारा उत्कीर्ण कुछ विशेष एनबीएफसी जैसे कोर इन्वेस्टमेंट कंपनियां (सीआईसी), एनबीएफसी- इंफ्रास्ट्रक्चर फाइनेंस कंपनियां (आईएफसी), इंफ्रास्ट्रक्चर डेट फंड- एनबीएफसी, एनबीएफसी-एमएफआई और एनबीएफसी-फैक्टर सबसे हालिया हैं।एनबीएफसी, आम जन, रेटिंग एजेंसियों, चार्टर्ड एकाउंटेंट आदि के हितों के लिए विनियामक परिवर्तनों के अंतर्निहित तर्क की व्याख्या करना और कुछ परिचालन मामलों पर स्पष्टीकरण प्रदान करना आवश्यक महसूस किया गया है। इस आवश्यकता को पूरा करने के लिए, प्रश्नों के रूप में स्पष्टीकरण और जवाब, विशिष्ट एनबीएफसी पर भारतीय रिजर्व बैंक (गैर-बैंकिंग पर्यवेक्षण विभाग) द्वारा इस आशा के साथ लाया जा रहा है कि यह विनियामक ढांचे की बेहतर समझ प्रदान करेगा।प्रणालीगत रूप से महत्वपूर्ण कोर निवेश कंपनियों (सीआईसी-एनडी-एसआई) पर अक्सर पूछे जाने वाले प्रश्नों में दी गई जानकारी आम जन की सुविधा के लिए सामान्य प्रकृति की होती है और दिए गए स्पष्टीकरण विशिष्ट एनबीएफसी को बैंक द्वारा जारी मौजूदा विनियामक निर्देशों/अनुदेशों को प्रतिस्थापित नहीं करते हैं।

कोर निवेश कंपनियां (सीआईसी)

उत्तर- सीआईसी-एनडी-एसआई एक गैर-बैंकिंग वित्तीय कंपनी है

(i) 100 करोड़ रुपये और उससे अधिक की आस्ति आकार हो

(ii) शेयरों और प्रतिभूतियों के अधिग्रहण का व्यवसाय करना और जो अंतिम लेखापरीक्षित तुलनपत्र की तारीख को निम्नलिखित शर्तों को पूरा करता है: -

(iii) समूह कंपनियों में इक्विटी शेयरों, वरीयता शेयरों, बांडों, डिबेंचर, डेट या ऋण में निवेश के रूप में अपनी निवल आस्ति का 90% से कम नहीं धारित करता है;

(iv) समूह कंपनियों में इक्विटी शेयरों में इसका निवेश (निर्गम की तारीख से 10 साल से अधिक की अवधि के भीतर अनिवार्य रूप से इक्विटी शेयरों में परिवर्तनीय सहित) इसकी निवल आस्ति का 60% से कम नहीं है जैसा कि उपर्युक्त खंड (iii) में उल्लिखित है;

(v) यह ह्रासमान होने या विनिवेश के उद्देश्य से ब्लॉक बिक्री के अलावा समूह कंपनियों में शेयरों, बांडों, डिबेंचर, डेट या ऋण में अपने निवेश में व्यापार नहीं करता है;

(vi) यह भारतीय रिजर्व बैंक अधिनियम, 1934 की धारा 45आई (सी) और 45आई (एफ) में निर्दिष्ट किसी भी अन्य वित्तीय गतिविधि को कारित नहीं करता है, सिवाय बैंक जमा, मुद्रा बाजार लिखतों, सरकारी प्रतिभूतियों, डेट और ऋण में निवेश,समूह कंपनियों को निर्गम या समूह कंपनियों की ओर से जारी गारंटियों को छोड़कर।

(vii) यह सार्वजनिक निधि स्वीकार करता है।

उत्तर: हाँ। बैंकों को अपनी एचटीएम पुस्तक में टीएलटीआरओ में प्राप्त राशि के लिए निर्दिष्ट प्रतिभूतियों की मात्रा को टीएलटीआरओ की परिपक्वता तक हर समय बनाए रखना होगा।

विप्रेषण [धन अंतरण सेवा योजना (एमटीएसएस) तथा रुपया आहरण व्यवस्था (आरडीए)]

विप्रेषण पारिवारिक तथा राष्ट्रीय आय का एक महत्वपूर्ण स्रोत है और बाह्य वित्तपोषण का एक सबसे बड़ा स्रोत भी है। भारत के हिताधिकारी बैंकिंग तथा डाक के माध्यम से सीमापारीय आंतरिक विप्रेषण प्राप्त कर सकते हैं। बैंकों को विप्रेषण का कारोबार करने हेतु अन्य बैंकों के साथ भागीदारी करने के लिए सामान्य अनुमति है। डाक के माध्यम हेतु समान्यतः यूनिवर्सल पोस्टल यूनियन के (यूपीयू) अंतरराष्ट्रीय वित्तीय प्रणाली (आईएफ़एस) प्लैटफ़ार्म का उपयोग किया जाता है। इसके अलावा आवक विप्रेषण प्राप्त करने के लिए दो और चैनल हैं, अर्थात रुपया आहरण व्यवस्था (आरडीए) तथा धन अंतरण सेवा योजना (एमटीएसएस) जोकि देश में विप्रेषण प्राप्त करने के लिए सबसे अधिक प्रयोग में लाई जाने वाली व्यवस्था है।

ये अक्सर पूछे जानेवाले प्रश्न आरडीए तथा एमटीएसएस से संबंधित सामान्य प्रश्न है और सामान्य मार्गदर्शन के लिए इनसे संदर्भ क्यी अजाए। प्राधिकृत व्यक्ति तथा उनके घटक यदि आवश्यक हो तो विस्तृत जानकारी के लिए संबंधित परिपत्र/ दिशानिर्देश देखें।

रुपया आहरण व्यवस्था(आरडीए)

रुपया आहरण व्यवस्था (आरडीए) समुद्रपारीय अधिकार क्षेत्रों से सीमापारीय विप्रेषण प्राप्त करने का चैनल है। इस व्यवस्था के अंतर्गत प्राधिकृत श्रेणी-I के बैंक एफ़एटीएफ़ का अनुपालन करने वाले देशों में स्थित अनिवासी विनिमय गृहों के साथ अपने वोस्टरों खाते खोलने तथा बनाए रखने के लिए गठबंधन करते हैं।

भारत में सरकारी प्रतिभूति बाजार – एक प्रवेशिका

विषय वस्तु

अस्वीकरणइस प्रवेशिका की विषयवस्तु केवल सामान्य जानकारी और मार्गदर्शन के प्रयोजनार्थ है इस प्रवेशिका के आधार पर की गई कार्रवाई/लिए गए निर्णयों के लिए भारतीय रिज़र्व बैंक उत्तरदायी नहीं है । पाठकों को सूचित किया जाता है कि वे समय-समय पर रिज़र्व बैंक द्वारा विशिष्ट परिपत्रों का संदर्भ लें । हालांकि इस दस्तावेज में दी गई जानकारी सही रूप में प्रस्तुत करने का हर संभव प्रयास किया गया है, तथापि भारतीय रिज़र्व बैंक इस दस्तावेज में दी गई सूचना के किसी भाग अथवा पूर्ण विषय वस्तु पर किसी भी की गई कार्रवाई, विश्वसनीयता अथवा इस दस्तावेज में किसी गलती अथवा छूट के लिए कोई दायित्व स्वीकार नहीं करता ।प्रस्तावनाभारत में सरकारी प्रतिभूति बाजार में पिछले दशक में कई महत्वपूर्ण परिवर्तन हुए हैं । इलैक्ट्रॉनिक क्रीन आधारित कारोबार प्रणाली लागू करना, अमूर्त धारिता, सीधा प्रसंस्करण, तयशुदा समायोजन के लिए केद्रीय प्रतिरूप (सीसीपी) के रूप में भारतीय समाशोधन निगम लिमि. (सीसीआइएल) की स्थापना, नई लिखतों तथा कानूनी परिवेश में परिवर्तन कुछ ऐसी महत्वपूर्ण गतिविधियाँ हैं जिन्होने इस बाजार को तेजी से विकसित होने में सहयोग दिया है ।ऐतिहासिक रूप से सरकारी प्रतिभूति बाजार में प्रमुख सहभागी बड़े संस्थागत निवेशक रहे हैं । विकास हेतु विभिन्न उपायों के साथ बाजार में सहकारी बैंकों, छोटे पेंशन तथा अन्य निधियों इत्यादि जैसी अपेक्षाकृत छोटी संस्थाओं का प्रवेश भी हुआ है । इन संस्थाओं को संबंधित विनियमों के माध्यम से सरकारी प्रतिभूतियों में निवेश करने का आदेश है । तथापि, इन नए प्रवेशकों में से कुछ संस्थाओं के समक्ष सरकारी प्रतिभूति बाजार के विभिन्न पहलुओं को समझने और आँकने में कठिनाई आई है । अत: भारतीय रिज़र्व बैंक ने इन छोटे निवेशकों के बीच सरकारी प्रतिभूति बाजार के बारे में जागरूकता लाने के लिए कई कदम उठाए हैं । इनमें स्थायी आय प्रतिभूतियों/बॉण्डों यथा सरकारी प्रतिभूतियों, वर्तमान कारोबारी और निवेश प्रक्रियाओं, संबंधित विनियामक पहलुओं और दिशानिर्देशों से संबंधित मूल पहलुओं पर कार्यशालाएँ आयोजित करना सम्मिलित है ।यह प्रवेशिका, छोटे संस्थागत सहभागियों के साथ-साथ जनता के बीच सरकारी प्रतिभूति बाजार से संबंधित सूचना के प्रसार हेतु एक अन्य पहल है । इस प्रवेशिका में बाजार के बारे में व्यापक ब्योरा प्रस्तुत करने के साथ-साथ विभिन्न प्रक्रियाओं और सरकारी प्रतिभूतियों में निवेश से संबंधित विभिन्न प्रक्रियागत और परिचालनगत पहलुओं को आसान और प्रश्न-उत्तर के रूप में प्रस्तुत करने का प्रयास किया गया है ।इस प्रवेशिका में, अनुबंध के रूप में, प्राथमिक व्यापारियों (पीडी) की सूची, उपयोगी एक्सेल कार्य तथा महत्वपूर्ण बाजार शब्दावली दी गई है । मुझे आशा है कि संस्थागत निवेशकों विशेष रूप से छोटे संस्थागत निवेशकों के लिए सरकारी प्रतिभूतियों में निवेश करने का निर्णय लेने में यह प्रवेशिका उपयोगी सिद्ध होगी । भारतीय रिज़र्व बैंक इस प्रवेशिका को और अधिक उपयोगी बनाने में आपके सुझावों का स्वागत करेगा ।श्रीमती एस. गोपीनाथउप गवर्नर

प्रस्तावनाभारत में सरकारी प्रतिभूति बाजार में पिछले दशक में कई महत्वपूर्ण परिवर्तन हुए हैं । इलैक्ट्रॉनिक क्रीन आधारित कारोबार प्रणाली लागू करना, अमूर्त धारिता, सीधा प्रसंस्करण, तयशुदा समायोजन के लिए केद्रीय प्रतिरूप (सीसीपी) के रूप में भारतीय समाशोधन निगम लिमि. (सीसीआइएल) की स्थापना, नई लिखतों तथा कानूनी परिवेश में परिवर्तन कुछ ऐसी महत्वपूर्ण गतिविधियाँ हैं जिन्होने इस बाजार को तेजी से विकसित होने में सहयोग दिया है ।ऐतिहासिक रूप से सरकारी प्रतिभूति बाजार में प्रमुख सहभागी बड़े संस्थागत निवेशक रहे हैं । विकास हेतु विभिन्न उपायों के साथ बाजार में सहकारी बैंकों, छोटे पेंशन तथा अन्य निधियों इत्यादि जैसी अपेक्षाकृत छोटी संस्थाओं का प्रवेश भी हुआ है । इन संस्थाओं को संबंधित विनियमों के माध्यम से सरकारी प्रतिभूतियों में निवेश करने का आदेश है । तथापि, इन नए प्रवेशकों में से कुछ संस्थाओं के समक्ष सरकारी प्रतिभूति बाजार के विभिन्न पहलुओं को समझने और आँकने में कठिनाई आई है । अत: भारतीय रिज़र्व बैंक ने इन छोटे निवेशकों के बीच सरकारी प्रतिभूति बाजार के बारे में जागरूकता लाने के लिए कई कदम उठाए हैं । इनमें स्थायी आय प्रतिभूतियों/बॉण्डों यथा सरकारी प्रतिभूतियों, वर्तमान कारोबारी और निवेश प्रक्रियाओं, संबंधित विनियामक पहलुओं और दिशानिर्देशों से संबंधित मूल पहलुओं पर कार्यशालाएँ आयोजित करना सम्मिलित है ।यह प्रवेशिका, छोटे संस्थागत सहभागियों के साथ-साथ जनता के बीच सरकारी प्रतिभूति बाजार से संबंधित सूचना के प्रसार हेतु एक अन्य पहल है । इस प्रवेशिका में बाजार के बारे में व्यापक ब्योरा प्रस्तुत करने के साथ-साथ विभिन्न प्रक्रियाओं और सरकारी प्रतिभूतियों में निवेश से संबंधित विभिन्न प्रक्रियागत और परिचालनगत पहलुओं को आसान और प्रश्न-उत्तर के रूप में प्रस्तुत करने का प्रयास किया गया है ।इस प्रवेशिका में, अनुबंध के रूप में, प्राथमिक व्यापारियों (पीडी) की सूची, उपयोगी एक्सेल कार्य तथा महत्वपूर्ण बाजार शब्दावली दी गई है । मुझे आशा है कि संस्थागत निवेशकों विशेष रूप से छोटे संस्थागत निवेशकों के लिए सरकारी प्रतिभूतियों में निवेश करने का निर्णय लेने में यह प्रवेशिका उपयोगी सिद्ध होगी । भारतीय रिज़र्व बैंक इस प्रवेशिका को और अधिक उपयोगी बनाने में आपके सुझावों का स्वागत करेगा ।श्रीमती एस. गोपीनाथउप गवर्नर

1.1. सरकारी प्रतिभूति एक व्यापारयोग्य लिखत है जो केद्र सरकार अथवा राज्य सरकारों द्वारा जारी किए जाते हैं । ये सरकार का ऋण दायित्व दर्शाते हैं । यह प्रतिभूतियाँ अल्पावधि (सामान्यत: इन्हें खजाना बिल कहा जाता है, जिनकी मूल परिपक्वता 1 वर्ष से कम होती है) अथवा दीर्घावधि (सामान्यत: इन्हें सरकारी बॉण्ड अथवा दिनांकित प्रतिभूतियाँ कहा जाता है, जिनकी मूल परिपक्वता एक वर्ष अथवा अधिक होती है) होती हैं । भारत में केद्र सरकार, खजाना बिल तथा बॉण्ड अथवा दिनांकित प्रतिभूतियाँ जारी करती है जबकि राज्य सरकारें केवल बॉण्ड अथवा दिनांकित प्रतिभूतियाँ जारी करती हैं जिन्हें राज्य विकास ऋण (एसडीएल) कहा जाता है । सरकारी प्रतिभूतियों में, व्यावहारिक रूप से, चूक का कोई जोखिम नहीं होता है, तथा इस प्रकार इन्हें जोखिम मुक्त अथवा श्रेष्ठ प्रतिभूतियाँ कहा जाता है । भारत सरकार बचत लिखत (बचत बॉण्ड, राष्ट्रीय बचत प्रमाणपत्र (एनएससी), इत्यादि) अथवा विशेष प्रतिभूतियाँ (तेल बॉण्ड, भारतीय खाद्य निगम बॉण्ड, उर्वरक बॉण्ड, ऊर्जा बॉण्ड इत्यादि) भी जारी करती है । ये पूर्णतया व्यापार योग्य नहीं होते हैं, अत: सांविधिक चलनिधि अनुपात (एसएलआर) प्रतिभूतियों के लिए पात्र नहीं होते हैं ।

1.1. सरकारी प्रतिभूति एक व्यापारयोग्य लिखत है जो केद्र सरकार अथवा राज्य सरकारों द्वारा जारी किए जाते हैं । ये सरकार का ऋण दायित्व दर्शाते हैं । यह प्रतिभूतियाँ अल्पावधि (सामान्यत: इन्हें खजाना बिल कहा जाता है, जिनकी मूल परिपक्वता 1 वर्ष से कम होती है) अथवा दीर्घावधि (सामान्यत: इन्हें सरकारी बॉण्ड अथवा दिनांकित प्रतिभूतियाँ कहा जाता है, जिनकी मूल परिपक्वता एक वर्ष अथवा अधिक होती है) होती हैं । भारत में केद्र सरकार, खजाना बिल तथा बॉण्ड अथवा दिनांकित प्रतिभूतियाँ जारी करती है जबकि राज्य सरकारें केवल बॉण्ड अथवा दिनांकित प्रतिभूतियाँ जारी करती हैं जिन्हें राज्य विकास ऋण (एसडीएल) कहा जाता है । सरकारी प्रतिभूतियों में, व्यावहारिक रूप से, चूक का कोई जोखिम नहीं होता है, तथा इस प्रकार इन्हें जोखिम मुक्त अथवा श्रेष्ठ प्रतिभूतियाँ कहा जाता है । भारत सरकार बचत लिखत (बचत बॉण्ड, राष्ट्रीय बचत प्रमाणपत्र (एनएससी), इत्यादि) अथवा विशेष प्रतिभूतियाँ (तेल बॉण्ड, भारतीय खाद्य निगम बॉण्ड, उर्वरक बॉण्ड, ऊर्जा बॉण्ड इत्यादि) भी जारी करती है । ये पूर्णतया व्यापार योग्य नहीं होते हैं, अत: सांविधिक चलनिधि अनुपात (एसएलआर) प्रतिभूतियों के लिए पात्र नहीं होते हैं ।

(क) खजाना बिल (टी-बिल्स)

1.2. खजाना बिल अथवा टी बिल्स, जो मुद्रा बाजार लिखत हैं, भारत सरकार द्वारा जारी अल्पावधि ऋण लिखत हैं तथा वर्तमान में तीन प्रकार के यथा 91 दिवसीय, 182 दिवसीय और 364 दिवसीय रूप में जारी किए जाते हैं । खजाना बिल शून्य कूपन प्रतिभूतियाँ हैं तथा इन पर ब्याज का भुगतान नहीं किया जाता । वे बट्टे पर जारी किए जाते हैं तथा परिपक्वता पर इनका मोचन अंकित मूल्य पर किया जाता है । उदाहरणार्थ, 100 रु. (अंकित मूल्य) का 91 दिवसीय खजाना बिल यदि 98.20 रु. पर जारी किया जाता है, जो 1.80 रु. के बट्टे पर है, उसका मोचन 100 रु. के अंकित मूल्य पर किया जाएगा । निवेशकों को परिपक्वता मूल्य अथवा अंकित मूल्य (अर्थात 100 रु.) तथा जारी मूल्य के बीच अंतर आय के रूप में प्राप्त होगा (खजाना बिलों पर आय की गणना के लिए कृपया प्रश्न सं.26 का उत्तर देखें) । रिज़र्व बैंक खजाना बिल जारी करने के लिए प्रत्येक बुधवार को नीलामी करता है । खरीदे गए खजाना बिलों के लिए भुगतान आगामी शुक्रवार को किया जाता है । 91 दिवसीय खजाना बिलों की नीलामी प्रत्येक बुधवार को की जाती है । 182 दिवसीय तथा 364 दिवसीय खजाना बिलों की नीलामी वैकल्पिक बुधवार को होती है । 364 दिवसीय अवधि वाले खजाना बिलों की नीलामी रिपोर्टिंग शुक्रवार के पिछले बुधवार को होती है जबकि 182 दिवसीय खजाना बिलों की नीलामी गैर रिपोर्टिंग शुक्रवार से पहले बुधवार को होती है । रिज़र्व बैंक द्वारा वित्तीय वर्ष के लिए खजाना बिल जारी करने का वार्षिक कैलेंडर पिछले वित्तीय वर्ष के मार्च के अंतिम सप्ताह में जारी किया जाता है । भारतीय रिज़र्व बैंक खजाना बिल जारी करने का ब्योरा प्रत्येक सप्ताह में प्रैस विज्ञप्ति के माध्यम से करता है ।

(ख) दिनांकित सरकारी प्रतिभूतियाँ

1.3. दिनांकित सरकारी प्रतिभूतियाँ दीर्घावधि प्रतिभूतियाँ होती हैं और उन पर स्थायी अथवा अस्थायी कूपन (ब्याज दर) दिया जाता है जो एक निश्चित अवधि (सामान्यतया छमाही) पर अंकित मूल्य पर देय होता है दिनांकित प्रतिभूतियों की अवधि 30 वर्ष तक हो सकती है ।

रिज़र्व बैंक का लोक ऋण कार्यालय सरकारी प्रतिभूतियों की रजिस्ट्री/निक्षेपागार का कार्य करता है तथा उन्हें जारी करने, ब्याज अदा करने तथा परिपक्वता मूलधन की चुकौती संबंधी कार्य करता है । अधिकांश दिनांकित प्रतिभूतियाँ स्थायी कूपन प्रतिभूतियाँ हैं ।

प्रतीकात्मक दिनांकित नियत कूपन सरकारी प्रतिभूतियों की नाम पद्धति में निम्नलिखित विशेषताएँ होती हैं - कूपन, जारीकर्ता का नाम, परिपक्वता और अंकित मूल्य । उदाहरणार्थ : 7.49% जीएस 2017 का अर्थ होगा :-

|

कूपन |

7.49% अंकित मूल्य पर भुगतान |

|

जारीकर्ता का नाम |

भारत सरकार |

| जारी करने की तारीख | 16 अप्रैल 2007 |

| परिपक्वता | 16 अप्रैल 2017 |

| कूपन भुगतान की तारीख | छमाही (16 अक्तूबर और 16 अप्रैल) प्रत्येक वर्ष |

| जारी/बिक्री की न्यूनतम राशि | 10,000 रु. |

यदि एकसमान कूपन की दो प्रतिभूतियाँ हैं और एक ही वर्ष में परिपक्व हो रही हैं, तो एक प्रतिभूति के नाम में माह जुड़ जाएगा । उदाहरणार्थ : 6.05% जीएस 2019 फरवरी का अर्थ होगा कि 6.05% कूपन वाली सरकारी प्रतिभूति, उसी कूपन वाली अन्य प्रतिभूति, जिसका नाम 6.05% 2019 है और जो जून 2019 को परिपक्व हो रही है, के साथ फरवरी 2019 को परिपक्व होगी ।

यदि कूपन भुगतान की तारीख रविवार अथवा छुट्टी के दिन है, तो कूपन भुगतान अगले कार्य दिवस को किया जाता है । तथापि, यदि परिपक्वता की तारीख रविवार अथवा छुट्टी के दिन होती है तो शोधन की आय का भुगतान पिछले कार्य दिवस को किया जाता है ।

1.4. भारत सरकार द्वारा जारी सभी दिनांकित प्रतिभूतियों का ब्योरा भारतीय रिज़र्व बैंक की वेबसाइट प्ूज्://ैैै.ींi.दीु.iह/एम्ीiज्ूे/iिर्हीहर्र्म्iीत्स्ीीर्वूेैीूर्म्प्.ीेज्x . पर उपलब्ध हैं । खजाना बिलों के समानही, भारत सरकार और राज्य सरकारों, दोनों की दिनांकित प्रतिभूतियाँ रिज़र्व बैंक के माध्यम से नीलामी द्वारा जारी कि जाती हैं । रिज़र्व बैंक नीलामी की घोषणा प्रेस विज्ञप्ति के माध्यम से एक सप्ताह पहले करता है । सरकारी प्रतिभूति की नीलामी की घोषणा प्रमुख दैनिक समाचार पत्रों के माध्यम से विज्ञापनों द्वारा भी की जाती है । इस प्रकार निवेशों को ऐसी नीलामी के माध्यम से सरकारी प्रतिभूतियाँ खरीदने की योजना बनाने के लिए पर्याप्त समय दिया जाता है ।

दिनांकित प्रतिभूति का नमूना परिशिष्ट 1 में दिया गया है ।

1.5. लिखत

(i) स्थायी दर बॉण्ड - इन बॉण्डों पर बाँण्ड की पूरी अवधि के लिए कूपन दर स्थायी होती है । अधिकांश सरकारी बॉण्ड स्थायी दर बॉण्डों के रूप में जारी किए जाते हैं ।

उदाहरण - 8.24 प्रतिशत जीएस 2018 दस वर्ष के अवधि के लिए 22 अप्रैल 2008 को जारी किया गया जिसकी परिपक्वता 22 अप्रैल 2018 को है । इस प्रतिभूति पर कूपन प्रत्येक वर्ष छ:माही आधार पर 4.12 प्रतिशत की दर से अंकित मूल्य पर 22 अक्तूबर और 22 अप्रैल को अदा किया जाएगा ।

(ii) अस्थायी दर बॉण्ड - अस्थायी दर बॉण्ड वे प्रतिभूतियाँ हैं जिनकी कूपन दर स्थायी नहीं होती । इनका कूपन, आधार दर पर स्पैड जमा करके पहले से घोषित अंतरालों पर (छ:माह/एक वर्ष) दुबारा निर्धारित किया जाता है । अब तक भारत सरकार द्वारा जारी अधिकांश अस्थायी दर बॉण्डों के मामले में स्पैड नीलामी के दौरान निर्धारित किया जाता है जबकि आधार पर पिछले कूपन पुन:निर्धारित करने की तारीख के पिछले तीन 364 दिवसीय खजाना बिलों की नीलामी की निर्धारित दर की भारित औसत होगी ।भारत में पहले अस्थायी दर बॉण्ड सितंबर 1995 में जारी किए गए थे ।

उदाहरणार्थ : एक अस्थायी दर बॉण्ड 15 वर्ष की अवधि के लिए 2 जुलाई 2002 को जारी किया गया जो 2 जुलाई 2017 को परिपक्व होगा । कूपन भुगतान के लिए बॉण्ड पर आधार दर 6.50 प्रतिशत निर्धारित की गयी जो पिछली छ: नीलामियों के दौरान 364 दिवसीय खजाना बिलों पर अंतर्निहित आय की भारित औसत दर थी। बॉण्ड नीलामी में 34 आधार पाइंट (0.34%) का निर्दिष्ट अंतराल (चिन्हित दर से अधिक मूल्य) निर्धारित किया गया । अत: पहले छ:माह के लिए कूपन 6.84% पर निर्धारित किया गया ।

(iii) शून्य कूपन बॉण्ड - शून्य कूपन बॉण्ड वे कूपन बॉण्ड हैं जिन पर कोई कूपन भुगतान नहीं किया जाता । खजाना बिलों के समान ये अंकित मूल्य पर बट्टे पर जारी किए जाते हैं । भारत सरकार ने ऐसी प्रतिभूतियाँ 90 के दशक में जारी की थी । उसके बाद शून्य कूपन बॉण्ड जारी नहीं किए गए ।

(iv) पूंजी सूचकांक बॉण्ड - ये बॉण्ड, जिनका मूल धन मुद्रास्फीति के स्वीकार्य सूचकांक से सहलग्न हैं, मुद्रास्फीति से धारक का बचाव करता हैं । पूंजी सूचकांक बॉण्ड, जिसके मूलधन की प्रतिरक्षा मुद्रास्फीति से की गयी थी, दिसंबर 1997 में जारी किए गए थे । ये बॉण्ड 2002 में परिपक्व हो गये थे । सरकार मुद्रस्फीति सूचकांक बॉण्डों के निर्गम पर कार्य कर रही है जिनमें बॉण्डों पर कूपन और मूलधन, दोनों, मुद्रस्फीति सूचकांक (थोक मूल्य सूचकांक) से सहलग्न होंगे ।

(v) मांग/विक्रय विकल्प वाले बाँण्ड - विकल्प की विशेषताओं वाले बॉण्ड भी जारी किये जा सकते हैं जहाँ जारीकर्ता के पास बाय बैक (मांग/विकल्प) का विकल्प होगा अथवा निवेशक के पास यह विकल्प होगा कि वह बॉण्ड की अवधि के दौरान जारीकर्ता को बॉण्ड बेच (विक्रय विकल्प) सकते हैं । 6.72% जीएस 2012, 18 जुलाई 2002 को जारी किए गए थे जिनकी परिपक्वता अवधि दस वर्ष की है तथा परिपक्वता की तारीख 18 जुलाई 2012 है। बॉण्ड पर विकल्प का प्रयोग उसके बाद आने वाली किसी कूपन तारीख को जारी करने की तारीख से 5 वर्ष की अवधि पूरा होने के बाद किया जा सकता है । सरकार को सममूल्य पर (अंकित मूल्य के बराबर) बॉण्ड बाय बैक (मांग/विकल्प) करने का अधिकार है जब कि निवेशक को 18 जुलाई 2007 से आरंभ होने वाली किसी भी छमाही कूपन तारीखों में सममूल्य पर सरकार को बेचने का अधिकार होगा ।

(vi) विशेष प्रतिभूतियाँ - बाजार उधार के कार्यक्रम के अंतर्गत खजाना बिल और दिनांकित प्रतिभूतियाँ जारी करने के साथ-साथ समय-समय पर तेल विपणन कंपनियों, उर्वरक कंपनियों, भारतीय खाद्य निगम इत्यादि को नकदी सब्सिडी के स्थान पर प्रतिपूर्ति के रूप में विशेष प्रतिभूतियाँ जारी करती हैं । ये प्रतिभूतियाँ सामान्यत: लंबित अवधि की होती है जिन पर तुलनात्मक परिपक्वता की दिनांकित प्रतिभूतियों के आय पर लगभग 20-25 आधार पाइंट का स्प्रैड होता है । तथापि ये प्रतिभूतियाँ एसएलआर प्रतिभूतियों के लिए पात्र नहीं होती हैं लेकिन बाजार रिपो लेन-देनों के लिए संपाश्दिवक के रूप में पात्र होती हैं । हिताधिकारी तेल विपणन कंपनियाँ इन प्रतिभूतियों को द्वितीय बाजार में बैंकों, बीमा कंपनियों/प्राथमिक व्यापारियों इत्यादि को नकदी जुटाने के लिए बेच सकती हैं ।

(vii) स्ट्रिप्स (प्रतिभूतियों के पंजीकृत ब्याज और मूलधन का पृथक कारोबार) जैसे नये स्वरुप के लिखत लागू करने के उपाय किये गए हैं । स्ट्रिप्स वे लिखत हैं जिनमें स्थायी कूपन प्रतिभूति का प्रत्येक नकदी प्रवाह पृथक कारोबार योग्य शून्य कूपन बॉण्ड में परिवर्तित हो जाता है तथा उस पर कारोबार किया जाता है । उदाहरणार्थ : जब 100 रु. के 8.24% जीएस 2018 को स्ट्रिप किया जाता है, तो कूपन (4.12 रु. प्रत्येक छमाही) स्ट्रिप का प्रत्येक नकदी प्रवाह कूपन स्ट्रिप बन जाता है तथा मूल भुगतान (परिपक्वता पर 100 रु.) मूल स्ट्रिप बन जाएगा । द्वितीयक बाजार में इन नकदी प्रवाहों के संबंध में अलग प्रतिभूतियों के रूप में कारोबार होता है ।

(ग) राज्य विकास ऋण (एसडीएल)

1.6. राज्य सरकारें भी बाजार से ऋण जुटाती हैं । एसडीएल दिनांकित प्रतिभूतियाँ होती हैं जो केद्र सरकार द्वारा दिनांकित प्रतिभूतियों के लिए की जाने वाली नीलामियों के समान नीलामी के माध्यम से जारी की जाती हैं (नीचे प्रश्न सं.3 देखें) । ब्याज का भुगतान छमाही आधार पर किया जाता है तथा मूल की चुकौती परिपक्वता तारीख को होती है । केद्र सरकार द्वारा जारी दिनांकित प्रतिभूतियों के समान राज्य सरकारों द्वारा जारी एसडीएल सांविधिक चलनिधि अनुपात के लिए गिनी जाएंगी । ये बाजार रिपो के माध्यम से उधार के लिए संपाश्दिवक के रूप में तथा चलनिधि समायोजन सुविधा (एलएएफ) के अंतर्गत भारतीय रिज़र्व बैंक से पात्र संस्थाओं द्वारा उधार लेने के लिए पात्र होंगी ।

समकक्ष अर्थव्यवस्था द्वारा पोर्टफोलियो निवेश स्थिति (पीआईपी) (पूर्व में सीपीआईएस) – भारत

अपडेट हो गया है: दिसंबर 01, 2025

सामान्य सूचना

समकक्ष अर्थव्यवस्था द्वारा पोर्टफोलियो निवेश स्थिति (पीआईपी) (पूर्व में सीपीआईएस) अंतर्राष्ट्रीय मुद्रा कोष (आईएमएफ़) के तत्वावधान में आयोजित एक स्वैच्छिक डेटा संग्रह कार्य है। पीआईपी का उद्देश्य अंतर्राष्ट्रीय निवेश स्थिति (आईआईपी) में संविभागीय निवेश के आंकड़ों की गुणवत्ता में सुधार करना है - यानि इक्विटी और निवेश फंड शेयरों, दीर्घकालिक ऋण प्रतिभूतियों और लघुकालिक ऋण प्रतिभूतियों के रूप में पोर्टफोलियो निवेश संपत्तियों की होल्डिंग और सावधि ऋण प्रतिभूतियां और समकक्ष अर्थव्यवस्थाओं द्वारा इन आंकड़ों को उपलब्ध कराना है। अतः, पीआईपी सीमा पार किससे किसको के आंकड़े विकसित करने के उद्देश्य का समर्थन करता है और वित्तीय अंतर्संबंधों की बेहतर समझ में योगदान देता है।

भारत वर्ष ने 2004 से आईएमएफ़ के वार्षिक पीआईपी `में भाग लेना शुरू किया है। इसके बाद, G-20 डेटा गैप्स इनिशिएटिव (डीजीआई) के तहत आईएमएफ़ की सिफारिश के अनुसार, भारत वर्ष 2014 से विशेष डेटा प्रसार मानकों (एसडीडीएस) के तहत इसकी प्रतिबद्धता के अनुसार पीआईपी की अर्ध-वार्षिक रिपोर्टिंग करता है । भारतीय रिज़र्व बैंक, भारत की ओर से आईएमएफ़ को पीआईपी डेटा प्रस्तुत करता है।

गोपनीयता खंड

पीआईपी के तहत एकत्रित इकाई-वार जानकारी को गोपनीय रखा जाता है और केवल समेकित योग ही भारतीय रिजर्व बैंक द्वारा आईएमएफ़ को प्रस्तुत किए जाते हैं।

पीआईपी के तहत रिपोर्ट करने के लिए पात्र संस्थाएं और आवश्यकताएं

उत्तर: वर्तमान में पीआईपी के तहत बैंकों, म्यूचुअल फंड कंपनियों, गैर-वित्तीय कंपनियों, गैर-बैंकिंग वित्तीय कंपनियों और बीमा कंपनियों का सर्वेक्षण किया जाता है।

प्राथमिकता-प्राप्त क्षेत्र को उधार संबंधी दिशानिर्देशों के मास्टर निदेशों पर अक्सर पूछे जाने वाले प्रश्न

क. ऋणों का वर्गीकरण

उत्तर: 01 अप्रैल 2025 तक बकाया ऋणों की प्राथमिकता-प्राप्त क्षेत्र को उधार (पीएसएल) पात्रता का निर्धारण प्राथमिकता-प्राप्त क्षेत्र को उधार, 2025 पर मास्टर निदेश के प्रावधानों के संदर्भ में किया जाएगा।

ख. समायोजित निवल बैंक ऋण की गणना (एएनबीसी)

उत्तर: निवल पीएसएलसी बकाया (खरीदी गई पीएसएलसी घटाव(-) बेची गई पीएसएलसी) को निवल बैंक ऋण में जोड़ा जाता है, जैसा कि प्राथमिकता-प्राप्त क्षेत्र को उधार, 2025 पर मास्टर निदेश के पैरा 6 (समय-समय पर अद्यतन) में उल्लिखित है। इसके अलावा, एक पीएसएलसी अपनी समाप्ति तक बकाया रहता है (दिनांक 07 अप्रैल 2016 प्राथमिकता-प्राप्त क्षेत्र को उधार प्रमाणपत्र पर परिपत्र के अनुबंध की क्रम सं. ix) सभी पीएसएलसी 31 मार्च तक समाप्त हो जाएंगे और रिपोर्टिंग तिथि (अर्थात 31 मार्च) से आगे मान्य नहीं होंगे, भले ही पूर्व में उसके खरीद / बेचने की तिथि कुछ भी हो। तदनुसार, एएनबीसी में पीएसएलसी खरीद संबंधी प्रभाव में वृद्धि होती है और इसके विपरीत पीएसएलसी की बिक्री का प्रभाव एएनबीसी में कम होता है तथा पीएसएलसी की खरीद/बिक्री का निवल प्रत्येक तिमाही के लिए एएनबीसी में समायोजित किया जाता है। अतः किसी भी तिमाही में खरीदे या बेचे गए पीएसएलसी को वित्त वर्ष के अंत तक सभी बाद की तिमाहियों में ध्यान में रखना होगा, जिससे वह संबंधित है।

उत्तर: (i) पी.एस.एल. में कमी के कारण नाबार्ड के पास बकाया जमाराशियां कृषि उप-लक्ष्य के लिए गणना योग्य हैं तथा समग्र पी.एस.एल. के लक्ष्य की प्राप्ति के लिए भी गणना योग्य हैं।

(ii) सिडबी और मुद्रा के पास बकाया जमाराशियां एमएसएमई उधार के अंतर्गत गिनी जाने योग्य हैं तथा समग्र पीएसएल लक्ष्य की प्राप्ति के लिए गिनी जाती हैं।

(iii) एनएचबी के पास बकाया जमाराशियां आवास के अंतर्गत गिनी जाने योग्य हैं तथा समग्र पीएसएल लक्ष्य की प्राप्ति के लिए गिनी जाएंगी।

(iv) उपरोक्त सभी बकाया जमाराशियों को एएनबीसी की गणना के लिए नेट बैंक क्रेडिट (एनबीसी) में जोड़ा जाएगा।

उत्तर: (i) उपर्युक्त परिपत्र के अनुसार, एएनबीसी से अपवर्जन के लिए पात्र राशि, पात्र वृद्धिशील एफसीएनआर (बी)/ एनआरई जमाराशियों से उत्पन्न संसाधनों से दिए गए वृद्धिशील अग्रिम हैं। वृद्धिशील अग्रिम की गणना 7 मार्च 2014 को भारत में बकाया अग्रिमों और आधार तिथि (26 जुलाई 2013) के बीच के अंतर के रूप में की जाती है।

(ii) उपर्युक्त परिपत्रों के अनुसार, प्राथमिकता-प्राप्त क्षेत्र के लक्ष्य की गणना के लिए एएनबीसी से बाहर की जाने वाली राशि सीआरआर/एसएलआर के रखरखाव से छूट के लिए पात्र वृद्धिशील एफसीएनआर (बी)/ एनआरई जमाराशियों से अधिक नहीं होगी।

(iii) यदि 7 मार्च 2014 और आधार तिथि के बीच बकाया अग्रिमों की राशि में अंतर शून्य या ऋणात्मक है, तो कोई भी राशि प्राथमिकता-प्राप्त क्षेत्र को उधार देने के लक्ष्यों को प्राप्त करने के उद्देश्य से एएनबीसी से कटौती के लिए पात्र नहीं होगी।

उत्तर: एलसी के तहत खरीदे गए/ भुनाए गए/ परक्रामित बिलों (लाभार्थी को भुगतान जो रिज़र्व के तहत नहीं है) को केवल एक्सपोजर और पूंजी आवश्यकताओं की गणना के सीमित उद्देश्य के लिए अंतर बैंक एक्सपोजर के रूप में मानने की अनुमति है। इसे 'भारत में बैंक ऋण' की गणना से बाहर नहीं किया जाना चाहिए [जैसा कि आरबीआई अधिनियम, 1934 की धारा 42(2) के तहत फॉर्म 'ए' के मद सं. VI में निर्धारित है] जो अंतर बैंक अग्रिम को बाहर रखने की अनुमति देता है। एक्सपोजर, एलसी जारी करने वाले बैंक के लिए हो सकता है, जबकि खरीदे गए बिल/ भुनाई गई राशि को उधारकर्ता को दिए गए बैंक ऋण के रूप में देखा जाना चाहिए। यदि यह अग्रिम प्राथमिकता-प्राप्त क्षेत्र वर्गीकरण के लिए पात्र है, तो बैंक इसे पीएसएल के रूप में दावा कर सकता है। बैंकों को भारत में निवल बैंक ऋण को रिपोर्ट करने के साथ-साथ पीएसएल लक्ष्यों और उपलब्धि के लिए समायोजित निवल बैंक ऋण की गणना करते समय उपरोक्त पहलू पर ध्यान देना चाहिए।

आवास ऋण

बैंक द्वारा आपके आवास ऋण की पात्रता तय करते समय आपकी भुगतान क्षमता का आकलन किया जाएगा। चुकौती क्षमता आपकी मासिक प्रयोज्य (डिस्पोजेबल) / अधिशेष आय पर आधारित है, (जो बदले में कुल मासिक आय / अधिशेष घटा मासिक व्यय जैसे कारकों पर आधारित है) और अन्य कारक जैसे पति या पत्नी की आय, संपत्ति, देनदारियां, आय की स्थिरता इत्यादि। बैंक की मुख्य चिंता यह सुनिश्चित करना है कि आप आराम से समय पर ऋण का भुगतान करें और अंतिम उपयोग सुनिश्चित करें। मासिक प्रयोज्य आय जितनी अधिक होगी, उतनी ही अधिक राशि आप ऋण के लिए पात्र होंगे। आमतौर पर एक बैंक यह मानता है कि आपकी मासिक प्रयोज्य/अतिरिक्त आय का लगभग 55-60% ऋण चुकाने के लिए उपलब्ध है। हालांकि, कुछ बैंक किसी व्यक्ति की सकल आय के आधार पर ईएमआई भुगतान के लिए उपलब्ध आय की गणना करते हैं, न कि उसकी प्रयोज्य आय पर।

ऋण की राशि ऋण की अवधि और ब्याज की दर पर भी निर्भर करती है क्योंकि ये चर (प्रभावित करने वाली वस्तुएँ)आपके मासिक व्यय/बहिर्प्रवाह को निर्धारित करते हैं जो बदले में आपकी प्रयोज्य आय पर निर्भर करता है। बैंक आम तौर पर आवास ऋण आवेदकों के लिए ऊपरी आयु सीमा तय करते हैं।

लक्षित दीर्घकालिक रिपो परिचालन (टीएलटीआरओ)

FAQs on Non-Banking Financial Companies

Registration

देशी जमा

I . देशी जमा

फेमा 1999 के तहत विदेशी देयताओं और परिसंपत्तियों (एफएलए) पर वार्षिक रिटर्न

एफएलए रिटर्न जमा करने के लिए पात्र संस्थाएं और आवश्यकताएं

उत्तर: प्रश्न 1 में उल्लिखित मानदंड का अनुपालन करने वाली इकाईयों को अनिवार्य रूप से प्रत्येक वर्ष 15 जुलाई तक इकाई के लेखापरीक्षित/अलेखा-परीक्षित खातों के आधार पर फेमा 1999 के तहत एफ़एलए रिटर्न जमा करना आवश्यक है।

समझौता निपटान और तकनीकी रूप से बट्टे खाते डालने (राइट-ऑफ) के लिए रूपरेखा

ए. इरादतन कर्ज़ न चुकाने और धोखाधड़ी के मामलों में समझौता निपटान

नहीं। क्रमशः, धोखाधड़ी पर दिनांक 1 जुलाई 2016 को जारी मास्टर दिशानिर्देश और दिनांक 1 जुलाई 2015 के इरादतन चूककर्ताओं पर जारी मास्टर परिपत्र के अनुसार, वर्तमान में धोखाधड़ी अथवा इरादतन चूककर्ताओं के रूप में वर्गीकृत उधारकर्ताओं पर लागू दंडात्मक प्रावधान अपरिवर्तित रहेंगे और उक्त दिशानिर्देश उन सभी मामलों पर लागू होंगे जहां बैंक ऐसे उधारकर्ताओं के साथ समझौता निपटान करते हैं।

ऐसे दंडात्मक प्रावधानों में अन्य बातों के साथ-साथ यह भी शामिल है कि इरादतन चूककर्ता के रूप में सूचीबद्ध उधारकर्ताओं को किसी भी बैंक/वित्तीय संस्था द्वारा कोई अतिरिक्त सुविधाएं नहीं दी जानी चाहिए और ऐसी कंपनियों (उनके उद्यमियों/प्रमोटरों सहित) को इरादतन चूककर्ताओं की सूची से अपना नाम हटाने की तारीख से पांच वर्ष की अवधि के लिए नए उद्यम स्थापित करने के लिए संस्थागत वित्त से वंचित कर दिया जाना चाहिए। इसके अलावा, धोखाधड़ी के रूप में वर्गीकृत उधारकर्ताओं को धोखाधड़ी की गई राशि के पूर्ण भुगतान की तारीख से पांच वर्ष की अवधि के लिए बैंक वित्त प्राप्त करने से वंचित कर दिया जाना चाहिए।

रिटेल डायरेक्ट योजना

योजना संबन्धित प्रश्न

आरडीजी खाता खोलने से व्यक्ति प्राथमिक बाज़ार (नीलामी) के साथ ही साथ द्वितीयक बाज़ार में भी सरकारी प्रतिभूतियों को खरीदा/बेचा जा सकता है। रिटेल निवेशक के लिए, सरकारी प्रतिभूति दीर्घावधि निवेश के लिए एक विकल्प है। रिटेल निवेशकों के लाभ निम्न है:

i. जी-सेक जोखिम मुक्त है: घरेलू बाजार के संदर्भ में जी-सेक जोखिम मुक्त है और कोई क्रेडिट जोखिम नहीं है।

ii. जी-सेक लंबी अवधि के लिए उचित प्रतिफल देता है। जी-सेक प्रतिफल वक्र 40 साल तक के लिए है। सरकार द्वारा यील्ड वक्र पर विभिन्न बिंदुओं पर प्रतिभूतियां जारी करने के साथ, जी-सेक उन बचतकर्ताओं के लिए एक आकर्षक विकल्प प्रदान करता है जिन्हें लंबी अवधि के लिए कम जोखिम वाले निवेश विकल्पों की आवश्यकता होती है।

iii. जी-सेक पूंजीगत लाभ की संभावना प्रदान करता है: चूंकि बांड मूल्य और ब्याज दर के बीच एक विपरीत संबंध है, इसलिए ब्याज दरों में नरमी आने पर पूंजीगत लाभ की संभावना है। हालांकि बाज़ार जोखिम के लिए सतर्क होना चाहिए जो ब्याज दर के विपरीत होने पर हानि में बदल सकता है।

iv. जी-सेक में उचित तरलता होती है: जी-सेक में उचित तरलता होती है और एनडीएस-ओम पर लेनदेन किया जा सकता है। रिटेल डायरेक्ट पोर्टल की शुरुआत के साथ, खुदरा निवेशक अब प्राथमिक और माध्यमिक बाजार में आसानी से भाग ले सकते हैं।

v. जी-सेक पोर्टफोलियो में विविधता लाने में मदद: सरकारी प्रतिभूतियों में निवेश पोर्टफोलियो विविधीकरण में मदद करेगा और फलस्वरूप खुदरा निवेशकों के लिए जोखिम को कम करेगा।

vi. रिटेल डायरेक्ट योजना के अंतर्गत शून्य प्रभार: रिटेल डायरेक्ट खाता पूरी तरह से नि: शुल्क है और इसमें कोई मध्यस्थ शामिल नहीं है। यह व्यक्तिगत निवेशकों के लिए उन शुल्कों के संदर्भ में समग्र लेनदेन शुल्क को कम करेगा जो उन्हें अन्यथा एग्रीगेटर के माध्यम से निवेश करने या म्यूचुअल फंड के माध्यम से अप्रत्यक्ष एक्सपोजर लेने के लिए भुगतान करने की आवश्यकता होती है।

दिनांक 31 जनवरी 2024 और 16 फरवरी 2024 की प्रेस विज्ञप्ति के माध्यम से पेटीएम पेमेंट्स बैंक लिमिटेड पर लगाए गए कारोबारी प्रतिबंध

पेटीएम पेमेंट्स बैंक में बैंक खाते

नहीं। 15 मार्च 2024 के बाद आप पेटीएम पेमेंट्स बैंक के अपने खाते में धनराशि जमा नहीं कर पाएंगे। ब्याज, कैशबैक, साझेदार बैंकों से स्वीप-इन या रिफंड के अलावा किसी भी क्रेडिट या जमाराशि को जमा करने की अनुमति नहीं।

भारत में सरकारी प्रतिभूति बाजार – एक प्रवेशिका

बाह्य वाणिज्यिक उधार(ईसीबी) तथा व्यापार ऋण

ए. कुछ बुनियादी प्रश्न

उत्तर: नहीं, एडी श्रेणी-I बैंकों द्वारा एफ़सीएनआर (बी) जमाराशियों की आगम राशियों में से घरेलू तौर पर दिए गए विदेशी मुद्रा ऋण ईसीबी ढांचे के अंतर्गत नहीं आते हैं।

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

A. परिभाषाएं

भारतीय मुद्रा

क) भारतीय मुद्रा/मुद्रा प्रबंधन से जुड़ी आधारभूत जानकारी

ऐसे सिक्के अथवा बैंकनोट जिसे कानूनी रूप से कर्ज अथवा देयता के एवज में दी जा सके, वैध मुद्रा होगी ।

भारत सरकार द्वारा सिक्का निर्माण अधिनियम, 2011 की धारा 6 के तहत जारी सिक्के भुगतान अथवा अग्रिम के तौर पर वैध मुद्रा होंगे, बशर्ते कि उन्हें विकृत नहीं किया गया हो तथा निर्धारित वजन की तुलना में उसका वजन कम नहीं हुआ हो । एक रुपया से कम मूल्यवर्ग को छोड़कर किसी भी सिक्के को किसी एकल लेनदेन में एक हजार रुपये तक की किसी भी राशि के संबंध में वैध मुद्रा माना जाएगा । पचास पैसे (आधा रुपया) का सिक्का, दस रुपये तक की राशि के लिए वैध मुद्रा होगा । किसी को भी उल्लिखित सीमा से अधिक सिक्के स्वीकार करने के लिए बाध्य नहीं किया जा सकता, किंतु स्वेच्छा से उक्त सीमा से अधिक सिक्के स्वीकार करने पर रोक नहीं है ।

भारतीय रिज़र्व बैंक द्वारा जारी प्रत्येक बैंकनोट (₹2, ₹5, ₹10, ₹20, ₹50, ₹100, ₹200, ₹500 तथा ₹2000*), जब तक कि उसे संचलन से वापस न ले लिया जाए, उसमें उल्लिखित राशि के लिए भुगतान अथवा अग्रिम के तौर पर भारत में वैध होगा, तथा भारत सरकार द्वारा प्रत्याभूत होगा जो भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 26 की उप-धारा (2) के प्रावधानों के अधीन होगा । भारत सरकार द्वारा जारी ₹1 के नोट भी वैध मुद्रा होंगे । महात्मा गांधी शृंखला के अंतर्गत 08 नवंबर 2016 तक जारी किए गए ₹500 तथा ₹1000 के बैंकनोट 08 नवंबर 2016 की मध्यरात्रि से वैध मुद्रा नहीं रहे ।

*₹2000 मूल्यवर्ग के बैंक नोट अभी भी वैध मुद्रा हैं ।अधिक जानकारी के लिए 01 सितंबर 2023 के प्रेस विज्ञप्ति 2023-2024/851 का संदर्भ लें

भारत में विदेशी निवेश

उत्तर: "पूंजीगत लिखत" का तात्पर्य भारतीय कंपनी द्वारा जारी इक्विटी शेयर, डिबेंचर, अधिमनी शेयर तथा शेयर वारंटों से है।

इक्विटि शेयर: इक्विटि शेयर वे शेयर हैं जो कंपनी अधिनियम, 2013 के प्रावधानों के अनुसार जारी किए गए हैं तथा इनमें 8 जुलाई 2014 को अथवा उसके बाद जारी किए गए आंशिक रूप से प्रदत्त इक्विटि शेयर भी शामिल हैं ।

शेयर वारंट: 8 जुलाई 2014 को अथवा उसके बाद जारी किए गए शेयर वारंट को पूंजीगत लिखत माना जाएगा।

डिबैंचर : ‘डिबेंचर” शब्द का अर्थ पूर्ण रूप से, अनिवार्यतः एवं अधिदेशात्मक रूप से परिवर्तनीय डिबेंचर है।

अधिमानी शेयर: ‘अधिमानी शेयर” शब्द का अर्थ पूर्ण रूप से, अनिवार्यतः एवं अधिदेशात्मक रूप से परिवर्तनीय अधिमनी शेयर है।

दिनांक 30 अप्रैल 2007 की स्थिति के अनुसार तथा उस दिनांक तक जारी अपरिवर्तनीय/ वैकल्पिक रूप से परिवर्तनीय / आंशिक रूप से परिवर्तनीय अधिमनी शेयर तथा दिनांक 07 जून 2007 तक जारी एवं उनकी मूल परिपक्वता अवधि तक वैकल्पिक रूप से परिवर्तनीय / आंशिक रूप से परिवर्तनीय डिबेंचर को एफ़डीआई के लिए योग्य पूंजीगत लिखत माना जाएगा। दिनांक 30 अप्रैल 2007 के पश्चात जारी अ-परिवर्तनीय/ वैकल्पिक रूप से परिवर्तनीय / आंशिक रूप से परिवर्तनीय अधिमनी शेयरों तथा दिनांक 07 जून 2007 के पश्चात जारी वैकल्पिक रूप से परिवर्तनीय / आंशिक रूप से परिवर्तनीय डिबेंचरों को कर्ज़ (उधार) माना जाएगा और उन्हें विदेशी मुद्रा प्रबंध (विदेशी मुद्रा में उधार लेना एवं उधार देना) विनियमावली, 2000 के तहत जारी बाह्य वाणिज्यिक उधार संबंधी दिशा-निर्देशों का अनुपालन करना होगा।

भारतीय उद्योग में विदेशी सहयोग (एफसीएस) पर द्विवार्षिक सर्वेक्षण

सर्वेक्षण लॉन्च का विवरण

उत्तर: आरबीआई हर साल जून के महीने में एफसीएस सर्वेक्षण शुरू करता है और अंतिम दो वित्तीय वर्ष में मार्च-अंत संदर्भ तिथि के रूप में होते हैं।

कोर निवेश कंपनियां

कोर निवेश कंपनियां (सीआईसी)

उत्तर: मौजूदा सीआईसी जिन्हें पहले पंजीकरण से छूट दी गई थी और जिनकी आस्ति का आकार 100 करोड़ रुपये से कम है, उन्हें जैसा कि दिनांक 5 जनवरी 2011 की अधिसूचना संख्या डीएनबीएस (पीडी) 220/CGM(US)-2011 में वर्णित है, आरबीआई अधिनियम 1934 की धारा 45 एनसी के तहत पंजीकरण से छूट दी गई है, और इसलिए छूट के लिए कोई आवेदन प्रस्तुत करने की आवश्यकता नहीं है।

विप्रेषण [धन अंतरण सेवा योजना (एमटीएसएस) तथा रुपया आहरण व्यवस्था (आरडीए)]

रुपया आहरण व्यवस्था(आरडीए)

ये ऐसी कंपनियां तथा वित्तीय संस्थाएं हैं जिन्हें विप्रेषकों से निधियों की सोर्सिंग के लिए प्रेषक देश के सक्षम प्राधिकरण द्वारा लाइसेन्सिकृत तथा विनियमित किया जाता है।

समकक्ष अर्थव्यवस्था द्वारा पोर्टफोलियो निवेश स्थिति (पीआईपी) (पूर्व में सीपीआईएस) – भारत

अपडेट हो गया है: जून 03, 2024

पीआईपी के तहत रिपोर्ट करने के लिए पात्र संस्थाएं और आवश्यकताएं

उत्तर: वर्तमान में, पिछले वित्तीय वर्ष (एफ़वाई) के मार्च -अंत और सितंबर- अंत की स्थिति को जानने के लिए भारत में अर्ध-वार्षिक सर्वेक्षण किया जाता है।

प्राथमिकता-प्राप्त क्षेत्र को उधार संबंधी दिशानिर्देशों के मास्टर निदेशों पर अक्सर पूछे जाने वाले प्रश्न

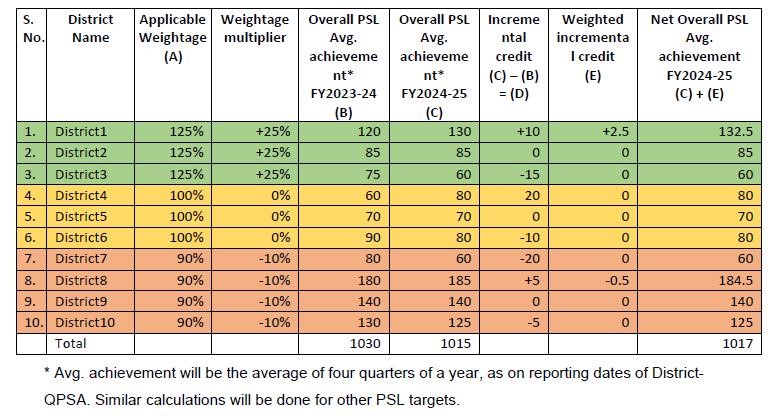

ग. पीएसएल उपलब्धि में भारांक के लिए समायोजन

उत्तर: यदि ऋण में गिरावट होती है, तो भारांक वृद्धिशील ऋण शून्य (0) होगा। नीचे दी गई गणना-पद्धति के अनुसार उन सभी जिलों का विचार किया जाएगा, जिनसे संबंधित डेटा एडेप्ट (ADEPT) पोर्टल और जिला-क्यूपीएसए विवरणी में प्रस्तुत किया गया है। इसके अतिरिक्त, बैंकों से यह अपेक्षा की जाती है कि वे ऊपर वर्णित गणना-पद्धति के आधार पर, चिन्हित किए गए जिलों में विभेदक भारांक के निर्देश को ध्यान में रखते हुए, पीएसएलसी में लेनदेन के उद्देश्य से, वर्ष के दौरान अपनी स्वयं की पीएसएल लक्ष्यों की उपलब्धि की निगरानी करें।

उत्तर: किसी विशेष जिले में क्रेडिट सुविधा की मैपिंग के लिए, 'ऋण के उपयोग का स्थान' योग्यता मानदंड होगा।

उत्तर: भारांक निर्धारित करने के लिए जिला-वार वृद्धिशील ऋण की गणना करते समय, आंगिक ऋण अर्थात केवल बैंकों द्वारा सीधे संवितरित ऋण और जिसके लिए वास्तविक उधारकर्ता/लाभार्थी-वार विवरण बैंक की बहियों में रखा जाता है, पर विचार किया जाएगा। निम्नलिखित अनांगिक मार्गों के माध्यम से संवितरित ऋण पर वृद्धिशील भारांक के लिए विचार नहीं किया जाएगा:

- बैंकों द्वारा प्रतिभूत आस्तियों में निवेश

- प्रत्यक्ष समनुदेशन/एकमुश्त खरीद के माध्यम से आस्तियों का हस्तांतरण

- अंतर बैंक सहभागिता प्रमाणपत्र (आईबीपीसी)

- प्राथमिकता-प्राप्त क्षेत्र को उधार प्रमाणपत्र (पीएसएलसी)

- एमएफआई (एनबीएफसी-एमएफआई, सोसायटी, ट्रस्ट, आदि) को ऑन-लेंडिंग के लिए बैंक ऋण

- ऑन-लेंडिंग के लिए एनबीएफसी को बैंक ऋण

- ऑन-लेंडिंग के लिए एचएफसी को बैंक ऋण

घ) कृषि

उत्तर: पीएसएल दिशानिर्देश गतिविधि और लाभार्थी विशिष्ट हैं और संपार्श्विक के प्रकार पर आधारित नहीं हैं। इसलिए कृषि गतिविधियों को संचालित करने के लिए व्यक्तियों / व्यवसायों को दिए गए बैंक ऋण केवल इस तथ्य के कारण कि अंतर्निहित आस्ति स्वर्ण आभूषण/गहने आदि हैं, वे स्वतः ही प्राथमिकता-प्राप्त क्षेत्र के वर्गीकरण के लिए अपात्र नहीं हो जाते हैं। तथापि, यह नोट किया जाए कि दिनांक 06 दिसम्बर 2024 के एफआईडीडी परिपत्र के अनुसार यह सूचित किया गया है कि बैंक ₹2 लाख तक के कृषि ऋणों के लिए संपार्श्विक प्रतिभूति और मार्जिन आवश्यकताओं में छूट दे सकते हैं। अतः बैंक को कृषि संबंधी गतिविधि के संचालन हेतु वित्त-मान और ऋण आवश्यकता के आकलन के आधार पर ऋण देना चाहिए न कि केवल स्वर्ण के रूप में उपलब्ध संपार्श्विक के आधार पर। इसके अतिरिक्त, जैसा कि पीएसएल के तहत सभी ऋणों पर लागू होता है, बैंकों को यह सुनिश्चित करने के लिए उचित आंतरिक नियंत्रण और प्रणाली स्थापित करनी चाहिए कि पीएसएल के तहत दिए गए ऋण स्वीकृत उद्देश्यों के लिए हैं और अंतिम उपयोग की निरंतर निगरानी की जाती है।

आवास ऋण

लक्षित दीर्घकालिक रिपो परिचालन (टीएलटीआरओ)

FAQs on Non-Banking Financial Companies

Registration

समझौता निपटान और तकनीकी रूप से बट्टे खाते डालने (राइट-ऑफ) के लिए रूपरेखा

ए. इरादतन कर्ज़ न चुकाने और धोखाधड़ी के मामलों में समझौता निपटान

नहीं। धोखाधड़ी पर दिनांक 1 जुलाई 2016 को जारी मास्टर दिशानिर्देश और दिनांक 1 जुलाई 2015 को इरादतन चूककर्ताओं पर जारी मास्टर परिपत्र के अनुसार, जैसा कि ऊपर (2) में उल्लिखित है, धोखाधड़ी अथवा इरादतन चूककर्ता के रूप में वर्गीकृत उधारकर्ताओं के संबंध में लागू दंडात्मक उपायों पर प्रतिकूल प्रभाव डाले बिना, समझौता निपटान के सामान्य मामलों के लिए कूलिंग अवधि को एक सामान्य निर्धारण के रूप में प्रस्तुत किया गया है।

फेमा 1999 के तहत विदेशी देयताओं और परिसंपत्तियों (एफएलए) पर वार्षिक रिटर्न

एफएलए रिटर्न जमा करने के लिए पात्र संस्थाएं और आवश्यकताएं

उत्तर: नियत तारीख (प्रत्येक वर्ष की 15 जुलाई) को या उससे पहले रिटर्न दाखिल न करने को फेमा का उल्लंघन माना जाएगा और फेमा के उल्लंघन के लिए जुर्माना खंड लगाया जा सकता है। जुर्माना खंड के बारे में अधिक जानकारी के लिए, कृपया नीचे दिए गए लिंक को देखें:

पृष्ठ अंतिम बार अपडेट किया गया: दिसंबर 10, 2022