अक्सर पूछे जाने वाले प्रश्न - आरबीआई - Reserve Bank of India

रिटेल डायरेक्ट योजना

निवेश और खाता धारिता से संबंधित प्रश्न

देशी जमा

IV. शेयरों और डिबेंचरों की जमानत पर अग्रिम

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

D. जमाराशियों की परिभाषा, जमाराशियां स्वीकार करने योग्य/अयोग्य संस्थाएं और उनसे संबंधित मामले

भारत में विदेशी निवेश

IV. रिपोर्टिंग में विलंब

उत्तर: विदेशी मुद्रा प्रबंध अधिनियम, 1999 के अंतर्गत रिपोर्टिंग संबंधी मास्टर निदेश में रिपोर्टिंग अपेक्षाओं को निर्धारित किया गया है।

भारतीय मुद्रा

ड़) जाली नोट/जालसाजी

भारतीय रिज़र्व बैंक काफी मात्रा में नकद राशि संभालने वाले व्यक्तियों, जैसे बैंकों/उपभोक्ता मंचों/व्यापारिक संगठनों/शैक्षणिक संस्थानों/पुलिस पेशेवरों, के लिए बैंकनोटों की सुरक्षा विशेषताओं की प्रामाणिकता संबंधी प्रशिक्षण सत्र आयोजित करता है । इन प्रशिक्षण सत्रों के अतिरिक्त, बैंकनोटों की सुरक्षा विशेषताओं से संबंधित जानकारी बैंक की वेबसाइट https://rbi.org.in/hi/web/rbi/rbi-kehta-hai/know-your-banknotes पर भी उपलब्ध है ।

FAQs on Non-Banking Financial Companies

Repayment of matured deposits

रिटेल डायरेक्ट योजना

निवेश और खाता धारिता से संबंधित प्रश्न

देशी जमा

IV. शेयरों और डिबेंचरों की जमानत पर अग्रिम

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

D. जमाराशियों की परिभाषा, जमाराशियां स्वीकार करने योग्य/अयोग्य संस्थाएं और उनसे संबंधित मामले

भारत में विदेशी निवेश

IV. रिपोर्टिंग में विलंब

उत्तर: फेमा, 1999 के तहत जारी की गई अधिसूचना के आधार पर विदेशी निवेश किया जा सकता है।

भारतीय मुद्रा

https://websitedxp1.rbi.org.in/en/group/rbi/~/control_panel/manage?p_p_id=com_liferay_journal_web_portlet_JournalPortlet&p_p_lifecycle=0&p_p_state=maximized&p_p_mode=view&_com_liferay_journal_web_portlet_JournalPortlet_keywords=%22F%29+COINS%22&_com_liferay_journal_web_portlet_JournalPortlet_folderId=0&_com_liferay_journal_web_portlet_JournalPortlet_status=0&p_p_auth=eBnXQMEq

च) सिक्के

वर्तमान में भारत में 50 पैसे, एक रुपया, दो रुपये, पाँच रुपये, दस रुपये तथा बीस रुपये के मूल्यवर्ग के सिक्के जारी किए जा रहे हैं । 50 पैसे तक के सिक्कों को “छोटे सिक्के” कहा जाता है तथा एक रुपया और इससे अधिक के सिक्कों को “रुपया सिक्का” कहा जाता है । सिक्का निर्माण अधिनियम, 2011 के तहत ₹1000 तक के मूल्यवर्ग के सिक्के जारी किए जा सकते हैं ।

FAQs on Non-Banking Financial Companies

Prudential Norms

रिटेल डायरेक्ट योजना

निवेश और खाता धारिता से संबंधित प्रश्न

नहीं। एनएसडीएल/सीडीएसएल वाले डीमेट खाते में धारिता आरडीजी खाते में धारिता से अलग होती है। एक ही समय में दोनों खातों को बनाए रख सकते हैं।

देशी जमा

IV. शेयरों और डिबेंचरों की जमानत पर अग्रिम

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

D. जमाराशियों की परिभाषा, जमाराशियां स्वीकार करने योग्य/अयोग्य संस्थाएं और उनसे संबंधित मामले

भारतीय मुद्रा

च) सिक्के

30 जून 2011 से, दिनांक 20 दिसंबर 2010 के राजपत्र अधिसूचना सं 2529 के तहत पच्चीस (25) पैसे के सिक्कों को संचलन से बाहर कर दिया गया है और इसलिए अब ये वैध मुद्रा नहीं हैं । 25 पैसे से कम मूल्यवर्ग के सिक्के बहुत पहले संचलन से वापस ले लिए गए थे । सिक्का निर्माण अधिनियम, 2011 के तहत भारत सरकार द्वारा ढाले गए तथा समय-समय पर भारतीय रिज़र्व बैंक द्वारा संचलन के लिए जारी अन्य सभी मूल्यवर्गों के विभिन्न आकार, विषय-वस्तु (थीम) तथा रूपरेखा (डिजाइन) के सिक्के वैध मुद्रा के रूप में जारी हैं।

FAQs on Non-Banking Financial Companies

Prudential Norms

- Each category of quoted investments is to be valued scrip-wise. Category of investment means the different types of securities under each head viz. equity shares, preference shares, debentures, bonds and Government securities. Only quoted investments can be classified as long term or current investments. The long term investments are allowed to be valued as per AS-13 of the ICAI but the current investments are required to be valued at their market price. However, the NBFCs have been permitted under Prudential Norm Directions, the facility of block valuation method for accounting for the investments. The net of depreciation and the appreciation in the value of the current quoted investments, is only required to be charged to the Profit and Loss Account of the current year. The appreciation in the value of current investments in any category cannot be booked as profit. The concept of block valuation is explained below :

Example No. 1

Name of the scrip | Market value | Book value | Difference (+)/(-) | |

A | 200 | 150 | (+) 50 | |

B | 210 | 180 | (+) 30 | |

C | 180 | 240 | (-) 60 | |

D | 240 | 300 | (-) 60 |

Total appreciation Rs. 80/-

Total depreciation Rs. 120/-

Net depreciation Rs. 40/- to be charged to Profit and Loss | |

Account as per provisions for | |

Example No. 2

Name of the scrip | Market value | Book value | Difference (+)/(-) | |

A | 150 | 200 | (-) 50 | |

B | 180 | 210 | (-) 30 | |

C | 240 | 180 | (+) 60 | |

D | 300 | 240 | (+) 60 |

Total appreciation Rs. 120/-

Total depreciation Rs. 80/-

Net appreciation Rs. 40/- to be ignored.

This appreciation in the value of equity shares cannot be adjusted against the depreciation in the value of any other category of securities.

रिटेल डायरेक्ट योजना

निवेश और खाता धारिता से संबंधित प्रश्न

देशी जमा

V. दान

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

एनबीएफसी द्वारा जमाराशियों को स्वीकार करने संबंधी कुछ महत्वपूर्ण विनियम निम्नानुसार हैं:

-

एनबीएफसीज को 12 महीने की न्यूनतम अवधि तथा 60 महीने की अधिकतम अवधि के लिए जनता से जमाराशियां स्वीकार करने/उनका नविकरण करने की अनुमति है। वे मांग पर प्रतिदेय जमाराशियां स्वीकार नहीं कर सकते।

-

एनबीएफसीज भारतीय रिज़र्व बैंक द्वारा समय-समय पर निर्धारित किए गए उच्चतम दर से अधिक ब्याज दर प्रस्तावित नहीं कर सकते। मौजूदा उच्चतम दर 12.5 प्रतिशत प्रतिवर्ष है। ब्याज का भुगतान/संयोजन ऐसी अंतरालों पर किया जाए जो कि मासिक अंतरालों से कम नहीं हैं।

-

एनबीएफसीज जमाकर्ताओं को उपहार/प्रोत्साहन अथवा कोई अतिरिक्त लाभ नहीं दे सकते।

-

एनबीएफसीज के पास कम-से-कम निवेश ग्रेड क्रेडिट रेटिंग होना चाहिए।

-

एनबीएफसीज के पास रखी गई जमाराशियों का बीमा नहीं होता है।

-

भारतीय रिज़र्व बैंक द्वारा एनबीएफसीज द्वारा उनके पास रखी गई जमाराशियों की वापसी की गारंटी नहीं दी जाती है।

-

जमाराशियों की मांग करनेवाली कंपनी द्वारा जारी किए गए आवेदन फॉर्म में कंपनी संबंधी कतिपय अनिवार्य प्रकटीकरण किए जाने हैं।

भारतीय मुद्रा

च) सिक्के

भारतीय रिज़र्व बैंक ने बैंकों में ग्राहकों द्वारा सिक्के जमा करने की कोई सीमा निर्धारित नहीं की है । बैंक अपने ग्राहकों से कितनी भी राशि के सिक्के स्वीकार करने के लिए स्वतंत्र हैं ।

FAQs on Non-Banking Financial Companies

Prudential Norms

A. Earning Value : | Average Profit after tax (net of | ||

dividend on preference shares | |||

and extra ordinary items ) for | |||

the last three years | Capitalisation | ||

X | factor | ||

Number of equity shares |

Hypothetically, the profit after tax for the last three | } | Rs. 100.00 lakhs, |

financial years net of dividend on preference shares } | Rs. 120.00 lakhs | |

and net of extra ordinary items | } & | Rs. 140.00 lakhs |

No. of equity shares of the company | 10,00,000 shares | |

The investee company is a predominantly manufacturing | ||

company and the capitalisation factor would be | : 8 per cent | |

The earning value will be worked out as under : | ||

(100.00+120.00+140.00) | 100 | ||

X | --- | = Rs.150/- | |

3 X 10,00,000 | 8 |

रिटेल डायरेक्ट योजना

हमसे संपर्क करें

आप हमें तीन तरीकों से पहुंच सकते हैं:

i. टोल फ्री फोन नंबर: 1800 267 7955 (किसी भी कार्य दिवस पर सुबह 9 बजे से शाम 7 बजे के बीच)।

ii. ई-मेल आईडी: support@rbiretaildirect.org.in

iii. रिटेल डायरेक्ट पोर्टल पर अनुरोध के द्वारा।

रिटेल डायरेक्ट पोर्टल का उपयोग करने पर अतिरिक्त विवरण के लिए, आप रिटेल डायरेक्ट पोर्टल के सहायता खंड में उपयोगकर्ता मैनुअल का संदर्भ ले सकते हैं।

देशी जमा

V. दान

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

जो जमाकर्ता एनबीएफसी में पैसा जमा करना चाहते हैं उन्हें पैसा जमा करने के पहले निम्नलिखित की जाँच कर लेनी चाहिए:

-

यह कि एनबीएफसी भारतीय रिज़र्व बैंक के पास पंजीकृत हो तथा जमाराशि स्वीकार करने के लिए भारतीय रिज़र्व बैंक द्वारा विशेषरूप से प्राधिकृत हो। जमाराशि स्वीकार करने के लिए प्राधिकृत एनबीएफसीज की सूची www.rbi.org.in →साइट मैप → एनबीएफसीज सूची, पर उपलब्ध है। जमाकर्ताओं को जनता की जमाराशि स्वीकार करने वाली एनबीएफसीज की सूची जाँच लेनी चाहिए और यह भी देख लेना चाहिए कि कहीं इसका नाम उन कंपनियों की सूची में तो शामिल नहीं है जिन्हें जमाराशियाँ स्वीकार करने से प्रतिबन्धित किया गया है। जमाराशियाँ स्वीकार करने से प्रतिबन्धित की गई एनबीएफसीज की सूची रिज़र्व बैंक की वेबसाइट www.rbi.org.in → साइट मैप → एनबीएफसीज सूची → एनबीएफसीज जिन्हें निषेधात्मक आदेश जारी किए गए हैं, समापन की याचिका दायर है और चैप्टर IIIबी, IIIसी और अन्य के तहत जिनके विरुद्ध कानूनी मामले हैं, पर उपलब्ध है।

-

एनबीएफसीज को अपनी वेबसाइट पर भारतीय रिज़र्व बैंक द्वारा जारी पंजीकरण प्रमाण पत्र प्राथमिकता से प्रदर्शित करना है। यह प्रमाण पत्र यह भी दर्शाता है कि एनबीएफसीज जमाराशि स्वीकार करने के लिए भारतीय रिज़र्व बैंक से विशेष रूप से प्राधिकृत है। जमाकर्ताओं को आवश्यक रूप से प्रमाण पत्र की संवीक्षा कर यह सुनिश्चित कर लेना चाहिए कि एनबीएफसीज जमाराशि स्वीकार करने के लिए प्राधिकृत है।

-

एनबीएफसीज जमाकर्ताओं को 12.5% वार्षिक से अधिक ब्याजदर अदा नहीं कर सकती। भारतीय रिज़र्व बैंक समष्टि आर्थिक परिदृश्य के मद्देनज़र ब्याज दरों में परिवर्तन करता रहता है। भारतीय रिज़र्व बैंक द्वारा ब्याज दरों में परिवर्तन की सूचना www.rbi.org.in → साइट मैप → एनबीएफसी सूची → अक्सर पूछे जाने वाले प्रश्नों के अंतर्गत प्रकाशित की जाती है।

-

जमाकर्ता द्वारा कंपनी में प्रत्येक जमा राशि के लिए उचित रसीद की मांग अवश्य करनी चाहिए। जमा रसीद कंपनी के प्राधिकृत अधिकारी से विधिवत हस्ताक्षरित होनी चाहिए तथा उसमें जमा की तारीख, जमाकर्ता का नाम, राशि अंकों व शब्दों में, देय ब्याज दर, परिपक्वता की तारीख तथा परिपक्वता राशि का उल्लेख होना चाहिए।

-

यदि एनबीएफसीज की ओर से ब्रोकर/ऐजेंट सार्वजनिक जमाराशि स्वीकर करते है तो जमाकर्ताओं को स्वयं इसकी संतुष्टि करनी होगी कि ब्रोकर/ऐजेंट एनबीएफसी द्वारा विधिवत प्राधिकृत हो।

-

जमाकर्ताओं को यह ध्यान में रखना होगा कि एनबीएफसीज की जमाराशिया अरक्षित है तथा एनबीएफसी के जमाकर्ताओं के पास जमाराशि बीमा सुविधा नहीं है।

-

भारतीय रिज़र्व बैंक कंपनी की वर्तमान वित्तीय सुदृढता अथवा किसी ब्योरा का अथवा किए गए अभ्यावेदन अथवा कंपनी द्वारा व्यक्त किसी मत और कंपनी की देनदारी को चुकाना/ जमाराशि के भुगतान के संबंध में कोई गारंटी अथवा दायित्व नहीं लेता।

भारतीय मुद्रा

च) सिक्के

सिक्का अधिनियम, 2011 के तहत जारी किए गए एक रुपया के नोट वैध मुद्रा हैं तथा भारतीय रिज़र्व बैंक अधिनियम, 1934 के सभी उद्देश्यों के लिए रुपया सिक्का की अभिव्यक्ति में ये शामिल हैं । चूंकि सरकार द्वारा जारी रुपया सिक्कों में सरकार की देयता होती है, इसलिए एक रुपया का नोट भी भारत सरकार की देयता है ।

FAQs on Non-Banking Financial Companies

Prudential Norms

- The Prudential Norms have prescribed that the unquoted shares should be valued at break up value. However, an NBFC can also value these shares at fair value, if it so desires.

Break up value and fair value are to be calculated as per the formula given in the Directions. The formula is illustrated as under :

If the paid equity capital of the company is = Rs. 1,00,00,000

The free reserves net of intangible assets

and deferred revenue expenditure = Rs. 3,20,00,000

Number of equity shares = 10,00,000 shares

The break up value will be : | 1,00,00,000 + 3,20,00,000 | = Rs. 42/- |

10,00,000 |

If we take the earning value worked out in the previous question, and since we know that the fair value is the mean of the break up value and the earning value, the fair value will be | 150+42 | = Rs.96/- |

2 |

In the given case, the company may value its shares at fair value viz, Rs.96/- which is higher than the break up value at Rs.42/- or cost, whichever is lower.

देशी जमा

V. दान

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

भारतीय मुद्रा

च) सिक्के

हाँ, वर्तमान में ₹10 के विभिन्न रूपरेखा (डिजाइन) के सिक्के संचलन में हैं । भारत सरकार द्वारा समय-समय पर ढाले गए ₹10 मूल्यवर्ग के सभी सिक्के (रुपया के प्रतीक के साथ/बिना) वैध मुद्रा हैं । अधिक विवरण के लिए कृपया इस संबंध में जारी हमारी प्रेस प्रकाशनी देखें जो निम्न लिंक पर उपलब्ध है : www.rbi.org.in >> मुद्रा निर्गमकर्ता >> प्रेस प्रकाशनी >>17 जनवरी 2018

https://rbi.org.in/hi/web/rbi/-/press-releases/rbi-reiterates-legal-tender-status-of-%E2%82%B9-10-coins-of-different-designs-42887FAQs on Non-Banking Financial Companies

Prudential Norms

देशी जमा

VI. परिसर ऋण

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

भारतीय मुद्रा

च) सिक्के

विभिन्न मूल्यवर्गों में सिक्कों की ढलाई तथा रूपरेखा (डिजाइन) तैयार करने के लिए भारत सरकार जिम्मेदार है ।

FAQs on Non-Banking Financial Companies

Prudential Norms

देशी जमा

VII सेवा प्रभार

भारतीय बैंक संघ ने बैंकों द्वारा दी जाने वाली विभिन्न सेवाओं के लिए सेवा प्रभार निर्धारित करने की प्रथा बंद कर दी है। सितंबर 1999 से भारतीय रिज़र्व बैंक ने बैंकों को यह स्वतंत्रता दी है कि वे अपने निदेशक मंडल के अनुमोदन से सेवा प्रभार निर्धारित कर सकते हैं।

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

जब कोई गैर बैंकिंग वित्तीय कंपनी किसी जमाराशि की या उसके किसी अंश की चुकौती ऐसी जमा राशि की निबंधैत शर्तों के अनुरूप करने में असफल रहती है तो कंपनी लॉ बोर्ड स्वयं अथवा जमाकर्ता के आवेदन करने पर, आदेश जारी कर, गैर बैंकिंग वित्तीय कंपनी को ऐसी जमाराशि अथवा उसके अंश की तत्काल अथवा ऐसे किसी समय के भीतर और आदेश में वर्णित शर्तों के अधीन चुकौती करने का आदेश दे सकता है। चुकौती के पश्चात कंपनी को भारतीय रिज़र्व बैंक के स्थानीय कार्यालय में अनुपालन दर्ज करना होता है।

जैसा कि ऊपर कहा गया है, जमाकर्ता प्रादेशिक क्षेत्राधिकार के अनुसार कंपनी लॉ बोर्ड की उचित पीठ में निर्धारित फीस के साथ, नियत फार्म में आवेदन भरकर संपर्क कर सकता है।

भारतीय मुद्रा

च) सिक्के

भारतीय रिज़र्व बैंक से वार्षिक आधार पर प्राप्त होने वाले मांगपत्र (इंडेंट) के आधार पर ढाले जाने वाले सिक्कों की मात्रा का निर्धारण भारत सरकार करती है।

FAQs on Non-Banking Financial Companies

Depositor Awareness

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

कंपनी लॉ बोर्ड (सीएलबी) के पीठासीन अधिकारियों के पते और उक्त पीठासीन अधिकारियों के प्रादेशिक क्षेत्राधिकार का ब्योरा निम्नलिखित है:

| क्रम | पीठ | क्षेत्राधिकार | टेलिफोन नम्बर |

| 1. | कंपनी लॉ बोर्ड, प्रधान पीठ, पर्यावरण भवन, बी-ब्लॉक, 3रीं मंजिल, सी.जी.ओ कॉम्पलेक्स, लोधी रोड़, नई दिल्ली-110 003 | सभी राज्य और केन्द्र शासित प्रदेश | 011 - 24366126 |

| 2. | कंपनी लॉ बोर्ड, नई दिल्ली पीठ, पर्यावरण भवन, बी-ब्लॉक, 3रीं मंजिल, सी.जी.ओ कॉम्पलेक्स, लोधी रोड़, नई दिल्ली-110 003 | दिल्ली, हरियाणा, हिमाचल प्रदेश, जम्मू और कश्मीर, पंजाब, राजस्थान, उत्तर प्रदेश, उत्तराखंड तथा केन्द्र साशित प्रदेश चंडिगढ | 011 - 24363671, 011 - 24362324 |

| 3. | कंपनी लॉ बोर्ड, कोलकाता पीठ, 5 एसप्लानेड रोड (पश्चिम) कोलकाता | अरूणाचल प्रदेश, असम, बिहार, मणिपुर, मेघालय, नागालैंड, ओडिसा, सिक्कीम, त्रिपुरा, पश्चिम बंगाल, झारखंड तथा केन्द्र साशित प्रदेश अंडामन व निकोबार तथा मिजोरम | 033 - 22486330 |

| 4. | कंपनी लॉ बोर्ड, मुंबई पीठ, 15 नरोत्तम मोरारजी मार्ग, बलार्ड इस्टेट, मुंबई-400 फिच रेटिंग इंडिया प्राइवेट लिइटेड | गोवा, गुजरात, मध्य प्रदेश, महाराष्ट्र, छत्तीसगढ तथा केन्द्र साशित प्रदेश और दादरा नगर हवेली और दमन एंव दीव | 022 - 22619636 |

| 5. | कंपनी लॉ बोर्ड, चेन्नै पीठ, कार्पोरेट भवन (यूटीआई बिल्डिंग) 3रीं मंजिल, नं.29 राजाजी सालै, चेन्नै-600001 | आन्ध्र प्रदेश, कर्नाटक, केरल, तमिलनाडु, केन्द्र शासित प्रदेश पुडुचेरी तथा लक्ष्वदीप आइलैंड | 044 - 25262791 |

भारतीय मुद्रा

च) सिक्के

50 पैसे, एक रुपये, दो रुपये, पांच रुपये, दस रुपये और बीस रुपये मूल्यवर्ग के सिक्के वैध मुद्रा हैं । भारतीय रिजर्व बैंक समय-समय पर प्रेस विज्ञप्ति जारी कर जनता को सलाह देता रहा है कि वे अपने सभी लेन-देन में सिक्कों को वैध मुद्रा के रूप में बिना किसी झिझक के स्वीकार करें। ये प्रेस विज्ञप्तियाँ हमारी वेबसाइट www.rbi.org.in पर मुद्रा प्रबंधन > प्रेस विज्ञप्ति के अंतर्गत निम्नलिखित लिंक पर उपलब्ध हैं:

इसके अलावा, आरबीआई प्रिंट, एसएमएस और सोशल मीडिया के माध्यम से जागरूकता अभियान चलाता है और समय-समय पर "RBI says" और "आरबीआई कहता है" के माध्यम से सिक्कों के बारे में जागरूकता फैलाता है। इसके अलावा, रिजर्व बैंक ने बैंकों को निर्देश दिया है कि वे अपनी सभी शाखाओं में लेनदेन और विनिमय के लिए सिक्के स्वीकार करें।FAQs on Non-Banking Financial Companies

Depositor Awareness

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

भारतीय मुद्रा

च) सिक्के

स्मारक सिक्कों हेतु एसपीएमसीआईएल की वेबसाइट http://www.spmcil.com देखें अथवा एसपीएमसीआईएल से संपर्क कर सकते हैं ।

FAQs on Non-Banking Financial Companies

Depositor Awareness

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

भारतीय मुद्रा

च) सिक्के

बैंक द्वारा प्रदान की गई सेवाओं से असंतुष्ट होने पर और संबंधित शिकायत का ग्राहक की संतुष्टि के अनुरूप समाधान न होने या 30 दिनों की अवधि के भीतर बैंक द्वारा जवाब न दिए जाने पर रिजर्व बैंक-एकीकृत ओम्बड्समैन योजना, 2021 के अंतर्गत वे आरबीआई ओम्बड्समैन से संपर्क कर सकते हैं। शिकायतें https://cms.rbi.org.in पर ऑनलाइन के साथ-साथ इस कार्य के लिए बनाए गए ईमेल (crpc@rbi.org.in) के माध्यम से भी दर्ज की जा सकती हैं या आवश्यक कार्रवाई के लिए सबूत के संलग्नक के साथ बैंक/डाक रसीदों के साथ भारतीय रिजर्व बैंक, चौथी मंजिल, सेक्टर 17, चंडीगढ़ - 160017 में स्थापित 'केन्द्रीकृत प्राप्ति और प्रसंस्करण केंद्र' को भौतिक रूप से भेजी जा सकती हैं।।

FAQs on Non-Banking Financial Companies

Depositor Awareness

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

एनबीएफसीज के विरुद्ध शिकायतों की सुनवाई के लिए कोई ओम्बड्समैन

नहीं है। तथापि किसी ऐसी एनबीएफसी, जो कि किसी बैंक की सहायक कंपनी है, के क्रेडिट कार्ड परिचालनों के संबंध में किसी शिकायतकर्ता द्वारा शिकायत दर्ज करने की तारीख से तीस (30) दिन की अधिकतम् अवधि के भीतर यदि एनबीएफसी से कोई संतोषजनक उत्तर प्राप्त नहीं होता है तो ग्राहक के पास अपनी शिकायत/शिकायतों के निवारण के लिए संबंधित बैंकिंग ओम्बड्समैन के कार्यालय से संपर्क करने का विकल्प होगा।

यदि एनबीएफसीज के विरुद्ध शिकायतें भारतीय रिज़र्व बैंक के निकटतम कार्यालय को प्रस्तुत की जाती हैं तो शिकायतों के समाधान के लिए उन्हें संबंधित एनबीएफसीज के साथ लिया जाएगा। इसके अलावा सभी एनबीएफसीज में एक शिकायत निवारण अधिकारी तैनात होता है जिसके नाम तथा संपर्क संबंधी ब्यौंरों को एनबीएफसीज के परिसर में अनिवार्यत: प्रदर्शित किया जाना अपेक्षित है। शिकायत को शिकायत निवारण अधिकारी के समक्ष रखा जा सकता है। यदि शिकायतकर्ता एनबीएफसी के शिकायत निवारण अधिकारी द्वारा किए गए शिकायत के समाधान से संतुष्ट नहीं है तो वे शिकायत को लेकर भारतीय रिज़र्व बैंक के निकटतम कार्यालय से संपर्क कर सकते हैं। रिज़र्व बैंक के कार्यालय संबंधी ब्यौरों को भी एनबीएफसी के परिसर में अनिवार्यत: दर्शाया जाना अपेक्षित है।

FAQs on Non-Banking Financial Companies

Depositor Awareness

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

FAQs on Non-Banking Financial Companies

Depositor Awareness

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

रिज़र्व बैंक के निर्देशों के अनुसार जमाकर्ताओं को अतिदेय ब्याज उस स्थिति में देय है जब कि कंपनी ने परिपक्व जमाराशियों की चुकोती में विलंब किया हो और ऐसा ब्याज, कंपनी द्वारा ऐसे दावा प्राप्त करने की तारीख अथवा जमाराशि की परिपक्वता की तारीख, इनमें से जो भी बाद मे हो, से वास्तविक भुगतान की तारीख तक देय होगा। यदि जमाकर्ता ने अपना दावा परिपक्वता की तारीख के बाद दर्ज किया है तो कंपनी को दावे की तारीख से चुकौती की तारीख तक की अवधि के लिए ब्याज का भुगतान करना होगा। परिपक्वता की अवधि तथा दावे की अवधि के बीच की अवधि के लिए ब्याज का भुगतान कंपनी के विवेकानुसार किया जाएगा। ऐसे मामलों में जहां एनबीएफसीज को प्रवर्तन प्राधिकारियों के आदेशों के आधार पर ग्राहकों की मीयादी जमाराशियों की निकासी पर रोक लगाना पड़ता है अथवा प्रवर्तन प्राधिकारियों द्वारा जमा रसीदों को जब्त किया जाता है तो वे नीचे दी गई क्रियाविधि का पालन करेगे:

-

परिपक्वता पर ग्राहक से एक अनुरोध पत्र प्राप्त करेंगे। जमाकर्ता से नवीकरण के लिए अनुरोध पत्र प्राप्त करते समय एनबीएफसीज उसे यह भी सूचित करें कि वे जमाराशि के नवीकरण की अवधि को भी दर्शाएं। यदि जमाकर्ता नवीकरण की अवधि निर्धारित करने का विकल्प निष्पादित नहीं करता है तो एनबीएफसीज उस जमाराशि की मूल अवधि से समतुल्य अवधि के लिए नवीकरण करें।

-

कोई नई रसीद जारी करने की आवश्यकता नहीं है। तथापि जमाराशि के लेजर में नवीकरण से संबंधित उपयुक्त टिप्पणी की जाए।

-

जमाराशि के नवीकरण की सूचना संबंधित सरकारी विभाग को रजिस्टर्ड पत्र/स्पीड पोस्ट/कुरियर सेवा द्वारा दी जाए तथा जमाकर्ता को भी सूचित किया जाए। जमाकर्ता को दी गई सूचना में जमाराशि के नवीकरण पर उसपर देय ब्याज दर का भी उल्लेख किया जाए।

-

यदि अनुरोध पत्र की प्राप्ति की तारीख को अतिदेय अवधि 14 दिन से अधिक नहीं है तो नवीकरण, परिपक्वता की अवधि से किया जाए। यदि वह 14 दिन से अधिक है तो एनबीएफसीज उनके द्वारा अपनाई गई नीति के अनुसार अतिदेय अवधि के लिए ब्याज का भुगतान करें और उसे अलग ब्याज मुक्त उप-खाते में रखें और मूल मीयादी जमाराशि के विमोचन के साथ उसका विमोचन किया जाए।

तथापि मूलधन तथा इस प्रकार उपचित ब्याज का अंतिम भुगतान, एनबीएफसीज द्वारा संबंधित सरकारी एजेंसियों से उसके भुगतान संबंधी अनापत्ति प्राप्त करने के बाद ही किया जाए।

"FAQs on Non-Banking Financial Companies

RNBCs

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

एक एनबीएफसी अपने जमाकर्ताओं के साथ आपसी संविदा के अंतर्गत जमाराशि स्वीकार करती है। यदि कोई जमाकर्ता परिपक्वता-पूर्व भुगतान के लिए अनुरोध करता है तो भारतीय रिज़र्व बैंक ने इस प्रकार की संभावना के लिए गैर-बैंकिंग वित्तीय कंपनी एक्सेप्टन्स ऑफ पब्लिक डिपॉजिट्स (रिज़र्व बैंक) डायरेक्शन्स, 1998 में विनियम निर्धारित किए हैं; इन विनियमों में यह निर्दिष्ट किया गया है कि एनबीएफसीज जमाराशि को स्वीकार करने की तारीख से तीन महीने (लॉक-इन अवधि) की अवधि के भीतर जनता की जमाराशियों की जमानत पर कोई ऋण प्रदान नहीं कर सकती हैं और न ही जनता की जमाराशि का समय-पूर्व भुगतान कर सकती है। तथापि जमाकर्ता की मृत्यू हो जाने की स्थिति में कंपनी उसकी अपेक्षानुसार संबंधित साक्ष्य प्रस्तुत किए जाने के पश्चात ही उत्तरजीवीता की शर्त वाले संयुक्त धारकों/नामिनी/विधिक वारिस को लॉक-इन अवधि के दौरान भी जमाराशि का भुगतान कर सकती है।

कोई भी एनबीएफसी (जो कि समस्यामूलक कंपनी नहीं है) उपर्युक्त प्रावधानों के अधीन लॉक-इन अवधी के बाद अपने एकल विवेक के आधार पर बैंक द्वारा निर्धारित ब्याज दर पर जनता की जमाराशि का परिपक्वतापूर्व भुगतान कर सकती है।

कोई भी समस्यामूलक कंपनी को किसी भी जमारशि का परिपक्वतापूर्व भुगतान अथवा जनता की जमाराशि की जमानत पर कोई ऋण प्रदान करना, जैसी स्थिति हो, निषिद्ध है। तथापि यह निषिद्धता जमाकर्ता की मृत्यु होने पर अथवा छोटी जमाराशियों अर्थात् 10000/- रुपये तक की जमाराशियों के संबंध में लॉक-इन अवधि के अधीन की गई चुकौती के मामले में लागू नहीं होगी।

"FAQs on Non-Banking Financial Companies

Nomination facility

एनबीएफसी के बारे में आपके जानने योग्य संपूर्ण जानकारी

E. जमाकर्ता संरक्षण संबंधी मामले

भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45-आईबी के अनुसार किसी एनबीएफसी द्वारा चल आस्तयों का जो न्यूनतम स्तर बनाए रखना है वह है दूसरी पूर्ववर्ती तिमाही के अंतिम कार्य दिन को जनता की बकाया जमाराशियों का 15 प्रतिशत। इस 15% में से एनबीएफसी को अनुमोदित प्रतिभूतियों में इतना प्रतिशत निवेश करना है जो कि 10% से कम नहीं है और शेष 5% किसी भी अनुसूचित वाणिज्यिक बैंक में भार-रहित मीयादी जमाराशियों में रखा जा सकता है। अत: चल आस्तियों में सरकारी प्रतिभूतियां, सरकार द्वारा गारंटीकृत बॉण्ड्स तथा किसी भी अनुसूचित वाणिज्यिक बैंक में मीयादी जमाराशियां शामिल हो सकती हैं।

सरकारी प्रतिभूतियों में किया गया निवेश अमूर्त रूप में होना चाहिए जिसे किसी अनुसूचित वाणिज्यिक बैंक(एससीबी)/ स्टॉक होल्डिंग कॉर्पोरेशन ऑफ इंडिया लि. में ग्राहकों की सहायक सामान्य खाता बही (सीएसजीएल) खाते में रखा जा सकता हे। सरकार द्वारा गारंटीकृत बॉण्ड्स के मामले उन्हें अनुसूचित वाणिज्यिक बैंक(एससीबी)/ स्टॉक होल्डिंग कॉर्पोरेशन ऑफ इंडिया लि. में अमूर्त रूप में रखा जा सकता हे अथवा भारतीय प्रतिभूति तथा विनिमय बोर्ड में रजिस्टर किए गए डिपॉजिटरी सहभागी के माध्यम से निक्षेपागारों में {नैशनल सेक्युरिटीज डिपॉजिटरी लि.(एनएसडीएल)/ सेंट्रल डिपॉजिटरी सर्विसेज (इंडिया) लिमिटेड (सीएसडीएल)} अमूर्त खाते में। तथापि मूर्त रूप में सरकारी बॉण्ड होने की स्थिति में उन्हें एससीबी/ एसएचसीआईएल की सुरक्षित अभिरक्षा में रखा जाए।

एनबीएफसीज को निर्देश दिए गए हैं कि वे अपनी कंपनी के रजिस्टर्ड कार्यालय के स्थान पर उपर्युक्त उल्लिखित कंपनियों में इन अनिवार्य चल आस्ति प्रतिभूतियों को अमूर्त फॉर्म में रखें। तथापि यदि कोई एनबीएफसी को इन प्रतिभूतियों को अपनी कंपनी के रजिस्टर्ड कार्यालय के स्थान से अन्य स्थान पर सौंपना है तो वे भारतीय रिज़र्व बैंक से लिखित अनुमति प्राप्त करने के पश्चात ऐसा कर सकती है। यह नोट किया जाए कि अनुमोदित प्रतिभूतियो में चल आस्तियों को अमूर्त रूप में ही रखा जाना है। उपर्युक्त के अनुसार बनाए रखी गई चल आस्तियों को जमाकर्ताओं के दावों का भुगतान करने के लिए उपयोग में लाना है। तथापि चूंकि जमाराशियां असुरक्षित स्वरूप की होने के कारण जमाकर्ताओं का चल आस्तियों पर कोई प्रत्यक्ष दावा नहीं है।

एनबीएफसीज ठोस मानकों पर काम करें, इसके लिए रिज़र्व बैंक ने जमा ग्रहण करने के संबंध में विस्तृत विनियम जारी किए हैं जिसमें ग्रहण की जाने वाली जमाराशि का परिमाण, अनिवार्य क्रेडिट रेटिंग, जमाकर्ताओं के धन की अदायगी हेतु पर्याप्त तरलता की व्यवस्था, जमा-बहियों के रखरखाव का तरीका, पर्याप्त पूँजी की व्यवस्था सहित अन्य विवेकपूर्ण मानदण्ड, निवेश की सीमाएं और एनबीएफसी का निरीक्षण आदि शामिल है। यदि बैंक को अपने निरीक्षणों या लेखा परीक्षा अथवा शिकायत या मार्केट इंटेलीजेंस के जरिए यह पता चलता है कि कोई एनबीएफसी रिज़र्व बैंक के दिशानिर्देशों का अनुपालन नहीं कर रही है तो वह एनबीएफसी को आगे जमाराशियाँ ग्रहण करने से रोक कर सकता है और उसे परिसंपतियाँ बेचने से निषिद्ध कर सकता है। इसके अतिरिक्त, यदि जमाकर्ता ने कंपनी लॉ बोर्ड के समक्ष शिकायत की है और कंपनी लॉ बोर्ड ने संबंधित एनबीएफसी को धन चुकाने का आदेश दिया है, ऐसे में एनबीएफसी द्वारा धन चुकाने संबंधी कंपनी लॉ बोर्ड के आदेश का अनुपालन न करने पर रिज़र्व बैंक एनबीएफसी पर अभियोग चला सकता है और दण्डात्मक कार्रवाही सहित कंपनी का समापन भी कर सकता है।

महत्वपूर्ण बात यह है कि रिज़र्व बैंक को मार्केट इंटेलीजेंस रिपोर्ट्स, शिकायतों, कंपनी के सांविधिक लेखापरीक्षकों की अपवादात्मक रिपोर्टों, एसएलसीसी की बैठकों आदि के जरिए जैसे ही यह खबर लगती है कि कंपनी रिज़र्व बैंक के अनुदेशों/मानकों का उल्लंघन कर रही है, तो वह जुर्माना लगाने और कानूनी कार्रवाई जैसे कई त्वरित कदम उठाता है। इसके अतिरिक्त रिज़र्व बैंक राज्य स्तरीय समन्वय समिति की बैठकों में ऐसी जानकारी को वित्तीय क्षेत्र के सभी नियामकों एवं प्रवर्तन एजेंसियों के मध्य बांटता है।

एक प्रमुख नीति-निर्माता संस्थान के तौर पर एवं अपने जनोपयोगी नीतिगत उपायों के अंग के रूप में भारतीय रिज़र्व बैंक समय-समय पर ऐसे कई उपाय करने में आगे रहा है जिससे कि आम जनता को अपनी गाढ़ी कमाई निवेश करते समय सतर्कता बरतने की आवश्यकता के बारे में जागरूक किया जा सके। इन उपायों में प्रिंट मीडिया में चेतावनी सूचना जारी करना और सूचनापरक एवं शिक्षाप्रद ब्रोशर्स/पैम्पलेट्स का वितरण, जागरूकता/आउटरीच एवं टाउन हाल कार्यक्रमों में जनता से सीधे संपर्क, राज्य सरकार द्वारा प्रायोजित व्यापार मेलों में सहभागिता एवं प्रदर्शनियाँ शामिल हैं। कई बार वह व्यापक सर्कूलेशन वाले समाचार पत्रों (अंग्रेजी और स्थानीय भाषा) से यह अनुरोध भी करता है कि वे जमा ग्रहण करने वाले अनिगमित निकायों से विज्ञापन लेने में परहेज करें।

रेटिंग एजेंसियों की न्यूनतम निवेश श्रेणी स्तर इस प्रकार है:

| रेटिंग एजेंसियों के नाम | न्यूनतम निवेश ग्रेड साख रेटिंग का नामकरण |

| क्रिसील | एफए- (एफए- माइनस) |

| इकरा | एमए- (एमए माइनस) |

| केअर | केअर बीबीबी (एफडी) |

| फिच रेटिंग इंडिया प्राइवेट लिइटेड स्मीरा | टीए- (इंड)(एफडी) एसएमईआरए ए |

| ब्रिकवर्क रेटिंग इंडिया प्राइवेट लिमिटेड | बीडब्ल्यूआर बीबीबी |

यहां यह उल्लेख किया जाता है कि ए-; ए के समकक्ष नहीं है, एए-; एए के समकक्ष नहीं है और एएए-; एएए के समकक्ष नहीं है।

तथापि, यदि किसी गैर बैंकिंग वित्तीय कंपनी के साख निर्धारण का स्तर न्यूनतम निवेश स्तर से घटाया जाता है तो उसे जनता से जमाराशियां स्वीकार करना रोकना होगा और पंद्रह कार्य दिवस में भारतीय रिजर्व बैंक को स्थिति की सूचना देनी होगी और जनता की जमराशियों की उक्त अधिक हुई राशि को उक्त साख निर्धारण का स्तर कम किए जाने से तीन वर्षों के भीतर शून्य स्तर पर लाना होगा। नवम्बर 2014 में संशोधित विनियामक संरचना का परिचालन में आने परम जमाराशि स्वीकार करने वाले एनबीएफसी को सार्वजनिक जमाराशि स्वीकार अरने वाली कंपनी बने रहने के लिए रेटिंग एजेंसियों से निवेश ग्रेड क्रेडिट रेटिंग प्राप्त करना अनिवार्य है।

F. सामूहिक निवेश योजनाएं (सीआईएस) और चिट फंड

नहीं, मल्टी-लेवल मार्केटिंग कंपनियाँ, डायरेक्ट सेलिंग कंपनियाँ, ऑनलाइन सेलिंग कंपनियाँ आरबीआई के दायरे में नहीं आती हैं। इन कंपनियों की गतिविधियाँ संबंधित राज्य सरकारों के विनियामक/प्रशासनिक दायरे में आती हैं। विनियामकों एवं उनके द्वारा विनियामित इकाइयों की सूची अनुबंध-। में दी गई है।

अनिगमित निकायों (UIBs) में व्यक्ति, फर्म या व्यक्तियों के अनिगमित एसोशिएशन शामिल होते हैं। आरबीआई अधिनियम की धारा 45एस के प्रावधान के अनुसार, इन इकाइयों को जमाराशि लेने से निषिद्ध किया गया है। अधिनियम ऐसे UIBs द्वारा जमा लेने को कारावास या जुर्माना अथवा दोनों के साथ दंडनीय बनाता है। राज्य सरकार को जमाकर्ताओं/निवेशकों के हितों की रक्षा हेतु ऐसी इकाइयों की अवैध गतिविधियों को रोकने में सक्रिय भूमिका निभानी है।

UIBs आरबीआई के विनियामक दायरे में नहीं आती हैं। जब भी आरबीआई को UIBs के विरूद्ध शिकायत मिलती है, यह इसे तत्काल राज्य सरकार की पुलिस एजेंसी (आर्थिक अपराध विंग/(EOW)) को भेज देता है। शिकायतकर्ताओं को सूचित किया जाता है कि वे अपनी शिकायत राज्य सरकार की पुलिस एजेंसी (EOW) के पास सीधे दर्ज कराएं ताकि दोषियों के खिलाफ तुरंत समुचित कार्रवाई शुरू की जाए और प्रक्रिया में तेजी आए।

आरबीआई अधिनियम की धारा 45टी के अनुसार, आरबीआई एवं राज्य सरकार दोनों को समवर्ती अधिकार दिए गए हैं। तथापि दोषियों के खिलाफ तत्काल कार्रवाई हेतु संबंधित राज्य सरकार की पुलिस एजेंसी या आर्थिक अपराध विंग को तुरंत जानकारी दी जाए, जो तत्काल और समुचित कार्रवाई कर सकते हैं। चूंकि राज्य सरकार की मशीनरी बहुत विस्तृत है और आरबीआई अधिनियम, 1934 के अंतर्गत राज्य सरकार को भी अधिकार प्राप्त हैं, जमा लेने वाली ऐसी इकाइयों की सूचना तत्काल संबंधित राज्य सरकार की पुलिस विभाग/EOW को दी जाए।

कई राज्य सरकारों ने वित्तीय स्थापनाओं में जमाकर्ताओं के हितों की रक्षा अधिनियम को लागू किया है, जो राज्य सरकार को समय पर और समुचित कार्रवाई करने की शक्ति प्रदान करता है।

आरबीआई ने UIBs की गतिविधियों को रोकने के लिए अपनी तरफ से कई कदम उठाए हैं, जिसमें अग्रणी समाचार पत्रों में विज्ञापन देकर जनता में जागरूकता पैलाना, देश के विभिन्न जिलों में निवेशक जागरूकता कार्यक्रम आयोजित करना, कानून का पालन कराने वाली एजेंसियों (EOW) के साथ संपर्क में रहना है।

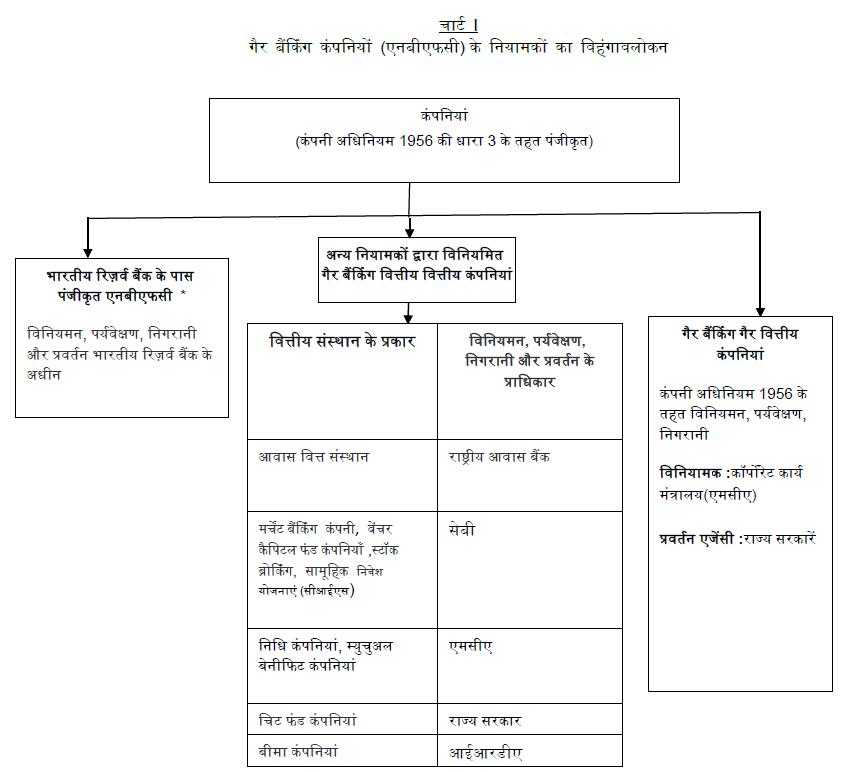

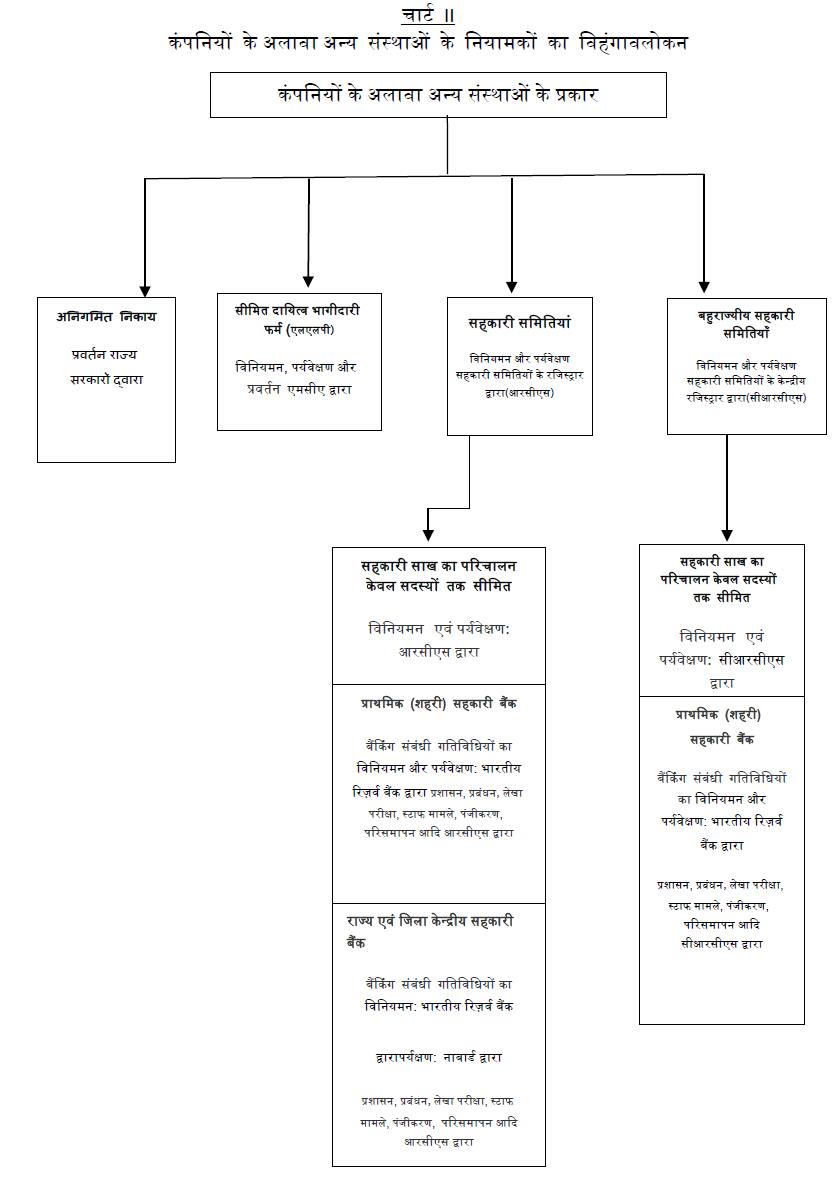

अनुलग्नक I एवं II के रूप में दिए गये दो चार्ट यह दर्शाते हैं कि कौन सा विनियामक कौन सी गतिविधि देख रहा है। तदनुसार शिकायत को संबद्ध विनियामक को संबोधित किया जाए। यदि गतिविधि वर्जित कार्य के अंतर्गत आती है तो भुक्तभोगी राज्य पुलिस/ राज्य पुलिस की आर्थिक अपराध शाखा के पास समुचित शिकायत दर्ज करा सकता है।

किसी एक्सपोजर को CRE के रूप में वर्गीकृत करने के लिए अनिवार्य लक्षण यह है कि फंडिंग के परिणाम स्वरूप रियल स्टेट (यथा, किराया हेतु कार्यालय भवन, खुदरा दुकान के लिए स्थान, मल्टीफैमिली रिहायशी बिल्डिंग, औद्योगिक या भंडारन स्थान और होटल) का सृजन होगा, जहाँ पुनर्भुगतान की संभावना प्राथमिक तौर पर अस्तियों से सृजित नकदी प्रवाह पर निर्भर करेगी। साथ ही, चूक की स्थिति में वसूली की संभावना भी प्राथमिक तौर पर ऐसी निवेशित आस्तियों से सृजित नकदी प्रवाहों पर निर्भर करेगी जिन्हें जमानत के रूप में लिया गया है, जैसा कि समान्यत: ऐसा मामला होता है। पुनर्भुगतान के लिए नकदी प्रवाह का प्राथमिक स्रोत (अर्थात नकदी प्रवाह 50% से अधिक) सामान्य तौर पर पट्टा अथवा किराया भुगतान अथवा चूक की स्थिति में जमानत के तौर पर रखी गई आस्तियों के वसूली के लिए आस्तियों की बिक्री भी की जाती है।

ये दिशानिर्देश उन मामलों पर भी लागू होंगे जहाँ एक्सपोजर CRE के सृजन या अधिग्रहण से सीधे नहीं भी जुड़ा हो लेकिन पुनर्भुगतान CRE द्वारा सृजित नकदी प्रवाह से आएगा। उदाहरण के लिए, मौजूदा कमर्शियल रियल स्टेट पर लिए गए एक्सपोजर को भी CRE के रूप में वर्गीकृत किया जाएगा, जहाँ पुनर्भुगतान की संभावना प्राथिमक तौर पर रियल स्टेट के किराए/बिक्री से प्राप्त राशि पर निर्भर करेगा। ऐसे अन्य मामलों में ये भी शामिल हैं: कमर्शियल रियल स्टेट गतिविधियाँ करने वाली कंपनियों की तरफ से गारंटी का विस्तारण, रियल स्टेट कंपनियों के साथ किए गए डेरिवेटिव लेनदेनों के कारण उत्पन्न एक्सपोजर, रियल स्टेट कंपनियों को दिए गए कार्पोरेट ऋण और रियल स्टेट कंपनियों की कर्ज लिखतों एवं इक्विटी में किए गए निवेश।

* एनबीएफसी एक वित्तीय संस्था है जो किसी भी योजना या व्यवस्था के तहत ऋण देती है या निवेश करती अथवा पैसा एकत्रित करती है लेकिन इसमें वे संस्थाएं शामिल नहीं हैं जिनका मुख्य व्यवसाय कृषि गतिविधि, औद्योगिक गतिविधि, अचल संपत्तियों की खरीद या बिक्री हो। जिस कंपनी का प्रमुख व्यवसाय जमाराशियाँ स्वीकार करना है, वह भी एनबीएफसी है।

|

संबंधित प्रेस विज्ञप्ति |

|

|

31 मई 2013 |

वित्तीय संस्थाओं में धन जमा करने से पहले जांच करें: भारतीय रिज़र्व बैंक का परामर्श |

पृष्ठ अंतिम बार अपडेट किया गया: दिसंबर 10, 2022