IST,

IST,

मास्टर परिपत्र – पूंजी पर्याप्तता संबंधी विवेकपूर्ण मानदंड – प्राथमिक (शहरी) सहकारी बैंक (यूसीबी)

|

आरबीआई/2024-25/09 डीओआर.सीएपी.आरईसी. 5/09.18.201/2024-25 अप्रैल 01, 2024 सभी प्राथमिक (शहरी) सहकारी बैंक महोदया / महोदय मास्टर परिपत्र – पूंजी पर्याप्तता संबंधी विवेकपूर्ण मानदंड – प्राथमिक (शहरी) सहकारी बैंक (यूसीबी) कृपया उपर्युक्त विषय पर दिनांक अप्रैल 20, 2023 का हमारा मास्टर परिपत्र डीओआर.सीएपी.आरईसी.11/09.18.201/2023-24 देखें। 2. संलग्न मास्टर परिपत्र परिशिष्ट में सूचीबद्ध किए गए अनुसार इस विषय पर मार्च 31, 2024 तक के सभी अनुदेशों/दिशानिर्देशों को समेकित और अद्यतन करता है। भवदीया (उषा जानकीरामन) मुख्य महाप्रबंधक संलग्न : यथोक्त पूंजी पर्याप्तता पर विवेकपूर्ण मानदंड – प्राथमिक (शहरी) सहकारी बैंक (यूसीबी)

पूंजी पर्याप्तता पर विवेकपूर्ण मानदंड – प्राथमिक (शहरी) सहकारी बैंक (यूसीबी) पूँजी किसी बैंक के संकट अथवा खराब कार्य-निष्पादन के समय सुरक्षित पूंजी (बफर) के रूप में कार्य करती है । पूंजी की पर्याप्तता जमाकर्ताओं में विश्वास पैदा करती है। इसलिए पूँजी की पर्याप्तता किसी नए बैंक के लाइसेंसीकरण तथा व्यवसाय में उसके बने रहने की एक पूर्वशर्त है । बैंककारी विनियमन अधिनियम (सहकारी समितियों पर यथालागू) की धारा 11 में निहित उपबंधों के अनुसार कोई भी सहकारी बैंक तब तक बैंकिंग व्यवसाय प्रारंभ अथवा जारी नहीं रख सकता जब तक उसकी चुकता पूँजी तथा आरक्षित निधि का कुल मूल्य एक लाख रुपये से कम है । इसके अतिरिक्त, उपर्युक्त अधिनियम की धारा 22(3) के अंतर्गत रिज़र्व बैंक किसी नए शहरी सहकारी बैंक की स्थापना के लिए समय-समय पर न्यूनतम प्रवेश बिंदु पूँजी (प्रवेश बिंदु संबंधी मानदंड) निर्धारित करता है । यूसीबी का न्यूनतम निवल मूल्य निम्नानुसार होगा:

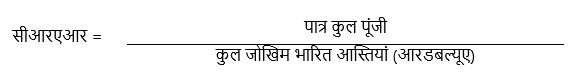

इस संदर्भ में "निवल मूल्य" की गणना अनुबंध 1 में प्रदान की गई है। 4. पूँजी पर्याप्तता संबंधी मानदंड यूसीबी निम्नानुसार न्यूनतम पूंजी और जोखिम भारित परिसंपत्ति अनुपात (सीआरएआर) बनाए रखेंगे:

सीआरएआर की गणना निम्नानुसार होगी:  पूंजी पर्याप्तता उद्देश्यों के लिए पूंजीगत निधियों (पात्र कुल पूंजी) में टियर I और टियर II पूंजी शामिल होगी जैसा कि नीचे परिभाषित किया गया है। सीआरएआर मानदंडों के अनुपालन के उद्देश्य से कुल टियर II पूंजी को कुल टीयर I पूंजी के अधिकतम 100 प्रतिशत तक सीमित रखी जाएगी। बैंकों के विभिन्न श्रेणी के ऋण जोखिम के लिए जोखिम भार अनुबंध-2 में उल्लिखित हैं। 4.1 टियर I पूंजी टियर I में निम्नलिखित मदें शामिल है: (i) मताधिकार रखनेवाले नियमित सदस्यों से प्राप्त चुकता शेयर पूँजी2। (ii) सहायक/नाममात्र के सदस्यों से प्राप्त अंशदान जहाँ उप-विधियों के अनुसार उन्हें शेयरों के आबंटन की अनुमति है और बशर्ते ऐसे शेयरों के आहरण पर प्रतिबंध हो, जैसा कि नियमित सदस्यों पर लागू होता है। (iii) सहायक और नाममात्र के सदस्यों से वसूल किए गए अंशदान/अप्रतिदेय प्रवेश शुल्क जिसे अलग से उपयुक्त शीर्ष के अंतर्गत "आरक्षित निधियाँ" के रूप में धारित किया जाता है, क्योंकि वे अप्रतिदेय हैं। (iv) स्थायी गैर-संचयी अधिमान्य शेयर (पीएनसीपीएस), जो अनुबंध-3 में निर्दिष्ट नियामक आवश्यकताओं का अनुपालन करते हैं। (v) लेखापरीक्षित खातों के अनुसार मुक्त आरक्षित निधि। बाहरी देनदारियों को पूरा करने के लिए सृजित भंडार, यदि कोई हों, को टियर-I कैपिटल में शामिल नहीं किया जाना चाहिए। मुक्त आरक्षित निधियों में उन सभी आरक्षित निधियों / प्रावधानों को शामिल नहीं किया जाएगा जिन्हें प्रत्याशित ऋण हानियों, धोखाधड़ी आदि के कारण होने वाली हानियों, निवेशों तथा अन्य आस्तियों के मूल्यह्रास तथा अन्य बाह्य देयताओं को पूरा करने के लिए सृजित किया गया हो। उदाहरण के लिए ‘भवन निधि' शीर्ष के अंतर्गत धारित राशियां मुक्त आरक्षित निधि के हिस्से के रूप में मानी जाने के लिए पात्र होंगी जबकि ``अशोध्य और संदिग्ध आरक्षित निधियों '' को उसमें शामिल नही किया जाएगा । (vi) संपत्ति की बिक्री प्रक्रिया से उत्पन्न होने वाले अधिशेष को दर्शानेवाली पूंजीगत आरक्षित निधि। (vii) स्थायी ऋण लिखत (पीडीआई) जो अनुबंध-4 में निर्दिष्ट नियामक आवश्यकताओं का अनुपालन करते हैं। (viii) लाभ और हानि खाते में कोई अधिशेष (निवल) अर्थात, देय लाभांश, शिक्षा निधि, अन्य निधि, जिसका उपयोग परिभाषित किया गया है, संपत्ति हानि, यदि कोई हो, आदि के लिए विनियोग के बाद शेष राशि है। (ix) आयकर अधिनियम, 1961 की धारा 36(1) (viii) के तहत सृजित विशेष रिजर्व में बकाया राशि। (x) पुनर्मूल्यांकन रिज़र्व, जो बैंक की आस्ति के पुनर्मूल्यांकन के परिणामस्वरूप उसकी वहन राशि में परिवर्तन से उत्पन्न होता है, को निम्नलिखित शर्तों को पूरा करने के अधीन 55 प्रतिशत की छूट पर टियर 1 पूंजी के रूप में माना जा सकता है:

पुनर्मूल्यांकन रिज़र्व जो टियर 1 पूंजी के रूप में अर्हता प्राप्त नहीं करते हैं, वे भी टियर 2 पूंजी के रूप में अर्हता प्राप्त नहीं करेंगे। बैंक ऊपर निर्दिष्ट सभी शर्तों को पूरा करने के अधीन, अपने विवेकानुसार टियर 1 पूंजी या टियर 2 पूंजी में पुनर्मूल्यांकन रिज़र्व की गणना करने का विकल्प चुन सकता है। नोट: (i) अमूर्त आस्तियों की राशि, चालू वर्ष के दौरान तथा पिछली अवधियों से आगे लाई गई हानियों, एन पी ए प्रावधानों में घाटे, अनर्जक आस्तियों पर गलती से दर्ज की गई आय, बैंक पर अंतरित देयता के लिए अपेक्षित प्रावधान आदि को टियर I पूँजी से घटा दिया जाए । (ii) किसी निधि को टियर I पूँजी में शामिल करने के लिए निधि को दो मानदंडों पर खरा उतरना चाहिए जैसे निधि लाभ के विनियोग से सृजित की जानी चाहिए और उसे मुक्त आरक्षित निधि होना चाहिए न कि विशेष आरक्षित निधि । तथापि, यदि उसे लाभ के विनियोग से न सृजित करके लाभ पर प्रभार के द्वारा सृजित किया गया हो तो वस्तुत: यह निधि एक प्रावधान होगी और इस प्रकार वह नीचे दिए गए अनुसार केवल टियर II पूँजी के रूप में परिगणित की जाने की पात्र होगी और वह जोखिम भारित आस्तियों के 1.25% की सीमा के अधीन होगी बशर्ते वह किसी समान संभावित हानि या किसी आस्ति के मूल्य में ह्रास या किसी ज्ञात देयता के कारण न हुई हो । (iii) बकाया नवोन्मेषी स्थायी ऋण लिखत (आईपीडीआई) जो दिनांक 23 जनवरी 2009 के परिपत्र यूसीबी.पीसीबी.परि.सं.39/09.16.900/08-09 के अनुबंध के अनुसार जारी किए गए थे, को इस मास्टर परिपत्र के अनुबंध में निर्धारित सीमा के अधीन टियर-Iपूंजी के रूप में भी माना जाएगा। यह ध्यान दिया जा सकता है कि दिनांक 23 जनवरी, 2009 के परिपत्र के अनुबंध को दिनांक 08 मार्च, 2022 के परिपत्र सं. DOR.CAP.REC.92/09.18.201/ 2021-22 द्वारा निरस्त कर दिया गया है और 08 मार्च, 2022 से यूसीबी की पुनर्जीवन योजना/ वित्तीय पुनर्निर्माण (23 जनवरी 2009 के परिपत्र के अनुसार) के हिस्से के रूप में मौजूदा जमाओं को परिवर्तित करके पीडीआई के माध्यम से जारी राशि इस मास्टर परिपत्र के अनुबंध-4 का अनुपालन करेगी। 4.2 टियर II पूँजी टियर II पूँजी के अंतर्गत निम्नलिखित मदें शामिल होंगी: 4.2.1 सामान्य प्रावधान तथा हानि आरक्षित निधि इनके अंतर्गत बैंक की बहियों में प्रकट होने वाले सामान्य प्रकृति के ऐसे प्रावधान शामिल होते हैं जो किसी स्पष्ट संभावित हानि, किसी आस्ति या ज्ञात देयता के मूल्य में ह्रास के कारण नहीं किए गए हों। यह सुनिश्चित करने के लिए पर्याप्त सावधानी बरतनी चाहिए कि ऊपर दिए गए अनुसार टियर II पूँजी के एक भाग के रूप में सामान्य प्रावधान की किसी राशि पर विचार करने से पहले सभी ज्ञात हानियों तथा पूर्वाभासी एवं संभावित हानियों को पूरा करने के लिए पर्याप्त प्रावधान किए गए हैं । उदाहरण के लिए: मानक परिसंपत्तियों के लिए सामान्य प्रावधान, दबावग्रस्त ऋणों के हस्तांतरण पर अतिरिक्त प्रावधान आदि को इस श्रेणी के तहत शामिल करने पर विचार किया जा सकता है। ऐसे प्रावधान जिन्हें टियर II पूंजी में शामिल करने पर विचार किया जाता है, कुल भारित जोखिम आस्तियों के 1.25% तक स्वीकार किया जाएगा। विद्यमान अनुदेशों के अनुसार निवल एनपीए की राशि परिकलित करने के लिए विवेकपूर्ण मानदंडों के अनुसार एनपीए के लिए किया गया प्रावधान सकल एनपीए की राशि से घटाकर किया जाता है । विभिन्न प्रकार के प्रावधानों का विवेकपूर्ण व्यवहार और पूंजी पर्याप्तता उद्देश्यों के लिए इसका व्यवहार नीचे दिया गया है: (ए) अतिरिक्त सामान्य प्रावधान (अस्थिर प्रावधान) अशोध्य ऋणों के लिए अतिरिक्त सामान्य प्रावधान (अस्थिर प्रावधान) अर्थात् किसी विशेष ऋण अशोध्यता (एनपीए) के लिए निर्धारित नहीं किए गए प्रावधानों का प्रयोग सकल एनपीए के नेटिंग के लिए अथवा कुल जोखिम भारित परिसंपत्तियों की 1.25% समग्र सीमा के भीतर टियर II पूँजी में शामिल करने के लिए किया जा सकता है लेकिन उनका प्रयोग दोनों रूपों में नहीं किया जा सकता । (बी) एनपीए के लिए निर्धारित राशि से अधिक विशेष प्रावधान ऐसे मामलों में जहां बैंक विवेकपूर्ण मानदंडों के तहत निर्धारित से अधिक एनपीए के लिए विशिष्ट प्रावधान करते हैं, शुद्ध एनपीए की राशि की रिपोर्ट करते समय कुल विशिष्ट प्रावधान को सकल एनपीए की राशि से घटाएँ। बैंक द्वारा किया गया अतिरिक्त प्रावधान को टियर II पूंजी के रूप में नहीं माना जाएगा (सी) आस्ति पुनर्निर्माण कंपनियों (एआरसी) को दबावग्रस्त ऋणों के हस्तांतरण पर अतिरिक्त प्रावधान भारतीय रिज़र्व बैंक (ऋण एक्सपोजर का हस्तांतरण) निदेश, 2021 दिनांक 24 सितंबर, 2021 और समय-समय पर यथासंशोधित निर्देशों के अनुसार, एआरसी को तनावग्रस्त ऋणों के हस्तांतरण पर अतिरिक्त प्रावधानों को, रिवर्सल होने तक, 'प्रावधानों' के तहत दिखाया जाना जारी रहेगा और इसे जोखिम वाली परिसंपत्तियों के 1.25% की समग्र सीमा के भीतर टियर II पूंजी के रूप में माना जाएगा। (डी) उचित मूल्य में ह्रास के लिए प्रावधान पुनर्रचित खातों, मानक परिसंपत्तियों और एनपीए दोनों के संबंध में, के उचित मूल्य में कमी के प्रावधानों को संबंधित ऋण परिसंपत्ति से समायोजित करने की अनुमति है और इसे टियर II पूंजी के रूप में नहीं माना जाएगा। 4.2.2 निवेश उतार-चढ़ाव आरक्षित निधि दिनांक 1 अप्रैल 2023 के मास्टर निर्देश - भारतीय रिज़र्व बैंक (प्राथमिक (शहरी) सहकारी बैंकों के निवेश पोर्टफोलियो का वर्गीकरण, मूल्यांकन और संचालन) निदेश, 2023 के अनुसार सृजित निवेश उतार-चढ़ाव रिजर्व में शेष राशि टियर II पूंजी में शामिल करने के लिए पात्र होंगे। 4.2.3 टियर II पूंजी लिखत शहरी सहकारी बैंक अपनी टियर-II पूंजी बढ़ाने के लिए निम्नलिखित लिखत जारी करें: ए) अपर टियर-II लिखत - स्थायी संचयी अधिमानी शेयर (पीसीपीएस), मोचनीय गैर-संचयी अधिमानी शेयर (आरएनसीपीएस) और मोचनीय संचयी अधिमानी शेयर (आरसीपीएस) जो अनुबंध- 3 में निर्दिष्ट नियामक आवश्यकताओं का अनुपालन करते हैं। बी) लोअर टियर-II लिखत – दीर्घावधि अधीनस्थ बॉन्ड (एलटीएसबी) जो अनुबंध-4 में निर्दिष्ट नियामक आवश्यकताओं का अनुपालन करते हैं। नोट: बकाया दीर्घावधि (अधीनस्थ) जमा (एलटीडी) जो 15 जुलाई 2008 के परिपत्र शबैंवि.पीसीबी.परि.सं.4/09.18.201/08-09 के अनुबंध-II के अनुसार जारी किए गए थे, और उसके बाद किए गए अनुवर्ती संशोधन, इस मास्टर परिपत्र के अनुबंध-4 में निर्धारित उच्चतम सीमा के अधीन टियर-II पूंजी के रूप में माने जाने के लिए भी पात्र होंगे। यह नोट करें कि दिनांक 15 जुलाई 2008 के परिपत्र को दिनांक 08 मार्च 2022 के परिपत्र सं. डीओआर.सीएपी.आरईसी.92/09.18.201/2021-22 द्वारा निरस्त कर दिया गया है। 5.1 बाजार जोखिम को बाजार कीमतों में परिवर्तनों के कारण उत्पन्न तुलन पत्र तथा तुलनपत्रेतर स्थितियों में हानि के जोखिम के रूप में परिभाषित किया गया है । बाजार जोखिम स्थितियाँ, जो पूँजी प्रभारों के अधीन हैं, नीचे दी गई है:

बाजार जोखिमों के लिए पूंजी की आवश्यकता निर्धारित करने की दिशा में एक प्रारंभिक कदम के रूप में, शहरी सहकारी बैंकों को निवेश पर 2.5 प्रतिशत का अतिरिक्त जोखिम भार निर्दिष्ट करने की सलाह दी गई थी। इन अतिरिक्त जोखिम भारों को संलग्नक-2 के अनुसार शहरी सहकारी बैंकों के निवेश पोर्टफोलियो के संबंध में ऋण जोखिम के लिए निर्धारित जोखिम भार के साथ जोड़ा जाता है और बैंकों को इसके लिए अलग से प्रावधान करने की आवश्यकता नहीं है। इसके अलावा, शहरी सहकारी बैंकों को सलाह दी जाती है कि वे विदेशी मुद्रा और सोने पर खुली स्थिति की सीमा पर 100% का जोखिम भार निर्धारित करें और मौजूदा निर्देशों के अनुसार निवेश में उतार-चढ़ाव आरक्षित निधि का निर्माण करें। 5.3 एडी श्रेणी I लाइसेंस रखने वाले शहरी सहकारी बैंकों को 8 फरवरी 2010 के परिपत्र शबैंवि.बीपीडी (पीसीबी)परि.सं.42/09.11.600/2009-10 के अनुसार बाजार जोखिम के लिए पूंजी उपलब्ध कराना आवश्यक है। शहरी सहकारी बैंकों से उधार (केवल सावधि जमाराशियों के आधार पर अग्रिम मामले में) को उधार लेने वाले सदस्यों की शेयरधारिता के साथ निम्न प्रकार से जोड़ा जाएगा: (i) उधार का 5 प्रतिशत, यदि उधार गैर-प्रतिभूतीकृत आधार पर हैं। (ii) उधार का 2.5 प्रतिशत, प्रतिभूतीकृत उधार के मामलों में। (iii) सूक्ष्म और लघु उद्यमों द्वारा प्रतिभूतीकृत उधार के मामलों में, उधार का 2.5 प्रतिशत, जिसमें से 1 प्रतिशत शुरू में एकत्र किया जाना है और शेष 1.5 प्रतिशत अगले 2 वर्षों के दौरान एकत्र किया जाना है। उपरोक्त शेयर लिंकिंग मानदंड बैंक की कुल चुकता शेयर पूंजी के 5 प्रतिशत की सीमा तक सदस्य की शेयरधारिता के लिए लागू हो सकते हैं। जहां किसी सदस्य के पास पहले से ही यूसीबी की कुल चुकता शेयर पूंजी का 5 प्रतिशत है, तो उसके लिए मौजूदा शेयर लिंकिंग मानदंडों के लागू होने के कारण किसी भी अतिरिक्त शेयर पूंजी की सदस्यता लेना आवश्यक नहीं होगा। दूसरे शब्दों में, एक उधार लेने वाले सदस्य को उस राशि के लिए शेयर रखने की आवश्यकता है जिसकी गणना मौजूदा शेयर लिंकिंग मानदंडों के अनुसार की जा गई है या उस राशि के लिए जो बैंक की कुल चुकता शेयर पूंजी का 5 प्रतिशत है, जो भी कम हो। उधार मानदंडों से शेयर-लिंकिंग उन शहरी सहकारी बैंकों के विवेकाधीन होगा जो नवीनतम लेखापरीक्षित वित्तीय विवरणों के अनुसार लागू न्यूनतम नियामक सीआरएआर और 5.5 प्रतिशत के टीयर 1 सीआरएआर और वैधानिक निरीक्षण के दौरान आरबीआई द्वारा मूल्यांकन किए गए अंतिम सीआरएआर को पूरा करते हैं। ऐसे शहरी सहकारी बैंकों के पास उधार मानदंडों से शेयर-लिंकिंग पर बोर्ड द्वारा अनुमोदित नीति होगी जिसे पारदर्शी, सुसंगत और गैर-भेदभावपूर्ण तरीके से लागू किया जाएगा। लेखा वर्ष की शुरुआत में बोर्ड द्वारा नीति की समीक्षा की जाए। शहरी सहकारी बैंक, जो लागू न्यूनतम सीआरएआर और 5.5 प्रतिशत के टीयर 1 सीआरएआर को बनाए नहीं रखते हैं, उन्हें ऊपर निर्दिष्ट उधार के साथ शेयर-लिंकिंग संबंधी मानदंडों द्वारा निर्देशित होना जारी रहेगा। सदस्यों / ग्राहकों द्वारा रखे गए स्थायी गैर-संचयी वरीयता शेयरों (पीएनसीपीएस) को मौजूदा उधार मानदंडों को शेयर से जोड़ने के साथ अनुपालन के प्रयोजन के लिए माना जाए। बीआर अधिनियम की धारा 56 के साथ पठित धारा 12(2) (ii) के अनुसार, एक सहकारी बैंक अपनी शेयर पूंजी को वापस नहीं लेगा या कम नहीं करेगा, सिवाय उस सीमा और शर्तों के, जैसा कि इस दिशा में रिजर्व बैंक द्वारा निर्दिष्ट किया जा सकता है। तदनुसार, यह निर्णय लिया गया है कि शहरी सहकारी बैंकों को निम्नलिखित शर्तों के अधीन अपने सदस्यों या मृत सदस्यों के नामितों/उत्तराधिकारियों को मांग पर3 शेयर पूंजी वापस करने की अनुमति दी जाए: ए) दोनों नवीनतम लेखापरीक्षित वित्तीय विवरणों और वैधानिक निरीक्षण के दौरान आरबीआई द्वारा मूल्यांकन किए गए अंतिम सीआरएआर बैंक के लिए लागू न्यूनतम नियामक सीआरएआर का अनुपालन करता है। बी) इस तरह की वापसी के परिणामस्वरूप बैंक का सीआरएआर बैंक पर लागू न्यूनतम विनियामक सीआरएआर स्तर से नीचे नहीं जाता है। ऊपर्युक्त के अनुसार सीआरएआर की गणना के प्रयोजन के लिए, तुलन पत्र की तारीख4 के बाद पूंजीगत निधियों में वृद्धि, लाभ को छोड़कर अन्य तरीके से, ध्यान में रखा जाए। उक्त अवधि के दौरान पूंजीगत निधियों में किसी प्रकार की कमी, जिसमें हानियां भी शामिल हैं, पर भी विचार किया जाएगा। 8. अनुबंध- 3 और अनुबंध- 4 में विनिर्दिष्ट विनियामक पूंजी लिखतों में निवेशकों की सुरक्षा के उपाय विनियामक पूंजी लिखतों की जोखिम विशेषताओं पर निवेशक शिक्षा को बढ़ाने के उद्देश्य से, शहरी सहकारी बैंक, जो अनुबंध-3 और अनुबंध-4 में निर्दिष्ट विनियामक पूंजी लिखत जारी करते हैं, निम्नलिखित शर्तों का पालन करेंगे: ए) फ्लोटिंग दर लिखतों के लिए, बैंकों को अपनी सावधि जमा दर को बेंचमार्क के रूप में उपयोग नहीं करना चाहिए। बी) उपकरणों की विशेषताओं और जोखिमों को समझने के लिए निवेशकों से नीचे उद्धृत एक विशिष्ट साइन-ऑफ को प्रस्तावित इश्यू के सामान्य आवेदन पत्र में शामिल किया जाए: "यह आवेदन करके, मैं/हम स्वीकार करते हैं कि मैं/हम ने [बैंक का नाम] द्वारा जारी किए जा रहे [शेयर/प्रतिभूति का नाम] निर्गम के नियम और शर्तों को समझ लिया है, जैसा कि प्रॉस्पेक्टस और प्रस्ताव दस्तावेज़ में बताया गया है। " सी) शहरी सहकारी बैंक यह सुनिश्चित करेंगे कि सभी प्रचार सामग्री/प्रस्ताव दस्तावेज, आवेदन पत्र और निवेशक के साथ अन्य संचार में स्पष्ट रूप से बड़े अक्षरों में (एरियल फ़ॉन्ट, आकार 14, अंग्रेजी / वर्नाक्यूलर संस्करण में समकक्ष आकार) स्पष्ट रूप से बताया जाना चाहिए कि कैसे एक पीएनसीपीएस / पीसीपीएस / आरएनसीपीएस / आरसीपीएस / पीडीआई / एलटीएसबी, जैसा भी मामला हो, एक सावधि जमा से अलग है, और यह कि ये उपकरण जमा बीमा द्वारा कवर नहीं किए जाते हैं। डी) लिखत के ग्राहक की मृत्यु की स्थिति में कानूनी उत्तराधिकारियों को हस्तांतरण की प्रक्रिया भी निर्दिष्ट की जानी चाहिए। बैंकों को संबंधित क्षेत्रीय कार्यालयों को वार्षिक विवरणी प्रस्तुत करनी चाहिए जिसमें (i) पूंजीगत निधियां, (ii) ऑफ बेलेन्स शीट / गैर-निधि एक्सपोजर का रूपांतरण, (iii) जोखिम भारित आस्तियों की गणना, और (iv) पूंजीगत निधियों की गणना और जोखिम संपत्ति अनुपात का उल्लेख किया गया हो। विवरणी का प्रारूप अनुबंध-5 में दिया गया है। विवरणी पर दो अधिकारियों द्वारा हस्ताक्षर किए जाने चाहिए जो रिजर्व बैंक को प्रस्तुत वैधानिक रिटर्न पर हस्ताक्षर करने के लिए प्राधिकृत हैं।अधिमानी शेयर जारी करने से संबंधित दिशानिर्देश ए. स्थायी गैर-संचयी अधिमानी शेयर (पीएनसीपीएस) टियर- I पूंजी में शामिल करने के लिए पात्र हैं शहरी सहकारी बैंकों को भारतीय रिजर्व बैंक (आरबीआई) के पूर्वानुमोदन से अपने सदस्यों या उनके संचालन के क्षेत्र में रहने वाले किसी अन्य व्यक्ति को अंकित मूल्य पर स्थायी गैर-संचयी अधिमानी शेयर (पीएनसीपीएस) जारी करने की अनुमति है। शहरी सहकारी बैंक आवेदन पत्र, विवरणिका/प्रस्ताव दस्तावेज/सूचना ज्ञापन के साथ अनुमति मांगते हुए भारतीय रिजर्व बैंक के संबंधित क्षेत्रीय कार्यालय (आरओ) को प्रस्तुत करेंगे। आवेदन के साथ चार्टर्ड एकाउंटेंट से इस आशय का एक प्रमाण पत्र भी प्रस्तुत किया जाना चाहिए कि प्रस्ताव दस्तावेज की शर्तें इन निर्देशों के अनुपालन में हैं। पीएनसीपीएस के माध्यम से जुटाई गई राशि को टियर- I पूंजी के रूप में शामिल करने के लिए अर्हता प्राप्त करने हेतु निम्नलिखित नियमों और शर्तों का पालन करना होगा। 2. जारी करने की शर्तें 2.1 सीमाएं बकाया नवोन्मेषी स्थायी ऋण लिखत (आईपीडीआई) के साथ पीएनसीपीएस और स्थायी ऋण लिखत (पीडीआई) की बकाया राशि किसी भी समय कुल टीयर- I पूंजी के 35 प्रतिशत से अधिक नहीं होगी। उपरोक्त सीमा गुडविल और अन्य अमूर्त परिसंपत्तियों की कटौती के बाद टियर- I पूंजी की राशि पर आधारित होगी, लेकिन यह सहायक कंपनियों में इक्विटी निवेश, यदि कोई हो, की कटौती के पहले होगी। 35 प्रतिशत की समग्र सीमा से अधिक जारी पीएनसीपीएस, टियर-II पूंजी के लिए निर्धारित सीमाओं के अधीन, ऊपरी टियर-II पूंजी के अंतर्गत शामिल किए जाने के पात्र होंगे। हालांकि, निवेशकों के अधिकार और दायित्व अपरिवर्तित रहेंगे। 2.2 राशि जुटाई जाने वाली पीएनसीपीएस की राशि बैंकों के निदेशक मंडल द्वारा तय की जाएगी। 2.3 परिपक्वता पीएनसीपीएस स्थायी होगा। 2.4 ऑप्शन्स अ. पीएनसीपीएस को ‘पुट ऑप्शन’ या ‘स्टेप अप ऑप्शन’ के साथ जारी नहीं किया जाएगा। आ. निम्नलिखित शर्तों के अधीन, पीएनसीपीएस कॉल ऑप्शन के साथ जारी किया जा सकता है:

2.5 तुलन-पत्र में वर्गीकरण इन उपकरणों को ‘पूंजी’ के रूप में वर्गीकृत किया जाएगा और तुलन पत्र में अलग से दिखाया जाएगा। 2.6 लाभांश निवेशकों को देय लाभांश की दर बाजार द्वारा निर्धारित रुपया ब्याज बेंचमार्क दर के संदर्भ में एक निश्चित दर या एक फ्लोटिंग दर होगी। 2.7 लाभांश का भुगतान 2.7.1 बैंक द्वारा लाभांश का भुगतान चालू वर्ष के लाभ में से वितरण योग्य अधिशेष की उपलब्धता के अधीन होगा, और यदि:

2.7.2 लाभांश संचयी नहीं होगा, अर्थात एक वर्ष में छूटे हुए लाभांश का भुगतान बाद के वर्षों में नहीं किया जाएगा, भले ही पर्याप्त लाभ उपलब्ध हो और सीआरएआर का स्तर नियामक न्यूनतम के अनुरूप हो। जब लाभांश का भुगतान निर्धारित दर से कम दर पर किया जाता है, तो भविष्य के वर्षों में बकाया राशि का भुगतान नहीं किया जाएगा, भले ही पर्याप्त लाभ उपलब्ध हो और सीआरएआर का स्तर नियामक न्यूनतम के अनुरूप हो। 2.7.3 लाभांश का भुगतान न करने/विनिर्दिष्ट दर से कम लाभांश के भुगतान के सभी मामलों की सूचना जारी करने वाले शहरी सहकारी बैंक द्वारा पर्यवेक्षण विभाग (डीओएस), आरबीआई के संबंधित क्षेत्रीय कार्यालय (आरओ) को दी जानी चाहिए। 2.8 दावे की वरिष्ठता पीएनसीपीएस में निवेशकों के दावे इक्विटी शेयरों में निवेशकों के दावों से ऊपर होंगे और अन्य सभी लेनदारों और जमाकर्ताओं के दावों के अधीन होंगे। 2.9 मतदान अधिकार पीएनसीपीएस में निवेशक किसी भी वोटिंग अधिकार के लिए पात्र नहीं होंगे। 2.10 छूट पूंजी पर्याप्तता संबंधी उद्देश्यों के लिए पीएनसीपीएस प्रगतिशील छूट के अधीन नहीं होंगे क्योंकि ये स्थायी रूप के हैं। 2.11 अन्य शर्तें 2.11.1 पीएनसीपीएस पूरी तरह से चुकता, अरक्षित और किसी भी प्रतिबंधात्मक खंड से मुक्त होंगे। 2.11.2 शहरी सहकारी बैंक पीएनसीपीएस जारी करने के संबंध में अन्य नियामक प्राधिकरणों द्वारा निर्धारित नियमों और शर्तों, यदि कोई हो, का भी पालन करेंगे, बशर्ते कि वे इन दिशानिर्देशों में निर्दिष्ट नियमों और शर्तों के विरोध में न हो। विवाद के किसी भी घटना को पूंजी में शामिल करने के लिए लिखत की पात्रता की पुष्टि की मांग के लिए डीओआर, आरबीआई के ध्यान में लाया जाए। 2.12 आरक्षित आवश्यकताओं का अनुपालन 2.12.1 पीएनसीपीएस जारी करके बैंक द्वारा जुटाई गई कुल राशि को आरक्षित आवश्यकताओं के प्रयोजन के लिए शुद्ध मांग और मीयादी देनदारियों की गणना के लिए देयता के रूप में नहीं माना जाएगा और इस तरह, इसके लिए सीआरआर / एसएलआर की आवश्यकता नहीं होगी। 2.12.2 हालांकि, सदस्यों/संभावित निवेशकों से एकत्र की गई राशि और पीएनसीपीएस के लंबित आवंटन को शुद्ध मांग और मीयादी देनदारियों की गणना के उद्देश्य से देयता के रूप में माना जाएगा और तदनुसार, यह आरक्षित आवश्यकताओं को आकर्षित करेगा। पूंजीगत निधियों की गणना के लिए ऐसी राशियों की गणना नहीं की जाएगी। 2.13 रिपोर्टिंग आवश्यकताएँ पीएनसीपीएस जारी करने वाले शहरी सहकारी बैंक, आरबीआई के संबंधित क्षेत्रीय कार्यालय के पर्यवेक्षण विभाग को पीएनसीपीएस जारी होने के तुरंत बाद, प्रॉस्पेक्टस / प्रस्ताव दस्तावेज की एक प्रति के साथ जारी करने के नियम और शर्तों सहित जुटाई गई पूंजी का विवरण देते हुए एक रिपोर्ट प्रस्तुत करेंगे । 2.14 पीएनसीपीएस में निवेश और पीएनसीपीएस की खरीद के लिए अग्रिम शहरी सहकारी बैंक किसी भी व्यक्ति को अपने स्वयं के पीएनसीपीएस या अन्य बैंकों के पीएनसीपीएस खरीदने के लिए कोई ऋण या अग्रिम नहीं देंगे। इसके अलावा, शहरी सहकारी बैंक अन्य बैंकों के पीएनसीपीएस में निवेश नहीं करेंगे और उनके या अन्य बैंकों द्वारा जारी पीएनसीपीएस की जमानत पर अग्रिम नहीं देंगे। बी. अपर टियर-II पूंजी में शामिल करने के लिए स्थायी संचयी अधिमानी शेयर (पीसीपीएस) / मोचनीय गैर-संचयी अधिमानी शेयर (आरएनसीपीएस) / मोचनीय संचयी अधिमानी शेयर (आरसीपीएस) शहरी सहकारी बैंकों को अपने सदस्यों या अपने संचालन क्षेत्र में रहने वाले किसी अन्य व्यक्ति को अंकित मूल्य पर, आरबीआई की पूर्व स्वीकृति से स्थायी संचयी अधिमानी शेयर (पीसीपीएस) / मोचनीय गैर-संचयी अधिमानी शेयर (आरएनसीपीएस) / मोचनीय संचयी अधिमानी शेयर (आरसीपीएस) जारी करने की अनुमति है। शहरी सहकारी बैंक, विवरणिका/प्रस्ताव दस्तावेज/सूचना ज्ञापन के साथ अनुमति प्राप्त करने के लिए आवेदन पत्र भारतीय रिज़र्व बैंक के संबंधित क्षेत्रीय कार्यालय को प्रस्तुत करेंगे। आवेदन के साथ चार्टर्ड एकाउंटेंट से इस आशय का एक प्रमाण पत्र भी प्रस्तुत किया जाना चाहिए कि प्रस्ताव दस्तावेज की शर्तें इन निर्देशों के अनुपालन में हैं। ये तीन लिखत, जिन्हें मिलकर टियर-II वरीयता शेयरों के रूप में संदर्भित किया जाता है, ऊपरी टियर-II पूंजी के रूप में शामिल किए जाने के लिए अर्हता प्राप्त करने हेतु निम्नलिखित नियमों और शर्तों का पालन करेंगे। 2. जारी करने की शर्तें 2.1 सीमाएं टियर-II पूंजी के अन्य घटकों के साथ इन लिखतों की बकाया राशि किसी भी समय टियर-I पूंजी के 100 प्रतिशत से अधिक नहीं होनी चाहिए। उपरोक्त सीमा गुडविल और अन्य अमूर्त परिसंपत्तियों की कटौती के बाद टियर- I पूंजी की राशि पर आधारित होगी, लेकिन सहायक कंपनियों में इक्विटी निवेश की कटौती, यदि कोई हो, से पहले होगी। 2.2 राशि जुटाई जाने वाली राशि बैंकों के निदेशक मंडल द्वारा तय की जा सकती है। 2.3 परिपक्वता टियर- II वरीयता शेयर या तो स्थायी (पीसीपीएस) या दिनांकित (आरएनसीपीएस और आरसीपीएस) लिखत हो सकते हैं जिनकी न्यूनतम परिपक्वता 10 वर्ष है। 2.4 ऑप्शन्स 2.4.1 ये लिखत ‘पुट ऑप्शन’ या ‘स्टेप अप ऑप्शन’ के साथ जारी नहीं किए जाएंगे। 2.4.2 इन लिखतों को निम्नलिखित शर्तों के अधीन कॉल ऑप्शन के साथ जारी किया जा सकता है: ए) लिखत के कम से कम दस वर्ष पूरा होने के बाद लिखत पर कॉल ऑप्शन की अनुमति है; तथा बी) कॉल ऑप्शन का प्रयोग केवल डीओआर, आरबीआई के पूर्वानुमोदन से ही किया जाएगा। कॉल ऑप्शन का प्रयोग करने के लिए बैंकों से प्राप्त प्रस्तावों पर विचार करते समय डीओआर, आरबीआई अन्य बातों के साथ-साथ, कॉल ऑप्शन के प्रयोग के समय और कॉल ऑप्शन के प्रयोग के बाद, बैंक की सीआरएआर स्थिति को ध्यान में रखेगा। 2.5 तुलन पत्र में वर्गीकरण इन लिखतों को ‘उधार’ के रूप में वर्गीकृत किया जाएगा और तुलन पत्र में अलग से दर्शाया जाएगा। 2.6 कूपन निवेशकों को देय कूपन या तो निश्चित दर पर या बाजार द्वारा निर्धारित रुपया ब्याज बेंचमार्क दर के संदर्भ में फ्लोटिंग दर पर हो सकता है। 2.7 कूपन का भुगतान 2.7.1 इन लिखतों पर देय कूपन को ब्याज के रूप में माना जाएगा और तदनुसार पी एंड एल खाते में डेबिट किया जाएगा। हालाँकि, यह तभी देय होगा जब: ए) बैंक का सीआरएआर आरबीआई द्वारा निर्धारित न्यूनतम नियामक आवश्यकता से ऊपर है बी) इस तरह के भुगतान के प्रभाव के परिणामस्वरूप बैंक का सीआरएआर न्यूनतम नियामक आवश्यकता से नीचे नहीं गिरता है या नीचे नहीं रहता है। सी) बैंक को शुद्ध घाटा नहीं होना चाहिए। इस उद्देश्य के लिए, शुद्ध हानि को या तो (i) पिछले वित्तीय वर्ष के अंत में संचित हानि या (ii) चालू वित्तीय वर्ष के दौरान हुई हानि के रूप में परिभाषित किया गया है। 2.7.2 पीसीपीएस और आरसीपीएस के मामले में, अदत्त/आंशिक रूप से अदत्त कूपन को देयता के रूप में माना जाएगा। देय ब्याज राशि और शेष बकाया राशि को बाद के वर्षों में भुगतान करने की अनुमति दी जा सकती है, बशर्ते कि बैंक उपरोक्त आवश्यकताओं का अनुपालन करता हो। 2.7.3 आरएनसीपीएस के मामले में, आस्थगित कूपन का भुगतान भविष्य के वर्षों में नहीं किया जाएगा, भले ही पर्याप्त लाभ उपलब्ध हो और सीआरएआर का स्तर नियामक न्यूनतम के अनुरूप हो। तथापि, बैंक निर्दिष्ट दर से कम दर पर कूपन का भुगतान कर सकता है, यदि पर्याप्त लाभ उपलब्ध हो और सीआरएआर का स्तर नियामक न्यूनतम के अनुरूप हो, बशर्तेकि यह पैरा 2.7.1 के अनुरूप हो। 2.7.4 ब्याज का भुगतान न करने या निर्दिष्ट दर से कम दर पर ब्याज के भुगतान के सभी मामलों को जारी करने वाले यूसीबी द्वारा डीओएस, आरबीआई के संबंधित आरओ को सूचित किया जाना चाहिए। 2.8 मोचनीय टियर-II अधिमानी शेयरों का मोचन / चुकौती धारक की पहल पर आरएनसीपीएस और आरसीपीएस को भुनाया नहीं जा सकेगा। परिपक्वता पर इन लिखतों का मोचन केवल डीओआर, भारतीय रिजर्व बैंक के पूर्वानुमोदन के बाद, अन्य बातों के साथ-साथ निम्नलिखित शर्तों पर किया जाएगा: ए) बैंक का सीआरएआर आरबीआई द्वारा निर्धारित न्यूनतम नियामक आवश्यकता से ऊपर है बी) इस तरह के भुगतान के प्रभाव के परिणामस्वरूप बैंक का सीआरएआर न्यूनतम नियामक आवश्यकता से नीचे गिरता नहीं है या नीचे नहीं रहता है। 2.9 दावे की वरिष्ठता इन लिखतों में निवेशकों के दावे टियर- I पूंजी में शामिल किए जाने के लिए पात्र लिखतों में निवेशकों के दावों से ऊपर होंगे और निचले टियर- II पूंजी और जमाकर्ताओं सहित अन्य सभी लेनदारों के दावों के अधीनस्थ होंगे। अपर टियर-II पूंजी में शामिल विभिन्न लिखतों के निवेशकों के बीच, दावे एक-दूसरे के समान होंगे। 2.10 मतदान अधिकार टियर- II अधिमानी शेयरों में निवेशकों को कोई भी वोटिंग अधिकार प्राप्त नहीं होंगे।. 2.11 सीआरएआर की गणना के उद्देश्य से प्रगतिशील छूट मोचनीय अधिमानी शेयरों (संचयी और गैर-संचयी दोनों) को उनके कार्यकाल के पिछले पांच वर्षों में पूंजी पर्याप्तता संबंधी उद्देश्यों के लिए निम्नानुसार प्रगतिशील छूट के अधीन रखा जाएगा:

2.12 अन्य शर्तें 2.12.1 टियर II वरीयता शेयर पूरी तरह से चुकता, अरक्षित और किसी भी प्रतिबंधात्मक खंड से मुक्त होंगे। 2.12.2 शहरी सहकारी बैंक टियर II वरीयता शेयरों को जारी करने के संबंध में अन्य नियामक प्राधिकरणों द्वारा निर्धारित नियमों और शर्तों, यदि कोई हो, का भी पालन करेंगे, बशर्तेकि वे इन दिशानिर्देशों में निर्दिष्ट किसी भी नियम और शर्तों के विरोध में न हों। टियर II पूंजी में शामिल करने के लिए लिखत की पात्रता की पुष्टि संबंध में टकराव की किसी भी घटना को डीओआर, आरबीआई के ध्यान में लाया जाए। 2.13 आरक्षित आवश्यकताओं का अनुपालन 2.13.1 इन लिखतों को जारी करने के जारी करने वाले बैंक द्वारा जुटाई गई कुल राशि को आरक्षित आवश्यकताओं के उद्देश्य के लिए निवल मांग और मीयादी देनदारियों की गणना के लिए देयता के रूप में माना जाएगा और, इस तरह, यह सीआरआर / एसएलआर आवश्यकताओं को आकर्षित करेगा। 2.13.2 सदस्यों/संभावित निवेशकों से एकत्र की गई राशि और लंबित आबंटन को आबंटन प्रक्रिया समाप्त होने तक पूंजीगत निधि की गणना के अंतर्गत नहीं माना जाएगा। 2.14 रिपोर्टिंग आवश्यकताएँ इन लिखतों को जारी करने वाले शहरी सहकारी बैंक, जारी किए जाने के तुरंत बाद, संबंधित क्षेत्रीय कार्यालय के पर्यवेक्षण विभाग, आरबीआई को एक रिपोर्ट प्रस्तुत करेंगे, जिसमें विवरणिका/प्रस्ताव दस्तावेज़ की एक प्रति के साथ जारी करने के नियम और शर्तों सहित जुटाई गई पूंजी का विवरण होगा। 2.15 टियर-II अधिमानी शेयरों में निवेश और टियर-II अधिमानी शेयरों की खरीद के लिए अग्रिम शहरी सहकारी बैंक किसी भी व्यक्ति को अपने स्वयं के टियर-II वरीयता शेयर या अन्य बैंकों के टियर-II वरीयता शेयरों को खरीदने के लिए कोई ऋण या अग्रिम नहीं देंगे। शहरी सहकारी बैंक अन्य बैंकों द्वारा जारी किए गए टियर-II वरीयता शेयरों में निवेश नहीं करेंगे और उनके या अन्य बैंकों द्वारा जारी किए गए टियर-II वरीयता शेयरों की जमानत पर अग्रिम नहीं देंगे। ऋण पूंजी लिखत जारी करने संबंधी दिशानिर्देश ए) टियर- I पूंजी में शामिल करने के लिए पात्र स्थायी ऋण लिखत (पीडीआई) यूसीबी, आरबीआई के पूर्वानुमोदन से, अपने सदस्यों या अपने परिचालन क्षेत्र में रहनेवाले किसी अन्य व्यक्ति को बांड या डिबेंचर के रूप में स्थायी ऋण लिखत (पीडीआई) जारी कर सकते हैं। शहरी सहकारी बैंक अनुमति प्राप्त करने हेतु आवेदन पत्र विवरणिका/प्रस्ताव दस्तावेज/सूचना ज्ञापन सहित भारतीय रिजर्व बैंक के संबंधित क्षेत्रीय कार्यालय को प्रस्तुत करेंगे। आवेदन के साथ चार्टर्ड एकाउंटेंट से इस आशय का एक प्रमाण पत्र भी प्रस्तुत किया जाना चाहिए कि प्रस्ताव दस्तावेज की शर्तें इन निर्देशों के अनुपालन में हैं। जमाकर्ताओं की सहमति से शहरी सहकारी बैंक के पुनरुद्धार योजना/वित्तीय पुनर्निर्माण के हिस्से के रूप में संस्थागत जमाकर्ताओं की मौजूदा जमाराशियों के एक हिस्से के रूपांतरण के माध्यम से भी पीडीआई जारी किया जा सकता है। पीडीआई के माध्यम से जुटाई गई राशियों को टियर I पूंजी के रूप में शामिल करने हेतु अर्हता प्राप्त करने के लिए निम्नलिखित नियमों और शर्तों का पालन करना होगा। 2. निर्गम की शर्तें 2.1 सीमा

2.2 राशि जुटाई जाने वाली पीडीआई की राशि बैंकों के निदेशक मंडल द्वारा तय की जा सकती है। 2.3 परिपक्वता ये लिखत स्थायी स्वरुप के होंगे। 2.4 ऑप्शन्स 2.4.1 पीडीआई को ‘पुट ऑप्शन’ या ‘स्टेप-अप’ विकल्प के साथ जारी नहीं किया जाएगा। 2.4.2 हालांकि, पीडीआई को कॉल ऑप्शन के साथ निम्नलिखित शर्तों के अधीन जारी किया जा सकता है: ए. लिखत के कम से कम दस वर्ष पूरा करने के बाद लिखत पर कॉल ऑप्शन की अनुमति है; तथा बी. कॉल ऑप्शन का प्रयोग केवल विनियमन विभाग (डीओआर), आरबीआई के पूर्व अनुमोदन से किया जाएगा। कॉल ऑप्शन का प्रयोग करने के लिए बैंकों से प्राप्त प्रस्तावों पर विचार करते समय, आरबीआई अन्य बातों के साथ-साथ, कॉल ऑप्शन के प्रयोग के समय और कॉल ऑप्शन के प्रयोग के बाद, बैंक की सीआरएआर स्थिति को ध्यान में रखेगा। 2.5 वर्गीकरण पीडीआई को ‘उधार’ के रूप में वर्गीकृत किया जाएगा और तुलन-पत्र में अलग से दर्शाया जाएगा। 2.6 ब्याज दर निवेशकों को देय ब्याज या तो एक निश्चित दर पर या बाजार द्वारा निर्धारित रुपया ब्याज बेंचमार्क दर के संदर्भ में फ्लोटिंग दर पर हो सकता है। 2.7 लॉक-इन-खंड 2.7.1 पीडीआई लॉक-इन-खंड के अधीन होगा, जिसके अनुसार जारीकर्ता बैंक ब्याज का भुगतान करने के लिए उत्तरदायी नहीं होगा, यदि

2.7.2 हालांकि, ऐसे भुगतान के प्रभाव से निवल हानि होती है या निवल हानि में वृद्धि होती है तो शहरी सहकारी बैंक डीओआर, आरबीआई की पूर्वानुमति से ब्याज का भुगतान कर सकता है, बशर्तेकि सीआरएआर नियामक मानदंड को पूरा करता हो। इस उद्देश्य के लिए, निवल हानि को या तो (i) पिछले वित्तीय वर्ष के अंत में संचित हानि या (ii) चालू वित्तीय वर्ष के दौरान हुई हानि के रूप में परिभाषित किया गया है। 2.7.3 ब्याज संचयी नहीं होगा। 2.7.4 लॉक-इन-खंड के लागू संबंधी सभी मामलों को जारी करने वाले यूसीबी द्वारा संबंधित क्षेत्रीय कार्यालय (आरओ) के डीओएस, आरबीआई को सूचित किया जाना चाहिए। 2.8 दावे की वरिष्ठता पीडीआई के निवेशकों के दावे इक्विटी शेयरों और पीएनसीपीएस में निवेशकों के दावों से ऊपर होंगे लेकिन अन्य सभी लेनदारों और जमाकर्ताओं के दावों के अधीनस्थ होंगे। पीडीआई और बकाया नवोन्मेषी स्थायी ऋण लिखतों (आईपीडीआई9) में निवेशकों के बीच, दावे एक-दूसरे के समान होंगे। 2.9 छूट पूंजी पर्याप्तता उद्देश्यों के लिए पीडीआई को प्रगतिशील छूट के अधीन नहीं किया जाएगा क्योंकि ये स्थायी प्रकार के हैं। 2.10 अन्य शर्तें 2.10.1 पीडीआई पूरी तरह से चुकता, अरक्षित और किसी भी प्रतिबंधात्मक खंड से मुक्त होगा। 2.10.2 शहरी सहकारी बैंक पीडीआई जारी करने के संबंध में अन्य नियामक प्राधिकरणों द्वारा निर्धारित नियमों और शर्तों, यदि कोई हो, का भी पालन करेंगे, बशर्तेकि वे इन दिशानिर्देशों में निर्दिष्ट नियमों और शर्तों के विरोध में न हों। भिन्नता की किसी भी घटना को टियर-I पूंजी में शामिल करने हेतु लिखत की पात्रता की पुष्टि की मांग करने के लिए डीओआर, आरबीआई के ध्यान में लाया जाए। 2.11 आरक्षित संबंधी आवश्यकताओं का अनुपालन यूसीबी द्वारा पीडीआई के निर्गम के माध्यम से जुटाई गई कुल राशि को आरक्षित आवश्यकताओं के प्रयोजन के लिए निवल मांग और मीयादी देयताओं की गणना के लिए देयता के रूप में नहीं माना जाएगा और, इस प्रकार, सीआरआर/एसएलआर आवश्यकताओं को आकर्षित नहीं करेगा। हालांकि, सदस्यों/संभावित निवेशकों से एकत्र की गई राशि और पीडीआई के लंबित निर्गम को निवल मांग और मीयादी देनदारियों की गणना के उद्देश्य से देयता के रूप में माना जाएगा और तदनुसार, यह आरक्षित आवश्यकताओं को आकर्षित करेगा। पीडीआई जारी करने के लिए लंबित ऐसी राशि की गणना पूंजीगत निधियों की गणना के लिए नहीं की जाएगी। 2.12 रिपोर्टिंग आवश्यकताएँ पीडीआई जारी करने वाले शहरी सहकारी बैंक, विवरणिका / प्रस्ताव दस्तावेज़ की एक प्रति के साथ जारी करने के नियमों और शर्तों सहित, जारी की गई राशि का विवरण देते हुए, संबंधित क्षेत्रीय कार्यालय के डीओएस, आरबीआई को एक रिपोर्ट प्रस्तुत करेंगे। 2.13 पीडीआई में निवेश और पीडीआई की खरीद के लिए अग्रिम शहरी सहकारी बैंक किसी भी व्यक्ति को अपनी पीडीआई या अन्य बैंकों के पीडीआई खरीदने के लिए कोई ऋण या अग्रिम नहीं देंगे। शहरी सहकारी बैंक अन्य बैंकों द्वारा जारी पीडीआई में निवेश नहीं करेंगे (सिवाय जब पीडीआई को यूसीबी की पुनरुद्धार योजना के एक भाग के रूप में जारी किया जाता है जैसा कि ऊपर पैरा 1 में उल्लेख किया गया है) और उनके या अन्य बैंकों द्वारा जारी पीडीआई की प्रतिभूति के बदले अग्रिम नहीं देंगे। बी. लोअर टियर- II पूंजी में शामिल करने के लिए पात्र लंबी अवधि के अधीनस्थ बॉन्ड (एलटीएसबी) शहरी सहकारी बैंकों को अपने सदस्यों या उनके संचालन क्षेत्र में रहने वाले किसी अन्य व्यक्ति को एलटीएसबी जारी करने की अनुमति है। एलटीएसबी के माध्यम से जुटाई गई राशि लोअर टियर-II पूंजी में शामिल करने हेतु पात्र होने के लिए निम्नलिखित नियमों और शर्तों का पालन करेगी। 2. निर्गम की शर्तें 2.1 पात्रता 2.1.1 अपने नवीनतम लेखापरीक्षित वित्तीय विवरणों के अनुसार निम्नलिखित मानदंडों को पूरा करने वाले बैंकों को इस संबंध में आरबीआई की विशिष्ट अनुमति के बिना एलटीएसबी जारी करने की अनुमति है:

2.1.2 उपरोक्त मानदंडों का पालन नहीं करनेवाले बैंकों के लिए आरबीआई की पूर्व अनुमति आवश्यक है। शहरी सहकारी बैंक अनुमति मांगते हुए विवरणिका/प्रस्ताव दस्तावेज/सूचना ज्ञापन के साथ आवेदन पत्र भारतीय रिजर्व बैंक के संबंधित क्षेत्रीय कार्यालय को प्रस्तुत करेंगे। आवेदन के साथ चार्टर्ड एकाउंटेंट से इस आशय का एक प्रमाण पत्र भी प्रस्तुत किया जाना चाहिए कि प्रस्ताव दस्तावेज की शर्तें इन निर्देशों के अनुपालन में हैं। 2.2 सीमा टियर-II पूंजी के रूप में गणना के लिए पात्र एलटीएसबी की राशि कुल टियर- I पूंजी के 50 प्रतिशत तक सीमित होगी। बकाया दीर्घावधि (अधीनस्थ) जमाराशियों (एलटीडी) को भी उपरोक्त 50 प्रतिशत की उच्चतम सीमा में शामिल किया जाएगा और अब तक की तरह पूंजीगत उद्देश्यों के लिए गिना जाएगा। टियर-II पूंजी के अन्य घटकों के साथ ये लिखत टियर-I पूंजी के 100 प्रतिशत से अधिक नहीं होंगे। उपरोक्त सीमा सहायक कंपनियों में इक्विटी निवेश की कटौती यदि कोई हो, से पहले, लेकिन सद्भाव और अन्य अमूर्त आस्तियों की कटौती के बाद टियर- I पूंजी की राशि पर आधारित होगी। 2.3 राशि जुटाई जाने वाली राशि बैंकों के निदेशक मंडल द्वारा तय की जा सकती है। 2.4 परिपक्वता एलटीएसबी दस साल की न्यूनतम परिपक्वता अवधि के साथ जारी किया जाएगा। 2.5 ऑप्शन 2.5.1 एलटीएसबी को ‘पुट ऑप्शन’ या ‘स्टेप-अप’ ऑप्शन के साथ जारी नहीं किया जाएगा। 2.5.2 हालांकि, एलटीएसबी को निम्नलिखित शर्तों के अधीन कॉल ऑप्शन के साथ जारी किया जा सकता है: ए) कम से कम दस वर्षों तक चलने के बाद लिखत पर कॉल ऑप्शन की अनुमति है; तथा बी) कॉल विकल्प का प्रयोग केवल विनियमन विभाग (डीओआर), आरबीआई के पूर्व अनुमोदन से किया जाएगा। कॉल ऑप्शन का प्रयोग करने के लिए बैंकों से प्राप्त प्रस्तावों पर विचार करते समय, आरबीआई अन्य बातों के साथ-साथ, कॉल ऑप्शन के प्रयोग के समय और कॉल विकल्प के प्रयोग के बाद, बैंक की सीआरएआर स्थिति को ध्यान में रखेगा। 2.6 तुलन-पत्र में वर्गीकरण इन लिखतों को ‘उधार’ के रूप में वर्गीकृत किया जाएगा और तुलन पत्र में अलग से दर्शाया जाएगा। 2.7 ब्याज दर एलटीएसबी ब्याज की एक निश्चित दर या बाजार द्वारा निर्धारित रुपया ब्याज बेंचमार्क दर के संदर्भ में ब्याज की एक फ्लोटिंग दर वहन कर सकता है। 2.8 मोचन / चुकौती परिपक्वता पर मोचन / चुकौती केवल डीओआर, आरबीआई के पूर्व अनुमोदन से की जाएगी। 2.9 दावों की वरिष्ठता एलटीएसबी जमाकर्ताओं और अन्य लेनदारों के दावों के अधीन होगा, लेकिन टीयर- I पूंजी में शामिल होने के लिए पात्र लिखतों में निवेशकों और वरीयता शेयरों के धारकों (टियर I और टियर II दोनों) के दावों से वरिष्ठ होगा। लोअर टियर- II पूंजी (यानी बकाया एलटीडी, यदि कोई हो) में शामिल उपकरणों के निवेशकों में, दावे एक दूसरे के साथ समान होंगे। 2.10 प्रगतिशील छूट इन बांडों को उनके कार्यकाल के अंतिम पांच वर्षों में पूंजी पर्याप्तता उद्देश्यों के लिए निम्नानुसार प्रगतिशील छूट के अधीन रखा जाएगा:

2.11 अन्य शर्तें 2.11.1 एलटीएसबी पूरी तरह से चुकता, अरक्षित और किसी भी प्रतिबंधात्मक खंड से मुक्त होगा। 2.11.2 शहरी सहकारी बैंक एलटीएसबी जारी करने के संबंध में अन्य नियामक प्राधिकरणों द्वारा निर्धारित नियमों और शर्तों, यदि कोई हो, का भी पालन करेंगे, बशर्ते वे इन दिशानिर्देशों में निर्दिष्ट नियमों और शर्तों के विरोध में न हों। टियर-II पूंजी में शामिल करने हेतु लिखत की पात्रता की पुष्टि की मांग करने के लिए भिन्नता की किसी भी घटना को डीओआर, आरबीआई के ध्यान में लाया जाए। 2.12 आरक्षित निधि की आवश्यकता एलटीएसबी के निर्गम के माध्यम से जुटाई गई कुल राशि को आरक्षित निधि की आवश्यकताओं के प्रयोजन के लिए निवल मांग और मीयादी देनदारियों की गणना के लिए देयता के रूप में माना जाएगा और इस तरह, यह सीआरआर / एसएलआर आवश्यकताओं को आकर्षित करेगा। शहरी सहकारी बैंकों द्वारा सदस्यों/संभावित निवेशकों से एकत्र की गई राशि और उसके द्वारा एलटीएसबी के लंबित निर्गम द्वारा धारित राशि को पूंजी निधियों की गणना के लिए माना जाएगा। 2.13 रिपोर्टिंग आवश्यकताएँ एलटीएसबी जारी करने वाले शहरी सहकारी बैंक, जारी होने के तुरंत बाद विवरणिका / प्रस्ताव दस्तावेज़ की एक प्रति के साथ नियम और शर्तों सहित, जुटाई गई राशि का विवरण देते हुए संबंधित क्षेत्रीय कार्यालय के डीओएस, आरबीआई को एक रिपोर्ट प्रस्तुत करेंगे। 2.14 एलटीएसबी में निवेश और एलटीएसबी की खरीद के लिए अग्रिम शहरी सहकारी बैंक किसी भी व्यक्ति को अपने एलटीएसबी या अन्य बैंकों के एलटीएसबी खरीदने के लिए कोई ऋण या अग्रिम नहीं देंगे। शहरी सहकारी बैंक अन्य बैंकों द्वारा जारी एलटीएसबी में निवेश नहीं करेंगे और नही वे अपने या अन्य बैंकों द्वारा जारी एलटीएसबी की प्रतिभूति पर अग्रिम प्रदान करेंगे। मास्टर परिपत्र में समेकित परिपत्रों की सूची

1 टियर 1 - सभी यूनिट यूसीबी और वेतन भोगियों के यूसीबी (जमा आकार के बावजूद), और अन्य सभी यूसीबी जिनके पास 100 करोड़ रुपये तक की जमा राशि है; टियर 2 - 100 करोड़ रुपये से अधिक और 1000 करोड़ रुपये तक जमा वाले यूसीबी; टियर 3 - 1000 करोड़ रुपये से अधिक और 10,000 करोड़ रुपये तक की जमा राशि वाले यूसीबी; टियर 4 - 10,000 करोड़ रुपये से अधिक जमा वाले यूसीबी 2 शहरी सहकारी बैंकों को अब तक की तरह (i) अपने परिचालन क्षेत्र में व्यक्तियों को उनके उप-नियमों के प्रावधानों के अनुसार शेयर जारी करके, और (ii) मौजूदा सदस्यों को अतिरिक्त शेयर जारी करके शेयर पूंजी जुटाने की अनुमति है। 3 रिफंड के लिए सभी पात्रता शर्तों को पूरा करने वाले सदस्य के अधीन। 4 पूंजी निधि लेखापरीक्षित आंकड़ों के अनुसार होगी 7 अनुबंध-3 के पैरा 2.1 का संदर्भ लिया जाता है जिसके अनुसार पीएनसीपीएस और स्थायी ऋण लिखतों (पीडीआई) की बकाया राशि के साथ-साथ बकाया नवोन्मेषी स्थायी ऋण लिखत (आईपीडीआई) किसी भी समय कुल टीयर- I पूंजी के 35 प्रतिशत से अधिक नहीं होनी चाहिए। 8 शहरी सहकारी बैंकों के वित्तीय पुनर्गठन पर दिनांक 23 जनवरी 2009 के परिपत्र यूसीबी.पीसीबी.परि.सं.39/09.16.900/08-09 के अनुसार जारी किया गया। 9 'शहरी सहकारी बैंकों के वित्तीय पुनर्गठन' पर आईपीडीआई के संदर्भ में जारी दिनांक 23 जनवरी 2009 का परिपत्र संख्या यूबीडी.पीसीबी.परि.सं. 39/09.16.900/08-09 । |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

पृष्ठ अंतिम बार अपडेट किया गया: